В статье раскрываются основные показатели эффективности инвестиций вертикально-интегрированных компаний нефтегазового комплекса. Рассмотрены отдельные отраслевые особенности оценки эффективности инвестиций в нефтегазовом комплексе. Приведены условия для признания инвестиционного проекта эффективным.

Ключевые слова: инвестиции, инвестиционный проект, эффективность инвестиций, нефтегазовая отрасль.

В настоящее время инвестиционные процессы являются важнейшим объектом управления в вертикально-интегрированных компаниях нефтяной и газовой промышленности. Но нужно признать, что нефтяная промышленность на данный момент работает в режиме истощения своего ресурсного потенциала [1]. В таких условиях все более актуальными становятся вопросы оценки эффективности инвестиций, учитывающих не только специфику нефтегазовой промышленности, но и такие факторы как инфляция и риск.

Каждый проект нефтяной и газовой отрасли предполагает его экономическое обоснование, обосновываются цены реализации углеводородов на внутреннем и внешнем рынках, оговариваются условия сбыта продукции. Проекты отрасли специфичны, и оценка их экономической эффективности в технико-экономическом обосновании имеет отличие от оценки проектов других отраслей экономики. Технико-экономическое обоснование проекта служит основой для принятия решения об инвестировании этого проекта.

Инвестиционный проект представляет собой многостраничный документ, содержащий описательную и расчетную части.

Расчетная часть содержит технические расчеты реализации проекта, строительную расчетную часть проекта со сметой строительства и экономическую часть с расчетами экономической эффективности предлагаемого решения. Инвестиционный проект рассматривается с экономической точки зрения, главным в котором является расчет показателей эффективности инвестиционного проекта.

Экономическая оценка проектов нефтегазовой отрасли должна быть многогранной и многовариантной — рассматривать несколько технологических и экономических реализаций проекта.

Оценка эффективности инвестиционных проектов разработки нефтяных и газовых месторождений включает в себя сопоставление расходов на разведку и добычу углеводородов с выручкой от реализации товарной продукции, при этом показатели эффективности рассчитываются в реальных и (или) номинальных ценах [2].

Расчет доходов и расходов инвестиционного проекта производится в зависимости от целей, то есть, чтобы оценить эффективность технологической разработки и новых технологических решений расчет производится в реальных ценах, а для того, чтобы проект был включен в инвестиционную программу компании, расчет необходимо провести в номинальных ценах [2].

Для такого проекта присущего только рассматриваемой отрасли, как проект проведения геологических работ и освоения, инвестиционные расходы должны рассматриваться как часть расходов на освоение месторождения. Эффективность в данном случае, согласно принятым подходам, должна оцениваться с помощью сопоставления суммарных расходов на выполнение геологоразведочных работ и разработку месторождения с доходом от реализации углеводородов, добытых на месторождении в результате проведения данных работ.

В процессе оценки эффективности инвестиционных проектов разработки месторождений нефти и газа необходимо учитывать ликвидационный фонд, так как именно он является источником финансирования работ по ликвидации основных фондов по окончанию эксплуатации месторождения.

Какого-то одного идельного и четкого метода, который целесообразно было бы применять при принятии инвестиционных решений на основе показателей эффективности инвестиционных проектов не сущетсвует.

Методологи проведения экономической оценки на уровне компании устанавливается внутренними локальными нормативными документами, регулирующими оценку экономической эффективности проектов. Расчеты для проведения оценки и анализа эффективности проектов выполняются при помощи моделей, разработанных в компании, и могут различаться для каждого вида проектов.

На основе анализа инвестиционного портфеля компании разрабатывают рекомендации по пороговым показателям эффективности для инвестиционных проектов развития по видам деятельности. Пороговые значения эффективности служат отсекающими факторами в процессе утверждения проектов, те проекты, которые не удовлетворяют пороговым значениям эффективности, рассматриваются как несоответствующие целям компании, если нет более веского стратегического обоснования.

Оценка эффективности инвестиционных проектов нефтегазовой отрасли проводится с помощью основных взаимосвязанных показателей. Необходимо отметить, что процесс реализации проекта нефтегазовой отрасли длится достаточно продолжительное время — от месяца до десятилетий, но в различное время под воздействием многих факторов изменится «стоимость денег» во времени, поэтому одним и ключевых условий достоверной оценки инвестиционных проектов является проведение расчетов с учетом изменения ценности денежных средств во времени. Оценка эффективности проектов в нефтегазовой отрасли проводится с обязательным дисконтированием предстоящий разновременных расходов и доходов к году начала оценки.

Ставка дисконтирования принимается равной безрисковой ставки и поправке на риск. С целью расчета прогнозируемых денежных потоков для формирования инвестиционного портфеля нефтяной компании безрисковая ставка должна обязательно включать инфляционную составляющую.

На основе опыта нефтегазовых корпораций нашей страны можно привести выделить основные показатели эффективности инвестиций.

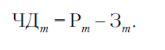

Чистый доход — это накопленный эффект за расчетный период. В этом показателе содержатся основные принципы оценки экономической эффективности инвестиций соответствуют здравому смыслу экономического поведения человека при принятии решения о целесообразности тех или иных затрат. При исчислении чистого дохода всегда соизмеряются результаты и затраты. Если принять, что полученные результаты реализации проекта формируются притоками ( Р ), а затраты и отчисления — оттоками ( З ), то формула расчета будет выглядеть следующим образом [3]:

Здесь m указывает на принадлежность потоков денежных средств к конкретному шагу m расчета.

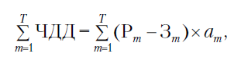

При оценке инвестиционной эффективности проекта важнейшим показателем считается чистый дисконтированный доход. Отбор инвестиционных проектов для включения их в инвестиционный портфель в нефтегазовых корпорациях обычно осуществляется по величине чистого дисконтированного дохода.

Чистый дисконтированный доход (ЧДД) — сумма ожидаемого потока платежей, приведенная к стоимости на настоящий момент времени.

Рассмотрим формулу, по которой рассчитывается чистый дисконтированный доход:

где Р m — результаты, достигаемые на шаге m расчета; З m — затраты, осуществляемые на шаге m расчета; аm — коэффициент дисконтирования; m — номер шага расчета.

Для того чтобы проект был одобрен для инвестирования, данный показатель должен быть положительным. Полагаясь на локальные нормативные документы нефтегазовых корпораций, предпочтение отдается тому проекту, эффект от реализации которого будет максимально положительным, в частности, значение чистого дисконтированного дохода которого будет наибольшим.

Показатели чистый доход и чистый дисконтированный доход отражают превышение суммарных денежных поступлений над суммарными денежными затратами для данного проекта, как без учета, так и с учетом неравноценности их равномерности.

Не менее важным является такой показатель, как срок окупаемости — это время, необходимое компании для возмещения ее первоначальных инвестиций. Это наиболее распространенный и понятный показатель оценки эффективности инвестиционного проекта, так как позволяет судить о том, как быстро возвратятся средства, вложенные в его реализацию. Срок окупаемости с учетом дисконтирования — это продолжительность наименьшего периода, по истечении которого текущий чистый дисконтированный доход становится неотрицательным и в дальнейшем таковым и остается [3].

Его можно рассчитать путем по шагам расчетного периода вычитания из

Также определить его можно путем деления первончальных вложений на приток денежных средств за период.

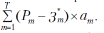

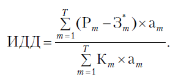

Еще одним неменееважным показателем является индекс доходности инвестиций (ИД) — увеличенное на единицу отношение чистого дохода к накопленному объему инвестиций. Распространение на практике ведущих нефтегазовых компаний страны получил индекс доходности дисконтированных инвестиций (ИДД). Он представляет собой отношение суммы приведенных эффектов (из которых вычленены инвестиционные затраты) к приведенной к тому же моменту времени величине инвестиционных затрат:

Если ИДД положителен, то и ИД > 1, и наоборот, если ИД < 1 — проект неэффективен.

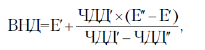

Внутренняя норма дохода (ВНД)– характеризует уровень доходности инвестиций, генерируемый конкретным проектом, при условии полного покрытия всех расходов по проекту за счет доходов [3].

где Е′ — норма дисконта, при которой чистый дисконтированный доход принимает ближайшее к нулю положительное (или, соответственно, отрицательное) значение; Е′′ — норма дисконта, повышенная (или пониженная) на один пункт по сравнению с Е′, при которой чистый дисконтированный доход ЧДД принимает ближайшее к нулю отрицательное (или, соответственно, положительное) значение; ЧДД, ′ ЧДД′′ — чистый дисконтированный доход, соответственно, при Е′ и Е′′. Значения ЧДД принимаются абсолютными. При этом желательно, чтобы разность значений коэффициентов дисконтирования Е′ и Е′′ не превышала 0,01, иначе зависимость чистого дисконтированного дохода от величины коэффициента дисконтирования окажется нелинейной [3].

При оценке альтернативных проектов, т. е. когда надо выбрать один проект из нескольких, предпочтение отдается проекту, который обеспечивает более высокий уровень чистого дисконтированного дохода. Оценка предпочтительности в данном случае проводится по показателю ЧДД. Роль ВНД сводится к оценке пределов, в которых может находиться норма дохода.

При выборе независимых проектов для наиболее выгодного распределения инвестиций отбор проектов следует производить с учетом значений внутренней нормы дохода.

Необходимые условия для признания проекта эффективным: ЧДД > 0; ВНД > Е; ИД >1; срок окупаемости с учетом дисконтирования Тд < Т [4].

При этом при выполнении условия № 2, остальные условия также будут выполняться, если же выполнено любое из условий № 1, 3, 4, то будут выполнены и другие из этих условий. Но их наличие не означает, что условие № 2 будет тоже соблюдено, поскольку ВНД проекта может и не существовать.

Принятие инвестиционных решений в нефтегазовых компаниях основывается на использовании различных формализованных методов и неформализованных процедур, при этом выполненные расчеты служат основой для принятия обоснованных управленческих решений.

Таким образом, управление инвестиционными проектами такой специфичной отрасли, как нефтегазовая должно быть нацелено на эффективное использование капитала при достижении баланса настоящей доходности и будущего потенциала.

Литература:

- Родионова, Л. Н. Проблемы оценки эффективности инвестиций нефтяной промышленности / Л. Н. Родионова, Д. М. Карамутдионова. // Современные тенденции развития науки и технологий. — 2015. — № 3–3. — С. 90–93.

- Крайнова, Э. А. Технико-экономическое проектирование в нефтяной и газовой промышленности. Учебник для вузов. / Э. А. Крайнова, Г. Б. Лоповок. — Москва: Издательский центр РГУ нефти и газа имени И. М. Губкина, 2012. — 272 c.

- Ример, М. И. Экономическая оценка инвестиций / М. И. Ример. — 3 издание. — Санкт-Петербург: Питер, 2009. — 416 c.

- Островская, В. Н. Управление проектами: Учебник / В. Н. Островская, О. Н. Момотова, Г. В. Воронцова. — Санкт-Петербург: Лань, 2019. — 400 c.