В системе финансового менеджмента кроме выбранных финансовых показателей должна работать действенная система внутренней управленческой отчетности в целях своевременности сбора информационных данных, а также быстрого реагирования финансового департамента на изменяющиеся условия функционирования организации.

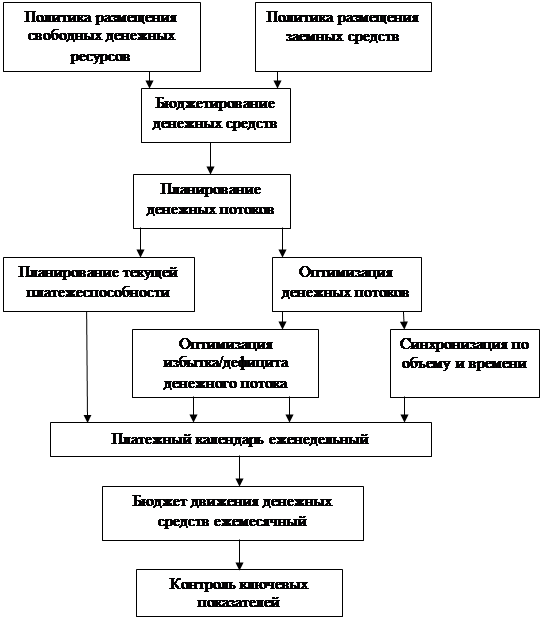

Рис. 1. Схема организации внутренней отчетности оперативного управления доходами и расходами производственного предприятия

Для эффективного управления финансами производственного предприятия мы разработали систему управленческой отчетности на базе бухгалтерского (финансового) учета для оперативного управления доходами и расходами, денежными средствами. Для управления доходами и расходами в целях своевременного реагирования на отклонения от заданных параметров разработана схема организации внутренней отчетности для оперативного управления предприятием, которая представлена на рисунке 1.

Блок-схема организации внутренней отчетности оперативного управления доходами и расходами действует на основе принятой учетной политики для целей бухгалтерского учета в рамках бюджетирования доходов и расходов в разрезе планирования выручки и полной себестоимости. Затем эти данные учитываются в системе бухгалтерского (финансового) учета и формируются фактический еженедельный отчет о доходах и расходах по видам изготавливаемой продукции параллельно проводится генерирование данных в отчете переменных и постоянных расходах по видам продукции.

Данные отчеты готовятся еженедельно в целях своевременного реагирования на негативные тенденции для принятия управленческого решения в области финансов. Они дадут возможность оценить эффективность производства в прошлом и ввести необходимые коррективы на будущий период. Еженедельный отчет по расходам по видам продукции и затрат необходимым для четкого разделения расходов на постоянные и переменные, данный отчет рекомендуется рассчитывать и в плановом варианте.

Учет данных, генерируемых в еженедельном отчете по доходам и расходам по видам продаваемой продукции дает возможность проводить анализ или сопоставление их с накапливаемой фактической себестоимостью, что дает возможность контролировать синхронность и правильность начисления доходов с расходами по видам продукции.

На основе этих отчетных данных проводится планфактный анализ, а для этого составляется ежемесячные отчеты по доходам и расходам. Параллельно ежемесячному отчету по доходам формируется сводный отчет по расходам, где расшифровывается себестоимость продаваемой продукции по видам затрат. Он информирует руководство об отклонениях от плана по использованию материалов на продукцию, дает возможность на перспективный период определить правильность выполнения планирования и установления стоимости продукции и рассчитать потребность в материалах.

Подразумевается, что все эти данные должны формировать отчет об эффективности деятельности, где определяются показатели, которые определяются индивидуально для каждой организации.

Так как продукция выпускается попроцессным методом и на нее есть спрос, выручка поступает ритмично, себестоимость формируется согласно плану производства, то автор рекомендует в отчете об эффективности деятельности рассчитывать рентабельность продукции и продаж, беря в расчет начисленную выручку и себестоимость, что в перспективе дает возможность быть уверенным в правильности и сопоставимости полученных данных.

Далее данные поступают в отчет об эффективности деятельности в разделении по видам продукции (таблица 1). Здесь рассчитывается точка безубыточности, запас финансовой прочности, что дает возможность экономистам, еженедельно делая расчет подстраховывать предприятие от возможных убытков в связи с несоответствием размера доходов и расходуемых средств, относящихся на себестоимость продукции.

Таблица 1

Отчет об эффективности деятельности по продукции 1 за _________2009г.

|

Показатели |

Январь 200_г. |

ИТОГО за месяц | |||

|

1-я неделя |

2-я неделя |

3-я неделя |

4-я неделя | ||

|

1.Выручка от реализации, руб. | |||||

|

2.Переменные затраты | |||||

|

3.Маржинальный доход (1-2) | |||||

|

4.Постоянные затраты | |||||

|

5.Прибыль от реализации | |||||

|

6.Порог безубыточности, руб. | |||||

|

7.Рентабельность производства, норма 1,25 | |||||

Порог безубыточности в денежном эквиваленте показывает минимальную сумму, которую предприятие должно иметь на перспективу для производства продукции 1 при заданном объеме продаж, что даст возможность предусмотреть примерные расходы на будущее. Мы считаем, что целесообразно просчитать динамику изменения величины коэффициента рентабельности производства, который определяется как отношение стоимости продаж готовых изделий к полной себестоимости производства изделий с учетом коммерческих и управленческих расходов. Устойчивый рост дохода владельцев предприятия возможен при постоянном увеличении коэффициента рентабельности производства. Величина этого критерия чрезвычайно важна как для предприятия в целом, так и каждого вида производимых изделий, а его смысл понятен даже для неспециалистов по финансовому анализу - во сколько раз дороже могут быть проданы готовые изделия по отношению к себестоимости их производства. Для принятия решений о подготовке или снятии с производства того или иного вида изделий достаточно определить динамику коэффициента рентабельности для каждого из них, что позволит управлять номенклатурой производимой продукции или оказываемых услуг. Если значение находится в интервале до 1,2, то производство такого изделия малорентабельно и следует оценить возможность перехода на выпуск более рентабельной продукции. Проведенные исследования показали, что устойчивое финансовое положение производителя обеспечивается при значениях от 1,25 и выше [1].

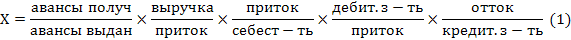

Для организации оперативного управления денежными средствами предлагаем для производственного предприятия следующую схему внутренней отчетности (рис. 2).

|

Рис. 2. Схема организации внутренней отчетности управления денежными средствами

По нашему мнению на предприятии необходимо оценивать именно платежеспособность, в связи с тем, что в сегодняшних условиях кризиса оплата расходов и своевременное поступление оплаченных материалов, услуг необходимо для бесперебойной работы производства. В ежемесячном отчете о движении денежных средств предлагается расчет показателей платежеспособности (таблица 2).

Таблица 2

Отчет о движении денежных средств и их показателей за месяц

руб.

|

Показатели |

План

|

Факт |

|

1.Остаток денежных средств на начало |

| |

|

2.Приток денежных средств, в т.ч. |

| |

|

2.1.поступления от продажи продукции (70% от плана выручки) |

| |

|

2.2.поступления от реализации имущества |

| |

|

2.3.поступления в виде авансов и предоплаты (примерно 50% от плана выручки будущего месяца) |

| |

|

2.4.привлечение заемных средств (долгосрочных) |

| |

|

2.5.прочие поступления |

| |

|

3.Отток денежных средств, в т.ч. |

| |

|

3.1.оплата полученного сырья, материалов, услуг (70% от плановой себестоимости) |

| |

|

3.2.оплата труда и ЕСН |

| |

|

3.3.расчеты с бюджетом |

| |

|

3.4.возврат заемных средств (долгосрочных) |

| |

|

3.5.расходы по авансам, выданным поставщикам (50% от себестоимости буд месяца) |

| |

|

3.6.финансовые вложения |

| |

|

3.7.выплата процентов по заемным средствам |

| |

|

3.8.прочие расходы |

| |

|

4.Чистый поток денежных средств за период (2-3) |

| |

|

5.Всего денежных средств (1+2-3) |

| |

|

6.Показатель платежеспособности (остаток на начало периода + приток)/ отток д.ср.) |

| |

|

7.Показатель соотношения авансов полученных/к авансам выданным (норма не менее 1,4=70%/50%) |

| |

|

8.Выручка начисленная |

| |

|

9. Показатель эффективности поступления доходов (выручка начисленная/приток), норма не менее 0,8 |

| |

|

10.Себестоимость продукции |

| |

|

11. Показатель эффективности покрытия расходов (приток/ себестоимость начисленная) |

| |

|

12.Дебиторская задолженность |

| |

|

13.Дебиторская зад-ть в притоке, норма 0,2 |

| |

|

12.Кредиторская задолженность |

| |

|

13. Отток/кредитор. з-ть, норма 0,4 |

| |

|

14.Модифицированный показатель, норма 0,96≤Х≤3,85 |

|

Контроль за результатами реализованных управленческих решений посредством коэффициентного финансового анализа, обусловленный предложенной в исследовании методикой затруднен в силу существенного недостатка коэффициентного метода: к значениям некоторых коэффициентов трудно подобрать норматив - адекватную базу сравнения. Для этих целей в диссертационной работе рассмотрен механизм расчета следующих дополнительных показателей: показатель соотношения авансов полученных к выданным, показатель эффективности поступления дохода, показатель эффективности покрытия расходов. Необходимость данных показателей обусловлена индивидуальным подходом к оценке платежеспособности и оценке срочности обязательств.

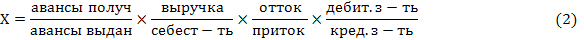

На базе вышеперечисленных показателей разработаем модифицированный показатель для отчета о движении денежных средств.

Составим формулу:

Сократим дроби и получим:

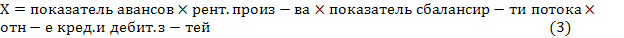

Таким образом, преобразуем дроби в финансовые показатели:

Согласно политике заключения договоров авансы при продаже продукции должны составлять не менее 70%, авансы выданные составляют 50% от суммы договора, т.е. норма данного коэффициента составляет 1,4. Норма рентабельности производства составляет 1,25, показатель сбалансированности потоков должен составлять для предприятия 100%/110%=1,1. Норматив соотношения дебиторской и кредиторской задолженности составлять не менее 0,5 (20%- норма дебиторской задолженности в выручке/40%-норма кредиторской задолженности в выручке). Таким образом, норматив модифицированного показателя равен 1,4 * 1,25 * 1,1 * 0,5 = 0,96. Его высокое значение показывает, что предприятие увеличило погашение кредиторской задолженности по сравнению с уменьшением дебиторской задолженности, это негативная тенденция, значит, для соотношения дебиторской и кредиторской задолженности необходимо рассчитать верхнее пороговое значение. Введем максимальное уменьшение кредиторской задолженностью в 4 раза, тогда получим верхнее пороговое значение равное (20%/(40%/4)=2. Тогда максимально возможное значение модифицированного показателя будет равно 3,85. В итоге имеем норму в размере 0,96≤Х≤3,85. Предприятию в связи с вышеизложенным, необходимо пересмотреть кредитную политику и не перечислять излишнюю сумму денежных средств в целях снижения кредиторской задолженности в будущем. Высокое значение данного показателя допустимо для предприятия единовременно для увеличения финансовой устойчивости и стабильности деятельности. Разработанный модифицированный показатель позволит своевременно реагировать на негативные тенденции в области движения денежных средств. При его отклонении от заданных параметров необходимо провести по факторный анализ показателей при значениях ниже нормы: сбалансированности потоков, соответствия авансов, поступления доходов, покрытия расходов. Для детализации следует рассчитать долю дебиторской задолженности в притоке и кредиторской задолженности в оттоке. На основании полученных значение коэффициентов выявляются причины, после чего разрабатываются мероприятия по нормализации состояния движения денежных средств.

Особый подход к управлению платежеспособностью в рамках диссертационного исследования обусловлен 2 факторами: во-первых - низкая платежеспособность- проблема многих проанализированных предприятий, во-вторых, в работе любого предприятия должен быть сведен к минимуму риск возникновения ситуации, в которой обязательства предприятия не могут быть своевременно погашены из-за недостатка платежных средств.

В свете вышесказанного, мы рекомендуем вести оперативный учет платежей и поступлений:

1. финансовая служба должна организовать собственный, обособленный от бухгалтерского, оперативный учет движения денежных средств: для этого необходима информация текущих остатков денежных средств. Вид денежных средств подвергается влиянию, в разрезе этого, оперативный учет может организовываться следующим образом:

· средства на банковских счетах: выписка банка первоначально обрабатывается финансовой службой, далее перемещается в бухгалтерию; при этом собственные платежи учитываются в оперативном учете заранее, в момент выдачи распоряжения бухгалтерии об оплате (затем подтверждается по выписке банка);

· наличные денежные средства в кассе бухгалтерии: бухгалтерия выдает финансовой службе с определенной периодичностью справку о наличии и движении денег по кассе;

· векселя и облигации: в зависимости от места хранения (в финансовой службе или бухгалтерии), бухгалтерская служба периодически представляет справку об их наличии и движении, а финансовая служба либо налаживает их своевременный оперативный учет;

2. данные, полученные в процессе движения денежных средств обрабатываются следующим образом:

· в платежном календаре проводится корректировка текущих остатков денежных средств;

· проводится контроль исполнения плана платежей: плановые платежи разносятся по соответствию с фактическими (плановые платежи и поступления выделяются как исполненные); в случае несоответствия планируемой и фактической сумм платежа (частичная оплата), может быть сформировано новое плановое значение на остаток суммы (либо проведена корректировка старого);

· проводится анализ исполнения обязательств для целей управления задолженностью: платежи и поступления (исключая авансы) разносятся по конкретным договорам или случаям возникновения задолженности, корректируется при этом состояние взаиморасчетов с контрагентами (эта работа выполняется либо самой финансовой службой, либо ответственными распорядителями в части своей номенклатуры договоров).

Для оперативного управления платежами (таблица 3) предлагается вести еженедельный платежный календарь.

1. Оперативность управления платежами заключается в уточнении перечня сумм, планируемых в платежном календаре на очередные сутки (неделю), платежей (с учетом корректировки остатков денежных средств) и выдаче распоряжений на выполнение их бухгалтерией.

2. В ряде случаев нужные документы (банковские платежные поручения, накладные на передачу векселей) готовит сама финансовая служба, которая передает их в бухгалтерию для исполнения.

3. При недостаточности денежных средств, из-за отклонения фактических остатков от плановых или проведения неплановых срочных перечислений, часть запланированных платежей можно перенести на следующие дни.

Таблица 3

Еженедельный платежный календарь

|

Показатели |

Сумма, руб. | |

|

План |

Факт | |

|

1.Остаток денежных средств на начало |

| |

|

2.Приток денежных средств, в т.ч. |

| |

|

-поступления от продажи продукции |

| |

|

-поступления от реализации имущества |

| |

|

-поступления в виде авансов и предоплаты |

| |

|

-привлечение заемных средств |

| |

|

-прочие поступления |

| |

|

3.Отток денежных средств, в т.ч. |

| |

|

- оплата полученного сырья, материалов, услуг |

| |

Продолжение таблицы 3

|

-оплата труда и ЕСН |

| |

|

-расчеты с бюджетом |

| |

|

-возврат заемных средств |

| |

|

-расходы по авансам, выданным поставщикам |

| |

|

-финансовые вложения |

| |

|

-выплата процентов по заемным средствам |

| |

|

-прочие расходы |

|

- |

|

Чистый поток денежных средств за период (2-3) |

| |

|

Остаток денежных средств на конец (1+2-3) |

| |

|

Показатель платежеспособности (остаток на начало периода + приток)/ отток д.ср.) |

| |

|

Показатель соотношения авансов полученных/к авансам выданным, норма не менее 1,4 |

|

Для учета особенностей реальной производственной деятельности предприятия необходимо оценить изменение по времени потоков текущих платежей и поступлений денежных средств на расчетный счет. Четкая регистрация сроков поступлений денежных средств и проведения текущих платежей позволит построить график изменения суммы располагаемых денежных средств по времени для прошедшего периода. Обычно такой график представляет собой "пилообразную" ломаную линию, имеющую резкие подъемы при поступлении средств и спады по мере выполнения отчислений [2].

Если платежи и поступления производятся ежедневно, а иногда и по несколько раз в день, то график может быть построен по суммам всех операций за неделю, декаду или месяц и его отдельные фрагменты, соответствующие минимальным запасам денежных ресурсов. Построение такого графика позволяет: проанализировать общую тенденцию возможности выполнения фирмой текущих обязательств; установить порядок более благоприятного для фирмы распределения платежей.

Статистическая обработка используемых для построения графика исходных данных предоставит возможность определить:

1. Вероятность задержки или невыполнения необходимых платежей.

2. Возможную продолжительность периода, в течение которого фирма не может выполнять свои текущие обязательства.

3. Обосновать целесообразность создания резервного фонда.

4. Определить необходимую величину этого фонда.

Применение методики расчета коэффициентов в рамках оперативного управления платежеспособностью производственных предприятий позволит решить следующие задачи:

1. оценка платежеспособности становится более объективной. Статус неплатежеспособного предприятия, полученный по результатам финансового анализа, может значительно подорвать репутацию предприятий и дестабилизировать работу менеджмента.

2. Возникает критерий оценки эффективности управленческих решений по оптимизации платежеспособности предприятия.

Литература

1. Волошин, Д.А. Система управленческого учета на предприятии: направления совершенствования/ Д.А.Волощин// Аудиторские ведомости.-2008.-№3.

2. Гусева, Е.Э. Управленческая отчетность и ее использование для принятия управленческих решений / Е.Э.Гусева // Современный бухучет.- 2005.- N 1.- С. 26-32.