Основным видом финансового риска, с которым сталкиваются финансовые институты в своей деятельности в «Основополагающих принципах эффективного банковского надзора» 1997 г. был назван кредитный риск [3, с. 361]. Данное мнение поддерживается подавляющим большинством специалистов, мотивирующих свое мнение тем фактом, что исконным банковским бизнесом является именно кредитование [2, с. 43].

По данным Банка России доля кредитного риска в совокупной величине рисков российской банковской системы составляет 94,4% (по данным на 01.01.08 г.). Оставшиеся 5,6% приходится на рыночные риски, причем из них наибольший удельный лес приходится на процентный риск (62,8%) [4].

На наш взгляд, кредитный риск целесообразно определять, руководствуясь комплексным подходом как риск неисполнения финансовых обязательств заемщиком (эмитентом) полностью и своевременно, как ожидается или предусмотрено договором, результатом чего могут стать финансовые потери для банка.

Управление кредитными рисками в современной кредитной организации осуществляется в рамках специализированного структурного подразделения (отдел риск-менеджмента), которое осуществляет организацию и координацию работ по выявлению, анализу и минимизации рисков деятельности банка и разрабатывает положения о минимизации отдельных видов рисков с учетом рекомендаций подразделения внутреннего контроля (отдел внутреннего контроля, ОВК) банка.

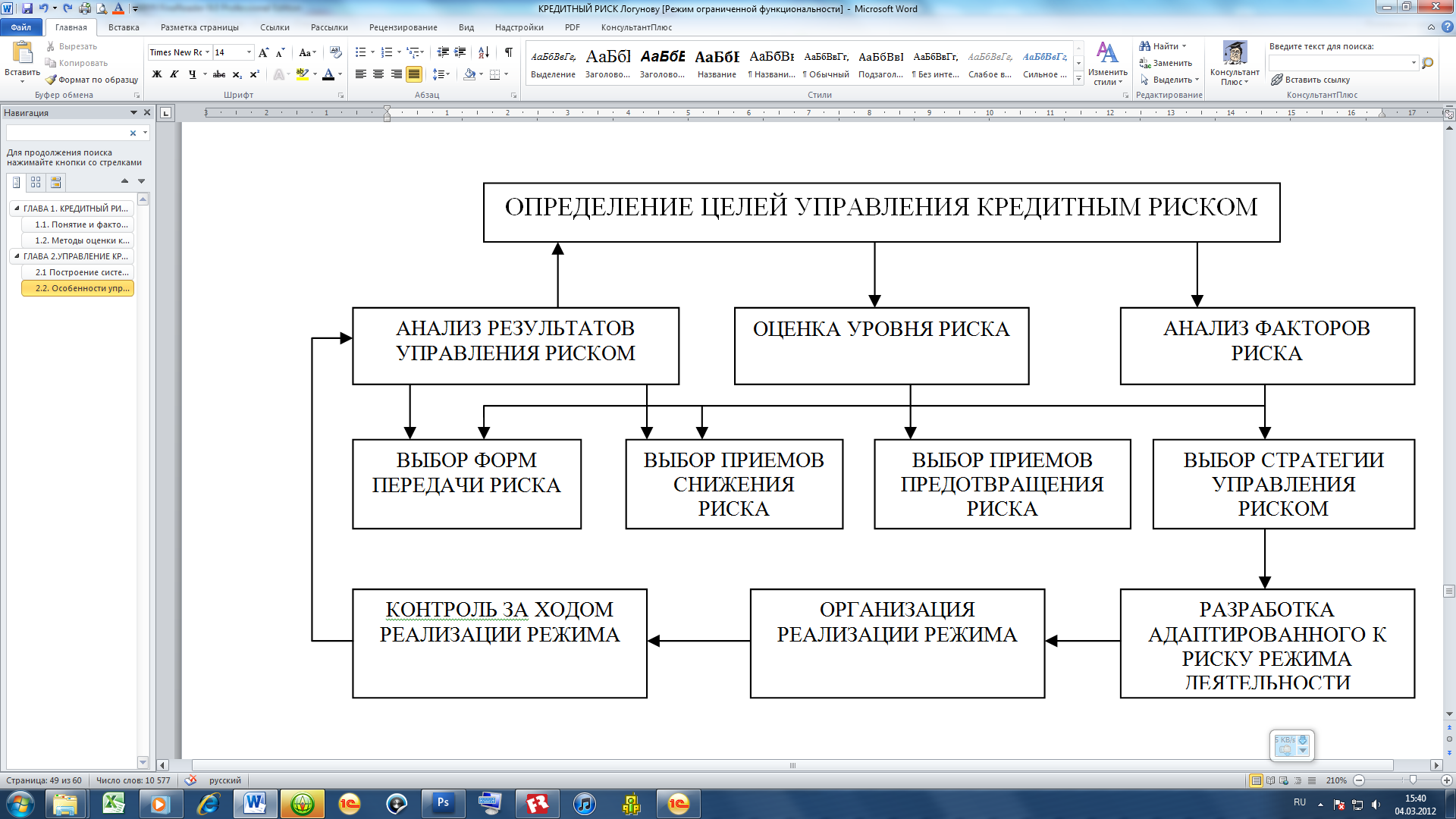

Организация управления кредитными рисками может быть представлена в виде схемы, представленной на рисунке 1.

Рисунок 1. Организация управления кредитным риском банка

В соответствии с данной схемой организация управления кредитными рисками регламентирована Политикой управления кредитными рисками и начинается с выявления возможных случаев появления кредитного риска – специалисты отдела риск-менеджмента выявляют факторы риска. Затем проводится оценка кредитного риска, по результатам которой и на основании внутрибанковской документации, специалисты подразделения риск-менеджмента выбирают оптимальный набор инструментов управления кредитным риском.

Как видно из таблицы 1, кредитными организациями могут применяться два типа инструментов управления кредитными рисками: инструменты управления кредитными рисками в рамках отдельного кредита и инструменты управления кредитными рисками кредитного портфеля (совокупности кредитов). По каждой из данных групп различают инструменты для предотвращения причин возникновения кредитных рисков и инструменты управления последствиями наступления кредитных рисков. Последние могут быть активными (применяются для ограничения потерь) и пассивными (связаны со страхованием убытков).

Таблица 1. Инструменты управления кредитными рисками

|

|

Инструменты управления кредитными рисками |

Инструменты управления кредитными рисками по кредитному портфелю | ||

|

Инструменты для предотвращения причин возникновения рисков |

Улучшение качества оценки кредитоспособности и повышения ее объективности: - проверка кредитоспособности, - кредитный мониторинг. |

Улучшение процесса принятия кредитных решений: - квалифицированная проверка, - совершенствование орг. структуры, - повышение значения информационных технологий, - контроль за кредитованием, кредитная ревизия. | ||

|

Инструменты управления последствиями наступления рисков |

Активные инструменты для ограничения потерь: - перенос рисков, - ограничение рисков, - деление рисков. |

пассивные инструменты для страхования убытков: - учет риска при установлении процентной ставки. |

Активные инструменты: - ограничение рисков, -диверсифика-ция кредитного портфеля, - управление проблемными кредитами. |

Пассивные инструменты: - образование резервов ликвидности, - образование резервов собственного капитала, - контроль за качеством кредитного портфеля. |

В качестве активных инструментов применяются:

- При управлении кредитными рисками в рамках отдельного кредита: переложение рисков (например, при переуступке права требования), ограничение рисков (продажа обеспечения при расторжении кредитного договора), деление рисков (при наступлении страхового случая, если риск/обеспечение были застрахованы, и деление рисков было оговорено в договоре);

- При управлении кредитными рисками кредитного портфеля: ограничение рисков (лимиты кредитования по определенным видам деятельности), диверсификация кредитного портфеля (по отраслевому признаку), специальная система управления проблемными кредитами.

В качестве пассивных инструментов используются:

- При управлении кредитными рисками по отдельным кредитам риск «включают» в процентную ставку по кредиту;

- При управлении рисками кредитного портфеля: образование резервов ликвидности по наиболее рисковым кредитам, образование резервов собственного капитала, мониторинг качества кредитного портфеля.

Рассмотрим поэтапную организацию процесса управления кредитными рисками в коммерческом банке:

- Информационный этап. В качестве источников информации выступают: бухгалтерская отчетность, учредительные документы, аудиторская информация, данные информационных агентств, статистические и отраслевые сборники, Интернет, бизнес-планы, бюджеты.

- Выявление факторов кредитного риска.

- Оценка кредитного риска. Основными способами оценки кредитных рисков в практике российских кредитных организаций являются:

- Методика Банка России. Банк России устанавливает общие критерии для отнесения ссуды в одну из пяти категорий качества, а также основные критерии для формирования соответствующего резерва. Детальной регламентации процесса оценки финансового состояния и качества обслуживания ссуды нормативные акты Банка России не содержат.

- Внутренняя скоринговая (рейтинговая) оценка. Скоринговая (рейтинговая) модель подразумевает систему показателей, по сумме которых определяется интегральный показатель, по величине которого контрагент относится к определенному классу/категории и делается вывод о надежности контрагента [1, с. 5]. Кредитные рейтинги являются самыми распространенными и широко используемыми в банковской практике.

- Методика Базельского комитета. Основывается на взвешенных рисковых оценках [3, с. 725]. Фактически представляет собой стандартизированный алгоритм рейтинговой оценки. В российских банках не применяется из-за значительных затрат банка на оценку риска по данному алгоритму [5, с. 41]. Однако с развитием системы рейтинговых агентств подход Базеля постепенно становится популярнее.

- 4. Принятие управленческого решения о целесообразности сделки по итогам проведенного анализа.

- 5. Контроль кредитных рисков в коммерческом банке включает:

- Контроль в рамках структурных подразделений, т. е. самоконтроль ответственных исполнителей и контроль руководителей подразделений;

- Контроль в рамках всего банка, который подразделяется на текущий и последующий контроль рисков;

- Внешний контроль, который осуществляется в рамках внешнего аудита банка.

Изучив методы регулирования кредитных рисков, используя походы С.Н. Кабушкина, Л.Р. Насрулиной, Г.С. Пановой, О.И. Лаврушина, мы приходим к выводу, что понятие «методы регулирования кредитных рисков» следует рассматривать как совокупность экономических способов и организационно-правовых мер, обеспечивающих реализацию интересов кредиторов и заемщиков с целью предотвращения и минимизации рисков.

На наш взгляд, методы регулирования кредитных рисков можно проклассифицировать с позиции сферы их возникновения и применения, что позволяет выделить две группы методов регулирования кредитных рисков: внешние и внутренние и детализировать их с учетом специфики работы банковской системы России выделяя особое влияние косвенным методам: контрактному и страховому.

Применение контрактного метода – это получение информации о заемщиках от кредитного бюро и рейтинговых агентств. Он наиболее перспективен несомненно, в развитии банковского риск-менеджмента в России, поскольку в структуре банков подавляющее большинство представляют малые и средние банки, и профессиональные навыки банковского персонала все еще не высоки. Доступ к квалифицированной информации будет существенно минимизировать кредитные риски.

В основу банковского управления рисками должны быть положены следующие принципы:

- прогнозирование возможных источников убытков или ситуаций, способных принести убытки, их количественное измерение;

- финансирование рисков, экономическое стимулирование их уменьшения;

- ответственность и обязанность руководителей и сотрудников, четкость политики и механизмов управления рисками;

- координируемый контроль рисков по всем подразделениям и службам банка, наблюдение за эффективностью процедур управления рисками.

Банки зачастую не располагают надежно разработанным процессом управления кредитным риском. Среди наиболее часто встречающихся недостатков можно отметить следующие: отсутствие письменно зафиксированного в виде документа изложения политики; отсутствие ограничений в отношении концентрации портфеля; излишняя централизация или децентрализация кредитного руководства; плохой анализ кредитуемой отрасли; поверхностный финансовый анализ заемщиков; завышенная стоимость залога; недостаточно частые контакты с клиентом; недостаточные проверки и отсутствие сбалансированности в процессе кредитования; отсутствие контроля над займами; неспособность к увеличению стоимости залога по мере ухудшения качества кредитов; недостаточный контроль за документированием займов; чрезмерное использование заемных средств; неполная кредитная документация; отсутствие классификации активов и стандартов при формировании резервов на покрытие убытков по кредитам; неумение эффективно контролировать и аудировать кредитный процесс.

Стратегия управления рисками в коммерческом банке должна основываться на интегрированной структуре, состоящей из обязанностей и функций, которые спускаются от уровня Правления вниз, на операционные уровни, охватывая все аспекты риска, в особенности рыночный, кредитный и риск ликвидности, операционный, юридический риски, риски, связанные с репутацией банка и с персоналом. Эта структура включает в себя само Правление в качестве конечного ответственного органа, комитеты, отдел управления рисками, а также различные отделы поддержки и контроля. Все они имеют четко определенные обязанности и порядок отчетности.

Не вызывает сомнения, что на многих рынках банкам приходится действовать в таких экономических условиях, которые характеризуются наличием объективных трудностей для качественного управления кредитами, что лишний раз свидетельствует о важности усиления такого управления.

Литература:

- Данилова Т.Н. Проблемы неопределенности информации и риска кредитования коммерческими банками / Т.Н. Данилова // Финансы и кредит. – 2004. – №2. – с. 12 – 14.

- Кондратюк Е.А. Понятие банковских рисков и их классификация / Е.А. Кондратюк // Деньги и кредит. – 2004. – №6. – с. 43 – 50.

- Лобанов А.А. Энциклопедия финансового менеджмента / под ред. А.А. Лобанова, А.В. Чутунова. – М.: Альпина Паблишер, 2009. – 878 с.

- Официальный сайт Центрального банка Российской Федерации. [Электронный ресурс]. – Режим доступа: http://www.cbr.ru/

- Харламов В.П. Операционные риски и риски информационной безопасности / В.П. Харламов // Банковское дело. – 2009. – № 7. – с. 41 – 44.