Риск является неотъемлемой частью принятия решений в условиях неопределенности, которая присуща деятельности любого хозяйствующего субъекта. Управление рисками является одним из элементов финансового менеджмента наряду с формированием оптимальной структуры активов и пассивов, управлением себестоимостью и построением прогнозных балансов, составлением финансовых планов и бюджетов.

Принятие эффективных управленческих решений в условиях риска занимает одно из центральных мест в современной теории и практике финансового менеджмента. Существует множество интерпретаций понятия «риск» в финансовой деятельности. Риск выражает вероятность наступления какого-либо неблагоприятного события или его последствий, приводящих к прямым потерям, косвенному ущербу или недополучения планируемой прибыли. Вопросам управления банковскими рисками посвящено большое количество отечественной и зарубежной научной литературы. Значительных результатов в области исследования системы управления банковскими рисками добились такие отечественные ученые как: В.В. Алексеева, О.И. Лаврушин, А.В. Беляков, О.И. Варушина, С.Н. Кабушкин, И.В. Ларионова, Д.А. Ендовицкий и др.

Существует множество классификаций рисков кредитных организаций по различным критериям. Классификация рисков представлена в таблице 1 [1].

Таблица 1.

Классификация банковских рисков

|

Критерии классификации |

Виды банковских рисков |

Критерии классификации |

Виды банковских рисков |

|

Уровень риска |

Риски на макроуровне отношений Риски на микроуровне отношений |

Степень зависимости риска от банка |

Риск, зависимый от деятельности банка Риск, не зависимый от деятельности банка |

|

Характер банковского продукта, услуг и операций |

Риск по забалансовым операциям Кредитный риск Расчетный риск Валютный риск и т. д. |

Вид банка |

Риск специализированного банка Риск отраслевого банка |

|

Степень обеспечения устойчивого развития банка |

Риск несбалансированной ликвидности Процентный риск Риск потери доходности Риск потери конкурентоспособности Риск капитальной базы |

Величина риска |

Низкие риски Умеренные риски Полные риски |

|

Факторы, образующие риск |

Внешние риски (политические, экономические, демографические, социальные, географические и прочие) Внутренние риски (в основной и вспомогательной деятельности, связанные с активами или пассивами банка, с качеством управления и реализацией финансовых услуг) |

Состав клиентской базы |

Риск, исходящий от крупных, средних и мелких клиентов Риск, исходящий от отраслевой структуры клиентов |

|

Сфера и масштаб действия риска |

Риск, исходящий от страны Риск, связанный с деятельностью определенного типа банка Риск, связанный с деятельностью центров финансовой ответственности Риск, исходящий от банковских операций, в том числе:

|

Характер учета операций |

Риск по балансовым операциям Риск по внебалансовым операциям |

В соответствии с письмом ЦБ РФ выделяются следующие банковские риски: кредитный риск, страновой риск, рыночные риски (фондовый риск, валютный риск, процентный риск), риск ликвидности, операционный риск, правовой риск, риск потери деловой репутации, стратегический риск.

Основываясь на данных требованиях ЦБ РФ банки разрабатывают собственную классификацию рисков с целью создания системы риск-менеджмента.

По результатам анкетирования кредитных организаций по вопросам стресс-тестирования, представленным на сайте Центрального банка Российской Федерации, 135 банков из 167 опрошенных на первое место по значимости ставят кредитный риск, на втором - риск ликвидности. Однако 91% принявших участие в анкетировании организаций говорят о необходимости проведения стресс-тестирования при оценке риска ликвидности, а кредитный риск отметили только 80% респондентов, что соответствует четвертой позиции после рыночного и процентного риска. [2]. В качестве инструмента, по которому банком оценивается кредитный риск, рассматриваются все требования банка к контрагентам, несущие кредитный риск на основе Положения Банка России от 26.03.2004 №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности» и Положения Банка России от 20.03.2006 №283-П «О порядке формирования кредитными организациями резервов на возможные потери». Для оценки процентного, фондового и валютного риска используются так называемые внутренние модели метод исторического моделирования, которые основаны на воспроизведении ранее реализовавшихся кризисных ситуаций, проверяя на их примере рискозащищенность организаций.

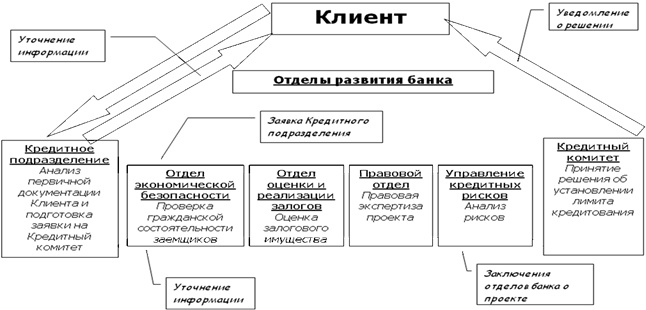

Кредитные организации на основе нормативных актов Центрального Банка РФ, регулирующих деятельность по управлению банковскими рисками, разрабатывают внутренние документы, составляющие нормативную базу банка. В них регламентируется процесс управления конкретным банковским риском, оговариваются специализированные термины, принципы управления риском, ответственные лица по каждому риску, методы его оценки, лимиты. С целью четкой систематизации, прозрачности управления банковскими рисками данные документы должны иметь иерархию. Так, оценка и управление кредитными рисками строится на основе Кредитной политики банка как документально оформленной системе организации и контроля за кредитной деятельностью банка. Она является внутренним документом банка (или совокупностью документов), разработанным и утвержденным руководством банка. Он фиксирует основные принципы кредитования, критерии ограничения кредитных рисков (лимитирование), основы обеспечения возврата кредита, процедуру оценки кредитных рисков. Один из вариантов процедуры утверждения лимитов представлена на рис. 1.

Рис.1. Процедура утверждения лимитов.

В регулировании рисков участвуют все подразделения банка. Совет директоров, Правление Банка разрабатывают стратегию управления рисками, коллегиальные органы (например Комитет по управлению активами и пассивами, Кредитный комитет) осуществляют тактическое управление рисками в рамках своих полномочий. На оперативном уровне ответственность несут подразделения банка в пределах своей компетенции. Таким образом, на сегодняшний день банки создали риск-ориентированную организационную структуру и риск-ориентированную систему контроля.

Оценка кредитного риска включает в себя кредитный риск заемщиков юридических лиц, заемщиков физических лиц, оценку кредитного риска по портфелю однородных ссуд и оценку риска в целом по кредитному портфелю. Методика оценки кредитного риска заемщиков юридических лиц (предпринимателей) основывается на оценке финансового положения заемщика, который включает определение рейтинга заемщика, рейтинга отрасли деятельности заемщика, рейтинга финансовой устойчивости, оценку качественных характеристик бизнеса заемщика. Кроме этого, производится учет обеспечения кредита. В результате определяется коэффициент резервирования по кредиту Оценка кредитного риска заемщиков физических лиц основывается на скоринговых моделей. Рынок программного обеспечения по автоматизации процесса кредитования и управлению кредитным риском предлагает богатый выбор профессиональных продуктов, широко используемых в работе банков всего мира и адаптированных к российской специфике не только для оценки кредитных рисков по заемщикам - физическим лицам, но и для корпоративного кредитования. Например, EGAR Technology предлагает высокотехнологичное решение EGAR Credit Administration (юридические лица) по автоматизации процесса принятия решений в области корпоративного кредитования. 25 марта 2009 года компания EGAR Technology вышла на рынок с антикризисным предложением для коммерческих банков и финансовых компаний по автоматизации операций с кредитами и депозитами на платформе EGAR Loans. Компания выразила готовность инвестировать свой технологический капитал в банковские проекты, обладающие потенциалом развития, и предложить заказчикам начать работать с системой EGAR Loans без внесения первоначального лицензионного платежа и с минимальными затратами на внедрение. Фактически данное предложение представляет такой формат партнерства разработчика системы и ее потребителя, при котором разработчик готов разделить риски не только проекта автоматизации, но и бизнеса своего партнера в целом. В рамках специального партнерского соглашения, которое предполагается распространить на ограниченное количество проектов, стоимость внедрения решения на основе EGAR Loans составит 300 тысяч рублей. Без учета данного предложения цена программного обеспечения состоит из платы за лицензию и стоимости его внедрения. Цена лицензии зависит от размера банка, определяемого количеством клиентов: чем их больше, тем выше отчисления. В среднем лицензия Банку может обойтись в 57 тысяч долларов ежегодно. Внедрение решения стоит от 50 тысяч до 3 миллионов долларов в зависимости от комплекса оказываемых услуг. Таким образом, только первоначальная экономия будет составлять порядка 40 тысяч долларов. Внедрение новых технологий требует значительных финансовых и временных затрат, в том числе и на повышение квалификации собственного персонала, осуществляющего внедрение программного обеспечения, а также на обучение тех сотрудников, которые являются пользователями программного обеспечения. С другой стороны, в период кризисных явлений банки стремятся сокращать непроцентные расходы (объем инвестиций в информационные технологии, расходы на маркетинговые коммуникации, фонд оплаты труда, внедрение новых продуктов и развитие новых каналов продаж). Однако снижение затрат на повышение квалификации персонала актуализирует риски персонала. Кроме того в условиях одинаковых продуктов, предлагаемых банками, персонал становится конкурентным преимуществом наряду с сокращением времени на рассмотрение кредитной заявки.

Оценка кредитного риска по портфелям однородных ссуд может производится с помощью различных методик, основанных на определении относительной величины кредитного риска по портфелю (по наиболее крупным и наименьшим ссудам) или анализе величин резервов за определенный период по однородным ссудам. Оценка общего уровня кредитного риска по всему портфелю производится на основе расчета обязательных нормативов, анализа структуры кредитного портфеля по категориям качества ссуд (в том числе просроченной задолженности), по типам заемщиков (диверсификация кредитного портфеля).

Таким образом, кредитный риск рассматривается банками как один из основных рисков. Порядок оценки и регулирования кредитного риска должно быть прописано во внутренних нормативных документах банка, составленных на основе Положений, инструкций, рекомендаций ЦБ РФ. Регулирование кредитного риска производится на всех уровнях управления кредитной организацией. Его оценка включает в себя оценку риска заемщиков юридических и физических лиц, риска по портфелям однородных ссуд и в целом по кредитному портфелю. На сегодняшний день банки стремятся к совершенствованию регулирования кредитного риска посредством активизации мониторинговых мероприятий по корпоративным клиентам. Причем передача этой функции возможна как подразделениям Управления рисков, так и создание нового структурного подразделения, отвечающего за мониторинговые мероприятия, посредством пересмотра штатного расписания. Также рассматривается обогащение методик оценки кредитных рисков банка и анализ кредитного портфеля с учетом реализованных рисков и потенциальных рисков.

Литература:

Лаврушин, О.И. Место рисков в банковской деятельности и их классификация. - М.: КНОРУС, 2005 г.

Официальный сайт Банка России// www.cbr.ru