Экономические субъекты подвергаются большому набору различных рисков. Каждое предприятие имеет свою собственную карту рисков, определенную сферой деятельности, задачами, финансовой структурой, конкурентной позицией и технологическими особенностями. Управление интегрированным риском предприятия определяет возможность обеспечения финансовой устойчивости и стабильного развития. Поэтому управление рисками должно быть обязательным элементом оперативной работы и стратегии каждого предприятия.

Риск-менеджмент в промышленном секторе в настоящий момент только развивается. Адаптация инструментов управления рисками, существующих на Западе, затруднена ввиду различий менталитета, корпоративной культуры, конъюнктуры рынка и уровня профессионализма менеджеров. Особое значение имеет проблема создания систем управления рисками в крупном бизнесе в связи с особой тяжестью последствий рисков. Системообразующие предприятия, подразумевающиеся под крупным бизнесом – это, как правило, "гиганты" отечественной экономики советских времен и связанные с ними крупнейшие кредитные учреждения. Основной целью системы управления рисками для данных предприятий является обеспечение уровня надежности, соответствующего характеру производства и масштабам денежного и товарного оборота.

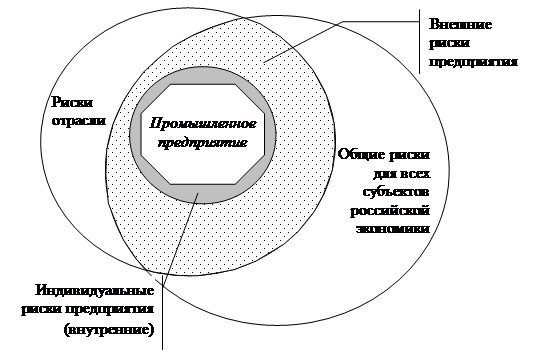

Промышленные предприятия подвержены как влиянию рисков, общих для всей промышленности Российской Федерации (валютный риск, инфляционный, политический), так и специфических рисков данной отрасли (рис.1.). Помимо отраслевых рисков для каждого предприятия существуют индивидуальные рисковые факторы. Рассматривая области влияния рисковых факторов, можно сказать, что внешние риски предприятия представляют собой набор отраслевых и общероссийских рисков, тогда как внутренние риски зачастую индивидуальны для каждого предприятия.

На сегодняшний день ведущие предприятия промышленного сектора разработали общую концепцию управления рисками и ввели в организационную структуру подразделения, отвечающие за внедрение методов риск-менеджмента. В основном внимание уделяется валютному и инфляционному риску. Но следует заметить, что для целей управления рисками в корпорации должна быть разработана система идентификации рисков, в которой конкретизируются риски предприятия и предлагается алгоритм решений в экстренных ситуациях.

|

Рис.1. Области влияния трех категорий рисков

Идентификацию рисков проводят в несколько шагов:

1. Выявляются воздействующие на предприятие риск-факторы и условия их возникновения;

2. Измеряется уровень риска;

3. Разрабатывается система мер по снижению уровня риска.

Первому шагу идентификации рисков – выявлению воздействующих риск-факторов необходимо уделить особое внимание, поскольку точное определение основных угроз обеспечит своевременное применение мер для их предотвращения. Следовательно, необходимо помимо общероссийских рисков оценивать еще отраслевые и индивидуальные внутренние риски для повышения эффективности риск-менеджмента на предприятии в целом.

На примере черной металлургии можно выделить следующие общеотраслевые виды рисков:

1. Сырьевой и энергетический риск – все предприятия черной металлургии зависят от цен на сырье и энергоносители. Конъюнктура сырьевого рынка оказывает непосредственное влияние на предприятия отрасли (расположение сырьевой базы и зависимость от определенного вида топлива являются индивидуальными рисками каждого предприятия, к отраслевым рискам относятся ценовые колебания).

2. Риск спроса и другие рыночные риски – на сегодняшний день рынок продукции черной металлургии характеризуется перепроизводством, при том, что современные технологические разработки для основных потребителей продукции данной отрасли все чаще предполагают использование других материалов. С проблемой снижения спроса и снижения цены столкнутся в конечном итоге все предприятия отрасли.

3. Экологические риски – возможность загрязнения окружающей среды и выплаты штрафных санкций существует у каждого промышленного предприятия, но из-за особенностей технологий величина ущерба в случае черной металлургии значительно выше.

4. Кадровые риски – общее снижение квалификации рабочих для российских предприятий рассматриваемой отрасли является насущной проблемой. Квалифицированных профессиональных менеджеров высшего звена так же существенно не хватает.

5. Риск изменения стандартов качества - в каждой стране существуют определенные стандарты качества для продукции металлургических предприятий и изменение данных стандартов может привести к отказу от сотрудничества с определенными предприятиями.

6. Группа политических рисков в рамках отрасли – зачастую иски к конкретному предприятию от внешних контрагентов сказываются на уровне спроса на продукцию всех остальных предприятий страны.

В целях управления рисками необходимо оценить уровень влияния риска. Для расчета уровня риска применяются следующие методики:

- методы локального оценивания (параметрические): дельта-нормальный метод и Дельта-гаммавега-приближение;

- методы полного оценивания: метод исторического моделирования и метод Монте-Карло.

Зачастую на предприятиях менеджеры выбирают какой-либо один из методов расчета уровня риска (в последнее время стал широко распространен метод Монте-Карло). Но следует отметить, что для крупной корпорации имеет смысл применять несколько методов расчета, поскольку каждый из вышеперечисленных методов имеет свои недостатки. Даже признанный наилучшим метод Монте-Карло характеризуется высоким модельным риском и отсутствием наглядности. Цена неверной оценки вероятности наступления неблагоприятных событий для крупной корпорации неоспоримо больше.

Подверженность общим и отраслевым (внешним) рискам можно уменьшить с помощью следующих приемов:

- страхование (с привлечением страховщиков или формируя страховые резервы);

- передача риска третьей стороне;

- используя инструменты финансового рынка производных ценных бумаг;

- осуществление превентивных мероприятий;

- отказ от осуществления рисковых действий.

В зависимости от вида риска и уровня его влияния применяется различный набор из приведенных выше методов.

Любой риск в конечном итоге имеет финансовое измерение, либо увеличивая затраты, либо приводя к недополучению дохода. Следовательно, под влиянием рисков будет в первую очередь изменяться величина денежного потока предприятия. Оперативное управление рисками предприятия через управление движением денежных потоков позволит усовершенствовать систему управления рисками корпораций и повысить эффективность риск-менеджмента.

С целью управления рисками через движение денежных потоков потребуется разработать методику оперативного управления рисками через управление движением денежных потоков.

По мнению авторов, основными элементами методики могут быть:

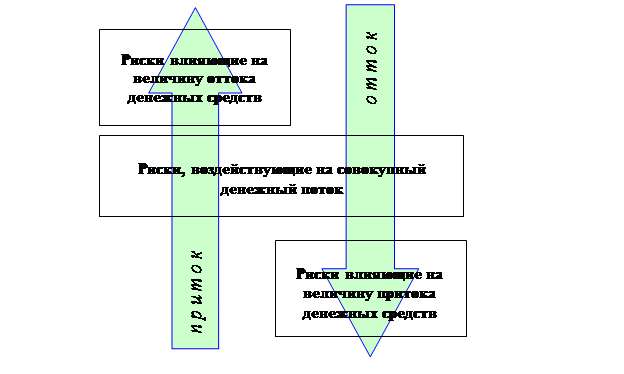

1.Классификация рисков предприятия по характеру их влияния на денежные потоки – рис.2.

Рис.2. Влияние рисков на денежные притоки и оттоки

2. Разработка методики расчета коэффициента влияния рисков на чистый денежный поток. При этом следует исходить из классических методов расчета уровня риска (показатели чувствительности и вероятностные величины), используя полученные их значения в качестве поправочных коэффициентов при определении величины того или иного вида потока в разные моменты времени.

3. Разработка модели расчета среднего остатка денежных средств с учетом коэффициента влияния риска. Данная модель позволяет рассчитать средний остаток денежных средств не только с точки зрения обеспечения текущей ликвидности, но и с учетом страхового резерва в размере минимальной суммы покрытия действующих в настоящий момент рисковых факторов.

4. Разработка мероприятий, направленных на минимизацию последствий от воздействия рисков. Например, возникновение высокого уровня риска спроса проявится в снижении объема притока денежных средств от продаж. Мероприятия по увеличению притока денежных средств из других источников позволят снизить влияние риска спроса.

Таким образом, разрабатываемая методика позволит:

- Оценить основные риски предприятия с точки зрения характера их влияния на денежные потоки;

- Определить количественно влияние рисков на денежный поток через расчет соответствующего коэффициента;

- Рассчитать ожидаемый остаток денежных средств с учетом влияния рисков, а также выработать предложения по управлению ими и минимизации рисков.