Целью управления финансовым риском является снижение потерь, связанных с данным риском до минимума.

В российском риск-менеджменте переходного периода, в условиях сложной социально-экономической ситуации, значительное внимание уделялось вопросам производственных рисков и промышленной безопасности. В связи с неразвитостью рыночной экономики не оказывалось должного внимания рыночным и кредитным рискам. В то же время, в зарубежной практике управление этими группами рисков всегда являлось приоритетным, поскольку развитая рыночная экономика (в том числе высокоразвитый рынок ценных бумаг, кредитный рынок) дают возможность компании активно работать на финансовых рынках. Соответственно, ее деятельность подпадает под воздействие новых рисков.

В настоящее время российские аналитики столкнулись с проблемой оценки рисков именно финансового рынка, так как финансовые инструменты на современном этапе развития экономики играют огромную роль.

Во многом современные методы управления финансовыми рисками обусловлены западными наработками в данной области. Западная экономическая наука использует мощнейший математический аппарат. Например, анализ и управление рыночными рисками требует разработок математических моделей, успешное функционирование которых в значительной степени зависит от качества обработки имеющейся информации.

В настоящее время происходит сближение российского и западного подходов к управлению и исследованию рисков.

Новые экономические подходы к управлению финансовыми рисками - это специфическая сфера экономической деятельности, охватывающая все области финансово-хозяйственной деятельности предпринимателя.

Рассматривая процесс управления риском, и российские, и зарубежные исследователи сходятся во мнении, что он состоит из нескольких этапов, и на каждом из этапов исследование риска проявляется в разной степени.

Интерес представляют методы исследования и анализа финансовых рисков.

Целесообразным представляется рассмотрение следующих современных методов оценки рисков.

Одним из них является VaR (Value-at-Risk, мера риска). По сути, вычисление величины VaR проводится для того, чтобы можно было сделать утверждение типа: «Мы уверены на X% (с вероятностью X%), что наши потери не превысят Y у. е. в течение следующих дней». В данном предложении неизвестная величина Y и есть VaR. Она является функцией двух параметров: временного горизонта и X - доверительного уровня.

Несмотря на свою популярность, метод VaR обладает рядом существенных недостатков, в частности:

־ не учитывает возможных больших потерь, которые могут произойти с малой вероятностью;

־ поощряет торговые стратегии, которые дают хороший доход при большинстве сценариев, но иногда могут приводить к катастрофическим потерям.

Многих недостатков, свойственных VaR, лишен Shortfall: этот метод является более консервативной мерой риска, так как рассматривает потери, которые могут произойти с небольшой вероятностью, и требует резервировать больший капитал.

Рассмотрим простой пример, иллюстрирующий соотношение VaR и Shortfall.

Предположим, у нас есть облигация номиналом 100 у. е., которая завтра должна быть погашена. С вероятностью 99% она будет погашена полностью, а с вероятностью 1% заемщик откажется от полного исполнения своих обязательств, и мы получим только половину номинала. В такой ситуации наши потери X составят 0 у. е. с вероятностью 0,99 и 50 у. е. - с вероятностью 0,01:

Произведя вычисления VaR, мы получаем результат, равный нулю, и совет не резервировать капитал вообще.

В то же время Shortfall равен 50, что заставляет дополнительно разработать меры по снижению этого риска. Таким образом, Shortfall позволяет учитывать большие потери, которые могут произойти с небольшой вероятностью.

Для участников биржи существует биржевая система расчета гарантийных обязательств - SPAN-анализ риска стандартного портфеля (The Standard Portfolio Analysis of Risk). Поскольку метод SPAN используется для определения размеров гарантийных обязательств, его задача сводится к определению максимальных потерь, которые может понести портфель за один торговый день в большинстве случаев, скажем, с вероятностью не менее чем 95% или 99%. [1]

SPAN рассматривает шестнадцать сценариев возможного изменения рыночной ситуации. Опираясь на них, SPAN формирует массив рисковых значений, которые, по соглашению, представляют собой величины потерь портфеля, состоящего лишь из одного опциона. Этот массив рисковых значений вычисляется аналитическим отделом биржи ежедневно (иногда и несколько раз в день) и передается клиентам, которые нуждаются в такой информации.

На основе полученных данных уже не составляет никакого труда путем простых арифметических операций рассчитать возможные потери (выигрыши) любого реального портфеля однородных позиций и, определив их максимальное значение, установить размер гарантийного депозита по такому портфелю. Это и является одним из основных преимуществ системы SPAN: сложные вычисления, связанные с моделью опционного ценообразования, производятся централизованно и единожды, а остальные расчеты уже настолько элементарны, что не требуют больших временных или вычислительных ресурсов.VaR - это статистический подход. Методология VaR обладает рядом несомненных преимуществ: она позволяет измерить риск в терминах возможных потерь, соотнесенных с вероятностями их возникновения; позволяет измерить риски на различных рынках; позволяет агрегировать риски отдельных позиций в единую величину для всего портфеля, учитывая при этом информацию о количестве позиций, волатильности на рынке и периоде поддержания позиций. [1]

Анализ чувствительности заключается в определении значений ключевых параметров, которые могут подвергнуть сомнению успех бизнеса. Очень важно установить, какие изменения данных параметров могли бы повысить ожидаемую прибыльность: например, 25-процентное увеличение цены на сырье, или 20-процентное уменьшение цены продажи или объема выпуска продукции. Если бизнес слишком чувствителен к некоторым изменениям параметров, руководитель предприятия должен регулярно контролировать их значение. Метод анализа чувствительности портфеля к изменениям параметров рынка Stress Testing. VaR, по определению, ориентируется на ожидаемый уровень достоверности (90%, 95%, 97,5% и 99%). Именно Stress Testing позволяет анализировать поведение портфеля в условиях реализации вероятности оставшихся 10%, 5%, 2,5% и 1% событий. [3]

Stress Testing может быть определено как оценка потенциального воздействия на финансовое состояние инвестиции ряда заданных изменений в факторах риска, которые соответствуют исключительным, но вероятным событиям. Stress Testing осуществляется с применением различных методик. В рамках Stress Testing инвестор должен учитывать ряд факторов, которые могут вызвать экстраординарные убытки в портфеле активов, либо предельно усложнить управление его рисками. Данные факторы включают в себя различные компоненты рыночного, кредитного рисков и риска ликвидности.

Идея этого метода оценки - анализ вариаций подходящей целевой функции (например, доходности или современной стоимости портфеля) в зависимости от вариаций параметров рынка (кривой доходности, изменчивости (волатильности) рыночных цен, обменных курсов и т.п.). Но если методика VaR уже стала общепризнанным инструментом, то общепризнанного инструмента класса Stress Testing пока не существует.

Stress Testing позволяет решить проблему резких скачков и выбросов. Это метод анализа влияния многих, если не всех основных видов параметров предпринимательских, финансовых, кредитных и инвестиционных рисков одновременно, таких как сдвиги, изменение наклона или изгибы кривой доходности, изменение абсолютной величины доходности, изменчивости и т.д. Таким образом, для заданного портфеля можно исследовать изменение его параметров (доходности, современной стоимости) как при краткосрочных, так и при длительных изменениях рынка, выражающихся в резких и плавных изменениях доходности инструментов, их корреляций вплоть до моделирования кризисных ситуаций. [3]

Анализ сценариев - это прием анализа риска, который наряду с базовым набором исходных данных рассматривает ряд других наборов данных, которые могут иметь место в процессе реализации. На основе полученных результатов составляются два сценария:

־ пессимистичный сценарий - «плохое» стечение обстоятельств;

־ оптимистичный сценарий - «хорошее» стечение обстоятельств.

Кроме того, делается заключение о возможности пессимистичного сценария и связанных с ним потерь.

Имитационное моделирование - это процедура, с помощью которой математическая модель какого-либо финансового показателя подвергается ряду имитационных прогонов на компьютере.

Процесс имитации включает в себя следующий набор действий:

־ создаются последовательные сценарии с использованием исходных данных, которые являются неопределенными;

־ моделирование осуществляется таким образом, чтобы случайный выбор значений не нарушал фактических диапазонов изменения параметров;

־ результаты моделирования анализируются статистически с тем, чтобы оценить меру риска.

Метод Монте-Карло, как наиболее распространенный метод имитационного моделирования, является самым сложным методом расчета VaR, однако его точность может быть значительно выше, чем у других методов. Этот метод подразумевает осуществление большого количества испытаний в виде моделирования развития ситуации на рынках с расчетом финансового результата по портфелю. В результате создания большого числа разовых моделей будет получено распределение возможных финансовых результатов, на основе которого - путем отсечения наихудших согласно выбранной доверительной вероятности - может быть получена VaR-оценка. К основным недостаткам метода Монте-Карло относятся следующие: ложен в реализации; требует мощных вычислительных ресурсов; труден для понимания топ-менеджерами. [1]

Что касается методов защиты от финансовых рисков, то они в целом могут быть классифицированы в зависимости от объекта воздействия на два вида: физическая защита, экономическая защита. Физическая защита заключается в использовании таких средств, как сигнализация, приобретение сейфов, системы контроля качества продукции, защита данных от несанкционированного доступа, наем охраны и т.д. [4]

Экономическая защита заключается в прогнозировании уровня дополнительных затрат, оценке тяжести возможного ущерба, использовании всего финансового механизма для ликвидации угрозы риска или его последствий.

Кроме того, общеизвестны четыре метода управления риском: упразднение, предотвращение потерь и контроль, страхование, поглощение.

Упразднение заключается в отказе от совершения рискового мероприятия. Но для финансового предпринимательства упразднение риска обычно упраздняет и прибыль.

Предотвращение потерь и контроль как метод управления финансовым риском означает определенный набор превентивных и последующих действий, которые обусловлены необходимостью предотвратить негативные последствия, уберечься от случайностей, контролировать их размер, если потери уже имеют место или неизбежны.

Сущность страхования выражается в том, что инвестор готов отказаться от части доходов, лишь бы избежать риска, т.е. он готов заплатить за снижение риска до нуля.

Поглощение состоит в признании ущерба и отказе от его страхования. К поглощению прибегают, когда сумма предполагаемого ущерба незначительно мала, и ей можно пренебречь.

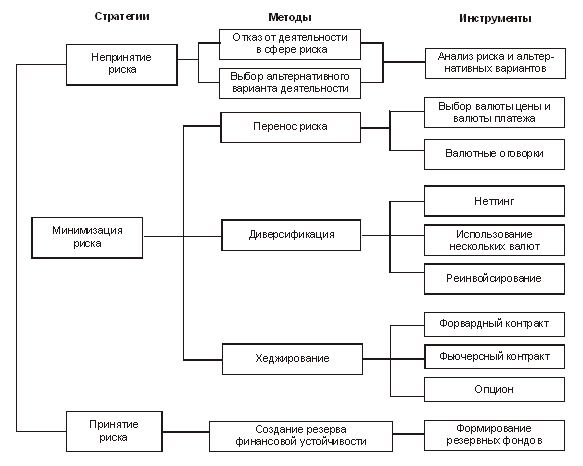

Методы управления риском можно сформулировать в форме трех основных стратегий управления рисками: не принятие риска, минимизация риска и принятие риска.

На рисунке 1 представлена схема, характеризующая дальнейшие действия компании в случае выбора той или иной стратегии управления финансовыми рисками.

Рис. 1. Основные стратегии, методы и инструменты управления финансовыми рисками [2]

Можно резюмировать, что для эффективного управления финансовыми рисками и рисками вообще необходимо опираться на научные разработки, умело комбинировать известные методы и применять их в ежедневной работе. Основная задача построения системы заключается в том, чтобы система управления финансовыми рисками была простой, прозрачной, практичной и соответствовала стратегическим целям предприятия.

Литература

1. Максимова, О. Управление рисками / О. Максимова // Финансовый директор. – 2008. - № 3. – С.34

2. Мамедов, О.А. Финансовые риски ТНК / О.А. Мамедов // Экономический вестник Сибирской финансовой школы. – 2006. - № 4. – С.56.

3. Романов, В. Управление рисками. Этапы и методы: материал научно-практической конференции / В.Романов. – Киров: ВГПУ, 2001. – С.71-77.

4. Яшина, Н.М. Методы управления финансовыми рисками на предприятии / Н.М. Яшина // Финансы и кредит. – 2006. - № 33. – С.12