В данной статье проведено исследование сущности и классификации финансовых рисков, а также рассмотрены методы по их оценке и снижению.

Ключевые слова: финансовые риски, источники финансовых рисков, анализ финансовых рисков, методы оценки и снижения финансовых рисков.

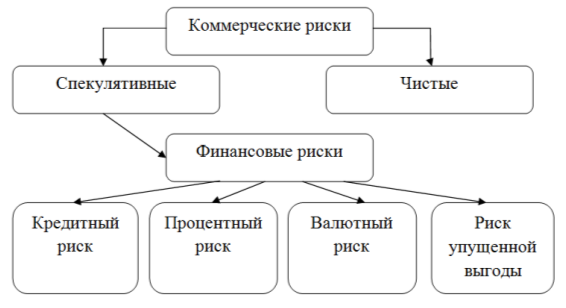

В настоящие время в условиях рыночной экономике каждое предприятие, работая в той или иной сфере бизнеса имеет возможность к рискам. Опасность таких потерь и выражается в коммерческих рисках. Коммерческий риск предполагает неуверенность в возможном результате, неопределенность этого результата деятельности. Одним из составляющих коммерческих рисков являются финансовые риски, которые связаны с вероятностью потерь или недополучением денежных средств. В целом все коммерческие риски делятся на чистые и спекулятивные.

Финансовые риски занимают особенное место в жизнедеятельности людей. Они затрагивают имущественные, денежные отношения и причисляются к зависящим как от воли бизнесменов, так и от внешних причин. Масштабы отрицательных последствий в финансовой сфере геометрически повышаются по мере роста масштабов мировой экономики. На уровне национальных хозяйств неэффективное распоряжение ресурсами ведет к социально-экономическому отставанию или стремительному развитию.

На международном уровне источниками финансовых рисков являются, как показывает практика, доминирующее экономическое положение малой группы промышленно развитых государств («золотого миллиарда»). Также причиной может являться недостаточный опыт использования международного валютно-финансового рынка.

На уровне хозяйствующих субъектов причиной финансовых рисков может стать агрессивная финансовая политика, неверно выбранная стратегия, непрофессиональные руководители, быстро меняющиеся внешние условия.

А. С. Шапкин отмечает: «Финансовые риски — это спекулятивные риски, для которых возможен как положительный, так и отрицательный результат». Автор утверждает, что их особенностью является вероятность наступления ущерба в результате проведения таких операций, которые по своей природе являются рискованными. [9]

Среди мнений ученых нет единого понятия «финансовых рисков». Анализ определений финансового риска показывает, что кроме неопределенности риск характеризуется следующими важными факторами: случайный характер события, возможность определения вероятности ожидаемых результатов, присутствие альтернативных вариантов, возможность получения убытков, вероятность получения дополнительной прибыли.

Рис. 1. Финансовые риски

Классификация финансовых рисков играет важную роль в управлении финансовыми рисками.

О. С. Виханский и А. И. Наумов определяют следующий состав финансовых рисков: кредитный, процентный, валютный и риск упущенной выгоды (рисунок 1). [6]

По мнению ученых, экономическая сущность кредитных рисков вытекает из их названия — это опасность невозврата кредитополучателем суммы основного долга и суммы процентов, положенных заимодавцу. [3]

Рассматривая процентный риск, отметим, что это вероятность утрат коммерческими банками, кредитными организациями, селенговыми компаниями, инвестиционными фондами, возникающих из-за более высоких процентных ставок, назначенных ими по заемным средствам, над ставками по кредитам выданным.

Валютные риски это опасность валютных убытков, возникающих из-за колебаниякурса конкретной иностранной валюты относительно другой, включая национальную, при осуществлении различных валютных операций.

Риск упущенной финансовой выгоды — риск получения косвенного (побочного) финансового ущерба (неполученная прибыль) из-за неосуществления какой-либо сделки (например, страхования) или остановки хозяйственной деятельности [4].

Особый интерес в данном вопросе представляют работы И. А. Бланка. Классификация финансовых рисков, предложенная данным автором, содержит десять признаков классификации. В группу финансовых рисков им включены следующие риски: риск неплатежеспособности, риск снижения финансовой устойчивости, инвестиционный риск, инфляционный риск, дефляционный риск, процентный риск, депозитный риск, валютный риск, кредитный риск, налоговый риск, криминогенный риск. [2]

В отличие от многих ученых И. А. Бланк не ограничивается перечислением основных видов финансовых рисков. Помимо них И. А. Бланк предлагает следующие признаки классификации финансовых рисков (таблица 1).

Таблица 1

Классификация финансовых рисков по мнениюИ.А.Бланка

|

Классификационные признаки |

Виды |

|

По характеризуемому объекту |

Риск отдельной финансовой операции Риск различных видов финансовой деятельности Риск финансовой деятельности предприятия в целом |

|

По совокупности исследуемых инструментов |

Индивидуальный финансовый риск Портфельный финансовый риск |

|

По комплексности исследования |

Простой финансовый риск Сложный финансовый риск |

|

По источникам возникновения |

Внешний риск Внутренний риск |

|

По уровню финансовых последствий |

Риск,влекущий только экономические потери Риск упущенной выгоды Риск,влекущий как экономические потери, так и дополнительную прибыль |

|

По характеру проявления во времени |

Временный Постоянный |

|

По уровню финансовых потерь |

Допустимый Критический Катастрофический |

|

По возможности предвидения |

Прогнозируемый Непрогнозируемый |

|

По возможности страхования |

Страхуемый Не страхуемый |

Каждый автор предоставляет свое виденье классификации финансовых рисков. С. В. Валдайцева отмечает, что в классификацию входят такие виды рисков: кредитный, валютный, инфляционный и инвестиционный риски. Р. С. Бариева определяет следующий состав финансовых рисков: валютный риск, инвестиционный риск, риск законодательных изменений.

Существует классификация финансовых рисков на рыночные, кредитные и риски ликвидности. [1]

Финансовым риском возможно маневрировать, применять многообразные действия, разрешающие в некоторой степени предсказать наступление рискового события и внедрять меры к уменьшению уровня риска. Нестабильная экономическая среда Российской Федерации, внутри которой функционируют субъекты хозяйствования, предполагает необходимость регулярной оценки финансового положения.

В современном мире выделяются два метода оценки финансового риска: качественный и количественный.

Качественная оценка риска осуществляется при отсутствии достаточной базы статистических данных и представляет собой экспертные оценки, позволяющие создать структуру рисков. [5]

Задачей качественного анализа риска является выявление источников и причин риска, этапов и работ, при выполнении которых возникает риск. Преимущество такого подхода заключается в том, что уже на начальном этапе анализа руководитель предприятия может наглядно оценить степень рискованности по количественному составу рисков и уже на этом этапе отказаться от претворения в жизнь определенного решения. Итоговые результаты качественного анализа риска, в свою очередь, служат исходной информацией для проведения количественного анализа, то есть оцениваются только те риски, которые присутствуют при осуществлении конкретной операции алгоритма принятия решения. [7]

На этапе количественного анализа риска вычисляются числовые значения величин отдельных рисков и риска объекта в целом. Также выявляется возможный ущерб и дается стоимостная оценка от проявления риска и, наконец, завершающей стадией количественной оценки является выработка системы антирисковых мероприятий и расчет их стоимостного эквивалента. Количественный анализ можно формализовать, для чего используется инструментарий теории вероятностей, математической статистики, теории исследования операций. Наиболее распространенными методами количественного анализа риска являются: аналитические, статистические, метод экспертных оценок, метод аналогов. [8]

Управление рисками предприятия — деятельность, направленная на устранение или хотя бы снижение влияния неблагоприятных последствий, которые возникают в процессе деятельности предприятия.

Существует много различных методов, направленных на снижение финансовых рисков, к основным относятся: уклонение от риска, принятие риска на себя, передача риска, страхование риска, объединение риска, диверсификация, хеджирование, использование внутренних финансовых нормативов.

Таким образом,финансовыериски являются неотъемлемой частью предпринимательской деятельности в условиях рыночных отношений и относятся к группе спекулятивныхрисков, которые в результате возникновения могут привести как к потерям, так и к выигрышу. Только комплексное использование количественных и качественных оценок финансовых рисков и взаимное дополнение одних методик снижения рисков другими обеспечит эффективное управление финансовыми рисками.

В этой связи анализ финансовых рисков становится все более необходимым из-за своего большого значения для всех участников бизнес-процессов в России и во всем мире.

Литература:

- Информация Минфина России N ПЗ-9/2012 «О раскрытии информации о рисках хозяйственной деятельности организации в годовой бухгалтерской отчетности»

- Бланк И. А. Основы финансового менеджмента: В 2 т.: Т.2 / И. А. Бланк — М.: Омега-Л, 2012–674 с

- Гришина А. Финансовые риски, связанные с финансовыми вложениями / А. Гришина // Финансовая газета, 2010, № 16.- С. 14–18.

- Елин С. Как предпринимателю обеспечить безопасность бизнеса / С. Елин, // Арсенал предпринимателя, 2013, № 6 — С. 78–84.

- Кужаева А. Т. Особенности риск-менеджмента в масложировом подкомплексе АПК (на материалах Ставропольского края) диссертация на соискание ученой степени кандидата экономических наук / Ставропольский государственный аграрный университет. Ставрополь, 2015. 6.

- Менеджмент: учебник / О. С. Виханский, А. И. Наумов. — 5-е изд. стереотипн.-М.: Магистр: ИНФРА-М, 2014.-576 с.

- Финансовый менеджмент: теория и практика: Учебник / под ред. Е. С. Стояновой. — 6-е изд. — М.: Изд-во «Перспектива», 2011. — 656 с.

- Финансовый менеджмент: Учебник для вузов / под ред. акад. Г. Б. Поляка. — 2-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2012.- 527 с.

- Шапкин В. А., Шапкин А. С., Теория риска и моделирование рисковых ситуаций. — М.: «Дашков и К°», 2014. — 880 с.