Обязательное страхование гражданской ответственности перевозчика (ОСГОП) как вид страхования существует третий год. До 1 января 2013 года страховую выплату за причиненный им вред могли получить только пассажиры авиакомпаний и ОАО «РЖД», с 1 января 2013 года к этому числу прибавились все перевозчики автобусного, внутреннего водного, морского, троллейбусного и трамвайного транспорта, за исключением легкового такси и метрополитена.

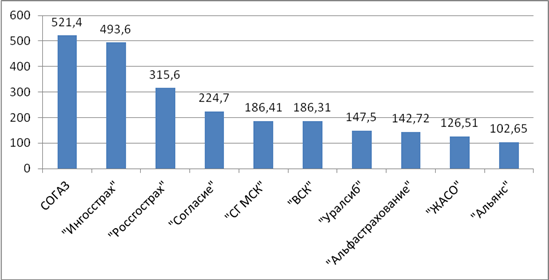

С 2013 года данный вид страхования охватил 45,4 % всех перевозчиков на территории РФ (по данным НССО) [6]. По данным СБРФР данным видом страхования занимается небольшая часть страховых компаний — 47 компаний [8]. Премия, собранная за 2013 год, составляет 3,11 миллиарда рублей, из них 2,2 миллиарда рублей приходится на 10 компаний-лидеров (СОГАЗ, «Ингосстрах», «Россгострах», «Согласие», «СГ МСК», «Уралсиб», «ЖАСО», «Альянс», «ВСК», «Альфа-страхование»). Подробнее данные приведены на рисунке 1.

Рис. 1. Собранная премия за 2013 год по ОСГОП у компаний-лидеров, млн. руб.

Нужно отметить, что расстановка сил выглядит иначе, если ранжировать страховщиков по числу заключенных договоров. Так, больше всего договоров в первом полугодии по ОСГОП заключил «Росгосстрах» — 3,763 тысячи. На втором месте «СГ МСК» — 3,362 тысячи, за ней следуют «ВСК» (2,408 тысячи) и «Уралсиб» (2,379 тысячи).

Средняя стоимость страхового полиса составила 103 250 руб. Выплаты составили 10,137 млн. руб. при средней выплате 349 600 руб. Выплаты будут расти по мере того, как пассажиры научатся за ними обращаться. А пока, широкая масса перевозчиков возмущены тем, что собранные страховые премии в 14 раз больше реальных выплат потерпевшим пассажирам. Они склоняются к тому, что государство сделало данный вид страхования обязательным, чтобы сбалансировать убыточность ОСАГО. Страховые компании же объясняют низкую долю выплат страховых сумм потерпевшим по отношению к сборам тем, что среди пассажиров высока доля безграмотности в отношении своих прав. Также страховые компании уверены, что в будущем возрастет количество обращений за выплатами, так как потерпевшие могут обратиться в течение 3 лет исходя из закона № 67-ФЗ [1].

В настоящий момент велика часть пассажирских перевозчиков РФ, не имеющих страховки гражданской ответственности, и в соответствии с п. 1 ст. 5 закона № 67-ФЗ, работа данных незастрахованных перевозчиков запрещается. Принимая во внимание русский менталитет — разработчики данного законопроекта предусмотрели правило: перевозчики, работающие без полиса, все равно должны нести ответственность за причиненный при перевозках вред на тех же условиях и объемах, как рекомендовано законом об ОСГОП. Только платить им придется из собственных средств.

Размеры выплат, рассчитанные специально для этого закона, в большинстве случаев весьма велики. «Правила расчета суммы страхового возмещения при причинении вреда здоровью потерпевшего» утверждены 15.11.2012 года [2]. Данный документ содержит 23 страницы подробного описания травм и причитающихся им сумм страхового возмещения. Базовой суммой для расчета страховой выплаты считается 2 млн. рублей. Далее, в зависимости от характера и степени повреждения здоровья, размер выплаты оценивается в долях от полной страховой суммы в 2 млн. рублей по специальной таблице (в процентах).

Так, граждане, для которых поездка обернулась инвалидностью I группы, получат 100 % (2 млн. рублей), II группы — 70 % (1,4 млн.), III группы — 50 % (1 млн.). Если инвалидом станет ребенок, ему в любом случае положено 2 млн. рублей. Аварии на транспорте в основном влекут за собой травмы механического характера: ушибы, переломы, сотрясения мозга. Потеря 2–3 зубов или сотрясение головного мозга оцениваются в 5 % от максимальной суммы (100 тыс. руб.), двойной перелом одной челюсти или травматический шок — в 10 % (200 тыс. руб.). Если у пассажира, к примеру, перелом голени, то компенсация составит 12 % (240 тыс. руб.), вывих плеча — 15 % (300 тыс. руб.), потеря кисти до уровня запястья — 35 % (700 тыс. руб.), необратимое обезображивание лица — 40 % (800 тыс. руб.). В случае прерывания беременности, длившейся более 12 недель, возмещение составит 1 млн. руб. (50 %), а полный разрыв спинного мозга будет стоить страховщику 1,5 млн. руб. (75 %). Если у потерпевшего будет несколько травм разного характера, то выплаты должны суммироваться.

Что важно: теперь пассажир может получить страховую выплату не только при ДТП, но даже в том случае, если маршрутка или автобус резко затормозили и он (пассажир) упал или ударился, получив травму. В этом случае необходимо вызвать скорую помощь и составить медицинский акт, а так же попросить свидетелей дать показания.

В настоящее время значительная часть пострадавших пассажиров не знает о своем праве на страховую выплату и поэтому не обращается за компенсацией. В то же время первоисточником информации в случае ДТП с участием пассажирского автотранспорта является именно ГИБДД. В связи с этим, Главное управление по обеспечению безопасности дорожного движения (ГОУБДД) МВД России откликнулось на просьбу Национального союза страховщиков ответственности (НССО) о содействии в информировании пострадавших пассажиров о праве на страховую выплату по закону об обязательном страховании гражданской ответственности перевозчика (ОСГОП). Отделу по работе с обращениями граждан и пресс-службе даны поручения по информированию об отдельных положениях закона об ОСГОП и по включению в пресс-релизы, по тематике аварийности на общественном транспорте, информации о праве на компенсации.

Согласно мониторингу, в авариях на территории Российской Федерации в прошлом году погибли 268 человек, свыше 3300 были ранены. Большая часть аварий (наибольшее число погибших и пострадавших) приходится на маршрутки и автобусы. Самая распространенная авария — столкновение транспортных средств. Данные приведены на таблицах 1 и 2.

Таблица 1

Количество ДТП по вине водителей пассажирского автотранспорта на территории республики Мордовия

|

Наименование показателей |

2013 г |

|

Количество ДТП по вине водителей пассажирского транспорта |

27 |

|

удельный вес от количества ДТП по вине водителей всех категорий |

3,0 |

|

удельный вес от количества ДТП по вине водителей предприятий, организаций |

73,0 |

|

погибло |

0,0 |

|

ранено |

30 |

Таблица 2

Количество ДТП и пострадавших в результате ДТП на территории Российской Федерации в 2013 году

|

Происшествия по ФЗ-67 (ОСГОП) |

Кол-во происшествий |

Погибших |

Раненых |

|

Маршрутки/ Автобусы |

907 |

169 |

3053 |

|

Троллейбус |

45 |

15 |

95 |

|

Вертолет |

5 |

31 |

16 |

|

Трамвай |

24 |

- |

37 |

|

Самолет |

2 |

44 |

7 |

|

Водный транспорт |

4 |

8 |

49 |

|

Ж/д |

5 |

1 |

113 |

|

ВСЕГО: |

992 |

268 |

3370 |

Опираясь на данные таблиц 1 и 2 можно рассчитать приблизительную сумму выплат пострадавшим в результате ДТП по России и республике Мордовия [3, с.308]. Умерших насчитывается 268 человек. В случае смерти семье погибшего выплачивается 2023000 рублей. При умножении данной суммы на количество умерших, получается 542164000 рублей. По республике Мордовия за 2013 год не произошло ни одного летального исхода по данному виду страхования.

Если использовать среднестатистическую сумму выплаты пострадавшему пассажиру на территории РФ — 349600 рублей, то при умножении данной суммы на количество раненых людей (по РФ) — 3370 человек, получается 1178152000 рублей. На территории республики Мордовия за 2013 год насчитывается 30 раненых человек — приблизительная сумма составит 10488000 рублей.

В процентном соотношении получается, что реальные выплаты пострадавшим составляют 0,33 % от суммы всех сборов. Но исходя из посчитанной выше приблизительной суммы выплат пострадавшим в результате ДТП на территории РФ процентное соотношение в разы выше — 55,31 % от суммы сбора. По итогам 2013 года приблизительные выплаты пострадавшим пассажирам в результате ДТП составляют 1720,316 млн. рублей, т. е. 55,31 % от объема собранных страховых премий. Таким образом, не выплачены компенсации пострадавшим пассажирам в 99,41 % случаев. Это доказывает, что с увеличением информированности населения в течении нескольких лет выплаты потерпевшим достигнут запланированных цифр при расчете данного вида страхования.

Рассмотрим тарифную политику обязательного страхования гражданской ответственности перевозчика (ОСГОП). Так премии на человека в рамках перевозок городским автобусом составляют 0,35–0,68 рубля, трамвайные перевозки на человека– 0,12–0,24 рубля, внеуличный транспорт и электрички — 0,04–0,07 рубля. Перевозки поездами дальнего следования 0,72–1,39 рубля, воздушным транспортом — 7,76–14,86 рубля, междугородними и международными автобусными перевозками 4,68–8,95 рубля, пригородными автобусными перевозками 0,85–1,63 рубля, морским транспортом 7,40–14,18 рубля. Перевозки внутренним водным транспортом были разделены на две группы — укладывающихся в 24 часа, и выходящих за рамки суток. Для них премия на человека составила 0,75–1,44 рубля и 17,04–32,63 рубля, соответственно. Для троллейбусов премии на одного человека составили 0,39–0,76 рубля.

Рассматривая данные, предоставленные Федеральной службой государственной статистики и Территориальным органом государственной статистики по республике Мордовия (таблица 3, таблица 4), следует отметить, что лидером по перевозке пассажиров останется автобусный транспорт (городской, пригородный, междугородний, международный) [7]. По данным официальной статистики на 2012 г процентное соотношение составляет 59,8 % от общей суммы перевозки пассажиров, второе место занимает троллейбусные перевозки — 9,6 %, третье место у железнодорожного транспорта — 5 %.

Таблица 3

Перевозки пассажиров по видам транспорта общего пользования

|

Перевезено (отправлено) пассажиров транспортом общего пользования, млн. чел. |

Республика Мордовия |

Российская Федерация | ||

|

2011 |

2012 |

2011 |

2012 | |

|

железнодорожный |

1,469 |

1,502 |

993 |

1059 |

|

автобусный |

39,766* |

38,168* |

13305* |

12766* |

|

троллейбусный |

23,981 |

24,350 |

2152 |

2051 |

|

воздушный |

0,015 |

0,008 |

66 |

76 |

|

другие виды транспорта |

- |

- |

5375 |

5395 |

|

транспорт — всего |

65,231 |

64,028 |

21891 |

21347 |

*Без учета перевозок индивидуальных предпринимателей

Таблица 4

Пассажирооборот по видам транспорта общего пользования

|

Пассажирооборот транспорта общего пользования, млрд. пасс-км |

Республика Мордовия |

Российская Федерация | ||

|

2011 |

2012 |

2011 |

2012 | |

|

троллейбусный |

0,094 |

0,095 |

6,9 |

6,6 |

|

автобусный |

0,385* |

0,372* |

138,6* |

133,3* |

|

железнодорожный |

- |

- |

139,8 |

144,6 |

|

воздушный |

- |

- |

166,8 |

195,8 |

|

другие виды транспорта |

- |

- |

50,5 |

52,2 |

|

транспорт — всего |

0,479 |

0,467 |

502,6 |

532,5 |

*Без учета перевозок индивидуальных предпринимателей

Явных перспектив существенного увеличения доходов в 2015 году у страховщиков нет. Размер премии зависит исключительно от пассажиропотока, а это означает, что в текущем году страховщики смогут увеличить свои доходы только за счет железнодорожного и авиатранспорта — там пассажиропоток растет, при этом на общественном транспорте он сокращается. Но страховщики рассчитывают увеличить объемы сборов, обязав страховаться заказных перевозчиков, которые пока не подпадают под действие закона. Так «учрежденческие» некоммерческие автобусы (принадлежащие школам, бизнес-центрам, предприятиям, домам отдыха и т. п.) не обязаны страховать свою ответственность, — это просто недоработка в законе, считают страховые компании. Национальный союз страховщиков ответственности уже осознал эту проблему и внес поправки в закон, теперь необходимо дождаться их принятия.

Литература:

1. Закон РФ № 67-ФЗ от 14 июня 2012 г. «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном»// «Российская газета», № 5809, 18.06.2012.

2. «Правила расчета суммы страхового возмещения при причинении вреда здоровью потерпевшего»// «Российская газета», № 5941, 21.11.2012.

3. Мордовия: Стат. ежегодник./Мордовиястат. — (редкол. И. В. Парамонова) — Саранск, 2013. — 465 с.

4. «Страхование сегодня»: [страховой портал] — URL: http://www.insur-info.ru/ (дата обращения: 30.01.2015)

5. Госавтоинспекция МВД России: [сайт] — URL: http://www.gibdd.ru/ (дата обращения: 30.01.2015)

6. Национальный союз страховщиков ответственности: [сайт]– URL: http://www.nsso.ru/ (дата обращения: 30.01.2015)

7. Федеральная служба государственной статистики: [сайт] — URL: http://www.gks.ru/ (дата обращения: 30.01.2015)

8. Центральный банк Российской Федерации: [сайт] — URL: http://www.cbr.ru/ (дата обращения: 30.01.2015).