Цифровой банкинг — это захватывающая инвестиционная возможность и неизбежный шаг в бизнесе, поскольку устаревшие банки больше не могут адекватно удовлетворять потребности своих клиентов в эпоху цифровых технологий. Традиционные банки, неспособные угнаться за цифровой революцией, просто не могут удовлетворить запросы клиентов. В отсутствие накладных расходов на недвижимость и огромных затрат на обслуживание устаревших ИТ-систем цифровые банки ожидают увеличения многомиллиардных балансов в течение нескольких лет при доле сотрудников, занятых полный рабочий день, по сравнению с традиционными банками.

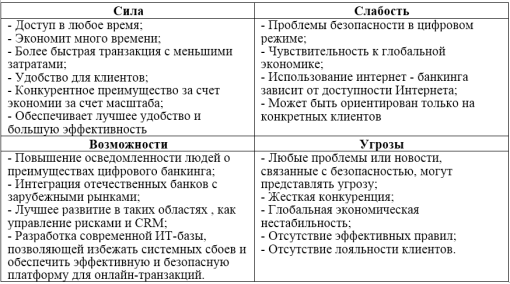

Многие исследования показывают, что SWOT-анализ может повлиять на результаты деятельности компании. Как и в случае с любой другой организацией, SWOT-анализ также может быть применен к системе онлайн-банкинга, чтобы вы могли проанализировать, какова ее общая среда и насколько эффективно она управляет своими ключевыми компетенциями. В таблице 1 представлена матрица SWOT-анализа, адаптированная к внутренней и внешней среде системы онлайн-банкинга.

Таблица 1

SWOT-анализ интернет-банкинга

Сила. С быстрым развитием Интернета и электронной коммерции конкурентное преимущество интернет-банкинга становится все более заметным, в частности, эффект масштаба. Все больше и больше интернет-пользователей готовы перейти на онлайн-банкинг. Банки также нарушают географические ограничения и могут предоставлять банковские услуги на глобальном уровне для удовлетворения потребностей клиентов. Благодаря банковским операциям, таким как увеличение числа сотрудников для снижения удельных затрат, банки могут добиться экономии за счет масштаба. Появление интернет-банкинга может усилить конкурентные преимущества за счет эффекта масштаба. Прежде всего, по сравнению с традиционными банковскими отделениями, расширение интернет-банкинга поможет снизить банковские расходы. Во-вторых, при развитии компьютерных технологий интернет-банкинг консолидирует сложный бизнес и снижает транзакционные издержки для обеих сторон.

Слабость. Решение интернет-банков вести большую часть своего бизнеса онлайн, помимо демонстрации своих сильных сторон, порождает потенциальные слабые стороны. Чтобы вести свой бизнес и быть эффективными, онлайн-банки должны консолидировать свои операции в странах, где существует оптимальный уровень расходов на ИТ в процентах от ВВП, доступность Интернета и количество людей, владеющих персональными компьютерами. % от общей численности населения. Более того, целевой сегмент клиентов очень специфичен. Большинство клиентов, пользующихся услугами онлайн-банкинга, — это в основном люди с высоким уровнем образования и хорошим пониманием it-технологий. По этой причине все те клиенты, которые не попадают в эту категорию, обращаются за помощью к традиционным физическим банкам.

Возможности. Сотрудничество между банками и другими заинтересованными сторонами обеспечивает основу для реализации новых бизнес-стратегий, которые в конечном итоге приводят к созданию ценности как для клиентов, так и для банков.

Угрозы. Главным препятствием для онлайн-банков является большое количество конкурентов. Онлайн-банкам угрожают традиционные банки, предлагающие дифференцированные продукты, финансовые учреждения, предоставляющие специфические финансовые решения, и, прежде всего, иностранные банки. Стремительное развитие Интернета фактически требует, чтобы законы, регулирующие онлайн-транзакции, были актуальными, поскольку в случае финансовых потерь в ущерб клиентам или в других конкретных ситуациях не существует адекватных компенсационных мер. контрмеры.

Естественно ожидать, что хорошо спроектированный цифровой банк станет краеугольным камнем гораздо более крупной финансовой экосистемы. Поставщики цифровых услуг, такие как страховщики, брокеры, управляющие активами, роботы-консультанты, эмитенты кредитных карт, поставщики трансграничных платежей, валютные биржи, P2P-кредиторы и так далее, могут считаться важными компонентами такой экосистемы. Эти компании будут значительно расширены, чтобы удовлетворить финансовые потребности своих клиентов, получив доступ к более широкой финансовой системе через цифровой банк. В то же время Банк выиграет, получив дополнительную информацию о потребностях и привычках своих клиентов, тем самым замкнув информационный цикл обратной связи. Например, если дом клиента банка сообщает ему или ей, что крыша нуждается в ремонте, Банк может немедленно порекомендовать нескольких подрядчиков, составить предложения, помочь клиенту выбрать наиболее подходящего и организовать финансирование. Таким образом, в дополнение к финансовому бизнесу цифровой банк будущего может включать в свою экосистему различные нефинансовые организации.

Внедрение цифровых технологий в банковскую платформу оказывает значительное влияние на рабочую силу и систему управления персоналом, тем самым сокращая трудовые ресурсы за счет процесса автоматизации. В связи с этим возникает необходимость в изобретении новой системы управления цифровыми преобразованиями в Банке. Нам необходимо развивать следующие направления (рис. 1):

Рис. 1. Система основных направлений применения цифровых технологий в банковском секторе

В будущем основные факторы, позволяющие нам оставаться конкурентоспособными на рынке, будут во многом зависеть от видения и стратегий, разработанных и реализуемых банками. Платежные карты играют важную роль на современном рынке как общепринятый платежный инструмент. Наиболее перспективным направлением развития банковских информационных технологий является интернет-банкинг. Это имеет ряд преимуществ (рис.2):

В дополнение к преимуществам этой системы, вы также можете выделить ее недостатки. Во-первых, проблема нефинансовых рисков гораздо выше при дистанционном банковском обслуживании, чем при традиционном. Источниками угроз являются программное обеспечение и человеческий фактор. Можно выделить атаки из Интернета с злонамеренным использованием удаленных каналов обслуживания. Основными причинами,

Рис. 2. Преимуществa интернет-банкингa

сдерживающими рост банковского дела, являются: недоверие большинства взрослого населения к интернет-сервисам.

Заключение. Однако стремительный рост популярности интернет-банкинга подтверждает наличие стабильного и платежеспособного спроса на этот новый вид банковских услуг. Стоимость обслуживания клиентов через Интернет минимальна, что вызывает интерес клиентов. Развитие индустрии цифрового банкинга требует усилий каждого коммерческого банка, а также поддержки со стороны Государственного банка. Кроме того, коммерческим банкам следует также сосредоточиться на управлении коммуникациями, информацией в социальных сетях, обновлении платформ информационных технологий, разработке схем управления сетевой безопасностью и классификации клиентов для лучшего управления в наш цифровой век.

Литература:

- Тинниля, М. Влияние будущих тенденций на банковские услуги. Журнал интернет-банкинга и коммерции, 2012;

- Ковшова Т. П. К вопросу об интеллектуальном капитале банка, 2016;

- Липтон А., Шрайер Д. и Пентланд А. Манифест цифрового банкинга: конец банков? Массачусетский технологический институт, 2016.