За страховку необходимо платить, за её отсутствие — расплачиваться. Это перефразированное высказывание Уинстона Черчилля как нельзя лучше раскрывает весь смысл страхования. Однако, несмотря на то, что страховка возникла естественным путём как инструмент управления рисками, у подавляющего числа россиян понятие «страховой полюс» ассоциируется с ненужными и навязываемыми услугами. Такая ситуация связана как с русским «авось», так и с тем, что страхование достаточно молодая отрасль в национальной экономике, следовательно, плохо регулируемая в правовом поле. Непрозрачность, неясность и частые случаи мошенничества подрывают и без того слабую веру в полезность и необходимость страхования.

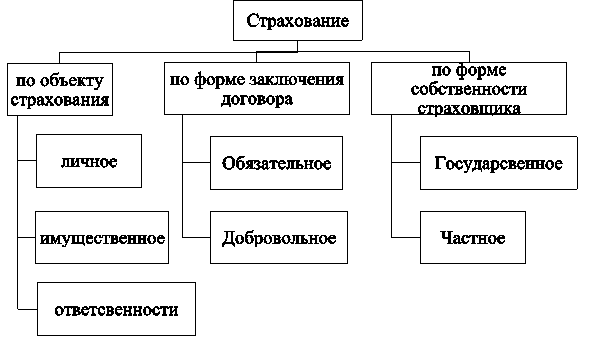

Рис. 1. Общая классификация страховых услуг

В Российской Федерации наиболее распространены следующие виды страхования:

Обязательное медицинское страхование. Одно из самых хорошо воспринимаемых населением: болеет каждый, а лечиться во все времена было дорого. Призывы же, иногда звучащие из уст чиновников, отменить ОМС вызывают волну негодования у подавляющего большинства.

Пенсионное страхование. Наравне с ОМС является хорошо зарекомендовавшим себя, а Пенсионный фонд России является крупнейшим в стране. Однако малоэффективность и постоянно изменяющиеся правила обязательного пенсионного страхования приводят к острым спорам в общественности. Рынок добровольного пенсионного страхования развит плохо. Отдельно стоит выделить пенсионные программы предприятий, которые широко распространены в США и странах Западной Европы, однако в России они применяются только в наиболее крупных компаниях и в основном затрагивают руководителей среднего и высшего уровней [1].

Обязательное страхование автогражданской ответственности (ОСАГО) (15,3 %[1] [2]). Необходимость иметь полис ОСАГО часто вызывает желание страховщиков навязать дополнительные услуги: добровольное страхование жизни и имущества и др. Такая погоня за прибылью и вызывает то самое отторжение и неприятие добровольного страхования у россиян. Однако с 2015 года появилась возможность оформлять полис ОСАГО онлайн, что непременно повысило доверие граждан.

До этого момента говорилось только об обязательном страховании, на которое у граждан есть право говорить «да», а потому достаточно чётко регулируемое и распространённое. Далее речь пойдёт о добровольном страховании. Здесь ситуация намного печальнее.

Добровольное страхование имущества (11,5 % [2]). При оформлении ипотеки обязательным условием является страхование жилья, но по своему желанию лишь небольшая часть населения страхует имущество. Несмотря на то, что пожары, потопы, кражи происходят регулярно, люди полагают, что именно их это не коснётся и в страховую компанию идут единицы и зачастую уже после того, как страховой случай уже произошёл. Страхование обычной двухкомнатной квартиры вместе со страхованием гражданской ответственности обойдётся до 3000–4000 тысяч рублей в год [3]. Даже для семьи с небольшими доходами эта сумма не покажется значительной, если её распределить на 12 месяцев, а вот покупка нового телевизора и компенсация ущерба соседям может оказаться непосильной.

Добровольное страхование жизни (30,4 % [2]). Большинство россиян, мягко говоря, удивляются, когда слышат эту фразу. Как бы это не было печально, жизненный путь рано или поздно заканчивается, но финансово готовыми к этому заранее известному итогу бывают далеко не все. Наши бабушки делают заначку под названием «похоронные», но её неумолимо съедает инфляция, а иногда и внуки. Добровольное страхование жизни особо необходимо применять в том случае, когда от одного кормильца зависит вся семья, потому что даже временная нетрудоспособность, не говоря уже об инвалидности или смерти, может поставить близких на грань выживания. В западных странах этот вид страхования применяется как консервативные инвестиции, а также как способ защиты капитала от раздела или взыскания.

Страхование рисков (2,9 % [2]). В последние десятилетие государственные служащие регулярно заявляют о значимости и необходимости поддержки малого бизнеса, однако не все начинающие предприниматели знают о возможности финансово обезопасить себя от определенных рисков, как следствие, более половины предприятий закрываются в первые 5 лет.

Отношение к страхованию во многом зависит от возраста страхователя. Так, поколение, чья вся сознательная жизнь пришлась на эпоху СССР, не хотят даже разбираться, зачем нужно страхование. Они привыкли к тому, что все стабильно: цены, работа, пенсии и т. д. Так называемое поколение «Х» оказалось в самой трудной ситуации: получив советское образование и видение мира, в 90-х они были вынуждены столкнуться с совсем другими реалиями. Они получили прививку «самостоятельности» и с опаской и осторожностью относятся ко всему, что имеет отношение к рыночной экономике. Молодёжь наиболее лояльно относится к страхованию, осознавая пользу страхования.

Немаловажным является региональный фактор: люди, живущие в провинции, в большей части консервативнее тех, кто живёт в мегаполисах.

Существует огромное количество видов страхования, но пока люди не осознают все плюсы этого процесса, а государство не начнёт более детально прорабатывать законодательную базу, рынок страховых услуг будет развиваться медленно. Однако низкая страховая культура является только одним из признаков более глобальной проблемы: низкая финансовая культура. Люди в нашей стране, к большому огорчению, не задумываются о том, что деньгами, как и любыми другими ресурсами, необходимо грамотно управлять. Поэтому необходимо всесторонне развивать финансовую грамотность населения. Только в этом случае представляется возможным сознательное принятие и одобрение страхования.

Таблица 1

Страховые премии и выплаты страховщиков по договорам страхования [2], млн рублей

|

2018г. |

Справочно 2017г. | |||

|

Страховые премии (взносы) |

Выплаты по договорам страхования |

Страховые премии (взносы) |

Выплаты по договорам страхования | |

|

Всего по добровольному иобязательному страхованию |

1488087,8 |

523992,9 |

1284990,8 |

513205,4 |

|

Добровольное страхование |

1228812,5 |

371045,1 |

1036531,8 |

316736,1 |

|

личное страхование |

774630,4 |

194787,6 |

593826,8 |

157180,1 |

|

жизни |

452296,1 |

66999,2 |

331734,7 |

36709,8 |

|

из него: | ||||

|

с условием периодических страховых выплат |

10440,7 |

2627,1 |

60413,8 |

3941,7 |

|

пенсионное страхование |

1559,7 |

922,8 |

1444,4 |

1078,7 |

|

от несчастных случаев и болезней |

170005,5 |

16486,1 |

121811,4 |

14508,6 |

|

медицинское |

152328,8 |

111302,3 |

140280,6 |

105961,7 |

|

имущественное страхование |

454182,1 |

176257,5 |

442705,0 |

159556,0 |

|

имущества юридических лиц |

187795,2 |

89564,9 |

185509,2 |

73901,1 |

|

из него средств транспорта |

77350,7 |

36291,6 |

69775,8 |

33833,3 |

|

имущества граждан |

170564,5 |

63606,3 |

164311,3 |

63395,0 |

|

из него строений граждан |

21937,9 |

4728,3 |

22364,2 |

4502,4 |

|

предпринимательских и финансовых рисков |

43309,0 |

11396,5 |

35322,1 |

13350,0 |

|

гражданской ответственности |

48763,1 |

10124,1 |

53617,5 |

7370,1 |

|

сельскохозяйственное страхование |

3750,2 |

1565,6 |

3944,8 |

1539,8 |

|

из него по договорам с: | ||||

|

физическими лицами |

201,4 |

90,6 |

217,2 |

94,3 |

|

индивидуальными предпринимателями |

188,5 |

80,1 |

142,6 |

8,6 |

|

Обязательное страхование |

259275,2 |

152947,9 |

248459,0 |

196469,4 |

|

личное страхование |

26171,3 |

12991,1 |

18328,3 |

16520,1 |

|

из него: | ||||

|

государственное страхование |

26171,3 |

12991,0 |

18328,2 |

16520,1 |

|

имущественное страхование |

233104,0 |

139956,7 |

230130,8 |

179949,3 |

|

из него страхование гражданской ответственности |

233104,0 |

139956,7 |

230130,7 |

179949,3 |

|

из него: | ||||

|

владельцев транспортных средств |

227466,5 |

138824,5 |

224259,5 |

178754,3 |

|

из него физических лиц |

195550,3 |

122556,5 |

194107,9 |

160901,8 |

|

перевозчика перед пассажиром |

2917,4 |

898,0 |

2810,1 |

973,9 |

|

владельца опасного объекта за причинение вреда в результате аварии на опасном объекте |

2438,9 |

197,8 |

2762,9 |

214,0 |

Литература:

- Финансовая отчётность для руководителей и начинающих специалистов / Алексей Герасименко. — 9-е изд. — М.: Альпина Паблишер, 2019. — 432 с.

- Федеральная служба государственной статистики / gks.ru / (05.02.2020 г.)

- «Ингосстрах» — страховая компания / ingos.ru/

[1] Доля страховых премий в 2018 году.