Страховой рынок переживает не лучшие времена, кризис затронул деятельность страховых компаний. Сравнительный анализ показал снижение показателей по сбору страховых премий, ключевых показателей рынка, что дает повод задуматься о дальнейших перспективах страхового рынка.

Ключевые слова: страховой рынок, страховая компания, страховая премия, кризис, слияния и поглощения, ОСАГО, КАСКО

В настоящее время страховой рынок России переживает тяжелые времена в связи с экономическим кризисом в нашей стране. По итогам 2015 года рынок страхования показал худшую динамику по сбору страховых премий с 2009 года. Тогда в условиях финансового кризиса показатель темпа роста был отрицательным и составлял -7.5 % (относительно 2008 года). В 2015 году темп роста составил +3,6 %. На первый взгляд такой показатель кажется некатастрофичным для рынка, однако, стоит понимать, что такой результат стал возможным только благодаря двухразовому повышению страховых тарифов по ОСАГО, без повышения тарифов по данному виду страхования динамика сбора страховых премий являлась бы отрицательной и составляла — 3,8 %. Негативная тенденция сбора страховых премий дает повод задуматься о перспективах развития рынка в дальнейшем, а также о проведении подробного анализа ключевых показателей рынка по итогам 2015 года и его промежуточных показателей в 2016 году.

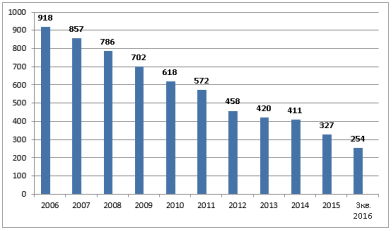

В первую очередь кризисные явления проявляются в существенном сокращении количества страховых компаний в период 2014–2016 гг. Мелкие страховые компании не выдерживают испытание кризисом и вынуждены уходить с рынка. Такую тенденцию можно объяснить взятым курсом Центрального Банка РФ на обеспечение «прозрачности» страхового рынка. Также стоит отметить увеличение количества случаев слияний и поглощений мелких страховых компаний более крупными страховыми компаниями. Такие явления носят как положительный, так и отрицательный характер. Положительная сторона заключается в том, что снижается количество недобросовестных страховщиков, однако стоит понимать, что если эти процессы продолжатся, то это может привести к концентрации страховых премий у крупных страховщиков и как следствие к снижению конкуренции. Сокращение страховых компаний наглядно представлено на диаграмме динамики численности страховых компаний за последние 10 лет (рис. 1). На диаграмме мы можем наблюдать, что в период с 2014 по 2016 года рынок страхования покинуло 157 страховых компаний, такое сокращение носит более пессимистический характер, чем в период финансового кризиса 2008–2009 года, тогда кризис длился всего 2 года (уже в 2010 году началась постепенная стабилизация экономики). Однако сегодняшний кризис имеет затяжной характер, т. к. нет положительных предпосылок развития российской экономики на ближайшую перспективу, следовательно, стоит ожидать дальнейшее сокращение страховых компаний.

Рис. 1. Динамика численности страховых компаний периода 2006–2016 годов

Необходимо отметить, что в период кризисных явлений концентрация страховых премий у крупнейших страховщиков, как уже было описано выше, возрастает. Так если, в 2014 году на ТОП-10 крупнейших страховых компаний приходилось 59 % всех премий, то в 2015 году уже 66 %. Далее представлена таблица собранных страховых премий крупнейшими страховщиками по итогам 2015 года (источник: «Эксперт-РА»).

Таблица 1

Компании-лидеры российского страхового рынка по взносам (без учета ОМС), включая принятое перестрахование, 2015г.

|

Место |

Компания / группа компаний |

Взносы, всего, тыс. руб. |

Взносы всего, 2014г., тыс. руб. |

Темпы прироста взносов,% |

|

1 |

ГК Росгосстрах и Капитал |

185252419.27 |

156492760.00 |

18.4 |

|

2 |

Страховая группа «СОГАЗ» |

140825244.44 |

123130058.05 |

14.4 |

|

3 |

Группа «ИНГО» |

83777172.46 |

74381993.71 |

12.6 |

|

4 |

СПАО «РЕСО-Гарантия» |

78497011.00 |

66089452.36 |

18.8 |

|

5 |

Страховая группа «АльфаСтрахование» |

68735784.57 |

60103611.67 |

14.4 |

|

6 |

ООО СК «ВТБ Страхование» |

49281923.49 |

38167679.07 |

29.1 |

|

7 |

САО «ВСК» |

49045581.00 |

38454046.76 |

27.5 |

|

8 |

ООО СК «Сбербанк страхование жизни» |

44041733.00 |

36485895.00 |

20.7 |

|

9 |

Группа РЕНЕССАНС СТРАХОВАНИЕ |

33819466.00 |

32532548.32 |

4.0 |

|

10 |

ООО «СК «Согласие» |

31453403.00 |

34475088.00 |

-8.8 |

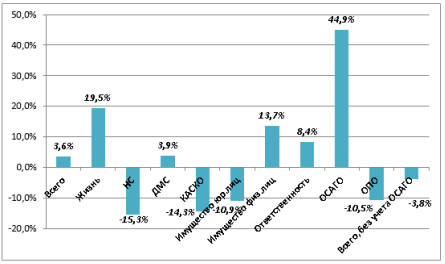

По итогам 2015 года наиболее отрицательную динамику показали следующие сегменты рискового страхования: страхование от НС и болезней (-15,3 %), автокаско (-14,3 %), страхование имущества юридических лиц (-10,9 %). Положительную динамику показали такие виды как: ДМС (+3,9 %), страхование ответственности (+8,4 %) и страхование имущества физических лиц (+13,7 %), а также ОСАГО. Так же стоит отметить рост сегмента страхования жизни — темп роста составил (+ 19,5 %), однако такой рост можно объяснить поступлением страховых премий за договора заключенные до начала кризиса, однако уже в 2015 году количество заключённых договоров страхования по данному виду страхования снизилось и продолжает снижаться в 2016 году, следовательно, в дальнейшем стоит ожидать стагнацию данного вида страхования. Стоит, отметь резкий спад в сегменте КАСКО снижение продаж по данному виду страхования усугубляют и без того удручающую ситуацию на страховом рынке. Данный вид страхования является одним из наиболее популярных и узнаваемых среди потенциальных страхователей, поэтому для того чтобы хоть как то повысить его продажи, страховщики придумывают всевозможные акции и скидки, однако страхователи все равно неохотно приобретают КАСКО, ограничиваясь лишь только ОСАГО. Наиболее положительные перспективы можно отметить в сегменте страхования имущества физических лиц. По объему сборов страховых премий данный вид страхования занимал лидирующие позиции, это можно объяснить достаточно приемлемыми и доступными для любых категорий клиентов продуктами. У данного вида страхования есть огромный потенциал для развития, так как в России наблюдается недострахование имущества. Отдельно стоит отметить сегмент ОСАГО сбор страховых премий, по которому увеличился на 56,4 %, однако такой рост премий произошел только за счет двукратного увеличения страховых тарифов, так как количество заключенных договоров снизилось на 7.3 % притом, что количество автовладельцев с каждым годом увеличивается. При этом около 3 млн. автовладельцев отказались от приобретения легальных полисов ОСАГО. В сегменте страхования ответственности наблюдается положительная динамика (+4.1 %), при этом количество заключенных договоров увеличилось на 47,7 %. Средняя страховая премия снизилась на 29,5 %. Данный вид страхования продолжит показывать положительную динамику. В 2015 году наблюдалось резкое снижение сбора страховых премий в сегменте страхования от несчастных случаев, такую тенденцию можно объяснить замедлением потребительского кредитования. В целом можно констатировать факт убыточности подавляющего количество сегментов страхового рынка, несмотря на некоторые положительные тенденции по отдельным видам. Ниже проиллюстрирована динамика сбора страховых премий в 2015 год относительно 2014, для более наглядного анализа ситуации.

Рис. 2. Динамика сборов страховых премий в 2015 году по отношению к 2014 году

По состоянию на октябрь 2016 года кризисные явления на рынке страхования выражаются все более отчетлевее. Страховые компании продолжают активно уходить с рынка, в среднем в месяц с рынка уходит порядка 7 страховых компаний. Страхователи уже не так активно готовы приобритать страховые продукты. На прошедшем 1 ноября форуме «Страховой бизнес в эпоху перемен» проводился опрос топ-менеджеров страховых компаний. Результаты опроса показали, что 40 % топ-менеджеров страховых компаний, ожидают, что в 2017 г. рынок вырастет на 5‒10 %, 31 % — на 1‒5 %, еще 8 % ожидают более 10 % роста. При этом 22 % считают, что драйверы роста следует искать в страховании жизни, 39 % — в рознице и корпоративных видах, а 40 % настроены пессимистично и не видят драйверов роста вовсе.7 % от общего числа опрошенных о перспективах рынка предрекли отсутствие динамики в будущем году, 14 % ожидают падения. При этом 51 % опрошенных считают, что показатели их компаний в 2017 г. увеличатся более чем на 10 %, 35 % надеются на 5‒10 %, 4 % ‒ на 1‒5 %, 3 % опрошенных ожидают падения показателей, а 8 % заявили, что их компании закроются еще в текущем году. На основании данных результатов можно сделать вывод о том, что рынок находятся в не таком плохом сотсоянии как в 2015 году, однако стоит отметить то, что оптимистический настрой наблюдается только у крупных страховщиков. Они ожидают положительную динамику сборов страховых премий за 2016 год, а более мелкие страховые компании говорят об отрацательной динамике и даже о вероятности ухода с рынка. Такие результаты можно объяснить тем, что за счет сокращения небольших и неполпулярных страховщиков, их клиенты вынуждены переходить в другие страховые компаниии, причем как правило в более крупныее и популярные страховые компании, так как не хотят более связываться с ненадежными страховщиками. За счет этого процеса обьемы сборов крупных и популярных страховщиков продолжают расти, а представители таких компании настроены оптимистично и предрекают дальнейшее развитие рынка. В такой ситуации особо важно не допустить возможности сговора между крупными страховщиками и монополизации страхового рынка. Такое явления уже происходило в октябре 2014 года, тогда 18 страховых компаний: «Альянс», «АльфаСтрахование», «ВСК», «ВТБ Страхование», «ГУТА-Страхование», «Группа Ренессанс Страхование», «ЖАСО», «Ингосстрах», «МАКС», «РЕСО-Гарантия», «Росгосстрах», «Согласие», «СГ МСК», «УралСиб», «Цюрих», «Энергогарант», «Югория», «ЮЖУРАЛ АСКО» занимавшие около 90 % рынка ОСАГО в Челябинской области, сговорились не продавать полисы «обязательной автогражданки» без нагрузки. «Отказ отдельных страховых компаний от совместных продаж договора ОСАГО и договора добровольного страхования привел бы к тому, что выбранная модель группового поведения не сработала бы, так как граждане за заключением договора ОСАГО обращались бы к отказавшимся от осуществления согласованных действий страховщикам», — говорится в решении УФАС. Кроме того, доказательство факта сговора основывалась на собранных службой жалобах граждан на проблемы с покупкой полисов обязательной «автогражданки» и данных статистики ЦБ, из которой следовало, что сборы по добровольному страхованию данных компаний в данном регионе выросли. Управление ФАС признало данные компании нарушителями закона о защите конкуренции.

Помимо проблем проявившихся в период экономического спада, существуют также общие проблемы страхового рынка России:

- Недостаток страховых кадров регионах. Однако в сегменте ОСАГО данную проблему уже пытаются решить, с помощью единого страхового агента ОСАГО.

- Отсутсвие заинтересованости граждан в страховании, низкая страховая культура у населения России.

- Проблемы с ОСАГО. Для многих граждан субьектов РФ ОСАГО является дорогостоющим продуктом, следовательно вызывает массу недовольств среди населения, особенно после двухкратного повышения тарифов. При этом для страховщиков данный вид страхования является убыточным и польза его только в том, что с его помощью страховые компании могут привлечь внимание клиентов к другим старховым продуктам и осуществлять кросс-продажи.

- Страховое мошенничество.

- Низкое качество выполнения обязательств страховщиками по договорам страхования перед страхователями.

- Повышение уровня расходов на ведение дела и управленческих расходов в объеме страховой премии, влияющих на исполнение обязательств по договорам страхования, снижение рентабельности и эффективности деятельности.

Для выхода из сложившейся ситуации в первую очередь необходимо повысить уровень страховой культуры граждан России. Повысить страховую культуру можно только путем повышения доверия граждан к страховым компаниям, следовательно страховые компании должны добросовестно выполнять свои обязательства по вылате страхового возмещения, также следуют информировать граждан о добровольных видах страхования с помощью реламы и СМИ. Важно, снизить уровень давления на страховщиков со стороны Центрального банка РФ, при этом не допустить монополизации страхового рынка. Необходимы дальнейшие корректировки в ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», а также пересмотр тарифных ставок.

Литература:

- Губанова Н. В., Губанова Н. Ю., Димитров И. Л. Проблемы реализации инновационных проектов и пути их решения // Гуманитарные, социально-экономические и общественные науки. — 2015. — № 9. — С. 162–165.

- Димитров И. Л. Идентификация рисков как инструмент повышения эффективности инновационной деятельности // Молодой ученый. —2013. —№ 2. — С. 113 —116.

- Димитров И. Л. Экспертиза и оценка рисков инновационных проектов // Экономика. Управление. Право. —2013. — № 1–1 (37). — С. 29–32.

- Димитров И. Л., Красик Е. Е.3.8. Совершенствование тарифной политики страховой организации// Аудит и финансовый анализ. —2011. — № 1. — С. 114–118.

- Димитров И. Л.8.3. Оптимизация инвестиционной политики страховой организации при размещении страховых резервов // Аудит и финансовый анализ. —2011. —№ 1. — С. 219— 220.

- Воробьева Л. В., Димитров И. Л. Страхование профессиональной ответственности медицинских работников // В сборнике: Проблемы инновационного развития экономики России. Материалы Круглого стола: итоги международной научно-практической конференции. / Негос. образовательное учреждение «Московский экономико-финансовый ин-т»; [под ред. Волкова Е. В.]. —Москва, 2008. —С. 128–132.