Для оценки современного состояния ликвидности банковского сектора России проведен анализ периода с 2016 года — октябрь 2019.

В 2016 году, как и в предыдущем, банковский сектор находился в состоянии структурного дефицита ликвидности. Сохраняющиеся при этом у коммерческих банков образованные краткосрочные избыточные ресурсы, Банк России абсорбировал с помощью недельных депозитных аукционов. Весь 2016 год характеризовался разноплановой динамикой факторов, оказывающих влияние на ликвидность банковского сектора. Это означает, что в течение года в определенные месяцы создавался как значительный отток, так и поступление денег в банки. По данным Центробанка, на конец июля 2016 года структурный дефицит ликвидности находился на отметке в 1 триллион рублей. Показатель рассчитан как разность между задолженностью банков по операциям рефинансирования Банка России в 1,4 триллиона рублей и объемом депозитов, размещенных банками в Центральном Банке, в 0,4 триллиона рублей.

Так структурный дефицит ликвидности отечественного банковского сектора, зафиксированный в 2016, уже в июле того года мог уступить более коварной угрозе — структурному профициту. Неизменный банковский спрос в привлечении ликвидности за счет операций с Центральным банком — признак структурного дефицита ликвидности. Противоположный случай, то есть преобладание постоянного спроса кредитных организаций в размещении средств в Центробанке, является структурным профицитом ликвидности. Возможность появления структурного профицита ликвидности в 2016 году зависела от нефтяного ценообразования и от сценария развития экономики России. До конца 2016 года ЦБ ожидал сохранения структурного дефицита ликвидности в банковской системе. Банк России вероятность возникновения проблемы профицита учитывал, однако, это произошло позже в 2017 году.

В ноябре 2016 года рост потребности банков в ликвидности провоцировался длящимся снижением их долгов по депозитам Федерального казначейства в связи с ужесточением требований к банкам-получателям средств государства в ноябре. К тому же, совершение сделки по продаже доли государственного пакета акций топленной компании ПАО «НК «Роснефть» и размещение облигаций федерального займа Минфином России в конце года спровоцировало отток финансовых ресурсов из банковского сектора. Эти средства сначала зашли на счета федерального бюджета в Центробанке, а затем во второй половине декабря вернулись обратно в оборот банковского сектора под видом бюджетных расходов. Во второй половине месяца повышение банковской ликвидности был связан с финансированием значительного объема бюджетных расходов. Все способствовало переходу Банковского сектора РФ от структурного дефицита ликвидности к профициту в начале 2017 года, и уже 11 января показатель перепрыгнул нулевую отметку. Начиная со 2 марта 2017 года и по сегодняшний день в банковском секторе экономики «торжествует» профицит ликвидности банка.

В отечественном банковском сегменте в апреле 2017 года наблюдалась тенденция сохранения структурного профицита ликвидности, вопреки высокой налоговой нагрузке и скачку спроса на наличность в преддверии майских праздников. В середине года Банк России предполагал величину структурного профицита ликвидности в пределах 0,5–1 трлн рублей к концу года.

Однако, данные ожидания не оправдались в действительности, и профицит ликвидности за 2017 год вскочил до отметки в 2,6 трлн рублей. Развитие факторов, определяющих ликвидность, в декабре по традиции оставалась разнонаправленной. Под конец года факторами роста ликвидности являлись финансирование дефицита бюджета из средств суверенных фондов, а также меры Центрального Банка, направленные на поддержку финансовой устойчивости отдельных кредитных организаций. Снижение роста ликвидности в банковском секторе привело к падению спроса на операции Федерального казначейства и, как следствие, сокращению задолженности банков по депозитам, а также значительная фискальная нагрузка клиентов. Влияние большой доли бюджетных расходов на профицит ликвидности было частично скорректировано сезонным ростом спроса кредитных организаций на наличность для заполнения касс и банкоматов перед новогодними выходными. к тому же рост профицита ликвидности в декабре 2017 года оправдывался операциями по приобретению Центробанком России вспомогательного выпуска пакета обыкновенных ПАО Банк «ФК Открытие» и мерами по укреплению финансовой стабильности ПАО «БИНБАНК» и ПАО «Промсвязьбанк».

Структурный профицит ликвидности сформировался в начале 2017 года, а со второго полугодия 2017 года начал нарастать с высокой скоростью. В целом за 2017 год рост профицита ликвидности составил 1,9 трлн рублей, с начала года до августа 2018 года оценка возросла до 3,4 трлн рублей. В условиях приостановки осуществления до конца года покупки евродолларовой валюты на внутреннем рынке Центральный Банк в ходе исполнения мер механизма бюджетного правила снизил уровень прогнозируемого профицита ликвидности на 2018 год в два раза. В проекте основных направлений единой государственной денежно-кредитной политики на 2019–2021 годы публикуется прогноз: «По итогам 2018 года ожидается снижение профицита ликвидности до 1,7–2,1 трлн рублей в связи с решением Банка России ".

Но и данное предположение не оправдалось. Главными фактором роста профицита ликвидности стал сезонно высокий под конец года объем операций с бюджетными счетами. Федеральное казначейство и региональные бюджеты субъектов России снизили объем средств, размещенных в банках на депозитах, однако меньше, чем планировалось. Для проведения запланированных расходов были использованы остатки со счетов в Банке России, способствовало росту ликвидности коммерческих банков. Ещё одним фактором, который вызвал разницу между сложившимся уровнем профицита и запланированным, было перевыполнение банками усреднения обязательных резервов, что привело к уменьшению денежных средств на их корсчетах и причинному росту депозитов, размещенных на одну ночь в Банке России. Конец 2018 г. сошелся с последним рабочим днем перед окончанием периода усреднения обязательных резервов, именно это позволило кредитным организациям результативно урегулировать свой уровень ликвидности. Поступившие на счета избыточные средства банки разместили на депозиты в Банке России, оставив при этом на своих счетах столько средств, сколько им было необходимо для выполнения норматива усреднения обязательных остатков. Принимая во внимание долю наличности в обращении, отметим ее близкое значение к предыдущему году. В конце декабря 2018 величина структурного профицита ликвидности зафиксировалась на уровне 3 трлн рублей.

В течение всего 2019 года уровень ликвидности банковского сектора, вопреки ожиданиям Центрального Банка России, имел тенденцию среднего колебания в пределах от 2.7–3.6 трлн рублей. Последний прогноз структурного профицита ликвидности Банк России повысил на конец 2019 года с 3,4–3,7 трлн рублей до 3,6–3,9 трлн рублей.

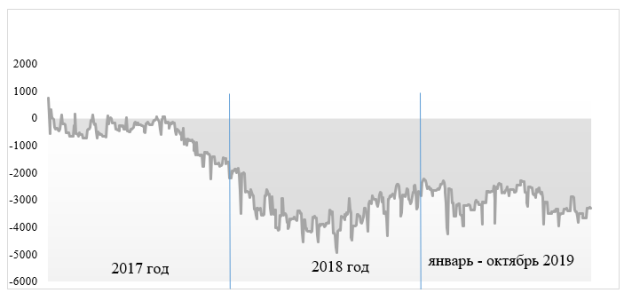

Для более удобного и наглядного анализа уровня ликвидности коммерческих банков был составлен график (Рисунок 3) на основании отчетов Центрального банка за каждый день 2017 года — октябрь 2019 года.

Рис. 1. Динамика уровня структурного профицита(-)/дефицита(+) ликвидности банков в период 2017г. — октябрь 2019 г. (млрд. рублей)

Делая ввод, отметим, что такой обстановки не возникало в банковском секторе России с начала мирового финансового кризиса 2008 года. Краткосрочно только в 2010–2011 годах дефицит ликвидности банковской системы переступил нулевой порог и переходила в небольшой профицит. Все остальные годы после начала кризиса банковская ликвидность присутствовала в глубоком дефиците, тем самым банки не обладали свободной ликвидности, чтобы своевременно рассчитываться с клиентами, и они были вынуждены занимать деньги у Центрального Банка.

Наконец с начала прошлого года ситуация поменялась в обратную сторону, у банков, полностью погасивших долги перед Центробанком, стали накапливаться излишки собственных денег. В октябре 2017 года профицит ликвидности достиг цифры в 1 трлн. рублей, а уже к концу показатель вырос вдвое.

За 1-й квартал 2018 года цифра уже достигала отметки в 3.5 трлн. рублей. Временно, в апреле и мае, она составила более 4 трлн. рублей

Профицит ликвидности в банковской системе по своей сути хороший, здоровый фактор. Из этого следует, что банки обладают свободной ликвидностью, их активы в нормальном состоянии и им не нужно, даже временно, обращаться в Центральный банк за помощью.

В теории, пришедшие в банки бюджетные деньги должны были через мультипликатор преумножить денежную массу, но этого не случилось. Строгий мониторинг Центрального Банка, контроль за банками при выдаче кредитов и, как следствие, ужесточение требований к заемщикам, привели к абсолютному накапливанию этих денег в кредитных организациях. Банки стали хранить их снова в Центробанке, то есть опять выводить из системы.

Тем самым, сейчас мы можем наблюдать процесс достаточно медленной адаптация банков к условиям большого роста ликвидности и их недостаточное участие в операциях Центрального Банка привело к необходимости увеличения количества аукционов. Дело за малым: обрести банкам навыки быстрого и эффективного управления новым большим объемом денег, чтобы спровоцировать роста банковского сектора. К слову, величина уровня профицита ликвидности в 3.5 трлн рублей превышает сумму всего внешнего государственного долга России на сегодняшний день.

Литература:

1.Ликвидность банковского сектора и финансовые рынки: факты, оценки, комментарии // ЦБР. URL: http://www.cbr.ru/dkp/surveys/liquidity/ (дата обращения: 25.12.2019).

2.Обзор: банковский сектор в 2018 году // Банки.ру. URL: https://www.banki.ru/news/research/?id=10890092 (дата обращения: 22.12.2019).

3.Профицит ликвидности банков РФ в мае вырос до 2,6 трлн рублей — ЦБ // https://www.finanz.ru/. URL: https://www.finanz.ru/novosti/valyuty/proficit-likvidnosti-bankov-rf-v-mae-vyros-do-2–6-trln-rubley-cb-1028284952 (дата обращения: 21.12.2019).