В национальной экономике банковская система является важнейшим институтом, обеспечивающим общую экономическую стабильность и безопасность ее развития. В настоящее время состояние банковского сектора во многом определяется процессами, происходящими в экономике.

На сегодняшний день в России существуют ряд проблем, связанных с кризисом в экономике, основными факторами которого являются санкции, касающиеся в области ограничения импорта некоторых товаров, а также падение цен на нефть, преобладающая инфляция в стране, интенсивный рост курса доллара и снижение рубля на международном рынке. В ходе всех событий пострадала российская банковская система. Она была практически отрезана от западных рынков капитала, а доступные источники заимствований стали дороже.

В условиях рыночной инфраструктуры банки занимают важное место, так как управляют кредитно-денежными отношениями и финансами в целом, за счёт чего поддерживают активность и стабильность экономики в целом.

Сегодня активно происходят качественные изменения в развитии банковской системы. Кредитные организации двигаются по пути совершенствования банковской деятельности. Внедрение банками передовых бизнес — моделей, новых банковских технологий (банк — клиент, системы денежных переводов, дебетовые и кредитовые карты и т. д.), различных видов кредитования (потребительское, ипотечное и т. д.), увеличение общего времени обслуживания при сокращении времени банковских операций способствуют повышению качества обслуживания клиентов и развитию банковской системы. [1]

Прошедший 2017 год прошел под знаком регулирования крупных и крупнейших банков в рамках продолжения очищения регулятором банковского сектора от недобросовестных участников.

Всего в 2017 году лицензии были отозваны у 47 банков (для сравнения — в 2016 году было отозвано 93 лицензии), еще 11 ушли с рынка добровольно, преимущественно за счет поглощений другими кредитными организациями. В их числе ВТБ 24, присоединенный к материнскому банку, Банк БФА и Башпромбанк (присоединены к Уралсибу), Уралприватбанк и Бинбанк Столица (присоединены к санируемому Бинбанку), Гаранти Банк — Москва и череповецкий Меткомбанк (присоединены к Совкомбанку), Юниаструм Банк (присоединен к ПАО «Восточный экспресс банк») (табл. 1).

Таблица 1

Динамика количества действующих российских банков за 2016–2017 гг.

|

|

Количество действующих банков |

Ликвидировано банков |

Отозвано лицензий банков |

|

За 2016 год |

575 |

13 шт. |

93 шт. |

|

За 2017 год |

517 |

11 шт. |

47 шт. |

За 12 месяцев число действующих в России банков сократилось с 575 до 517. Почти во всех пресс-релизах Банка России в числе причин отзыва лицензии упоминается отсутствие принятых собственниками и руководством мер по нормализации деятельности банка или недобросовестное поведение и нежелание содействовать сотрудникам временной администрации. В редких случаях усилий владельцев и менеджмента оказывается недостаточно.

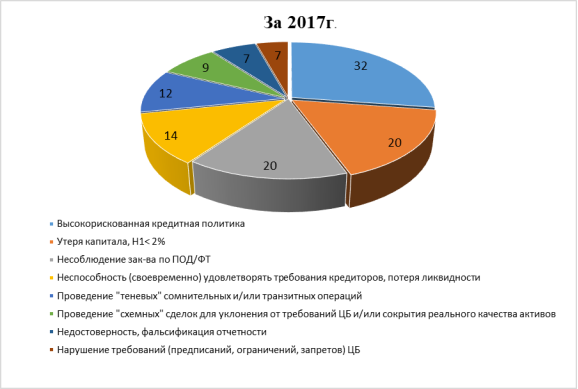

Но основной причиной отзывов банковских лицензий остается высокорискованная кредитная политика, или бизнес-модель, — размещение средств в низкокачественные активы, финансирование проектов собственников, неадекватная оценка рисков и недоформирование резервов.

Второе место делят такие факторы, как проблемы с достаточностью капитала (существенное снижение, утеря собственных средств, нарушение норматива достаточности капитала Н1<2 %) и несоблюдение требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма (ПОД/ФТ) (рис.1).

Рис. 1. Причины отзыва банковских лицензий

Те же причины наиболее часто фигурировали в пресс-релизах Центробанка и в 2016 году. Следующие в «рейтинге» нарушений — неспособность своевременно удовлетворить требования кредиторов в связи с потерей ликвидности (14 упоминаний в 2017 году, 17 — в 2016-м), а также проведение «теневых» сомнительных и/или транзитных операций (12 упоминаний в 2017 году, 29 — в 2016-ом).

Впереди новый переходный этап — деление банков на универсальные и базовые. И возможно, не для всех банков смена статуса будет проходить безболезненно. Так как минимальный размер капитала для универсальных банков с 1 января 2018 года составляет 1 млрд. рублей, для банков с базовой лицензией — 300 млн. рублей (но не более 3 млрд. рублей) [2]

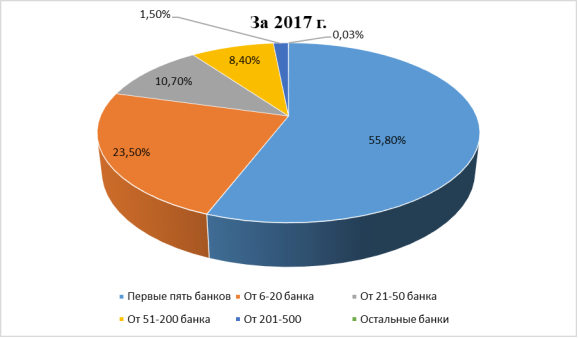

Активы-нетто российских кредитных организаций, публикующих отчетность на сайте Банка России, за 2017 год увеличились на 7,3 %, или на 5,7 трлн. рублей. Крупнейшим банкам легко удалось компенсировать уход с рынка двух участников, входивших в топ-50 по размеру активов (банк «Югра» и Татфондбанк). На 1 января 2018 года чистые активы банковского сектора составили 83,2 трлн. рублей (расчеты Банки.ру без учета банков, не публиковавших отчетность) (рис. 2).

Рис. 2. Концентрация чистых активов российских кредитных организаций (в зависимости от величины активов)

Доля чистых активов пяти крупнейших банков за 2017 год выросла с 55,2 % до 55,8 %, доля топ-50 с 88,5 % до 90,0 %, а доля 200 крупнейших кредитных организаций — с 98 % до 98,5 % от общей суммы активов российских банков. Удельный вес активов уже небольшого числа кредитных организаций, не входящих в топ-500, уменьшился за 12 прошедших месяцев с 0,1 % до 0,03 % в общем объеме.

Всего доля активов крупнейших, входящих в топ-100, «госбанков» (с контролирующей долей в капитале государства, госструктур и госкорпораций, в том числе АСВ и ФКБС) превысила 71 % в общей сумме активов банковского сектора к 1 января 2018 года. Удельный вес госбанков будет продолжать расти и в 2018 году, но без столь существенного «неорганического» роста, как в 2017-м.

Концентрация на крупнейших банках с доминированием «госбанков» продолжает вести рынок к снижению конкуренции и возможным новым проблемам, приводящим к вливаниям существенных объемов государственных средств для поддержки таких кредитных организаций.

Динамика активов, капитала, совокупного кредитного портфеля и клиентских средств по итогам 2017 года в целом по банковской системе кардинально отличается от аналогичных показателей года предшествующего. Если общая сумма капитала кредитных организаций в 2016 году показала неплохой рост (на 7,9 %, согласно данным рейтинга Банки.ру), то в 2017-м этот показатель уже отрицательный.

Чистая прибыль сектора в 2017 году также оказалась ниже прошлогодней (789,7 млрд. против 929,7 млрд. рублей в 2016 году). С активами же, кредитами и средствами клиентов российских банков ситуация обратная: за год совокупные активы выросли на 7,3 %, кредитный портфель — на 6,1 %, клиентские средства — на 6,7 %. [3]

Таким образом, главной проблемой для российских банков является наличие высокой конкуренции с другими банками, обладающие большой долей иностранного капитала и имеющие вполне стабильное положение и репутацию на мировом рынке банковских услуг, тем самым, это позволяет им диктовать свои условия и предложения в изменение банковской деятельности в своих интересах. Для того чтобы решить данную проблему государству необходимо повлиять на создание новых банков или усовершенствовать уже имеющиеся для выгодных условий нашей страны, а также ограничить деятельность иностранных конкурентов, которые мешают развиваться российской банковской системе, диктуя свои условия не на пользу нашим.

В целях поддержания и усиления конкурентных процессов в отрасли Банк России с 2018 года перешел на пропорциональное регулирование банковской деятельности, которое призвано обеспечить более соразмерное распределение регулятивной и надзорной нагрузки на банки. В том числе преимущества наиболее крупных банков, не связанные с усилиями менеджмента по повышению эффективности деятельности организаций, должны быть в известной степени компенсированы дополнительными нагрузками по линии регулирования и надзора. Одновременно для небольших банков данный подход облегчит административное регулятивное и надзорное бремя, способствуя тем самым развитию конкуренции.

Литература:

- Алексеев Д. Д. Тенденции и перспективы развития банковской системы России // Молодой ученый. — 2016.- № 25.- С.227–230.

- www.cbr.ru Итоги десятилетия 2008–2017 годов с российском банковском секторе: тенденции и факторы.

- www.banki.ru Обзор банковского сектора за 2017 год.