По мнению Г. В. Савицкой, «ликвидность баланса — возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств». Она находится в зависимости от степени соотношения имеющихся платежных средств и краткосрочных обязательств [1].

Н. В. Колчина под ликвидностью понимает уровень покрытия активами организации обязательств, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается сохранением баланса между активами предприятия и его обязательствами [2].

Оценка ликвидности баланса имеет своей целью рассчитать платежеспособность организации в краткосрочном периоде по краткосрочным обязательствам.

Основным назначением оценки ликвидности баланса служит выявление размера покрытия активами обязательств организации, период трансформации которых в финансовое выражение равен периоду погашения обязательств.

Основными задачами анализа ликвидности предприятия являются:

– оценка степени ликвидности оборотных активов предприятия;

– оценка ликвидности баланса предприятия;

– оценка в краткосрочном периоде уровня платежеспособности предприятия;

– оценка прогноза развития и проработка мероприятий, направленных на устранение факторов, которые негативно влияют на платежеспособность.

Организацию можно считать ликвидной в том случае, если краткосрочные обязательства превышаются текущими активами. Организация может иметь различный уровень ликвидности, так как текущие активы имеют разный уровень реализуемости.

И. Т. Балабанов считает, что анализ ликвидности предприятия предполагает сравнение активов, «сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков».

Сравнение данных групп пассивов и активов в динамике дает возможность выявить направления в структуре баланса и определить его ликвидность.

Для оценки ликвидности баланса сравнивают итоговые значения пассива и актива баланса.

Таблица 1

Аналитический агрегированный баланс предприятия

|

Актив |

Условное обозначение |

Пассив |

Условное обозначение |

|

Наиболее ликвидные активы |

S |

Наиболее срочные обязательства |

Rp |

|

Быстрореализуемые активы |

Ra |

Краткосрочные пассивы |

Kt |

|

Медленнореализуемые активы |

Z |

Долгосрочные пассивы |

Kd |

|

Труднореализуемые активы |

F |

Постоянные пассивы |

Ec |

|

Баланс |

Ва |

Баланс |

Ва |

Чтобы оценить степень ликвидности организации следует провести оценку ликвидности баланса. Значение баланса можно признать абсолютно ликвидным, если выполняются следующие неравенства:

, (1)

, (1)

Если выполнимо первое условие, то можно судить о достаточной платежеспособности организации на дату проведения оценки. Организация имеет достаточный размер денежных средств для покрытия своих срочных обязательств.

При выполнении второго неравенства, запасы имеют больший объем, чем краткосрочные пассивы и это позволяет сделать вывод, что у организации есть возможность стать платежеспособной в короткие сроки при своевременном выполнении требований кредиторов, привлечения кредитных средств при реализации продукции.

При соблюдении третьего неравенства, принимаем что организация может быть платежеспособной при поступлении средств от реализации продукции на продолжении периода, соответствующего средней продолжительности одного оборота оборотных средств после даты составления баланса.

Соблюдение трех первых неравенств ведет за собой автоматическое выполнение условия № 4, выполнение которого говорит о том, что организация имеет достаточный размер собственных оборотных средств.

Сравнение статей баланса, сгруппированных по данной методике, выявляет динамику структуры баланса и ликвидности баланса.

И. Т. Балабанов обращает внимание, что «следует учитывать риск недостаточной ликвидности, когда недостает высоколиквидных средств для погашения обязательств, и риск излишней ликвидности, когда из-за избытка высоколиквидных активов, которые, как правило, являются низкодоходными, происходит потеря прибыли для предприятия».

При проведении оценки ликвидности и платежеспособности организации, кроме абсолютных показателей применяют и коэффициентный анализ.

Целью расчета относительных показателей ликвидности является оценка соотношения активов организации, которые используются для реализации, и которые применяются в производственном процессе с дальнейшей перспективой реализации и возмещения потраченных финансов и действующих обязательств, которые необходимо погасить в будущем периоде.

Коэффициенты ликвидности позволяют оценить способность организации отвечать по своим краткосрочным обязательствам. Коэффициенты ликвидности позволяют сделать выводы о платежеспособности предприятия как в настоящее время, так и на перспективу (таблица 2).

Таблица 2

Относительные коэффициенты ликвидности организации [3]

|

Показатель |

Формула расчета |

Что показывает |

|

Коэффициент абсолютной ликвидности |

|

Долю краткосрочных обязательств, которую организация имеет возможность погасить в короткие сроки. |

|

Коэффициент промежуточной ликвидности |

|

Платежеспособность организации в прогнозном периоде при условии качественной работы с дебиторской задолженностью |

|

Коэффициент текущей ликвидности |

|

Необходимый размер оборотных средств, которые можно направить на погашение обязательств организации. Отражает запас прочности, появляющийся из-за более высокого уровня ликвидности имущества по сравнению с обязательствами |

|

Общий коэффициент ликвидности баланса |

|

Используется для полной оценки ликвидности, для оценки динамики финансового положения организации с точки зрения ликвидности; дает возможность сравнить балансы разных отчетных периодов. |

|

Коэффициент «цены» ликвидации |

|

Показывает, на сколько будут покрыты краткосрочные и долгосрочные обязательства организации в случае ее ликвидации и продажи имущества |

Все объясняется тем, что группы оборотных активов имеют отличия по степени ликвидности. В связи с этим в процессе оценки ликвидности организации используют коэффициенты, имеющие различия относительно очередности внесения их в расчет ликвидных средств, которые рассматриваются как основной источник покрытия краткосрочных обязательств.

Представленные коэффициенты вызывают интерес среди внутренних и внешних субъектов анализа: коэффициент абсолютной ликвидности важен для поставщиков, коэффициент быстрой ликвидности — для кредитных организаций, коэффициент текущей ликвидности — для инвесторов.

К коэффициентам, позволяющим оценить удовлетворительность структуры баланса организации, можно отнести:

– коэффициент текущей ликвидности;

– коэффициент обеспеченности собственными средствами;

– коэффициент восстановления (утраты) платежеспособности.

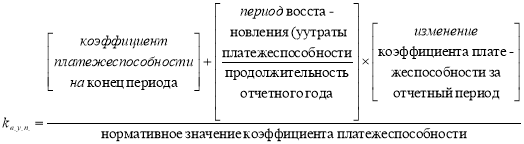

Г. В. Савицкая определяет коэффициент восстановления (утраты) платежеспособности как «наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течение определенного периода» [4]

,(2)

,(2)

Коэффициент платежеспособности, который позволяет сделать перспективный анализ, это коэффициент покрытия, нормативное значение которого принимается равным 2.

Перспективу динамики платежеспособности предприятия можно формировать с использованием коэффициента восстановления (утраты) платежеспособности, коэффициентов абсолютной ликвидности, текущей ликвидности, общей платежеспособности с учетом границ их нормативов.

Для того, чтобы признать структуру баланса организации неудовлетворительной, а саму организацию — неплатежеспособной должно быть выполнено одно из двух условий:

– коэффициент текущей ликвидности на конец отчетного периода — менее 2;

– коэффициент обеспеченности собственными средствами на конец отчетного периода — менее 0,1.

В. Е. Адамов считает, что при учете данных условий, тогда, когда коэффициент восстановления (утраты) платежеспособности, рассчитанный на основании значения периода восстановления платежеспособности, равного шести месяцам, и норматива коэффициента текущей ликвидности, который равен двум, имеет значение более единицы, можно считать что у организации существует возможность восстановить свою платежеспособность [4].

Таким образом, если отсутствуют необходимые основания для того, чтобы признать баланс неудовлетворительным, при том что, коэффициент восстановления (утраты) платежеспособности, рассчитанный исходя из значения периода равного трем месяцам (период утраты платежеспособности), и при значении коэффициента текущей ликвидности, норматив которого равен двум, принимает значение менее единицы, то можно судить об утрате платежеспособности предприятия, т. е. отсутствии у организации в ближайшей перспективе возможности исполнить свои кредиторские обязательства.

Литература:

- Савицкая Г. В. Анализ хозяйственной деятельности предприятия [Текст]: учебник / Савицкая Г. В. — Минск: ИП «Экоперспектива», 2011.

- Финансы организаций [Текст] / под ред. Колчиной Н. В. — 4-е изд., перераб. и доп. — М.: Юнити-Дана, 2010

- Балабанов И. Т. Основы финансового менеджмента. Как управлять капиталом? [Текст] / Балабанов И. Т. — М.: Финансы и статистика, 2011.

- Адамов В. Е. Экономика и статистика фирм [Текст] / Адамов В. Е., Ильенкова С. Д., Сиротина Т. П., Смирнов С. А. — М.: Финансы и статистика, 2009.