В последние годы все чаще среди страхователей и страховщиков можно услышать такое понятие как «автоюристы». В связи с повышением тарифов и увеличением лимита страховой выплаты ОСАГО, появляется всё больше недовольных страховыми компаниями страхователей, а также желающих получить выгоду от данных изменений. Сейчас «профессию» автоюриста можно назвать достаточно прибыльным бизнесом. Кто они, и какие проблемы принесли с собой в сферу страхования? Какими методами пытаются бороться страховщики со злоупотреблениями «автоюристов», и кто победит в этой необъявленной войне?

Ключевые слова: страхование, ОСАГО, автоюристы,страхование автогражданской ответственности, мошенничество, выплаты, убытки, суд.

Для сферы страхования 2015 год оказался достаточно тяжелым, как для страховщиков, так и для страхователей. Сборы по обязательному автострахованию (ОСАГО) увеличились по сравнению с 2014 годом на 46 % и составили 220 198 млн. рублей. Однако данный рост произошел не за счет увеличения количества договоров страхования ОСАГО, а в связи с увеличением премии по данному виду страхования. Так, на рынке ОСАГО количество договоров сократилось на 7,8 %, в то время как средняя премия по ОСАГО в 2015 году выросла на 57 % по сравнению с 2014 годом и составила 5 530 рублей против 3 547 рублей в 2014 году. Кроме того, вместе с этим наблюдается и увеличение выплат на 37 %. За 2015 год выплаты составили 121 929 млн. рублей, за 2014 год — 89 079 млн. рублей. По прогнозам RAEX в 2016 году в связи с резким замедлением роста взносов (до 15–17 % при базовом сценарии и 9–11 % при негативном) вслед за исчерпыванием эффекта от увеличения тарифов и роста выплат, осуществляемых по новым лимитам, темпы прироста выплат по ОСАГО заметно превысят темпы прироста взносов. [5]

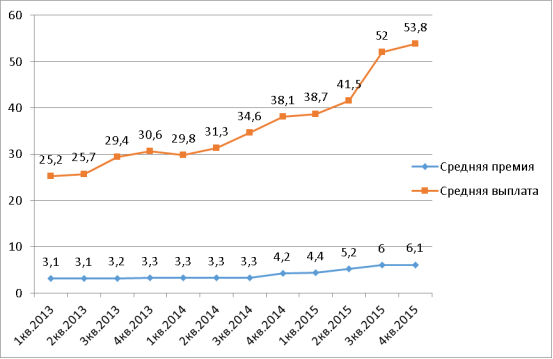

Средняя выплата по ОСАГО в отчетном году составила 46,3 тыс. рублей, превысив аналогичный показатель 2014 года на 12,8 тыс. Наиболее наглядно динамику средней премии и выплат по ОСАГО можно рассмотреть на графике (рис. 1). [3]

Рис. 1. Квартальная динамика средней премии и средней выплаты по ОСАГО

Одной из серьезных проблем в области страхования в последние несколько лет стало появление так называемых «автоюристов», использующих судебную практику для получения незаконного обогащения. Конечно же, речь идет не об обычных юристах, которые помогают попавшим в ДТП правильно составить претензию в страховую компанию, подать иск, а то и представить их интересы в суде. И берут за это определенную плату, которая включается потом в сам иск. В данном случае, речь идет о тех, кто специализируется на «выбивании» через суд неоплаченных компенсаций по автомобильным страховкам. Как рассказывают страховщики, «автоюристы» выходят на клиентов самыми замысловатыми способами. Генеральный директор страховой компании «PECO- Гарантия» Игорь Иванов в своем интервью утверждал, что основной проблемой на настоящий момент является то, что такие юристы пытаются перехватить клиентов страховой компании непосредственно на самом месте ДТП до обращения пострадавшего в страховую компанию. «… Дежурства у офисов страховых компаний — это самое невинное, что они делают» — рассказывает он. Распространенным среди «автоюристов» является также предложение своих услуг через Интернет. Схема их работы заключается в следующем: Они пребывают на место происшествия до приезда ГИБДД, убедительно объясняют автовладельцу, что ремонт обойдется, например, в 50 тысяч рублей, а страховщик заплатит ему только 20 тысяч. При этом водителю придется изрядно побегать, чтобы получить даже эти деньги. В предлагаемом ими варианте, такой юрист сам у своего «надежного» оценщика получает оценку ущерба машины, направляет по почте требование в страховую компанию, ждет положенное время и направляет иск в суд и пострадавший сможет получить 40 тысяч рублей. Однако в этом иске фигурируют уже не 40 тысяч плюс небольшая сумма за представление интересов пострадавшего в суде, а совсем другие цифры, плюс штраф в половину иска. И, как правило, «автоюрист» выигрывает дело. Подобные схемы у «автоюристов» стали уже классикой. Вследствие этого, растут убытки по нестраховым выплатам, растут тарифы на ОСАГО для минимального покрытия убытков, растет недоверие к страховщикам, снижается страховая культура страхователей, которая и так в России развивается достаточно низкими темпами.

Так, по данным РСА, доля выплат «автоюристам» в ОСАГО выросла за последние пять лет в 3 раза — с 15 % до 43 %. «Если в 2011 году автоюристы получали 15 % от судебной страховой выплаты, то в 2015 году этот показатель составил 43 %, а только за 2015 год доля выплат автоюристам возросла в треть — с 33 до 43 %», — сообщил президент РСА и ВСС Игорь Юргенс. Это означает, что если суд постановил выплатить водителю 50 тыс. рублей, то он (водитель) на руки получит примерно половину от этой суммы, остальное достанется посреднику. При этом общий объем выплат в ОСАГО по суду в 2015 году составил 18,4 млрд. рублей против 24,6 млрд. рублей годом ранее. В 2011 году эта цифра составляла всего 5,8 млрд. рублей. [4]

Мошенничество в области страхования, в том числе и возросшее число «автоюристов», вышло за рамки проблем исключительно страховых компаний. Данную проблему уже можно отнести к общегосударственным, так как масштабы подобного явления становятся социальной проблемой и затрагивают не только страховщиков, но и честных граждан, которые вынуждены платить более высокие тарифы. Ведь в тарифы по ОСАГО, рассчитанные на основе фактической убыточности, косвенно заложена и доля мошенничества. Яркий тому пример — город Челябинск, где коэффициент территории, закладываемый в расчет тарифов на моторные виды страхования, с недавних пор был поднят до 2,1, так как доля мошенничества в городе переваливает за четверть от всех выплат. Для сравнения — коэффициент территории в г. Москве составляет 2. Перед страховщиками появляется дилемма: если на территориях, где «автоюристы», используя формальные лазейки в законодательстве, зарабатывают на страховщиках ОСАГО, не выстроить противодействия такой практике, если согласиться с существующим положением вещей, то следом надо принимать решение о включении таких убытков в тариф по ОСАГО, чтобы компенсировать эти потери, то есть перенести тяжесть убытков на плечи водителей территории. [2, c. 49]

Однако в целом уже сейчас понятно, что корректировка ценовой политики страховщиков ОСАГО, переход на свободные тарифы на настоящий момент являются бессмысленными с учетом растущей быстрыми темпами активности «автоюристов». Ведь мошенники только и пользуются тем, что ждут дальнейшего повышения тарифов, и, как следствие, увеличения собственной выгоды. С мошенниками нужно бороться не ценой страховки, так как со стоимостью страховки увеличится и количество желающих заработать на этом. «…Мы хотим выбить правовую и экономическую основу из-под ног «автоюристов», которые действуют в собственных интересах, зачастую при поддержке криминальных сообществ, — заявляет генеральный директор «Росгосстрах» Дмитрий Маркаров. — Не скрою, часто это происходит при попустительстве автовладельцев, которые, впрочем, не до конца понимают, как их используют и действуют без особой материальной выгоды для себя».

Все крупнейшие страховщики уверены, что бороться с «автоюристами» необходимо на законодательном уровне, и решать данную проблему комплексно, на всех уровнях, объединившись друг с другом. Так, например, можно конкретизировать процедуру уведомления страховщика о наступлении страхового события. До сих пор действует порядок, при котором недобросовестные лица уведомляют о ДТП страховщика ОСАГО по почте, умышленно сопровождая обращение неполным пакетом документов на выплату. Страховщик в этой ситуации не имеет права платить возмещение, автоюристы обращаются в суд, демонстрируя штамп на почтовом отправлении, суд считает обязанность об уведомлении добросовестно исполненной, страховщика ждет проигрыш в суде и колоссальные штрафы.

В последнее время с данной проблемой усиленно борются не только страховщики и РСА, но и Центральный Банк РФ. Так, были разработаны поправки в закон об ОСАГО, которые изменять порядок подачи и рассмотрения претензий к страховым компаниям. Цель этих поправок — сокращение количества «автоюристов», которые наживаются на людях, попавших в аварию, и на страховщиках. Наиболее лаконично данные меры можно изложить следующим образом:

– корректировка претензионного порядка работы страховых компаний: предлагаем увеличить срок почтового пробега в случае, если документы на выплату подаются по этому каналу. Использование почтовых сообщений мошенниками превратилось в стандартный способ, делающий невозможной прямую и быструю выплату возмещения пострадавшему и лишение непосредственного взаимодействия страховщика с пострадавшим;

– уточнение требования по предоставлению на осмотр страховщику поврежденного автомобиля;

– усовершенствование работы экспертов-техников, чьи заключения ложатся в основу расчетов стоимости ремонта по полису ОСАГО для автомобиля, попавшего в ДТП;

– установление приоритета выплаты в натуральном виде в ОСАГО над денежной выплатой: это фактически полностью убирает всех посредников при взаимоотношениях между страховщиком и автовладельцем. [4]

Исполнительный директор РСА Е. Уфимцев сообщил: «... Планируется, что данный блок поправок в закон об ОСАГО, направленных на противодействие ОСАГО, пройдет законопроект в Госдуме уже в эту весеннюю сессию, и нам удастся сократить выплаты автоюристам и, возможно, пресекать их новое появление».

Литература:

1. Федеральный закон от 25.04.2002 N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (ред. от 28.11.2015)

- Тихомиров М. Ю. Обязательное страхование ответственности владельцев транспортных средств (ОСАГО): нормативные акты, официальные разъяснения, судебная практика. — М.: Тихомиров, 2016. — 80 с.

- Официальный сайт Банка России / Режим доступа: http://cbr.ru/

- Официальный сайт РСА / Режим доступа: http://www.autoins.ru/

- Рейтинговое агентство «Эксперт РА» / Режим доступа: http://raexpert.ru/