В данной статье рассмотрены случаи мошенничества в страховании, которым подвержены все страховые компании в процессе осуществления страховых услуг. Мошеннические действия различных группировок, а также отдельных индивидов подвергают риску финансовую устойчивость компании, влияют на цены страховых услуг, что также негативно сказывается на добросовестных страхователях. В условиях современного рынка, жесткой конкуренции и роста преступности в обществе тема о безопасности ведения страхового бизнеса занимает важное место, что подтверждает актуальность темы. Целью данной работы является изучение проблемы криминализации страхового рынка и выявление методов борьбы со страховым мошенничеством.

Ключевые слова: мошенничество, страховые компании, автострахование, ОСАГО, страховые выплаты, страховые тарифы, дорожно-транспортное происшествие, автоюрист

This article describes the cases of fraud in insurance, which are subject to all insurance companies in the implementation of insurance services. Fraudulent actions of various groups and individuals jeopardize the financial stability of the company; affect the price of insurance services, which also negatively affects the good faith of the insured. In today's market, fierce competition and the growth of crime in the society, the topic of security of conducting insurance business plays an important role, which confirms the relevance of the topic. The aim of this work is to study the problem of criminalization of the insurance market and identifying ways to combat insurance fraud.

Keywords: fraud, insurance companies, car insurance, insurance payments, insurance rates, car accident lawyer

В советское время случаи криминального обогащения, присвоения страховых возмещений и прочие противозаконные деяния случались редко и были связаны с подставными угонами автомобилей, падежом животных и других инсценировках. Всё кардинально изменилось в 1992 году с принятием Закона № 4015–1 «Об организации страхового дела», и еще более усугубилась в 2002 году после введения системы обязательного страхования гражданской ответственности (Федеральный Закон (ФЗ) № 40-ФЗ). Развитие частного сектора страховых услуг и новые технологии за короткий срок создали черный рынок, внедривший подделку полисов, организацию поддельных дорожно-транспортных происшествий, получение формальных решений судов и многое другое.

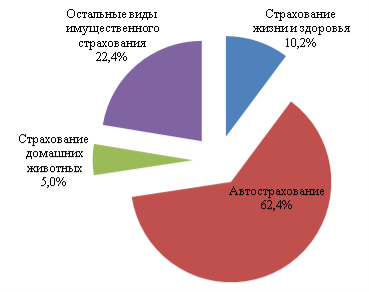

Чаще всего криминальные действия проводятся с такими объектами страхования, как транспортные средства (особенно легковые автомобили), грузы, различное имущество предприятий, а также жизнь и здоровье граждан [1]. Анализ уголовных дел, показывающий виды страхования, которые наиболее часто подвержены мошенническим действиям со стороны страхователей, отображен на рисунке 1.

Рис. 1. Виды страхования, наиболее часто подвергающиеся мошенническим действиям

По результатам анализа, выяснилось, что страхование жизни и здоровья занимает десятую часть от всего количества мошенничеств; страхование домашних животных занимает лишь двадцатую часть; более 60 % приходится на мошенничества со страхованием автотранспортных средств.

Концепцией организации взаимодействия страховых компаний по борьбе с мошенничеством и иными правонарушениями определяется, что «случаем страхового мошенничества может быть признан такой страховой случай, в процессе урегулирования убытков по которому были выявлены либо имелись обоснованные подозрения на следующие способы мошеннических действий:

1) сообщение заведомо ложных сведений;

2) увеличение страховой стоимости имущества (автотранспорта);

3) инсценировка наступления страхового случая;

4) умышленное осуществление страхового случая;

5) заключение договора страхования после наступления страхового случая;

6) искажение обстоятельств наступления страхового случая;

7) умышленное содействие наступлению страхового случая;

8) подделка и использование подложных документов;

9) фальсификация результатов экспертизы;

10) страхование несуществующего имущества (автотранспорта);

11) обращение за страховой выплатой по одному риску к нескольким страховщикам;

12) наступление страхового случая в начале либо в конце строка действия договора страхования;

13) наступление у одного лица в период действия договора более трех страховых случаев».

Среди различных видов мошенничества в общем объеме выплат, полученных мошенническим путем, наибольшая доля (60 %) приходится на завышение суммы убытков по страхованию имущества физических лиц, а наименьшая (5 %) — на двойное страхование по страхованию имущества юридических лиц. При страховании от несчастных случаев к страховому мошенничеству прибегают в виде ложных претензий (40 %), завышения суммы убытков (30 %).

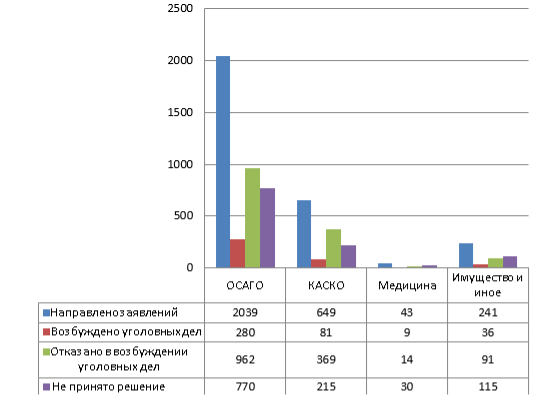

Страховые компании за 8 месяцев 2016 года — с января по август включительно — направили в полицию 2972 заявлений о мошенничестве со стороны страхователей, только по 13,66 % из них (406 заявлений) возбуждены уголовные дела (рисунок 2) [2].

Рис. 2. Решения полиции на заявления страховых компаний по факту выявления мошенничества, в процентах от общего количества заявлений

Главным образом эта проблема актуальна для самого массового вида страхования — ОСАГО, где высокая убыточность вызвана зачастую неправомерными действиями мошенников и недобросовестных посредников. В январе-августе 2016 года в полицию было направлено 2,039 тыс. заявлений о мошенничестве при получении страховых выплат в ОСАГО. В КАСКО (в том числе добровольном страховании автогражданской ответственности) о мошенничестве страховщики за этот период заявили в полицию о 649 случаях, в медицинском страховании — 43 случаях. При этом в возбуждении уголовных дел отказано в ОСАГО по 962 заявлениям (в подвисшем состоянии оказалось 770 дел), в КАСКО — по 369 (215 дел остались без решения), в имущественном и ином страховании – 91 (115 дел без решения), в медицинском страховании –14 (30 дел без решения). Всего отказано в возбуждении уголовных дел по 1,436 тысяч, остались без движения при этом 1,130 тыс. заявлений (см. рисунок 3) [2].

Рис. 3. Количество заявлений страховых компаний в полицию по факту выявления мошенничества по основным видам страхования, шт.

Доказать виновность преступника, стремящегося получить страховое возмещение незаконным способом, очень сложно. Чтобы это сделать, нужно проводить тщательные расследования. На базе ВСС действует Комитет по противодействию страховому мошенничеству. Обязанностью комитета является не только объединение усилий страховых компаний в борьбе с мошенничеством, но и активное сотрудничество с правоохранительными органами по разработке совместных мероприятий и способов противодействия, а также создание предупредительных мероприятий путем внедрения необходимых дополнений в действующее законодательство [3].

Мошенничество распространено по всему рынку страхования, но в большей степени оно охватило страхование автотранспортных средств, как по добровольному виду (КАСКО), так и по обязательному. По автотранспортному страхованию самая большая часть (50 %) приходится на ложные заявления о страховой выплате [4].

Сегодня страховые компании, чаще всего, причиной всех мошеннических действий, касающихся автострахования, называют автоюристов, которые приносят огромные убытки страховым компаниям, обогащаются за счет финансовых организаций. Клиенты же, обратившихся к ним за помощью, остаются лишь с малой долей от положенной им выплаты [5]. Термин «автоюрист» теперь все чаще ассоциируется со словом «криминальный».

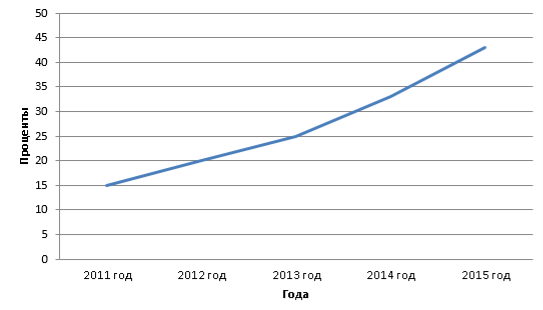

Если в 2011 году автоюристы получали 15 % от судебной страховой выплаты, то в 2015 году этот показатель составил 43 %. Доля выплат автоюристам только за 2015 год выросла на треть — с 33 % до 43 % (см. рисунок 4). В наиболее проблемные для рынка 2013–2014 годы доля выплат по решению суда в общей сумме оплаченных убытков составляла 22–25 %, по итогам 2015 года этот показатель снизился до 14 %. Общий объем выплат ОСАГО по суду в 2015 году составил 18,4 млрд руб. против 24,6 млрд руб. годом ранее. В 2011 году эта цифра составляла 5,8 млрд руб.

Рис. 4. Динамика величины судебной страховой выплаты, полученной автоюристами, в 2011–2015 годах, %

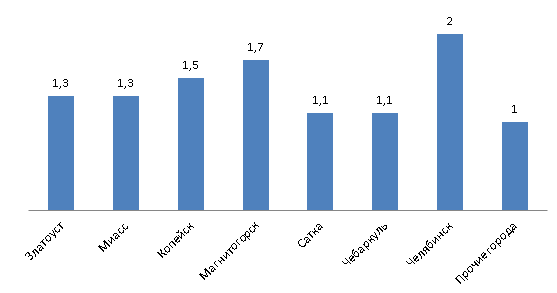

РСА ведет работу с местными властями, которым надо обратить внимание на «автоюристов», паразитирующих на системе автострахования. Сейчас в качестве пилотного региона выбран Краснодарский край. Проблемными зонами признаны и другие регионы, например Челябинская область (здесь величина выплат через суд составляет 50 %, тогда как в соседней Свердловской области — 10 %) [6]. Рассмотрим территориальные коэффициенты городов Челябинской области (рисунок 5).

Рис. 5. Значения территориальных коэффициентов городов Челябинской области

По представленной диаграмме видно, что первое место по величине коэффициента занимает Челябинск, за которым следует Магнитогорск. Данные коэффициенты в этом случае высокие не по причине интенсивности движения, а за счет того, что доля мошенничества в этих городах переваливает за четверть. Именно по этой причине территориальный коэффициент в Челябинске больше, чем в Екатеринбурге. Соответственно, в результате простые автовладельцы вынуждены платить больше за страховку.

Российский союз автостраховщиков совместно с ЦБ подготовил блок законодательных инициатив по борьбе с мошенничеством в автостраховании.

1) Корректировка претензионного порядка работы страховых компаний: предлагается увеличить срок почтового пробега в случае, если документы на выплату подаются по этому каналу. Использование почтовых сообщений мошенниками превратилось в стандартный способ, делающий невозможной прямую и быструю выплату возмещения пострадавшему.

2) Уточнение требования по предоставлению на осмотр страховщику поврежденного автомобиля.

3) Усовершенствование работы экспертов-техников, чьи заключения ложатся в основу расчетов стоимости ремонта по полису ОСАГО для автомобиля, попавшего в ДТП.

4) Установление приоритета выплаты в натуральном виде в ОСАГО над денежной выплатой: это фактически полностью убирает всех посредников при взаимоотношениях между страховщиком и автовладельцем [6].

Страховое мошенничество как разностороннее социальное явление нуждается в исследовании не только с правовой и экономической, но и с социально-психологической стороны. Есть определенные виды преступлений, которые будучи нарушением уголовного кодекса, обывателем как «опасное» деяние не воспринимаются — это уклонение от налогов, преступления в сфере информационных технологий (в том числе пресловутое «хакерство») [7]. Человек не осознает, что его интересы тоже страдают, когда бюджет недополучает налоги, банки теряют средства в результате взлома компьютерной системы, а страховщики выплачивают мошенникам средства, предназначенные на выплаты честным гражданам [8]. В нашей стране у многих граждан не считается зазорным обмануть страховую компанию (страховщика), то есть совершить мошенничество. Авторы связывают такое поведение граждан с тем, что:

1) В нашей стране у населения нет культуры страхования и понимания необходимости этого вида защиты. Наибольшее число страхователей (особенно по КАСКО) уверено, что уплатив страховщику страховую премию, необходимо её вернуть, даже если и не было страховых случаев, либо использовать страховые выплаты для решения финансовых проблем.

2) Некоторые страховые компании предпринимают всевозможные попытки для того, чтобы минимизировать суммы страховых возмещений, а то и вовсе свести к нулю, чем вызывают отрицательное отношение к себе со стороны клиентов.

3) Некоторые страхователи решаются на обман страховых компаний по причине отсутствия у страховщиков необходимых обученных специалистов, а также нежелания страховых организаций находить средства на противодействие криминальным группам.

4) Из-за отсутствия информации по вопросам страхового мошенничества и противодействия ему, отсутствия среди работников правоохранительных органов специалистов страхового дела.

В связи со всеми вышеперечисленными обстоятельствами криминализации российского страхового рынка были предложены следующие меры по борьбе с мошенничествами (таблица 1).

Таблица 1

Виды мошенничества встраховании автотранспортных средств и способы борьбы сними

|

Вид мошенничества |

Способы борьбы |

|

Вождение автотранспортного средства с использованием поддельного полиса ОСАГО |

Проверка наличия полиса через систему видеофиксации. Система предполагает автоматическую проверку полиса у владельцев автомобилей, проезжающих мимо камер. Если в базе АИС РСА не будет обнаружена информация о наличии полиса, то автоматически выписывается штраф, который отправляется автовладельцу ровно столько раз, сколько он будет проезжать мимо камер. Процедура проста и чиста, покупка липового документа оказывается просто бессмысленной. |

|

Разбитие одного страхового случая на несколько (при осмотре автомобиля по реально заявленному страховому случаю выясняется, что автомобиль имеет и другие повреждения, полученные ранее, о которых страхователь умолчал). |

Введение в практику отдела урегулирования убытков страховщика при рассмотрении второго и последующих страховых случаев у одного и того же страхователя в обязательном порядке вновь просматривать все предыдущие выплатные дела. Кроме этого, при каждом поступлении заявления о наступлении страхового события при осмотре автомобиля в обязательном порядке надо фотографировать не только повреждения, но и весь автомобиль, со всех сторон. |

|

Страхование по КАСКО изначально битого автомобиля как автомобиля без повреждений с последующей имитацией страхового случая. Причем данный вид мошенничества также невозможен без участия сотрудника страховщика. Как правило, в этом случае осмотр автомобиля проводится формально, а в качестве электронных фотографий якобы предстрахового осмотра предоставляются фотографии другого подобного автомобиля, не поврежденного, обработанные специальными программами. |

Заключение эксперта о том, что это не электронные фотографии, а электронный файл с изображением. Это и будет доказательством того, что фотографии были изменены. Для предотвращения подобных случаев, необходимо во внутренние документы страховщика внести запрет на пересылку фотографий предстрахового осмотра через Интернет. Кроме этого скачать и использовать в работе небольшую, но эффективную бесплатную программу ExifTool, которая выдает сведения о свойствах электронных фотографий — о дате съемки, о том, каким устройством проводилась фотосъемка [9] |

|

Имитация хищения неустановленными лицами отдельных узлов и деталей, например колес автомобиля либо кресел, особенно дорогих, кожаных, и получение денег за это. После чего все якобы похищенное устанавливается на свои места как якобы купленное вновь. |

При предстраховом осмотре автомобиля в обязательном порядке фиксировать (фотографировать) не только автомобиль, но и отдельных его элементов. Например, кожаные кресла (рисунок кожи, как и отпечатки пальцев, никогда не повторяется). |

Таким образом, выплаты мошенникам в сфере страхования в настоящее время занимают очень большую долю в общей величине выплат по страховым случаям. Это отрицательно сказывается как на страховщиках, так и на страхователях, влияя на величину страховых тарифов в зависимости от криминализации региона, в котором осуществляет свою деятельность та или иная страховая организация. Однако, в отличие от страховщиков, страхователи чаще всего в этом проблемы для себя, а тем более для экономики страны не видят. Объясняется это явление многими причинами, главной из которой является отсутствие культуры страхования. Этим и пользуются криминальные группировки и отдельные индивиды, которых редко удается поймать на совершенных противоправных действиях, а если и удается, то часто уголовные дела по данным фактам не возбуждаются. Обусловлен данный факт сложностью доказательной базы, а также незнанием сотрудников правоохранительных органов специфики рынка страхования. Для улучшения ситуации на рынке, для предотвращения дальнейшего повышения тарифов необходимо общими усилиями (страховщики, страхователи, законодательные органы, правоохранительные органы, суды) выявлять случаи мошенничества, разрабатывать новые эффективные методы борьбы с ними, а также доводить дело о страховом мошенничестве до уголовного наказания, насколько это возможно.

Литература:

- Черных А. А. Проблема страхового мошенничества как фактор, препятствующий развитию института страхования в РФ // Инженерный вестник Дона — 2011 — № 1 — С. 295–297.

- Ураков Д. И. О проблемах оптимальной правовой организации расследования криминального мошенничества в сфере экономической деятельности // Вестник Казанского юридического института МВД России — 2016 — № 3 — С. 124–127.

- Русецкая Э. А. Страховое мошенничество и способы борьбы с ним как фактор обеспечения экономической безопасности субъектов рынка страховых услуг // Национальные интересы: приоритеты и безопасность — 2009 — № 10 — С. 75–83.

- Аксенова А. Э. Мошенничество в сфере страхования // Актуальные вопросы экономических наук — 2013 — № 35 — С. 99–101.

- Боровских Р. Н., Чумаков А. В. Отечественный страховой рынок и повышение эффективности противодействия мошенничеству в сфере страхования // Вестник Бурятского государственного университета — 2014 — № 2 — С. 260–262.

- Российский Союз Автостраховщиков [Электронный ресурс]. — Режим доступа. — URL: http://www.autoins.ru/ru/index.wbp

- Абилова М. Г., Васильева А. Г., Вотчель Л. М., Зарубин Е. В., Зарубина Е. М., Ивашина Н. С., Ивлев А. В., Костина Н. Н., Кузнецова М. В., Немцев В. Н., Никитина О. А., Рахлис Т. П., Свиридова Г. С., Синицына О. Н., Скворцова Н. В. Теоретические и практические исследования экономического развития современных организаций: коллективная монография – Санкт-Петербург: Изд-во «Инфо-Да», 2016. – 153 с.

- Журавин С. Г., Рахлис Т. П., Теренина Н. В. Инвестиционная деятельность предприятия. Учебное пособие/Федеральное агентство по образованию, Гос. образовательное учреждение высш. проф. образования «Магнитогорский гос. технический ун-т им. Г. И. Носова». Магнитогорск, 2009.

- Рахлис Т. П. Инновационные продукты на страховом рынке в условиях модернизации экономики Российской Федерации // Научный журнал «Экономика и политика». – № 1(1). – 2013. – С. 82–89.