Финансовая устойчивость предприятия - одна из важнейших характеристик его финансовой деятельности. На уровень финансовой устойчивости оказывают влияние различные внешние и внутренние факторы.

Сущностью оценки финансовой устойчивости является оценка обеспеченности запасов и затрат источниками формирования. Степень финансовой устойчивости есть причина определенной степени платежеспособности организации. Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников формирования запасов и затрат.

Для определения финансовой устойчивости организации по данным балансовой отчетности можно использовать следующую методику:

- Определить величину запасов и затрат. Данная величина включает в себя запасы и НДС, так как до принятия его к возмещению по расчетам с бюджетом он должен финансироваться за счет источников формирования имущества;

- Определить источники формирования запасов и затрат. Основными источниками формирования запасов и затрат являются следующие группы: первая группа - собственные оборотные средства (ИС1); вторая группа – нормальные источники формирования запасов и затрат, включающая: собственные оборотные средства, краткосрочные кредиты и займы и кредиторскую задолженность (ИС2); третья группа - общая величина источников формирования запасов и затрат, включающая в себя перечисленные выше группы и часть собственного капитала, сдерживающая финансовую напряженность (временно свободные денежные средства специальных фондов, превышение нормальной кредиторской задолженности над дебиторской задолженностью, кредиты банков на пополнение оборотных средств и пр.) (ИС3).

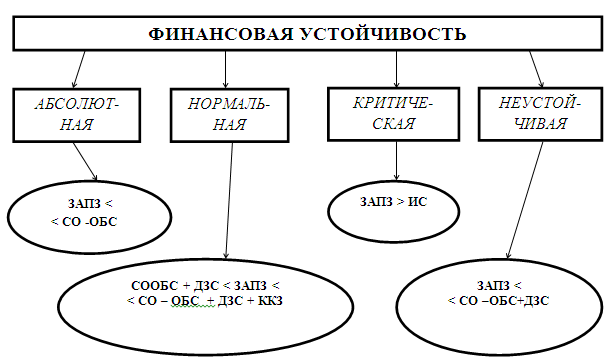

Определение разности между размером каждой группы для покрытия запасов и затрат и размером запасов и затрат, или определение типа финансовой устойчивости организации. В зависимости от соотношений между ними финансовая устойчивость предприятия может быть: абсолютной, нормальной, неустойчивой, критической (рисунок 1.1).

Рис. 1.1. Типы финансовой устойчивости

На ОАО «ХХХ» общих источников покрытия не хватает для покрытия запасов и затрат, так как выполняется условие ЗАПЗ > ИСЗ на начало 2010 года 34814 > 9691, а на начало 2011 года 39661 > 23483. Из этого следует, что ОАО «ХХХ» имеет кризисное финансовое состояние. Выполнение этого неравенства свидетельствует о том, что предприятие находится на грани банкротства. Денежные средства, ценные краткосрочные бумаги и дебиторская задолженность организации не покрывают его кредиторской задолженности и просроченных ссуд. Устойчивость может быть восстановлена за счет обоснованного снижения уровня запасов и затрат. Для определения уровня финансовой устойчивости организации используют совокупность относительных показателей. При проведении анализа целесообразно рассмотреть динамику двух групп качественных показателей: первая группа – характеризует структуру источников средств. Показатели этой группы формируются путем сопоставления определенных групп имущества и источников его покрытия. Условно эту группу показателей можно считать показателями капитализации; вторая группа - характеризует качество расходов, связанных с обслуживанием внешних источников. Условно эту группу показателей можно считать показателями покрытия. С помощью показателей данной группы осуществляется оценка того, в состоянии ли предприятие поддерживать сложившуюся структуру источников средств. Привлечение заемных средств связано с финансовыми расходами, которые должны, по крайней мере, покрываться текущим доходом [1, с. 442-449; 5, с. 112-113].

Рассмотрим показатели, характеризующие финансовую независимость ОАО «ХХХ» (таблица 1.1).

Таблица 1.1

Данные о показателях финансовой независимости ОАО «ХХХ» за 2010 год

|

Показатели |

На 01.01.2010 г. |

На 01.01.2011 г. |

Темп изменения, %, отклонение (+,-) |

|

1. Валюта баланса, млн р. |

339123 |

416533 |

122,8 |

|

2.Собственные источники финансирования, млн р. |

289690 |

337712 |

116,6 |

|

3. Заемные и привлеченные источники финансирования, млн р. |

49433 |

78821 |

159,5 |

|

4. Просроченная кредиторская задолженность |

1364 |

663 |

48,6 |

|

5. Коэффициент автономии (п. 2 ׃ п. 1) |

0,854 |

0,811 |

- 0,043 |

|

6.Коэффициент финансовой зависимости (п.3׃п.1) |

0,146 |

0,189 |

0,043 |

|

7.Коэффициент финансового левериджа (п.3 ׃ п.2) |

0,171 |

0,233 |

0,062 |

|

8.Коэффициент обеспеченности просроченных обязательств активами (п. 4 ׃ п. 1) |

0,004 |

0,002 |

- 0,002 |

Данные таблицы 1.1 свидетельствуют о том, что на ОАО «ХХХ» наблюдается сокращение долевого участия собственных средств в формировании активов с 85,4 % на начало 2010 г., до 81,1 % на начало 2011 г. при этом долевое участие внешних источников формирования активов увеличилось на 4,3% и на начало 2011 г. составило 18,9 %. Это свидетельствует о повышении степени зависимости ОАО «ХХХ» от заемных и привлеченных источников финансирования. На начало 2010 г. на 1 р. собственных источников финансирования приходилось 0,171 р. заемных и привлеченных источников финансирования, а на начало 2011 г. – 0,233 р. Произошло понижение степени участия просроченной кредиторской задолженности в формировании имущества ОАО «ХХХ» с 0,4 % на начало 2010 г. до 0,2 % на начало 2011 г.

Далее проведем факторный анализ коэффициента финансовой независимости ОАО «ХХХ» (таблица 1.2).

Таблица 1.2

Расчет влияния факторов

на изменение коэффициента автономии

(финансовой независимости)

ОАО «ХХХ» за 2010 год

|

Показатели |

На 01.01.2010 г. |

На 01.01.2011 г. |

Отклонение |

Расчет влияния факторов |

|

1.Собственные средства, млн р. |

9691 |

23483 |

13792 |

13792: 416533 = 0,0331 |

|

1.1. Уставный фонд, млн р. |

92434 |

92434 |

0 |

0 : 416533 = 0 |

|

1.2. Добавочный фонд, млн р. |

183887 |

209841 |

25954 |

25954: 416533 = 0,0623 |

|

1.3.Нераспределенная прибыль |

344 |

7463 |

7119 |

7119 : 416533 = 0,0171 |

|

1.4. Целевое финансирование |

5658 |

20296 |

14638 |

14638: 416533 = 0,0351 |

|

2. Валюта баланса, млн р. |

339123 |

416533 |

77410 |

9691 : 416533 – 9691 : 339123 = - 0,0053 |

|

2.1.Внеоборотные активы, млн р. |

279999 |

314229 |

34230 |

-0,0053 : 77410 * (-34230) = 0,0023 |

|

2.2. Оборотные активы, млн р. |

59124 |

102304 |

43180 |

-0,0053 : 77410 * 43180 = -0,0030 |

|

3. Коэффициент автономии (финансовой независимости) (стр. 1 : стр. 2) |

0,0286 |

0,0564 |

0,0278 |

0,0331+(-0,0053) = 0,0278 |

Данные таблицы 1.2 свидетельствуют о том, что на начало 2011 г. по сравнению с началом 2010 г. коэффициент финансовой независимости повысился на 0,0278. За счет увеличения собственных средств на начало 2011 г. по сравнению с началом 2010 г. на 13792 млн р. произошло повышение коэффициента финансовой независимости на 0,0278 (за счет увеличения добавочного фонда на 25954 млн р. – на 0,0623, за счет увеличения целевого финансирования на 14638 млн р. – на 0,0351, за счет увеличения нераспределенной прибыли на 7119 млн р. – на 0,0171), а за счет увеличения валюты баланса на 77410 млн р. произошло увеличение коэффициента финансовой независимости на 0,0053 (за счет роста оборотных активов на 43180 млн р. – на произошло снижение коэффициента финансовой независимости 0,0030; за счет увеличения внеоборотных активов на 34230 млн р. произошло увеличение коэффициента финансовой независимости на 0,0023).

Для оценки уровня финансовой устойчивости организаций предлагается использовать экспертный метод оценки финансовой устойчивости. Экспертами выбирается совокупность частных критериев, характеризующих различные аспекты финансовой устойчивости. Такими критериями могут быть:

- Коэффициент оборачиваемости запасов — отношение выручки от реализации (В) к средней стоимости запасов (ЗАП). Значение XI характеризует скорость оборота средств, вложенных в материальные оборотные активы, рост этого показателя в динамике благоприятно влияет на уровень финансовой устойчивости, свидетельствует об увеличении эффективности управления запасами. Нормативное значение этого показателя - 3 тыс. ед. (Х1н = 3).

- Коэффициент покрытия краткосрочных пассивов оборотными активами — отношение оборотных средств (ОБС) к краткосрочным пассивам (КПА). Значение Х2 показывает степень покрытия краткосрочных обязательств оборотными средствами. Рост этого показателя в динамике благоприятно влияет на уровень платежеспособности, финансовой устойчивости. Нормативное значение показателя -2 тыс. ед. (Х2н = 2).

- Коэффициент структуры капитала - отношение собственного капитала (СОБК) к заемным средствам (ЗС). Значение ХЗ показывает, сколько рублей собственного капитала приходится на один рубль заемных средств. Нормативное значение этого показателя – 1. (ХЗн = 1)

- Коэффициент общей рентабельности активов - отношение балансовой прибыли (БПР) к стоимости активов (АК). Значение показателя Х4 показывает сколько рублей прибыли до налогообложения приходится на один рубль активов, увеличение значения в динамике положительно влияет на финансовое состояние, свидетельствует о повышении уровня управления имуществом и источниками его покрытия. Нормативное значение показателя ~ 0,3.

- Рентабельность продаж по балансовой прибыли - отношение балансовой прибыли к выручке от продаж. Значение показателя Х5 показывает, сколько рублей прибыли до налогообложения приходится на один рубль активов. Нормативное значение этого показателя - -0,2, тыс. ед. [2, с. 349-352].

Далее рассмотрим расчет комплексного индикатора финансовой устойчивости организации в таблице 1.3.

Таблица 1.3

Расчет комплексного индикатора финансовой устойчивости ОАО «ХХХ» за 2010 год

|

Показатели |

2010 г. |

2011 г. |

Отклонение |

|

1. Итог баланса, млн. руб. (ф. 1, стр. 300) |

339123 |

416533 |

77410 |

|

2. Запасы и затраты, млн. руб. (ф. 1, стр. 210) |

34814 |

39661 |

4847 |

|

3. Оборотные активы, млн. руб. (ф. 1,стр. 290) |

59124 |

102304 |

43180 |

|

4. Краткосрочные обязательства (ф. 1,стр. 690) |

34661 |

56225 |

21564 |

|

5. Капитал и резервы (ф. 1, стр. 490) |

289690 |

337710 |

48020 |

|

6. Заемные средства (ф. 1, стр. 590 + 690-640) |

49433 |

78821 |

29388 |

|

7. Выручка от реализации (ф. 2, стр. 010) |

329648 |

248862 |

-80786 |

|

8. Балансовая прибыль (ф. 2 стр. 200) |

18589 |

12327 |

-6262 |

|

9. Чистая прибыль (ф. 2, стр. 300) |

10405 |

6259 |

-4146 |

|

10. Коэффициент оборачиваемости запасов, XI (п. 7 : п. 2) |

9,469 |

6,275 |

-3,194 |

|

11. Соотношение коэффициента X1 с нормативным, КЛ (XI : 3) |

3,156 |

2,092 |

-1,064 |

|

12. Коэффициент покрытия краткосрочных пассивов оборотными активами, Х2, (п.3 :п.4) |

1,706 |

1,820 |

0,114 |

|

12.1.Соотношение коэффициента Х2 с нормативным, К2 (Х2:2) |

0,853 |

0,91 |

0,057 |

|

13. Коэффициент структуры капитала, ХЗ (п.5 : п.6) |

5,860 |

4,285 |

-1,575 |

|

13.1.Соотношение коэффициента ХЗ с нормативным, КЗ(ХЗ :1) |

5,860 |

4,285 |

-1,575 |

|

14. Коэффициент общей рентабельности активов, Х4 (п.8 : п.1) |

0,055 |

0,030 |

-0,025 |

|

14.1Соотношение коэффициента Х4 с нормативом, К4 (Х4:0,3) |

0,183 |

0,1 |

-0,083 |

|

15.Рентабельность продаж по балансовой прибыли, Х5(п.8:п.7) |

0,056 |

0,050 |

-0,006 |

По данным таблицы 1.3 на начало 2011 года коэффициент оборачиваемости запасов снизился на 3,194 млн руб. и составил 6,275 млн руб. Коэффициент покрытия краткосрочных пассивов оборотными активами увеличился на 0,114 млн руб. и составил 1,820 млн руб., а коэффициент структуры капитала снизился на 1,575 млн руб. и составил 0,91 млн руб. Коэффициент общей рентабельности активов снизился на 0,025 и составил 0,030 млн руб., также снизилась рентабельность балансовой прибыли на 0,006 и на начало 2011 года составила 0,050 млн руб.

Интегральные показатели могут рассчитываться с помощью скорингового моделирования, многомерного рейтингового анализа, мультипликативного дискриминантного анализа и других методов. Методика кредитного скоринга впервые была предложена американским экономистом Д. Дюраном. Сущность ее заключается в классификации предприятий по степени риска исходя из фактических значений показателей финансовой устойчивости и рейтинга каждого показателя в баллах, полученного с помощью методов экспертных оценок. Методика многомерного рейтингового анализа позволяет учитывать не только абсолютные значения показателей разных предприятий, но и степень их близости к эталонным показателям. Достоинством данной методики является комплексный подход к оценке финансово-хозяйственной деятельности предприятий, возможность сравнения результатов их работы между собой по наилучшим достигнутым показателям и с эталоном.

Мультипликативный дискриминантный анализ широко используется в странах с развитой рыночной экономикой для разработки многофакторных моделей финансовой устойчивости. Этот метод был предложен американским экономистом Э. Альтманом для построения индекса кредитоспособности и позволяет разделить предприятия на подверженные риску банкротства и находящиеся в устойчивом финансовом состоянии. Недостатком факторных моделей является то, что они построены на базе изучения развития предприятий в конкретный исторический период в определенной социально-экономической обстановке данной страны. К основным достоинствам подхода к диагностике вероятности банкротства, использующего расчет интегрального показателя финансовой устойчивости, относится разработанность математического аппарата, относительная простота расчета показателя на базе существующих моделей и возможность сопоставления результатов финансово-хозяйственной деятельности предприятий [3, с. 405-407].

В целях диагностики кризиса и банкротства предприятии анализируется количественная и качественная информация, основанная на данных бухгалтерского учета и отчетности, статистической отчетности, изучении организационно-распорядительных документов, договоров и состояния различных функциональных сфер его деятельности. При использовании данных бухгалтерской отчетности, чтобы прийти к верным заключениям, необходимо учитывать их особенности. Существуют несколько основных подходов к проведению диагностики кризиса и банкротства, основанных на расчете и оценке интегральных показателей финансовой устойчивости, системы формализованных и неформализованных критериев, ограниченного количества показателей финансового состояния. Интегральные показатели могут рассчитываться с помощью скорингового моделирования, многомерного рейтингового анализа, мультипликативного дискриминантного анализа и других методов. Достоинствами их использования являются разработанность математического аппарата, относительная простота расчета на базе существующих моделей и возможность сопоставления результатов финансово-хозяйственной деятельности предприятий. Недостаток — нивелирование результатов деятельности [4, с. 76-78].

Преимуществами анализа и оценки системы формализованных и неформализованных критериев являются системность и комплексность исследования, недостатками — более высокая степень сложности принятия решения и его субъективизм. Достоинствами анализа и оценки ограниченного количества показателей платежеспособности являются относительная простота проведения расчетов и наличие информационной базы для их осуществления, недостатками — ограниченность возможностей сравнения результатов деятельности различных предприятий, недостаточная дифференциация нормативных значений показателей по отраслям экономики.

Литература:

- Васильева, Л.С. Финансовый анализ : учебное пособие / Л.С. Васильева, М.В. Петровская. – М. : КНОРУС, 2007. – 545 с.

- Ермолович, Л.Л. Анализ хозяйственной деятельности промышленности : учебное пособие / Л.Л. Ермолович. – Мн. : Современная школа, 2010. – 800 с.

- Кириченко, Т.В. Финансовый менеджмент : учебное пособие / Т.В. Кириченко. – М. : Дашков и Ко, 2008. – 560 с.

- Смольский, А.П. Антикризисное управление : учебное пособие / А.П. Смольский. – Мн. : Современная школа, 2008. – 224 с.

- Шаулюкоу, А.П. Фiнансавы менеджмент на прадпрыемстве : вучэб. дапам. / А.П. Шаулюкоу. – Гомель : ГКI, 2001. – 562 с.