Деятельность отечественного банковского сектора к настоящему времени развилась до уровня, когда многие банки предлагают схожие услуги по сопоставимым, близким ценам. В подобных условиях все более существенными факторами успешной коммерческой деятельности кредитной организации становятся нефинансовые показатели: репутация, популярность, повышение уровня сервиса клиентского обслуживания. В бюджетах банков от года к году закладываются большие расходы на рекламу. Растет количество банков, имеющих собственные аналитические подразделения, деятельность которых направлена исключительно на работу со СМИ. Все больше банков включают в группу ключевых показателей эффективности коэффициенты, связанные непосредственно с клиентами: время ожидания клиента в очереди, время на обработку одного запроса и другие.

Улучшение деятельности по перечисленным направлениям благоприятно влияет на имидж кредитной организации. Последнее позволяет ей увеличивать стоимость своих товаров или услуг, получая сверхприбыль. При этом принято говорить о повышении стоимости бренда организации. Тенденция увеличения добавленной стоимости за счет бренда организации, предоставляемых товаров и услуг, становится объектом пристального внимания современных экономистов [1] и отражается в категории «деловая репутация».

Отметим, что для банковского сектора, как одного из наиболее развитого в нашей стране, деловая репутация чувствительно отражается на функционировании организации. Так, утверждается, что успех партнерских отношений «банк-клиент» зависит, прежде всего, от степени доверия клиента. Для банков, чья миссия заключается в использовании денежных средств, полученных от клиентов, с целью получения взаимной выгоды, концепция благоприятного имиджа, отражающего сущность и внешние стороны банковской деятельности, является целью продолжительной и целенаправленной работы [2]. Более того, в условиях конкуренции в банковской сфере, дальнейшее развитие кредитных организаций логично должно идти в сторону повышения эффективности осуществляемых операций. Данную цель можно достигнуть только с повышением уровня доверия клиентов, улучшением деловой репутации банка. В этом проявляется важнейшая специфическая черта деловой репутации банка [3].

Рассмотрим содержание категории «деловая репутация». В отечественной практике понятие деловой репутации возникло сравнительно недавно. Во времена плановой централизованной экономики предприятия и активы не могли выступать предметом купли-продажи, следовательно, эффекта гудвилла не возникало. Таким образом, первые трактовки и относительная стабилизация определения категорий «деловой репутации» происходило в западных странах.

В [2] можно найти несколько определений рассматриваемого понятия. Так, И.Ф Шер описывал гудвилл как «особый вид вуалирования баланса», при этом признавал в нем дисконтированную стоимость будущих сверхприбылей. Немецкий экономист Э. Шмаленбах видел в гудвилле сверхприбыль, возникающую в результате хорошо скоординированной работы персонала.

В [1] предлагаются обобщенные трактовки рассматриваемого понятия с точки зрения разных групп пользователей. Так, с организационной точки зрения, репутация – производная от внутренней культуры компании, результат взаимодействия и менеджмента с заинтересованными лицами. Мнение бухгалтеров определяет деловую репутацию как нематериальный актив, дающий фирме устойчивое конкурентное преимущество на рынке. Экономисты склоны видеть в деловой репутации не более чем особенность или знак, позволяющие различить типы компаний и их бизнес-стратегии, прогнозировать отклики на изменения окружающей среды. С точки зрения Банка России [3], деловая репутация кредитной организации – качественная оценка участниками гражданского оборота деятельности кредитной организации, а так же действий ее реальных владельцев, аффилированных лиц, дочерних и зависимых организаций.

Приведенные определения объединяет представление о деловой репутации, как об исключительно внутреннем, неидентифицируемом нематериальном активе организации, стоимость которого определяется большей частью внешней средой.

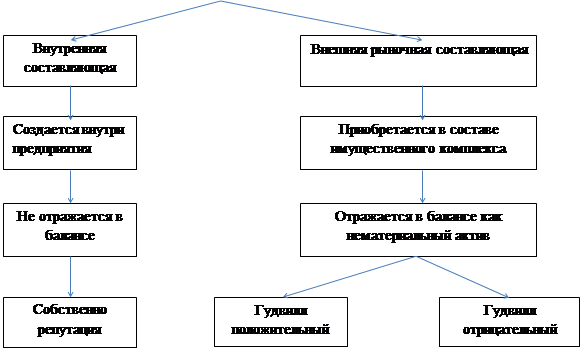

Стоит отметить, что понятия «деловая репутация» и «гудвилл» не тождественны. Согласно [3], в процессе создания деловой репутации принято принимать во внимание внутренние и внешние факторы. К первой группе относят вне оборотные и нематериальные активы, сложившиеся в результате деятельности организации. Вторая группа факторов консолидирует в себе позитивные или негативные ожидания рынка, в случае покупки организации. Внутренние факторы могут иметь как качественную, так и количественную оценку. Внешние составляющие оцениваются количественно и образуют «гудвилл» организации. Таким образом, понятие «гудвилл» является составляющим категории « деловая репутация» (рис.1).

| |||

| |||

Гудвилл

Рис. 1. Структура категории «деловая репутация»

Представленная структура деловой репутации позволяет использовать гудвилл в качестве индикатора враждебного поглощения организации [3] или показателя состоятельности эмитента. Так, если гудвилл рассчитывается как разница совокупной рыночной цены акций и стоимости чистых активов, то знак гудвилла играет важную роль[3]. Положительное значение гудвилла будет служить критерием устойчивого функционирования организации. Отрицательное значение гудвилла свидетельствует о проблемах в деятельности кредитной организации или недооценке ее активов. Независимо от причин, последняя ситуация является индикатором потенциальной угрозы недружественного поглощения.

В литературе можно встретить другие вариации коэффициентов, базирующихся на представленной платформе. В целях анализа инвестиционной привлекательности в [3] предлагается использовать отношение рыночной стоимости акций к стоимости чистых активов организации. Таким образом, оцениваемая организация будет считаться устойчивой при значении данного соотношения больше единицы. Часто используется коэффициент Тобина [3,4]:

(1)

(1)

где: q – коэффициент Тобина, Sa– рыночная цена акций компании, Vq – рыночная стоимость долговых обязательств, CA- восстановительная стоимость активов компании.

Стоит отметить, что расчет коэффициента Тобина принято проводить по долгосрочным источникам финансирования. Таким образом, при использовании данного метода в указанном виде необходимо уточнять, что стоимость организации не учитывает ее задолженности перед краткосрочными (текущими) кредиторами [3].

Рассмотрим методы оценки деловой репутации. Принято выделять количественные и качественные методы оценки [2,3]. Наиболее часто встречающиеся в литературе методы количественной оценки деловой репутации и гудвилла, заключаются в следующем.

1. Бухгалтерский метод. В данном подходе гудвилл, как отмечалось выше, представляется как разница между ценой продажи организации и стоимостью ее чистых активов. Полученный таким образом положительный гудвилл учитывается как актив и тестируется на обесценение. В соответствии с международными стандартами (МСФО) отрицательный гудвилл рассматривается как доход будущих периодов.

Данный метод привлекателен относительной простой, хотя характеризуется достаточно большой громоздкостью расчетов и, как следствие, требует значительное время при реализации.

2. Метод дисконтирования денежных потоков. Оценка гудвилла данным способом заключается в преобразовании будущих доходов, ожидаемых инвестором и обусловленных наличием гудвилла у организации.

Необходимо отметить, что настоящий подход является основным методом тестирования на обесценение гудвилла в банковской сфере. Данная процедура, согласно [5], необходимо должна быть проведена не реже одного раза в год. Суть данного тестирования заключается в сравнении балансовой стоимости гудвилла с его возмещаемой суммой. Последняя определяется как наибольшая из справедливой стоимости за вычетом расходов на продажу и текущей дисконтированной стоимостью потоков денежных средств, созданных в результате использования гудвилла (эксплуатационная ценность). В случае, когда балансовая стоимость превышает возмещаемую сумму, организация обязана признать убыток от обесценения гудвилла в размере указанного превышения [3].

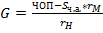

3. Казначейский метод. Оценка гудвилла по данному методу производится следующим образом:

, (2)

, (2)

где G – гудвилл, ЧОП – чистый операционный доход, rM и rH– коэффициенты капитализации для материальных и нематериальных активов, Sч.а. – стоимость чистых активов.

Данный метод является критикуемым и фактически не применяется в банковской практике. В рамках данной статьи приведен лишь справочно.

4. Метод избыточных прибылей. Данный подход в некоторых источниках [6] отождествляется с казначейским методом. В настоящей статье раскроем этот метод. При использовании метода избыточных прибылей вводится соотношение среднеотраслевой прибыли к активом или капиталу. Реализация данного подхода основывается на предположении, что организация получает дополнительную прибыль за счет своей деловой репутации. Таким образом, гудвилл оценивается как разница между среднеотраслевым уровнем введенного соотношения и аналогичным показателем анализируемой организации.

Необходимо подчеркнуть, что технология составления рейтингов деловой репутации организаций на основе количественного подхода к оценке, как правило, основывается именно на описанном в последнем пункте методе [1]. При этом надо помнить, что метод избыточных прибылей имеет свои существенные недостатки: трудности определения чистого дохода и коэффициента капитализации, использование усредненной величины активов или капитала.

Нередко в отечественной литературе [6] встречаются также квалиметрический и биномиальный методы оценки гудвилла, метод оценки иерархии и другие. Однако, в виду отсутствия практики применения данных подходов в банковской деятельности в настоящей статье указанные подходы не рассматриваются.

Переходя к качественным методам оценки деловой репутации, отметим, что данный подход возможен в представлении деловой репутации, как образа компании в глазах определенных целевых групп, которой не поддается точному количественному определению [7].

Качественные методы оценки деловой репутации можно разделить на социальные и экспертные. Первая группа основывается на результатах опроса стейкхолдеров (аналитики рынка, инвесторы, акционеры), а так же на данных СМИ.

Вторая группа в свою очередь подразделяется на рекомендательные и экспертные методы. Согласно [1], рекомендательный метод заключается в обсуждении деловой репутации фирмы экспертами PR- компаний и в выработке рекомендаций по ее улучшению. При этом рассматриваемая компания не анализируется относительно ее конкурентов на рынке.

Более распространенный экспертный метод качественного подхода к оценке деловой репутации используется при составлении рейтинга организаций одинакового профиля деятельности. По сути, данный подход может включать в себя как количественные показатели, так и качественные суждения (данные социологических опросов, мнения отраслевых экспертов, управленцев, аналитиков и др.). При этом данный подход лишен основного недостатка рекомендательного метода – рейтинг не только оценивает гудвилл организации, но и представляет уровень деловой репутации на конкурентном фоне.

Отдельно стоит подчеркнуть, что акцент на том или ином слагаемом деловой репутации при качественной оценке может вызвать различную реакцию во внешней среде и, как следствие, негативно отразиться на деловой репутации организации. Данная особенность связана с разнообразием контактных групп, взаимодействующих с анализируемой организацией: государство, акционеры, инвесторы, СМИ, население и другие. Так, применительно к банковскому сектору, для населения большее значение имеет качество обслуживания и надежность банка. Инвесторы основной акцент в понятие деловой репутации ставят на добросовестность и профессионализм сотрудников. Средства массовой информации оценивают гудвилл организации большей частью по степени узнаваемости. Таким образом, качественная оценка деловой репутации организации возможна только при сбалансированном, всестороннем анализе потребностей контактных групп, учете их интересов и особенностей.

Кредитные организации исторически и функционально являются гарантом надежных экономических отношений между субъектами хозяйствования. Таким образом, банковский сектор, точнее качество его работы, надежность функционирования, уровень доверия к нему представляют зону повышенного интереса со стороны розничных и корпоративных клиентов. Формирование стратегии кредитной организации на основе оценки отдельных репутационных показателей в частности, и деловой репутации в целом, существенно повышает его привлекательность для целевых аудиторий, служит качественным фундаментом для долгосрочного функционирования, поддержанию высоких позиций в кредитных, управленческих и других рейтингах, привлечению новых инвесторов.

Литература:

1. Астрелина, В.В. Оценка деловой репутации банка /В.В.Астрелина, П.К.Бондарчук // Деньги и кредит. – 2012. - №12. - С.16 – 23.

2. Бинецкий А.Э. Паблик рилейшнз: защита интересов и репутации бизнеса: Учебно-практическое пособие / А.Э. Бинецкий. – М.:ИКФ «ЭКМОС». - 2003. 218 с.

3. Иванов, А.П. Финансовые инвестиции на рынке ценных бумаг / А.П. Иванов. - Москва: Изд-во «Дашков и Ко».- 2012. - 479 с.

4. Ковалев, В.В. Финансовая отчетность / В.В. Ковалев. – М.: Проспект. - 2004. 152с.

5. Пособие по МСФО для специалистов в области бухгалтерского учета и отчетности. – Режим доступа: http://bankir.ru/technology/vestnik/uchbnye-posobiya-po-msfo (дата обращения 28.11.2014)

6. Елисеев, В.М. Гудвилл: проблема оценки и отражение в отчетности / В.М. Елисеев // Вопросы экономики. - 2004. - №1. - С.31-37.

7. Хван, О.В. Методика оценки деловой репутации как нематериального актива юридических лиц и индивидуальных предпринимателей/ О.В. Хван // Наука и образование: хозяйство и экономика; предпринимательство; право и управление, Ростов-на-Дону. – 2012. - №3.