В 2014 году ОАО «ТДСК» построило и ввело в эксплуатацию 415 тыс. кв. м. жилья - это 6% роста объемов в сравнении с 2013 годом. В Томской области построено 210 тыс. кв. м жилья, в Томске –190 тыс. кв. м. Доля ТДСК на рынке многоквартирных домов в Томске составила 66 %. Доля ТДСК в общем объеме всего построенного в Томске жилья в 2014 году составила 57,5%.

Таблица 1

Анализ финансового состояния Открытое акционерное общество "Томская домостроительная компания" выполнен за период с 01.01.2014 по 31.12.2014 г.

|

Показатель |

Значение показателя |

Изменение за анализируемый период | ||||

|

в тыс. руб. |

в % к валюте баланса |

тыс. руб. (гр.3-гр.2) |

± % ((гр.3- гр.2) : гр.2) | |||

|

31.12.2013 |

31.12.2014 |

на начало анализируемого периода (31.12.2013) |

на конец анализируемого периода (31.12.2014) | |||

|

Актив |

| |||||

|

1. Внеоборотные активы в том числе: |

2 753 328 |

3 229 025 |

58,7 |

64,4 |

+475 697 |

+ 17,3 |

|

основные средства |

133 320 |

156 430 |

2,8 |

3,1 |

+23 110 |

+ 17,3 |

|

нематериальные активы |

41 |

36 |

<0,1 |

<0,1 |

-5 |

-12,2 |

|

2. Оборотные, всего в том числе: |

1 936 899 |

1 784 551 |

41,3 |

35,6 |

-152 348 |

-7,9 |

|

запасы |

639 870 |

360 235 |

13,6 |

7,2 |

-279 635 |

-43,7 |

|

дебиторская задолженность |

495 216 |

897 307 |

10,6 |

17,9 |

+402 091 |

+81,2 |

|

денежные средства и краткосрочные финансовые вложения |

757 592 |

468 855 |

16,2 |

9,4 |

-288 737 |

-38,1 |

|

Пассив |

| |||||

|

1. Собственный капитал |

2 206 734 |

2 949 817 |

47 |

58,8 |

+743 083 |

+33,7 |

|

2. Долгосрочные обязательства, всего в том числе: |

739 958 |

978 897 |

15,8 |

19,5 |

+238 939 |

+32,3 |

|

заемные средства |

721 317 |

955 995 |

15,4 |

19,1 |

+234 678 |

+32,5 |

|

3. Краткосрочные обязательства*, всего в том числе: |

1 743 535 |

1 084 862 |

37,2 |

21,6 |

-658 673 |

-37,8 |

|

заемные средства |

1 368 |

2 771 |

<0,1 |

0,1 |

+1 403 |

+ 102,6 |

|

Валюта баланса |

4 690 227 |

5 013 576 |

100 |

100 |

+323 349 |

+6,9 |

* Без доходов будущих периодов, включенных в собственный капитал.

Из представленных в первой части таблицы данных видно, что на 31 декабря 2014 г. в активах организации доля текущих активов составляет 1/3, а внеоборотных средств – 2/3. Активы организации за весь период увеличились на 323 349 тыс. руб. (на 6,9%). Отмечая увеличение активов, необходимо учесть, что собственный капитал увеличился еще в большей степени – на 33,7%. Опережающее увеличение собственного капитала относительно общего изменения активов является положительным показателем.

На диаграмме ниже наглядно представлено соотношение основных групп активов организации:

Рис. 1 Структура активов организации

Рост величины активов организации связан, в основном, с ростом следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех положительно изменившихся статей):

• дебиторская задолженность – 402 091 тыс. руб. (45,1%)

• результаты исследований и разработок – 177 283 тыс. руб. (19,9%)

• прочие внеоборотные активы – 155 509 тыс. руб. (17,4%)

• доходные вложения в материальные ценности – 119 801 тыс. руб. (13,4%)

Одновременно, в пассиве баланса наибольший прирост наблюдается по строкам:

• нераспределенная прибыль (непокрытый убыток) – 743 195 тыс. руб. (75,5%)

• долгосрочные заемные средства – 234 678 тыс. руб. (23,9%)

Среди отрицательно изменившихся статей баланса можно выделить "запасы" в активе и "прочие краткосрочные обязательства" в пассиве (-279 635 тыс. руб. и -500 369 тыс. руб. соответственно).

Собственный капитал организации на последний день анализируемого периода равнялся 2 949 817,0 тыс. руб. В течение всего анализируемого периода изменение собственного капитала составило +743 083,0 тыс. рублей.

Чистые активы организации на 31.12.2014 намного (в 38 раз) превышают уставный капитал. Это положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. Более того, определив текущее состояние показателя, необходимо отметить увеличение чистых активов на 33,7% за год. Превышение чистых активов над уставным капиталом и в то же время их увеличение за период говорит о хорошем финансовом положении организации по данному признаку.

|

Показатель |

Значение показателя |

Изменение | ||||

|

в тыс. руб. |

в % к валюте баланса |

тыс. руб. (гр.3-гр.2) |

± %, ((гр.3- гр. 2) : гр.2) | |||

|

31.12.2013 |

31.12.2014 |

на начало анализируемого периода (31.12.2013) |

на конец анализируемого периода (31.12.2014) | |||

|

1. Чистые активы |

2 206 734 |

2 949 817 |

47 |

58,8 |

+743 083 |

+33,7 |

|

2. Уставный капитал |

77 573 |

77 573 |

1,7 |

1,5 |

- |

- |

|

3. Превышение чистых активов над уставным капиталом (стр.1- стр.2) |

2129161 |

2 872 244 |

45,4 |

57,3 |

+743 083 |

+34,9 |

Таблица 2

Показатели финансового положения

Основные показатели финансовой устойчивости организации представлены в таблице 3

|

Показатель |

Значение показателя |

Изменение |

Описание показателя и его нормативное значение | |

|

31.12.2013 |

31.12.2014 |

показателя (гр.3-гр.2) | ||

|

1. Коэффициент автономии |

0,47 |

0,59 |

+0,12 |

Отношение собственного капитала к общей сумме капитала. Нормальное значение: не менее 0,5 (оптимальное 0,6-0,7). |

|

2. Коэффициент финансового левериджа |

1,13 |

0,7 |

-0,43 |

Отношение заемного капитала к собственному. Нормальное значение: не более 1 (оптимальное 0,43-0,67). |

|

3. Коэффициент обеспеченности собственными оборотными средствами |

-0,28 |

-0,16 |

+0,12 |

Отношение собственных оборотных средств к оборотным активам. Нормальное значение: 0,1 и более. |

|

4. Индекс постоянного актива |

1,25 |

1,09 |

-0,16 |

Отношение стоимости внеоборотных активов к величине собственного капитала организации. |

|

5. Коэффициент покрытия инвестиций |

0,63 |

0,78 |

+0,15 |

Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение для данной отрасли: 0,8 и более. |

|

6. Коэффициент маневренности собственного капитала |

-0,25 |

-0,09 |

+0,16 |

Отношение собственных оборотных средств к источникам собственных средств. Нормальное значение: 0,05 и более. |

|

7. Коэффициент мобильности имущества |

0,41 |

0,36 |

-0,05 |

Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. |

|

8. Коэффициент мобильности оборотных средств |

0,39 |

0,26 |

-0,13 |

Отношение наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к общей стоимости оборотных активов. |

|

9. Коэффициент обеспеченности запасов |

-0,85 |

-0,78 |

+0,07 |

Отношение собственных оборотных средств к стоимости запасов. Нормальное значение: 0,5 и более. |

|

10. Коэффициент краткосрочной задолженности |

0,7 |

0,53 |

-0,17 |

Отношение краткосрочной задолженности к общей сумме задолженности. |

Таблица 3. Показатели финансовой устойчивости

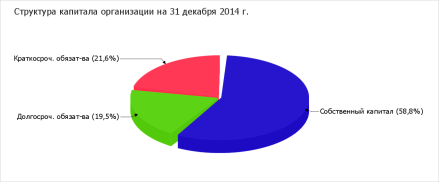

Коэффициент автономии организации на последний день анализируемого периода составил 0,59. Полученное значение говорит о том, что доля собственного капитала в общем капитале организации составляет 59%, соответствуя общепринятому критерию (нормальное значение: не менее 0,5, оптимальное 0,6-0,7). За год имел место сильный рост коэффициента автономии, на 0,12.

Наглядно структура капитала организации представлена ниже на диаграмме:

Рис. 2. Структура капитала

На 31.12.2014 коэффициент обеспеченности собственными оборотными средствами равнялся -0,16. За год имело место значительное повышение коэффициента обеспеченности собственными оборотными средствами (+0,12). На 31 декабря 2014 г. значение коэффициента не соответствует нормативу.

Коэффициент покрытия инвестиций за год увеличился на 0,15 и составил 0,78. Значение коэффициента на последний день анализируемого периода (31.12.2014) ниже допустимой величины. По состоянию на 31.12.2014 значение коэффициента обеспеченности материальных запасов составило -0,78. Коэффициент обеспеченности материальных запасов за период с 01.01.2014 по 31.12.2014 ощутимо вырос (+0,07). На 31.12.2014 значение коэффициента обеспеченности материальных запасов не соответствует нормативному и находится в области критических значений.

Коэффициент краткосрочной задолженности организации показывает на практически равное соотношение долгосрочной и краткосрочной задолженности (47,4% и 52,6% соответственно). При этом за последний год доля долгосрочной задолженности выросла на 17,6%.

Литература:

1. Администрация Томской области. Официальный информационный Интернет портал. Экономика. Строительный комплекс // [Электронный ресурс] Режим доступа: http://tomsk.gov.ru/ru/ekonomika/stroitelnyy-kompleks/ /свободный

2. Владимир Иванов. Результаты выверенной политики. // Томский дом.-2014- №1 с. 8-10

3. Официальный сайт ОАО «ТДСК». Пресс-центр. Новости. Всё придёт в равновесие // [Электронный ресурс] Режим доступа http://tdsk.tomsk.ru/press-center/news/?id=989 /свободный