В современной рыночной экономике банковская система является одной из главных и неотделимых структур. В обстановке модернизации российской экономики развитие финансового кластера, товарного производства и обращения непосредственно связанны между собою. Банки проводят денежные расчеты, кредитуют субъекты экономических отношений, выступают посредниками в распределении капиталов, тем самым повышают эффективность производства, способствуют повышению производительности всеобщего труда и интегрирование капиталов [8].

Актуальная банковская система сегодня — это приоритетная сфера национального хозяйства любой страны. Ее прикладное значение обусловлено тем, что она регулирует систему расчетов и платежей; крупную долю собственных коммерческих операций осуществляет с помощью вкладов, кредитные операции и инвестиции методом проведения современных финансовых сделок. Повсеместно с другими финансовыми посредниками, банки распределяют денежные средства к производственным структурам и фирмам. Коммерческие банки функционируют, отталкиваясь от денежно-кредитной политики государства, координируют поступление денежных потоков, воздействуя на скорость их оборота, выпуск, общую массу, включающую величину наличных денег, которые находятся в обращении. Регулирование повышения денежной массы снижает темпы инфляции, обеспечивает стабильный уровень цен, с помощью которого рыночные отношения влияют на экономику эффективным образом. Поэтому на пути к инновационному развитию экономики, необходимо актуализировать роль банковских систем и создаваемых кластеров.

Английское слово cluster — кисть, пучок, гроздь, куст — используется для обозначения какой-либо конфигурации (формы) элементов, связанных или расположенных близко вместе [6]. Существует достаточно обширное количество определений такого понятия как «кластер».

С точки зрения М. Портера, родоначальника кластерной теории, кластером признается группа взаимодействующих на определенной географической территории компаний, функционирующих в определённой сфере и связанных различного рода экстерналиями. При этом М. Портер допускает размещение кластера как в пределах одного региона или города, так и на территории нескольких близлежащих стран [9].

В качестве предпосылок формирования такого рода объединений М. Энрайт выделяет: особенности развития регионов и ведения бизнеса, уникальность природных ресурсов, близость к поставщикам и потребителям, высокий уровень развития инфраструктуры и квалификации рабочей силы. Вводится определение регионального кластера как географической агломерации фирм, работающих в одной или нескольких родственных отраслях хозяйства [11].

Д. Якобс образование кластера также связывает с географическим или пространственным объединением видов экономической деятельности; подчеркивает значимость развития в нем горизонтальных и вертикальных отношений между отраслями промышленности, использования общих технологий, наличия лидера, а также качества сетевого взаимодействия. С этих позиций кластеры выступают альтернативой секторальному (отраслевому) подходу [10].

В контексте настоящей работы под кластерами в целом понимаем межфирменные комплексы, а также комплексы промышленных компаний, научно-исследовательских центров, банковских и прочих финансовых учреждений на базе территориальной концентрации стратегических альянсовых сетей [4].

В первую очередь, кластер подразумевает, агрегирование однородных организационных единиц какой-либо конкретной сферы деятельности. Банковский кластер — это координация банковских учреждений в границах определенной территории, способствующих экономическому росту региона на основании перераспределения сбережений в инвестиции с минимальными транзакционными издержками. Банковский кластер может обеспечить: успешную аллокацию инвестиционных средств, объединение интересов и оптимизированное сочетание региональных и федеральных инструментов регулирования [2].

Современный банковский кластер подразумевает наличие разнообразных услуг своим клиентам: от традиционных расчетно-кассовых операций, характеризующих основу банковского дела, вплоть до новых конфигураций денежно-кредитных и финансовых инструментов, применяемые банковскими структурами.

Региональный банковский кластер — это совокупность локализованных по географическому признаку кредитных организаций, органов управления региона и территориального учреждения Банка России, совместно стимулирующих экономический рост региона на основе трансформации сбережений в инвестиции с минимальными трансакционными издержками, финансовой сбалансированности воспроизводственного цикла, развития внутренней конкуренции, консолидации интересов.

Таким образом, в составе регионального банковского кластера наблюдается институциональное объединение следующих участников: территориального учреждения Банка России, представляющего интересы федеральных органов управления; региональных органов управления в лице соответствующего Департамента, ответственного за работу банковского сектора региона и реализующего региональные интересы; региональных коммерческих банков; филиалов коммерческих банков, осуществляющих свою деятельность в регионе; филиалов иностранных банков; небанковских кредитных организаций.

Особыми продуктом деятельности банковского кластера признается кластерный капитал и кластерный кредит. Последний связан с предоставлением консолидированных денежных средств для финансирования региональных инвестиционных проектов и целевых программ на принципах срочности, платности, возвратности. Кластерный капитал представлен в четырех формах: структурный (нефинансовые активы участников), когнитивный (общие ценности, коды, язык, взаимодействие), взаимосвязывающий (финансовые активы, доверие, нормы, обязательства, идентификация и контроль), инновационный (генерация результатов инновационного взаимодействия и развитие валового регионального продукта территории, где он создан) [5]. С этих позиций кластерный капитал представляет не только важнейший и мощный инвестиционный ресурс, но и определенную структуру взаимодействия, посредством которой наиболее эффективно осуществляется процесс консолидации [3].

Понятие финансового кластера подразумевает объединение банковских и небанковских организаций, которые определяют его основу и инфраструктуру, с целью достижения положительного эффекта взаимодействия. Функционирование и образование кластера предусматривает отношения партнерства и сотрудничества, поэтому выделим основные преимущества данного сотрудничества:

1) объединение банка со страховой компанией приводит к расширению клиентурной базы, росту каналов сбыта, внедрение новых финансовых продуктов;

2) объединение банка с банком позволяет увеличить капитал, способствует расширению клиентской базы и территориальной деятельности;

3) объединение банка с факторинговой или лизинговой компанией помогает увеличить кредитный портфель и клиентурную базу, расширить перечень услуг и поднять их качество;

4) кластерам свойственен повышенный инновационный и экономический потенциал. Например, в случае активного участия в мероприятиях, нацеленных на формирование единых процессов в банках. Вследствие кластеризации оптимизируются процессы обслуживания клиентов, благодаря чему затраты на сопровождение операций снижаются, а операционные доходы растут.

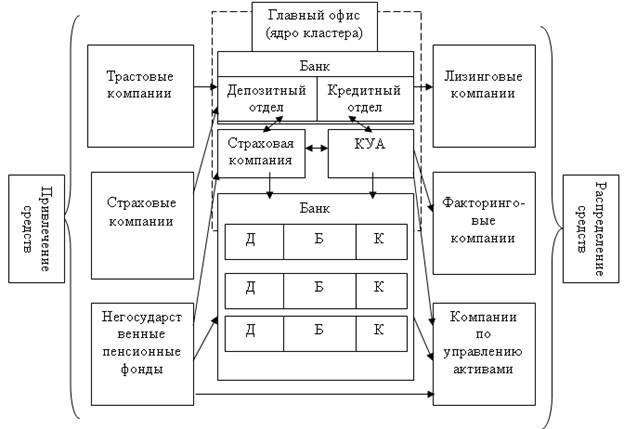

Банкам и другим финансовым учреждениям выгодно создавать партнерские отношения по управлению активами и это приоритетное условие при формировании кластерной модели. Представим модель финансового кластера на рис. 1.

Данная модель отображает перемещение финансовых потоков между субъектами кластера. Из рисунка 1 видно, что формируются взаимоотношения как с ядром кластера, так между его субъектами. Для кластера свойственно наличие не только одного финансового учреждения, но и несколько однотипных. Ядром кластера может выступать один банк, консолидация банков и страховой компании или же структуры, состоящие из банка, страховой компании и компании по управлению активами.

Рис. 1. Модель финансового кластера (Источник: [7])

Выделим особенности, свойственные финансовому кластеру:

1. наличие банка как неотъемлемого члена финансового кластера и основы ядра;

2. базу и инфраструктуру финансового кластера составляют финансовые учреждения, которые входят в его состав;

3. отсутствие товарно-материальных потоков внутри кластера;

4. условие конкуренции внутри кластера при локализации в его составе финансовых учреждений одного типа;

5. главными мотивами воссоединения финансовых учреждений является увеличение капитала, увеличение клиентской базы и направлений деятельности.

Соответственно, выгодами при таком сотрудничестве признаются: формирование совместного продукта с учетом потребностей клиентов; возможность позиционировать себя как многоцелевого поставщика финансовых услуг; приобретение синергетического эффекта от объединения, создание успешного комплекса маркетинга, ориентированного на новую клиентскую базу.

На финансовом рынке России банковские кластеры выполняют особенную роль, а именно роль драйверов роста. Увеличивается внутренняя конкурентная среда кредитной организации, что обеспечивается сильными сторонами отдельных кластеров.

На практике, в России примером организации финансовых кластеров является банковская группа и банковский холдинг, которые следует различать. В законе «О банках и банковской деятельности», банковский холдинг-это не являющееся юридическим лицом объединение юридических лиц с участием одной или нескольких организаций. В свою очередь, банковская группа — это не являющееся юридическим лицом объединение кредитных организаций, в котором одна из них оказывает прямо или через третье лицо существенное влияние на решения, принимаемые органами управления другой кредитной организацией [1].

Кластеры различаются по своей величине, широте охвата и уровню развития. С изменением и развитием обстановки банковского бизнеса, модель кластеризации позволяет изменить границы кластеров. В их состав может входить от единственного до множества сервисных подразделений банков.

Ярким примером банковской группы можно назвать ВТБ. В его группу входят ВТБ 24, «ВТБ Девелопмент», «ВТБ Лизинг», «ВТБ Капитал Управления Активами», «ВТБ Капитал», «ВТБ Специализированный депозитарий», СК «ВТБ Страхование», «МультиКарта», НПФ «ВТБ Пенсионное фонд»«,ВТБ Пенсионный администратор», «ВТБ Долговой центр», «ВТБ Факторинг», 12 дочерних банков на территории СНГ, и, кроме того, ряд банков дальнего зарубежья.

Еще один пример банковской группы — «Лайф», в которой ведущим банком является Пробизнесбанк, банки-члены — «Экспресс-Волга» в Саратове, ВУЗ-Банк и банк24.ру в Екатеринбурге, Газэнергобанк в Калуге, Ивановский областной Банк в Иваново, Инвестиционный Городской Банк в Новосибирске, а так же бюро финансовых решений «Пойдем!», «Пробизнес-Девелопмент» и факторинговая компания «Лайф».

Самыми известными банковскими группами в России в настоящем являются: Группа Сбербанка, ВТБ, ВЭБ, Газпромбанка, Альфа-банка, Росбанка, Номос Банка, Банка Зенит, Банка Петрокоммерц, «Лайф».

Пример банковского холдинга — ОАО «Национальный Банк «Траст». Его управляющая компания — ЗАО «Управляющая компания «Траст». Головная организация — «Ти-Ай-Би Холдингз Лимитед».

Другой пример банковского холдинга — Республиканская Финансовая Корпорация, в состав которой входят ОАО «АКБ «Мособлбанк», ЗАО «Республиканский Банк», Страховое общество «Горизонт», ООО «ЧОП «АвангардЪ» и ОАО «Индал».

Многие российские банки входят в состав бизнес групп, имеющих нерезидентское происхождение (таблица 1).

Таблица 1

Банки России, входящие в состав иностранных бизнес-групп

|

Название банка |

Принадлежность к бизнес-группе |

|

ICICI БАНК ЕВРАЗИЯ |

CICI Group (Индия) |

|

АБСОЛЮТ БАНК |

KBC Group (Бельгия) |

|

БАНК ИНТЕЗА |

Intesa Sanpaolo Group (Италия) |

|

БАНК КРЕДИТ СВИСС (МОСКВА) |

Credit SuisseGroup (Швейцария) |

|

БАНК СОСЬЕТЕ ЖЕНЕРАЛЬ ВОСТОК КБ ДЕЛЬТАКРЕДИТ РУСФИНАНС БАНК |

Societe Generale Group (Франция) |

|

БАРКЛАЙС БАНК |

Barclays Group (Великобритания) |

|

БНП ПАРИБА ВОСТОК |

BNP Paribas Group (Франция) |

|

ДОЙЧЕ БАНК |

Deutsche Bank Group (Германия) |

|

ИНГ-БАНК (ЕВРАЗИЯ) |

ING Group (Нидерланды) |

|

НОРДЕА БАНК |

Nordea (Швеция) |

|

РАЙФФАЙЗЕНБАНК |

RZB Group (Австрия) |

|

РОСПРОМБАНК |

Marfin Popular Bank (Кипр) |

|

СВЕДБАНК |

Swedbank Group (Швеция) |

|

СОВКОМБАНК |

Kardan N. V. (Нидерланды) |

|

ХОУМ КРЕДИТ ЭНД ФИНАНС БАНК |

Home Credit Group, входит в PPF Group (Чехия) |

|

КОРОЛЕВСКИЙ БАНК ШОТЛАНДИИ |

The Royal Bank of Scotland Group (Великобритания) |

|

ЭЙЧ-ЭС-БИ-СИ БАНК (РР) |

HSBC Group (Великобритания) |

|

ЮНИКРЕДИТ БАНК |

UniCredit Group (Италия) |

Существует еще одно направление взаимодействия — формирование производственных кластеров с участием финансовых учреждений. Банк, сотрудничая с предпринимательским кластером, приобретает постоянных клиентов, а так же получает стабильного и надежного партнера с внушающими финансовыми потоками. При кредитовании субъектов бизнеса, входящих в финансовый кластер, банк без труда оценивает деятельность заемщиков. В концепции долгосрочного экономического развития Российской Федерации необходимо стимулировать формирование производственных кластеров совместно с банковскими учреждениями, тем самым обеспечить территориальную сбалансированность, систему инвестиционного развития и организовать региональный банковский кластер.

Последние становятся новым источником конкурентных преимуществ региона; способствуют многополярному распределению точек роста по его территории, обеспечивая равномерность и сбалансированность пространственного развития; меняют не только систему факторов размещения, но и структуру экономического пространства [4].

Следует выделить такое понятие как мегакластер, под которым понимается совокупность кластеров (инфраструктурных и базовых), которые относятся к различным секторам экономки и используют единую инфраструктуру, научно-исследовательскую базу, систему партнерства с финансовыми институтами, эффективную и согласованную тактику развития. Современные мегакластеры, которые в своем составе имеют финансовые кластеры, поэтапно преобразуются в крупные информационно-аналитические и организационно-управленческие комплексы со значительным кредитным потенциалом. Процесс данного формирования во многом зависит от государственное региональной политики и экономического климата.

Образование современной финансовой системы, которая отвечает международным стандартам и эффективно воздействующей на все сектора экономики, способствует повышению поступлений в бюджет, преобразит бизнес-инфраструктуру и условия проживания населения.

Исходя из того, что финансовый кластер — это локализация банковских и небанковских организаций, созданных с целью достижения положительного эффекта, сделаем вывод о том, что на практике использование кластерного направления на финансовых рынках является залогом высокого развития системы хозяйствования и закономерным этапом развития современной экономики. Формирование кластеров становиться для банков надежным средством сохранения своих конкурентных преимуществ на рынке. Но существует ряд проблем, которые препятствуют развитию и становлению финансовой кластеризации, таких как недоверительные отношения между потенциальными членами кластера, низкая степень финансирования, отсутствие культуры информационной прозрачности и открытости. Поэтому целесообразным становится участие государства в данном процессе, которое должно способствовать развитию финансовых объединений и вывести национальную экономику на высокий уровень развития на международном рынке. Именно финансовые кластеры позволяют государственным структурам в регионах четче регулировать направления социально-экономического развития территорий, прогнозировать и корректировать тенденции хозяйственного развития за счет координации и усилий заинтересованных сторон.

Литература:

1. О банках и банковской деятельности: Федер. закон № 395–1 от 02.12.1990 г. URL: http://base.consul tant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=155170/ (действующая редакция от 29.12.2014)

2. Авагян М. Ю. Концепция формирования и развития регионального банковского кластера // Региональная экономика: теория и практика. 2009. № 18. С.63–70.

3. Езангина И. А. Консолидация корпоративного капитала как важнейший фактор роста конкурентоспособности национальной и мировой экономики //Фундаментальные исследования. 2013. № 10–9. С. 2010–2014.

4. Езангина И. А. Региональный кластерный подход как основа формирования инновационного потенциала государства // Современные проблемы науки и образования. 2013. № 2. С. 367.

5. Захматов В. Ю. Кластеризация как инновационная форма развития хозяйственных систем и фактор повышения конкурентоспособности экономики // Казанский экономический вестник. 2012. № 1. С.25–30.

6. Иванова Е. И. О сущности и видах кластеров в экономике // Организатор производства. 2012. № 3. С.83–88.

7. Ильина Т. Г., Голубенко А. П. Кластеризация на финансовых рынках: теоретические, методологические и организационные основы// Вестник Томского государственного университета. 2014. № 381. С. 189–194.

8. Овчинникова О. П., Овчинникова Н. Э. Эволюция российской банковской системы // Финансы и кредит. № 21(549). 2013. С. 19–28.

9. Цихан Т. В. Кластерная теория экономического развития // Теория и практика управления. 2005. № 3. С. 18–22.

10. Якобс Д. Меры по развитию инновационных процессов URL: http://www.informika.ru (дата обращения: 11.03.2015).

11. Enright M. J. Why Clusters are the Way to Win the Game? // Word Link. № 5. July/August, 1992. Р. 24–25.