Внешнеэкономическая деятельность является одной из молодых и наиболее динамично развивающихся сфер деятельности, оказывающих значительное влияние на развитие экономики Челябинской области. Экспорт на протяжении многих лет является одним из факторов поддержания производства, и в частности организации черной и цветной металлургии. В настоящее время, по данным Уральского таможенного управления, внешнеэкономическую деятельность осуществляют 1672 юридических лица, зарегистрированных в Челябинской области в 2008г. Они поддерживают торговые отношения с партнерами из 115 стран мира.

Анализ основных результатов внешнеторговой деятельности Челябинской области показывает, что объем экспорта ежегодно превышает объем импорта в среднем в 2-3 раза. В структуре экспорта преобладают черные и цветные металлы и изделия из них. Сохраняется устойчивая ориентация экспорта в страны дальнего зарубежья, доля которого в его стоимости колеблется от 73 до 92%. В 2007г. крупные поставки были осуществлены в Иран (14% от экспорта области), Турцию (11%) и Нидерланды (10%). В товарной номенклатуре экспорта в эти страны черные и цветные металлы занимают соответственно 99%, 98% и 67% [3].

Несмотря на то, что внешнеэкономические связи играют важную роль в решении многих задач экономического и социального развития субъекта РФ, вопросам совершенствования методов экономико-математического анализа и выявления на этой основе резервов повышения эффективности внешнеэкономической деятельности уделяется недостаточное внимание [2]. Современные экономические условия характеризуются спонтанными изменениями конъюнктуры рынка, вследствие этого управление рисками относится к наиболее важным задачам экономического анализа внешнеторговой деятельности Челябинской области.

Наиболее конкурентоспособной в настоящее время на мировом рынке остается продукция металлургической отрасли РФ. Металлургическая продукция занимает первое место в товарной структуре экспорта Челябинской области (2007г. – 87,09%). Поведение цен на металлопродукцию имеет значительные последствия для прибыльности предприятий; волатильность цен на товарных рынках растет, и вместе с ней увеличиваются рыночные риски. В связи с этим особую актуальность приобретает задача оценки и управления рыночными рисками металлургических компаний Челябинской области.

При оценке рисков внешнеэкономической деятельности в качестве примера была взята динамика экспортных цен на различные виды металлопродукции ОАО «Магнитогорский металлургический комбинат» (сортовой прокат, холоднокатаный листовой прокат, горячекатаный листовой прокат, продукция четвертого передела, а также слябы и заготовки) с декабря 2004г. по январь 2009г.

Лимиты на риск являются одним из конечных результатов деятельности подразделения риск-менеджмента металлургической компании и служат для управления рисками, связанными с проводимыми внешнеторговыми операциями. В частности, торговые лимиты представляют собой один из инструментов, с помощью которого участник внешнеторговых операций ограничивает риск заключаемых сделок.

Торговые лимиты устанавливаются в виде ограничений на те или иные параметры торговой сделки и должны постоянно и строго соблюдаться. Виды лимитов, методы их расчета и контроль за ними должны устанавливаться в соответствии с общей стратегией управления рисками компании и распространяться на все внешнеторговые операции. На практике предложено использовать перечисленные ниже лимиты на рыночный риск [5]:

1. Лимиты на величину убытка (stop-loss limits) – предельно допустимый размер убытка по отношению к размеру сделки или полученной прибыли, установленный на определенный период времени.

2. Лимиты на совокупную величину риска:

§ VAR-лимиты;

§ Лимиты, установленные по результатам стресс-тестирования.

Поскольку под лимитом понимается то или иное ограничение, то и конечная цель, которую стремятся достичь под средством лимитирования, должна быть сформулирована в виде количественных требований к этому ограничению. Интерес к VAR-лимитам как к новому инструменту управления рыночным риском возник сравнительно недавно, вместе с появлением стоимостной меры риска (value at risk – VAR). Как известно, показатель VAR призван дать однозначный ответ на вопрос о величине потерь для заданного периода времени с определенным уровнем доверия, однако решение по изменению уровня риска, которое руководство компании должно принять на основе этого показателя, не является ни очевидным, ни однозначным. Можно указать четыре основных подхода к использованию показателя VAR:

§ Интуитивный контроль риска - соотнесение текущей величины VAR с объемом экспортных сделок (V): VAR/V<k.

§ Пассивная защита от риска – устанавливаются требования к размеру средств на покрытие рыночного риска в определенном соотношении с величиной VAR.

§ Активное управление риском – осуществляется путем оптимизации структуры экспортных поставок с ограничением на величину VAR.

VAR-лимит – это определенный в момент времени t убыток (в денежном выражении), который может быть превышен убытками от внешнеторговой деятельности с вероятностью не выше α за период времени, соответствующий временной характеристике лимита [1]. Временной интервал (Т), на котором вводится лимит, должен быть равен горизонту расчета VAR для торговых позиций (видов металлопродукции), поскольку только в этом случае лимит будет иметь смысл как ограничение на внешнеторговые операции компании.

Определим годовой лимит капитала на покрытие рыночного риска как такую часть совокупного капитала, которой хватило бы для покрытия убытков от внешнеторговых операций в течение года с требуемой вероятностью. Фактически, годовой торговый лимит представляет собой не что иное, как максимально допустимую величину VAR внешнеторговой деятельности компании в расчете на один год с требуемым уровнем доверия.

Существуют различные способы расчета ограничений на размер внешнеторговых операций, позволяющих компании соблюсти установленный VAR-лимит. Основное отличие между ними заключается в способе отражения финансового результата в течение срока действия лимита.

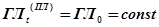

§ Постоянный лимит (ПЛ) является простейшим видом лимита и представляет собой фиксированную величину годового VAR, которая устанавливается один раз на весь следующий год. Полученные компанией в течение года прибыли или убытки не отражаются на сумме годового лимита:

|

, где

, где

ГЛ0 - начальное значение годового VAR-лимита.

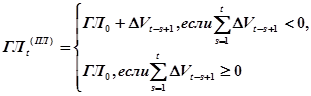

§ Лимит, ограничивающий убытки (ОЛ), рассчитывается в начале года так же, как постоянный лимит, однако убытки, понесенные компанией за время, прошедшее с начала года, будут уменьшать его годовой лимит, а полученная прибыль позволит вновь увеличить лимит, но при этом он не сможет превысить начальное значение годового лимита. Таким образом,

|

, где

, где

ΔVt – прибыль или убыток компании от изменения рыночной цены на металлопродукцию на внешнем рынке в момент времени t.

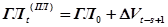

§ Динамический лимит (ДЛ) отличается от лимита, ограничивающего убытки, только тем, что годовой VAR-лимит может быть увеличен за счет полученной прибыли сверх его начального значения:

|

Показатель VAR может быть рассчитан как параметрическими, так и непараметрическими методами. Параметрические методы позволяют получить аналитическую формулу для вычисления VAR как функцию от статистически оцениваемых параметров (факторов риска), в то время как непараметрические методы оценивают VAR посредством сценарного (исторического или статистического) моделирования [4]. В данной работе для расчета VAR используется параметрический дельта-нормальный метод и непараметрический метод исторического моделирования.

Делта-нормальный метод базируется на предположении о нормальном распределении непрерывно наращенной доходности цен металлопродукции, определяемой как:

|

, где

, где

Pt – средневзвешенная по объемам отгрузки цена экспортной поставки 1т. металлопродукции.

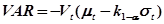

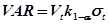

Согласно данному методу VAR определяется следующим образом:

|

, где

, где

μt – математическое ожидание годовой доходности позиции;

σt – волатильность годовой доходности позиции;

k1-α – квантиль нормального распределения, соответствующий вероятности 1-α (k95%=1,65).

Расчет VAR может быть упрощен, если ожидаемую дневную доходность принять равной нулю (μt=0), что позволит снизить погрешность при оценивании данного параметра (погрешность вычисления VAR при допущении о равенстве ожидаемой доходности нулю оказывается меньшей, чем погрешность оценки ожидаемой доходности (тренда) по историческим данным). В этом случае VAR, определяемый по формуле (5), сводится к следующему выражению:

|

,

,

В качестве исторических сценариев в данном исследовании используется изменение средневзвешенной цены экспортной поставки 1т. металлопродукции. Для каждого из полученных сценариев изменения моделируется гипотетическая цена и рассчитывается, на сколько бы изменилась стоимость сегодняшнего внешнеторгового портфеля. Полученные значения ранжируются в виде вариационного ряда, и затем в соответствии с желаемым уровнем доверия 1-α величина VAR определяется как такой максимальный убыток, который не превышается в (1- α)*N случаев.

Согласно дельта-нормальному методу величина VAR внешнеторговой деятельности ОАО «ММК» в расчете на 2009г. с требуемым уровнем доверия 1-α=95% составляет VAR95%= 45,92 млрд.руб. при месячной волатильности σ=6,75%. Согласно историческому методу моделирования величина VAR=21,03 млрд.руб. Исходя из консерватизма руководства металлургической компании по принятию рыночных рисков, в качестве годового лимита следует принять лимит, ограничивающий убытки, и зафиксировать его на уровне 45,92 млрд.руб.

Таким образом, использование данного подхода в целях установления торговых лимитов позволит глубоко и системно исследовать факторы изменения результатов деятельности, снизить влияние рисков внешнеторговой деятельности металлургической компании.

Литература

1. Рогов М.А. Риск-менеджмент. – М.: Финансы и статистика, 2001.

2. Сельцовский В.Л. Экономико-статистические методы анализа внешней торговли. – М.: Финансы и статистика, 2004.

3. Челябинская область. 75 лет: прошлое и настоящее: стат.сб./ Правительство Челяб. обл.; [ред. совет: Н.М. Рязанов и др.]. – Челябинск: [б.и.], 2008.

4. Энциклопедия финансового риск-менеджмента/ Под ред. А.А. Лобанова и А.В. Чугунова. – 4 изд. – М: Альпина Бизнес Букс, 2009.

5. Beeck H., Johanning L., Rudolph B. Value-at-Risk Limitstrukturen zur Steuerung und Begrenzung von Marktrisikenb im Aktienbereich // OR Spektrum, 1999