В рамках функционирования рыночной экономики важное место занимает управление риском банкротства хозяйствующих субъектов. Эта тема становится особенно актуальной в условиях сложившейся кризисной ситуации.

Управление риском – новое для российской экономики явление, которое появилось при ее переходе к рыночной системе хозяйствования.

Более развернутое определение управления риском дается в [5]: «Управление рисками – специальный вид менеджерской деятельности, нацеленной на смягчение воздействия риска на результаты работы предприятия. Значение управленческих решений, с принятием которых сталкиваются менеджеры, определяется, прежде всего, уровнем риска, приемлемым для фирмы. Каждая компания характерна собственными предпочтениями, связанными с риском. На основе этого выявляются риски, которым она подвержена в процессе рыночной деятельности, определяет, какой уровень риска приемлем, и методы, как избежать потерь, возникающих в результате действия конкретного риска. Совокупность таких действий и представляет систему управления рисками. Это – особая область экономики, требующая знаний в области анализа хозяйственной деятельности предприятия, методов оптимизации решения экономических задач и т.д. Работа менеджера по рискам нацелена на защиту фирмы от рисков, угрожающих ее доходам, и обеспечивает решение главной задачи финансового менеджмента – выбор из альтернативных возможностей оптимального варианта».

Опираясь на приведенное определение и принимая во внимание существующие схемы, можно выделить основные этапы процесса управления риском:

1. выявление области наиболее подверженной риску, выявление факторов, негативное влияние которых может привести к банкротству;

2. оценка факторов и прогнозирование возможного риска;

3. выбор методов минимизации риска.

Риск банкротства является наиболее опасным для предприятия. Здесь необходимо уточнить, что именно подразумевается под банкротством.

В соответствии с Федеральным законом «О несостоятельности (банкротстве)» (ФЗ РФ от 26 октября 2002г. № 6-ФЗ), под несостоятельностью (банкротством) понимается неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и исполнить обязанности по уплате обязательных платежей в бюджет и внебюджетные фонды [6].

Общепринятым является мнение, что банкротство и кризис на предприятии – понятия синонимичные; банкротство, собственно, и рассматривается как крайнее проявление кризиса. В действительности же дело обстоит иначе – предприятие подвержено различным видам кризисов (экономическим, финансовым, управленческим) и банкротство – лишь один из них. Во всем мире под банкротством принято понимать финансовый кризис, то есть неспособность фирмы выполнять свои текущие обязательства. Помимо этого, фирма может испытывать экономический кризис и кризис управления [1]. Банкротство это лишь итог, результат воздействия многочисленных факторов.

В различных источниках выделяют разные факторы, оказывающие влияние на предприятие. Так Смольский [4] выделяет следующие причины, приводящие к экономической несостоятельности и банкротству: объективные и субъективные, общие и особенные, внешние и внутренние. Но чаще в литературе встречается разделение факторов только на внешние и внутренние. Такое разделение представляется достаточным и наиболее оптимальным.

К внешним факторам, оказывающим влияние на деятельность предприятия, относят: а) демографические; б) экономические; в) политические; г) развитие науки и техники; д) культура; е) партнеры предприятия [3].

К основным внутренним факторам относят организационные недостатки при создании субъекта предпринимательской деятельности; чрезмерно быстрое расширение бизнеса; низкую квалификацию управленческого персонала; недостаток собственного капитала; неэффективную производственно-коммерческую и инвестиционную деятельность; низкий уровень используемой техники, технологии и организации производства; неэффективное использование ресурсов; нерациональное распределение прибыли [4].

Таким образом, банкротство организации – это результат негативного влияния разнообразных внешних и внутренних факторов в рыночных условиях. Мировая практика банкротства показала, что угроза финансовой нестабильности организаций возникает в среднем в 25-30% случаев из-за внешних факторов и в 70-75% случаев из-за внутренних, связанных с неумелым, нерациональным управлением. При этом в развитых зарубежных странах среди факторов финансовой нестабильности внешние факторы составляют 10-15%, внутренние – 85-90%, в России внешние и внутренние факторы составляют примерно по 50% [3].

Принимая во внимание вышесказанное, вернемся к процессу управления риском.

С точки зрения автора весь процесс управления риском банкротства предприятия можно упрощенно представить следующей схемой (рис. 1).

внешние факторы внутренние факторы

внешние факторы внутренние факторы

|

|

выявление факторов, способных оказать наибольшее негативное влияние на деятельность предприятия и привести к банкротству

количественная оценка факторов

количественная оценка факторов

выбор методов минимизации риска

Рисунок 1 – Процесс управления риском банкротства

Итак, на первым этапе этого процесса выявляются конкретные внешние и внутренние факторы, способные оказать негативное влияние на предприятие. Необходимо помнить, что у каждого предприятия есть свои особенности, которые необходимо учитывать при отборе факторов для последующего анализа и оценки. Необходимо использовать лишь те показатели, которые в наибольшей степени критичны с точки зрения их относимости к банкротству данного предприятия, тогда вероятность получения более достоверного результата увеличивается.

Следующий этап процесса управления риском – количественная оценка факторов и прогнозирование риска банкротства.

В практике финансового анализа есть большое число методик предсказания риска банкротства, а также комплексного экономического анализа хозяйственной деятельности, как заимствованных за рубежом, так и отечественных.

Так широкую популярность в нашей стране приобрел ряд зарубежных методов предсказания банкротства: на основе Z-счета Альтмана, модель Романа Лиса для оценки финансового состояния, оценка финансового состояния предприятия по показателям Бивера, А-счет Аргенти и др. Самой популярной и обсуждаемой из них является модель Альтмана. Она предлагается в качестве экспресс-анализа во многих источниках.

Однако все эти методики подверглись серьезной критике со стороны исследователей данного вопроса. Среди основных недостатков перечисленных моделей выделяют следующие: несоответствие экономическим условиям нашей страны (информационная закрытость предприятий, мощный налоговый пресс, отсутствие рынка недвижимости, иные условия фондоемкости и энергоемкости производства, другая производительность труда); данные модели не обеспечивают всестороннюю оценку финансового состояния предприятия, а потому возможны слишком значительные отклонения прогноза от реальности; не учитывается отраслевая специфика предприятия.

Среди российских методик прогнозирования риска банкротства известны и применяются: методика ФУДН (Федеральное управление по делам о несостоятельности); сравнительно недавно разработанная модель Давыдовой-Беликова, которая представляет собой модернизированную модель Альтмана с учетом российских условий; модель с учетом специфики отраслей, разработанная учеными Казанского государственного технологического университета. Перечисленные выше модели также не лишены замечаний со стороны исследователей. К недостаткам данных моделей относят: не совсем обоснованное определение весовых коэффициентов; невозможность применения модели заранее, а только когда уже заметны очевидные признаки банкротства; в методике ФУДН завышены значения коэффициентов, а также используются исключительно показатели ликвидности.

Для комплексной оценки финансового состояния предприятия часто используются системы показателей (коэффициентов): показатели ликвидности, рентабельности, деловой активности и т.д.

Недостаток использования для диагностики просто коэффициентов в том, что лицо принимающее решение (ЛПР) стремиться установить логическую связь количественных значений показателей выделенной группы с риском банкротства. То есть ЛПР не может быть удовлетворено бинарной оценкой «хорошо-плохо», его интересуют оттенки ситуации и экономическая интерпретация этих оттеночных значений. Задача осложняется тем, что показателей много, изменяются они зачастую разнонаправлено, и поэтому ЛПР стремиться «свернуть» всех исследуемых частных финансовых показателей в один комплексный, по значению которого и нужно судить о степени благополучия («живучести») фирмы и о том, насколько далеко или близко предприятие отстоит от банкротства [2].

Перспективной представляется разработка методов описания и оценки риска банкротства с помощью теории нечетких множеств.

На этапе количественной оценки и прогнозирования риска банкротства автором предлагается применить новый подход на основе нечетких множеств, разработанный Недосекиным.

Излагаемый далее подход к анализу риска банкротства позволяет, учитывая все отмеченные недостатки существующих подходов, анализировать риск банкротства, настраиваясь не только на страну, период времени, отрасль, но и на само предприятие, на его экономическую и управленческую специфику. Предлагается своего рода конструктор, который может быть использован (собран) любым экспертом по своему усмотрению [2].

Упрощенно этот метод можно изложить следующим образом.

Этап 1 (Множества). Вводятся базовые множества и подмножества состояний, описанные на естественном языке.

а) полное множество состояний Е предприятия разбито на пять подмножеств вида:

Е1 – подмножество состояний «предельного неблагополучия»;

Е2 - подмножество состояний «неблагополучия»;

Е3 - подмножество состояний «среднего качества»;

Е4 - подмножество состояний «относительного благополучия»;

Е5 - подмножество состояний «предельного благополучия».

б) соответствующее множеству Е полное множество степеней риска банкротства G разбивается на пять подмножеств:

G1 – подмножество «предельный риск банкротства»;

G2 – подмножество «степень риска банкротства высокая»;

G3 – подмножество «степень риска банкротства средняя»;

G4 – подмножество «низкая степень риска банкротства»;

G5 – подмножество «риск банкротства незначителен».

в) для произвольного отдельного финансового или управленческого показателя Хi полное множество его значений Вi разбивается на пять подмножеств:

Вi1 – подмножество «очень низкий уровень показателя Х i»;

Bi2 – подмножество «низкий уровень показателя Х i»;

Bi3 – подмножество «средний уровень показателя Х i»;

Bi4 – подмножество «высокий уровень показателя Х i»;

Bi5 - подмножество «очень высокий уровень показателя Х i».

Этап 2 (Показатели). Построим набор отдельных показателей Х={Xi}, которые, по мнению эксперта-аналитика, с одной стороны, влияют на оценку риска банкротства предприятия, а, с другой стороны, оценивают различные по природе стороны деловой и финансовой жизни предприятия.

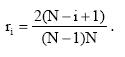

Этап 3 (Значимость). Сопоставим каждому показателю Xi уровень его значимости для анализа ri. Чтобы оценить этот уровень, нужно расположить показатели по порядку убывания значимости так, чтобы выполнялось правило: r1 > r2 ….>rn.

Если система показателей проранжирована в порядке убывания их значимости, то значимость i –го показателя ri следует определять по правилу Фишберна:

Если же все показатели обладают равной значимостью, тогда

Этап 4 (Классификация степени риска). Построим классификацию текущего значения g показателя степени риска G как критерий разбиения этого множества на подмножества:

|

Интервал значений G |

Наименование подмножества |

|

0.8 < g < 1 |

G1 – «предельный риск банкротства» |

|

0.6 < g < 0.8 |

G2 – «степень риска банкротства высокая» |

|

0.4 < g < 0.6 |

G3 – «степень риска банкротства средняя» |

|

0.4 < g < 0.2 |

G4 – «низкая степень риска банкротства» |

|

0 - 0.2 |

G5 – «риск банкротства незначителен» |

Этап 5 (Классификация значений показателей). Построим классификацию текущих значений х показателей Х как критерий разбиения полного множества их значений на подмножества вида В:

|

Наименование показателя |

Критерий разбиения по подмножествам | ||||

|

Bi1 |

Bi2 |

Bi3 |

Bi4 |

Bi5 | |

|

Х1 |

x1<b11 |

b11< x1<b12 |

b12< x1<b13 |

b13< x1<b14 |

b14< x1 |

|

… |

… |

… |

… |

… |

… |

|

Хi |

xi<bi1 |

bi1< xi<bi2 |

bi2< xi<bi3 |

bi3< xi<bi4 |

bi4< xi |

|

… |

… |

… |

… |

… |

… |

|

ХN |

xN<bN1 |

bN1< xN<bN2 |

bN2< xN<bN3 |

bN3< xN<bN4 |

bN4< xN |

Этап 6 (Оценка уровня показателя). Произведем оценку текущего уровня показателей и сведем полученные результаты в таблицу.

|

Наименование показателя |

Текущее значение |

|

Х1 |

x1 |

|

… |

… |

|

Хi |

xi |

|

… |

… |

|

ХN |

xN |

Этап 7 (Классификация уровня показателей). Проведем классификацию текущих значений х по критерию таблицы этапа 5. Результатом проведенной классификации является следующая таблица.

|

Наименование показателя |

Результат классификации по подмножествам | ||||

|

Bi1 |

Bi2 |

Bi3 |

Bi4 |

Bi5 | |

|

Х1 |

λ11 |

λ12 |

λ13 |

λ14 |

λ15 |

|

… |

… |

… |

… |

… |

… |

|

Хi |

λi1 |

λi2 |

λi3 |

λi4 |

λi5 |

|

… |

… |

… |

… |

… |

… |

|

ХN |

λN1 |

λN2 |

λN3 |

λN4 |

λN5 |

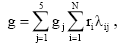

Этап 8 (Оценка степени риска). Теперь выполним формальные арифметические действия по оценки степени риска банкротства g :

где gj = 0.9-0.2*(j-1), λij определяется по таблице из этапа 6.

Этап 9 (Лингвистическое распознавание). Классифицируем полученное значение степени риска на базе данных таблицы этапа 4. Тем самым наш вывод о степени риска предприятия приобретает лингвистическую форму [2].

После этого переходим к следующему этапу процесса управления – минимизации риска. Для этого используются различные способы: диверсификация, страхование, хеджирование, лимитирование, резервирование средств на покрытие непредвиденных расходов, распределение риска, получение большей информации о предстоящем выборе и результатах.

Диверсификация — это распределение капиталовложений между разнообразными видами деятельности, результаты которых непосредственно не связаны. Предприятие, неся убытки по одному виду деятельности, может получить прибыль за счет другой сферы деятельности. Диверсификация позволяет повысить устойчивость предприятия к изменениям в предпринимательской среде.

Страхование — это передача определенных рисков страховой компании. Для снижения степени риска используются имущественное страхование и страхование от несчастных случаев.

Хеджирование — страхование цены товара от риска либо нежелательного для производителя падения, либо невыгодного для потребителя увеличения.

Лимитирование предполагает установление лимита, т.е. определенных сумм

расходов, продажи товаров в кредит, сумм вложения капитала и т.п.

Резервирование средств на покрытие непредвиденных расходов предполагает установление соотношения между потенциальными рисками и размерами расходов, необходимых для преодоления последствий этих рисков. Такой способ снижения рисков обычно используют при выполнении различных проектов. В общем случае резерв используется для финансирования дополнительных работ, компенсации непредвиденных изменений материальных и трудовых затрат, накладных расходов и других затрат, возникающих в процессе осуществления проекта.

Распределение риска предполагает разделение риска между участниками проекта.

Любое управленческое решение принимается в условиях, когда результаты не определены и информация ограниченна. Следовательно, чем полнее информация, тем больше предпосылок сделать лучший прогноз и снизить риск [5].

Литература

1. Эйтингон В.Н., Анохин С.А. Прогнозирование банкротства: основные методики и проблемы [Электронный ресурс] // ITeam_Ru - технологии корпоративного управления [сайт]. – М., 2007. – URL: http://www.iteam.ru/publications/strategy/section_16/article_141/ (22.01.09)

2. Недосекин А.О. Нечетко-множественный анализ риска фондовых инвестиций. СПб, Типография «Сезам», 2002.

3. Балдин К.В., Передеряев И.И., Белугина В.В., Галдицкая С.Н. Банкротство предприятия: учет, анализ, прогнозирование: Учебное пособие. – 2-е изд. – М.: Издательско-торговая корпорация «Дашков и Ко», 2008. – 376.

4. Смольский А.П. Банкротство как общественный институт: возникновение, развитие и особенности функционирования // Экономический вестник (ЭКОВЕСТ). - 2003. - Выпуск 3, №4. - С. 601-620.

5. Шапкин А.С., Шапкин В.А. Теория риска и моделирование рисковых ситуаций. 2-е издание. Учебник для вузов. – М.: Издательско-торговая корпорация «Дашков и Ко», 2007. – 880 с.

6. Федеральный закон Российской Федерации "О несостоятельности (банкротстве)". Официальный текст. Издание второе, стереотипное. - М.: Информационно-издательский дом "Филинъ", 2000. - 128 с.