По итогам последних лет, заключенных договоров, наиболее заметным из которых является, безусловно, вступление в ВТО, не остается сомнений по части степени конкуренции, с которой придется столкнуться российским компаниям.

Небезызвестно, допустим, что зарубежные банки имеют более привлекательные условия кредитования, высокий уровень сервиса и маркетинговой политики.

Большинство успешных компаний, чьи названия и реклама находится на слуху, как ни странно, тоже принадлежит иностранному сектору. Крупным отечественным компаниям, чтобы выжить, необходимо консолидироваться, чтобы повысить свою капитализацию.

Поэтому в связи с проникающим воздействием мировых успешных проектов в Россию, выявляется прямая необходимость в осуществлении процедур слияния и поглощения компаний (далееM&A — Mergers and Acquisitions).

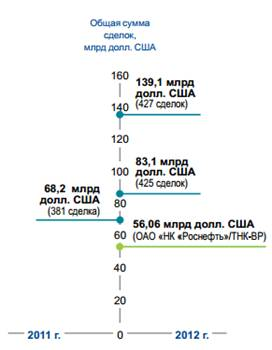

2012 год стал поворотным для российского рынка M&A — его без преувеличения можно назвать историческим годом. (рис.1). Общая сумма сделок по слияниям и поглощениям в России увеличилась более чем вдвое, достигнув 139,1 млрд долл. США. [2]

В соответствии с российским законодательством под слиянием компаний понимается реорганизация двух или более юридических лиц в одно, права и обязанности каждого из которых переходят к вновь возникшему юридическому лицу в соответствии с передаточным актом. [1]

Приобретение или поглощение — это процесс, при котором одна компания получает контроль над другой путем приобретения контрольного пакета акций с правом голоса. [1]

Рис. 1. Общая сумма сделок по слиянию и поглощению в России, млрд. $ США

Основным прецедентом данных операций является так называемый эффект синергии, при котором ценность объединенного предприятия становится больше, нежели та, которая была до объединения как сумма отдельных частей фирм.

Приобретения и слияния могут принимать следующие формы: горизонтальная интеграция, вертикальная интеграция, диверсификация.

Горизонтальная интеграция имеет место при объединении компаний одной области функционирования на определенном этапе производственного цикла.

Вертикальная — предполагает объединение предприятий, функционирующих в одной сфере, но на различных этапах производственного цикла.

И, наконец, диверсификация имеет место в случаях абсолютно ассиметричных компаний, как по роду деятельности, так и по уровню производства.

Слияниям и поглощениям также отведена очень важная роль в теории современного менеджмента, в которой они являются основными стратегиями по обеспечению компании неорганического, т. е. внешнего роста.

Если компании грозит поглощение другой фирмой, то к этому процессу надо очень хорошо подготовиться: либо начать разрабатывать противозахватные меры, хорошо апробированные в мировой практике, либо добиваться выгодных условий поглощения и выйти победителем из этой ситуации.

Вообще, в данном вопросе необходимо разобраться в мотивах слияния, ведь именно они отражают причины, по которым совокупность компаний после объединения стоят дороже, чем по отдельности. Действительно, рост капитализированной стоимости новообразовавшейся компании является главной целью большинства слияний и поглощений.

Говоря о мотивах слияний и поглощений, не стоит забывать о следующих факторах: повышение качества управления, финансовую экономию за счет транзакционных издержек, налоговые мотивы, диверсификацию производства, разницу в рыночной цене компании и стоимости ее замещения, стремление повысить политический вес руководства компании, личные мотивы менеджеров. [3]

Важно понимать, что деловые решения, принимаемые высшими менеджерами, основываются, прежде всего, на экономической целесообразности. Однако почти всегда в противовес можно привести примеры, когда эти же решения базируются на личных мотивах, управляющих без опоры на экономический анализ. Расширяя рамки корпорации можно повысить и сферу собственного влияния, и, соответственно, повысить планку заработной платы. Поэтому, не стоит забывать, что процедуры объединения компаний не всегда носят чисто экономический характер.

Для того, чтобы слияние или поглощение прошло максимально успешно, необходимо соблюдение некоторых ключевых моментов:

1. Правильность выбора организационной формы сделки;

2. Обеспечение четкого соответствия сделки антимонопольному законодательству;

3. Достаточный объем финансовых ресурсов для осуществления сделки;

4. Определение ключевого руководящего состава в новой организации;

5. Включение в процесс слияния, помимо высшего, средний управленческий персонал.

Важное место имеет анализ эффективности слияний и поглощений. Покупку компании невозможно поставить на одной позиции с покупкой жилья или предмета обихода. Для оценки такой сложной сделки используются разные подходы. Для того, чтобы понять насколько эффективными бывают сделки M&A, стоит рассмотреть конкретные примеры и оценить степень воздействия преобразований в разных секторах экономики.

Самым актуальным вопросом при осуществлении сделки в период любой фазы экономической активности является вопрос относительно прироста стоимости компаний по результатам закрытия сделки и интеграции приобретенного актива. Так, консалтинговая компания The Boston Consulting Group выделила три основных фактора успешности сделки:

1) Стратегический фокус. Данная категория предполагает необходимость наличия у организации четко выстроенного стратегического плана (включает в себя как органический рост, так и рост за счет поглощений) и следующих мотивов для проведения сделки:

- приобретение новых возможностей;

- построение новой бизнес модели;

- снижение издержек;

- улучшение позиции на рынке.

2) Объективность оценки. Этот элемент подразумевает объективность процесса при определении цены покупаемого бизнеса за счет:

- детального анализа тенденций развития приобретаемого бизнеса;

- оценки стоимости отвлечения ресурсов;

- издержек бездействия (действия) конкурентов;

- установления верхнего и нижнего уровня цен.

3) Продуманный план интеграции. Покупающая компания должна иметь детальный план со сроками по интеграции купленной компании, включающий:

- объяснение целесообразности сделки всем заинтересованным лицам;

- создание обособленной команды по интеграции;

- мониторинг процесса интеграции;

- проактивный подход к процессу интеграции. [4]

Ярким примером посткризисного периода осуществления сделок M&A является деятельность ОАО «Сбербанк России». «Сбербанк» являлся и продолжает активно совершенствоваться на финансовом поприще, рыночная капитализация по состоянию на 4 квартал 2012 года составляла порядка 60 млрд. $. С 2011 по 2012 «Сбербанк» активно совершал значимые операции M&A:

1) Приобретение инвестиционно-банковской компании «Тройка Диалог» в марте 2011, стоимость сделки — 1 млрд. долл. США;

2) Приобретение Volksbank International (VBI) в сентябре 2011, стоимость сделки — 585 млн. евро;

3) Приобретение DenizBank AS в июне 2012, стоимость сделки — 2,8 млрд. евро.

Основными мотивами покупки данных компаний явилась реализация намеченной Сбербанком стратегии до 2014 года. Стоит отметить, что наступление кризиса и его последствия позволили банку не только укрепить свои рыночные позиции на рынке вкладов населения РФ, но и приобрести три вышеупомянутых актива по заниженной (по сравнению с предкризисным периодом) стоимости.

Благодаря приобретению «Тройки Диалог» «Сбербанку» удалось успешно и без больших затрат выйти на рынок инвестиционно-банковских продуктов и услуг, а в последствии, стать лидером в области управления активами и занять второе место на рынке акционерного (ECM) и заемного (DCM) капиталов.

После покупки VBI Сбербанк обеспечил себе выход на рынок Центральной и Восточной Европы, осуществив намеченную в соответствии со стратегическим планом диверсификацию чистой прибыли.

Купленный в июне 2012 года DenizBank стал крупнейшим зарубежным активом Сбербанка, диверсифицировав его активы.

Таким образом, можно проследить серию хорошо структурированных и экономически целесообразных сделок M&A, проведенных в послекризисный период 2011–2012 годов. Эти действия являются наглядным примером грамотного подхода в столь непростой процедуре. «Сбербанк» успешно реализовал намеченный стратегический план по выходу на новые рынки и диверсификации рисков бизнеса, а также занял лидирующее положение на рынках корпоративного и инвестиционно-банковского обслуживания.

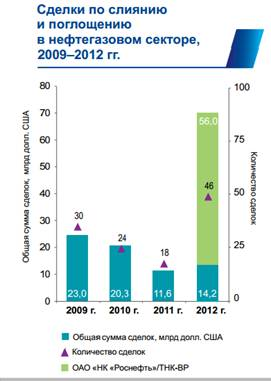

На слуху у многих нашумевшая сделка по приобретению ОАО «НК Роснефть» компании ТНК-ВР на сумму 56 млрд. $. Эта сделка является самой крупной за всю историю M&A в России. (рис.2).

Помимо того, можно выделить взаимодействие ОАО «НК Роснефть» и ООО «НГК ИТЕРА», которые объединили свои газовые активы в соответствии с договором о стратегическом сотрудничестве.

Учитывая, что Россия обладает огромными запасами углеводородов, многие крупные международные нефтяные компании активно ищут возможности для инвестирования в российском секторе нефти и газа.

Рис.2. Сделки по слиянию и поглощению в нефтегазовом секторе, 2009–2012

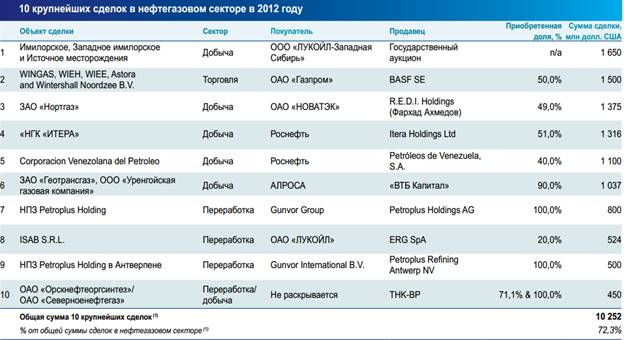

По мере развития нефтяного сектора в целом, крупные российские игроки будут все более активно заниматься вопросами оптимизации своих портфелей. Российский нефтегазовый рынок уже в настоящем активно претерпевает консолидацию, соответственно, велика вероятность скорейшего появления, под началом крупных представителей, более значимых игроков нефтегазового рынка. (рис.3)

Рис.3. Десять крупнейших сделок в нефтегазовом секторе в 2012 году

В данной работе были отмечены наиболее успешные сделки M&A, однако не стоит забывать, что всегда есть обратная сторона медали. Так, по данным исследования Price Waterhouse, за последнее десятилетие порядка 61 % всех слияний не окупает вложенных в них средств. 57 % компаний, которые были образованы по результатам слияний или поглощений, отстают по показателям своего прежнего развития, что приводит к последующей реорганизации корпоративных единиц.

Причинами, послужившими распаду объединенных компаний, являются:

- Неверная оценка поглощающей компанией привлекательности рынка или рыночной позиции компании-цели поглощения;

- Несоразмерность инвестиций, вкладываемых в осуществление сделки;

- Ошибки, допущенные в процессе реализации самой сделки.

Таким образом, M&A сделки создают экономические выгоды для компаний, если способны обеспечивать конкурентные преимущества, которые укрепляют позиции и увеличивают долю на занимаемом сегменте рынка. Данные операции стоит производить только в том случае, если выгоды превосходят издержки слияния. И, конечно же, не стоит недооценивать и откладывать в долгий ящик решение стратегических, организационных и кадровых вопросов.

Список источников

1. Савинская Н. А.-«Слияния банков». Издательский дом «Руда и Металлы» 2001 г.

2. http://www.kpmg.com/ Рынок M&A в России

3. http://dis.ru/ «Слияния и поглощения»