Слияния и поглощения (M&A) представляют собой виды реорганизации предприятий с изменением юридического статуса одного или нескольких субъектов. Формы эти можно разделить на две группы: без привлечения уже существующих организаций — реорганизация путем разделения, выделения или преобразования; при участии уже существующих юридических лиц — реорганизация на основе слияний или поглощений. Последний вариант привлекает особый научно-практический интерес, поскольку именно при таких преобразованиях происходят расширение и рост компаний, изменяется конкурентная среда в экономике [4].

Существует достаточно много критериев классификации интеграционных сделок, при этом необходимо отметить их неоднородность. В результате анализа были выделены следующие основные виды сделок слияний и поглощений в зависимости от направления интеграции, представленные в табл.1 [2].

Таблица 1

Основные виды сделок M&A в зависимости от направления интеграции

|

Вид интеграционной сделки |

Характеристика |

|

горизонтальный |

объединение (приобретение) компаний одной отрасли, производящих один и тот же продукт или осуществляющих одни и те же стадии производства |

|

вертикальный |

объединение (приобретение) компаний различных секторов экономики, связанных технологическим процессом производства готового продукта |

|

конгломеративный |

объединение (приобретение) компаний различных секторов без наличия производственной общности (слияние компании одного сектора с другой, не являющейся ни поставщиком, ни потребителем, ни конкурентом) |

Анализ основных тенденций развития российской промышленности показывает, что в стране происходит активный процесс концентрации производства и капитала. Российская экономика сегодня — экономика крупных хозяйствующих субъектов. Несмотря на все усилия последних лет, малый бизнес в стране не развит и занимает слабые позиции даже в тех отраслях, в которых во всем мире традиционно доминируют малые предприятия.

Обобщая различные подходы к анализу периодизации основных этапов развития отечественного рынка слияний и поглощений, предлагается классифицировать этапы развития российского рынка M&A, учитывая наиболее существенные особенности сделок, институциональные предпосылки и макроэкономические условия. Такой подход дает возможность выделить шесть этапов развития российского рынка M&A за период с 1993 по 2012 гг. (табл. 2).

Таблица 2

Этапы развития рынка слияний и поглощений в России за период 1993–2012 гг.

|

Этап |

Особенности сделок |

Предпосылки |

|

Зарождение рынка (1993–1995 гг.) |

единичные локальные сделки; приобретение предприятий, способных приносить стабильный доход; приобретение предприятий, не требующих значительных финансовых ресурсов |

либерализация рынков; структурный кризис российской экономики; приватизация государственного имущества; формирование акционерного капитала; становление российского фондового рынка |

|

Становление рынка (1996–1998 гг.) |

увеличение количества сделок при одновременном снижении их прозрачности; приобретение на основе банкротства; начало формирования финансово-промышленных групп |

углубление структурного кризиса российской экономики; дальнейшее ухудшение финансового положения большинства предприятий и организаций; финансовый кризис 1998 г. |

|

Перераспределение собственности (1999–2002 гг.) |

агрессивные рейдерские захваты; рост числа сделок с применением оффшорных схем; рост числа сделок в металлургии и нефтегазовом секторе экономики |

кризис неплатежей; обострение конкуренции на внутреннем рынке; усиление роли государства как регулятора и игрока на рынке M&A; принятие закона о банкротстве 1998г. |

|

Рост рынка и концентрация капитала (2003–2007 гг.) |

развитие цивилизованных форм M&A; ежегодный рост количества и общей стоимости сделок, в том числе трансграничных; формирование бизнес-структур холдингового типа; увеличение количества сделок с участием государственных предприятий и организаций; доступ российских компаний к дешевым заемным ресурсам западных банков |

вступление в силу нового закона о несостоятельности (банкротстве) 2002 г.; благоприятная экономическая конъюнктура на мировых рынках; глобализация мирового рынка M&A на базе телекоммуникационных и сетевых компьютерных технологий; необходимость стратегического расширения бизнеса в условиях концентрации транснационального капитала; усиление роли крупных корпораций на российских рынках |

|

Падение рынка в условиях мирового финансово-экономического кризиса (2008–2009 гг.) |

острая нехватка кредитных ресурсов для финансирования сделок M&A; активное использование в сделках государственной поддержки; активизация участия государства как инвестора в сделках по консолидации активов банковского сектора; значительный рост стоимостной активности в металлургии |

сокращение потребительского спроса и резкое снижение цен на нефть на мировых рынках; банкротство средних и крупных банков; падение мировых фондовых рынков; финансовые трудности российских компаний в реальном секторе; необходимость пересмотра корпоративных стратегий и сокращение инвестиционных программ |

|

Восстановление рынка (с 2010 г. по настоящее время) |

сделки приобретают в большей степени стратегический характер и имеют более цивилизованные формы; незначительное снижение уровня прозрачности сделок; рост числа сделок на основе долгового финансирования, в частности, банковского кредита, выпуска облигаций и публичного размещения акций |

улучшение конъюнктуры мировых рынков; улучшение макроэкономической статистики; необходимость стратегической концентрации капитала и дальнейшей интеграции крупных российских компаний в мировую экономику; дальнейшее усиление активности государства как инвестора на российском рынке слияний и поглощений |

Структура сложных социально-экономических явлений, таких как слияния и поглощения, всегда обладает той или иной степенью подвижности, имеет свойство меняться с течением времени как в количественном, так и в качественном отношении. Поэтому большое практическое значение имеет изучение структуры в динамике [3].

Согласно результатам исследования, проведенного специалистами аналитического портала Mergers.ru, в 2011 г. доля сделок горизонтального направления преобладала в общем объеме сделок слияния и поглощения (79,6 %, в 2007 г. данный показатель составил 70,8 %). При этом одной из особенностей рынка слияний и поглощений в России является закрытость информации. Множество малых и средних сделок осуществляются непублично, а в СМИ поступают сведения, являющиеся лишь малой частью всего объема рынка. Данный фактор приводит к тому, что участники рынка часто не знают ни имени покупателя и ни сумму сделки.

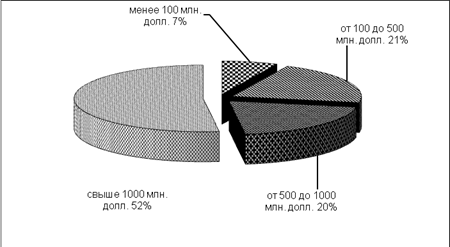

Стоимостная структура сделок российского рынка слияний и поглощений в 2012 г. представлена на рис.1.

Рис. 1. Стоимостная структура сделок российского рынка слияний и поглощений, 2012 г.

В 2012 г. на российском рынке M&A по-прежнему доминировали внутренние сделки, и это несмотря на то, что стоимость трансграничных сделок увеличилась на 30 % до 33700 млн. долл. США, что составило 41 % стоимости сделок на рынке M&A (в 2011 г. — 38 %). Количество сделок по приобретению российских активов иностранными компаниями в целом осталось прежним, а вот стоимость сделок возросла на 29 % до 17100 млн. долл. США, в то время как общее снижение этого показателя в странах БРИК составило 14 %. Сделки по вторичному размещению акций ОАО «Сбербанк России» (SPO), первичному размещению акций ОАО «МегаФон» (IPO) и покупке турецкой Anadolu Efes пивоваренных активов SABMiller в России и на Украине составили 51 % всех сделок по покупке иностранными компаниями российских активов в 2012 г. Самыми активными покупателями российских активов стали США, Великобритания, Китай и Япония: в общей сложности компании из этих стран провели 22 сделки на общую сумму 2600 млн. долл. США.

В 2012 г. наиболее активными игроками российского рынка M&A стали предприятия с участием государства. Так, ОАО «Сбербанк России», ОАО «Банк ВТБ», ОАО «НК «Роснефть» и ОАО «ИНТЕР РАО ЕЭС» выступили сторонами по 41 сделке на общую сумму 17100 млн. долл. США, что составляет 21 % от общей стоимости сделок на рынке слияний и поглощений. В 2012 г. ОАО «Сбербанк России» стало рекордсменом по стоимости сделок (5900 млн. долл. США), а ОАО «Банк ВТБ» — рекордсменом по количеству сделок, проведенных одной компанией (14 сделок). Значительное количество сделок с участием ОАО «Сбербанк России» и ОАО «Банк ВТБ» было заключено за пределами их основных рынков, что характеризует инвестиционную активность этих банков. В 2012 г. наблюдалось большое количество сделок по выкупу долей миноритарных акционеров владельцами крупных пакетов акций.

При этом для повышения эффективности сделок слияний и поглощений российские компании должны совершенствовать технологии совершения сделок M&A. Одной из таких технологий является оценка бизнеса. В настоящее время большинство экспертов сходятся во мнении о существовании трех подходов к определению стоимости компании в сделке слияния и поглощения: доходного, затратного и сравнительного. При этом развитие рынка слияний и поглощений требует более серьезной разработки подходов к оценке интеграционных сделок в теории и внесения дополнений и изменений в существующие стандарты [1].

Литература:

1. Поликарпова М. Г. Оценка стоимости бизнеса в интеграционной деятельности металлургической компании// Вестник Магнитогорского государственного технического университета им. Г. И. Носова. 2012. № 4. С.86–91.

2. Поликарпова М. Г. Эконометрический анализ российского рынка слияний и поглощений// Прикладная эконометрика. 2011. № 4. С.27–47.

3. Поликарпова М. Г. Экономико-математический анализ интеграционной деятельности секторов экономики РФ// Вестник Магнитогорского государственного технического университета им. Г. И. Носова. 2010. № 3. С.73–77.

4. Савалей В. В. К оценке эффективности финансирования сделок по слиянию и поглощению// Вестник тихоокеанского государственного экономического университета. 2007. № 4. С.25–41.