Авторами в статье анализируется финансовой риск по кредитным продуктам. Исследуется ситуация с потребительским кредитом, ипотекой, автокредитом за 2019 год.

Ключевые слова: финансовый риск, экономика, кредитный портфель, финансовые услуги

Зачастую, несмотря на то, что военнослужащие имеют представление о различных терминах, которые касаются финансовой грамотности, далеко не все из них могут правильно обращаться с деньгами. В данной ситуации появляется другой немаловажный фактор — финансовый риск. Наиболее существенный финансовый риск — кредитный риск банка, который возникает при любом предоставление денег в заем, что при стабильной работе происходит довольно часто. Стоит сказать, что кредитный риск банка — это риск неполучения или просрочки уплаты денежных средств по банковской ссуде. Он возникает в случаях: частичного снижения или потери заемщиком платежеспособности; утраты клиентом деловой репутации. Кредитные риски банков могут касаться каких-то определенных ссуд, а могут охватывать весь кредитный портфель банка. Чтобы предотвратить финансовые потери, банку необходимо создать собственную политику по кредитам. Необходимо обращать внимание на баланс в кредитном портфеле банка. Кредитный портфель образуется с учетом этих пунктов: прибыльность и возможные риски всех ссуд; высчитывание спроса клиентов на каждый вид кредита; нормативы кредитного риска банка, утвержденные в ЦБ; система кредитных ресурсов в разрезе сроков погашения кредитов. Вся деятельность по кредитованию сама собой представляет риск. Чтобы максимально улучшить деятельность в области кредитования, полезно использовать все современные возможности внешнего информирования о платежеспособности заемщиков [1].

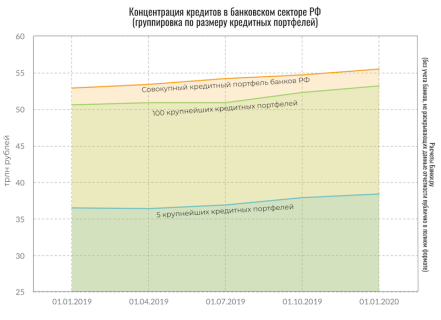

Совокупный кредитный портфель российских банков за 2019 год вырос на 4,9 % — до 55,5 трлн. рублей. Это во многом определило общую динамику сектора. Удельный вес кредитного портфеля в активах за этот период вырос с 57,4 % до 59,9 %. Динамика кредитного портфеля во всех четырех кварталах была положительной, наиболее заметный рост наблюдался во II и IV кварталах — по 1,5 % в каждом из них.

Доля валютных кредитов продолжает сокращаться. В корпоративном портфеле их доля за 2019 год снизилась с 28,8 % до 24,8 % (на начало 2018 года — 29,7 %, на начало 2017 года — 32,2 %), в розничном — с 0,7 % до 0,5 % (на начало 2018 года — 0,9 %, на начало 2017 года — 1,5 %) (рис. 1).

К 1 января 2020 года на балансах пяти крупнейших кредиторов находилось 69,2 % от общей суммы выданных кредитов (в 2018 году — 69,0 %), на топ-100 кредитных портфелей приходилось уже 95,9 % (в 2018 году — 95,7 %).

Удельный вес розничных кредитов в совокупном кредитном портфеле банковского сектора РФ увеличился за год с 26,8 % до 29,5 %, выросла и доля прочих кредитов. Доля корпоративных кредитов, соответственно, сократилась — с 68,3 % до 64,3 %.

За 2019 год объем корпоративного кредитного портфеля российских банков увеличился всего на 24,5 млрд. рублей, или на 0,1 %. Объем портфеля пяти крупнейших корпоративных кредиторов вырос за 2019 год на 233,3 млрд рублей, или на 0,9 %.

Рис. 1. Концентрация кредитов в банковском секторе РФ

Совокупный розничный кредитный портфель банков за 12 месяцев увеличился на 2,6 трлн. рублей, или на 17,2 %. Наиболее активно он рос в I и II кварталах — на 4,2 % и 5,1 % соответственно. Объем кредитов, выданных физическим лицам пятью крупнейшими розничными кредиторами, увеличился за год на 17,5 %, или на 1,77 трлн. рублей (рис. 2).

Рис. 2. Структура кредитного портфеля российских кредитных организаций

Надо отметить, что классические розничные банки растут скромно, а основной прирост портфеля розничного кредитования в абсолютном выражении обеспечивают государственные игроки. При этом розничные кредитные портфели крупнейших госбанков растут сдержанно, но их «дочки» и госбанки поменьше активно кредитуют население. Ставку на розничное кредитование делают также крымские банки и финансовые учреждения, проходящие процедуру оздоровления [2].

Все больше банков, исторически ориентированных на корпоративных заемщиков, переключаются на кредитование населения, а классические розничные банки постепенно смещают акцент с необеспеченных потребительских кредитов и POS-кредитования на другие розничные сегменты, прежде всего — на кредитные карты (в том числе карты рассрочки) и автокредитование.

По данным Национального бюро кредитных историй (НБКИ), после введения с 1 октября 2019 года показателя долговой нагрузки средний размер потребительских кредитов снизился на 9,6 % по сравнению с аналогичным периодом прошлого года: до 169,8 тыс. рублей в октябре — ноябре 2019 года против 187,8 тыс. рублей за аналогичный период 2018 года. НБКИ отмечает, что до октября 2019 года средний чек потребительского кредита демонстрировал постоянный рост [2].

В 2019 году сократился и уровень одобрения кредитных заявок, поданных гражданами на разные виды кредитов. По информации НБКИ, российские банки одобрили 36,9 % от общего числа заявок (в 2018 году — 41,0 %). Объединенное кредитное бюро отмечает по итогам 2019 года уровень одобрения в 30–31 % поданных заявок.

По мнению представителей ряда банков, на уровень одобрения кредитных заявок повлияло не столько введение ПДН, сколько непосредственно рост кредитной нагрузки на население, с которым ПДН и призван бороться. Оба этих взаимосвязанных фактора призывают банки более тщательно оценивать заемщиков.

Динамика просроченной задолженности в розничном и корпоративном сегментах в течение 2019 года была схожей. Просрочка росла в первом полугодии, преимущественно в I квартале, и снижалась во втором. Просроченная задолженность по кредитам, выданным физлицам, в I квартале увеличилась почти на 5,0 %, во II квартале — на 0,6 %, а затем сокращалась в III и IV кварталах — на 3,2 % и 4,3 % соответственно. Просрочка по корпоративным кредитам колебалась более существенно: рост на 25,8 % в I квартале, еще на 1,1 % — во II квартале, снижение на 4,7 % и 3,8 % в III и IV кварталах.

В итоге рост совокупной просроченной задолженности за год составил 11,8 %, а ее удельный вес в совокупном кредитном портфеле на 1 января 2020 года увеличился до 5,9 % (годом ранее — 5,5 %). Для сравнения: в 2018 году динамика просрочки составила 3,0 %, а в 2017 году — 4,3 %.

Доля просроченных ссуд в розничном портфеле сократилась за прошедший год с 5,1 % до 4,3 %, в корпоративном портфеле выросла с 5,7 % до 6,7 %, в том числе за счет отсутствия динамики кредитования юридических лиц рис. 3).

Рис. 3. Динамика кредитования и просроченной задолженности по кредитам

Рост потребительского кредитования продолжит замедляться, в том числе под воздействием регулятивного ужесточения со стороны Банка России. При этом отсутствие роста реальных доходов населения, с одной стороны, влияет на замедление розничного кредитования, а с другой — в какой-то мере обеспечивает его рост: кредитные продукты помогают населению сохранять привычный уровень потребления. Впрочем, розничный сегмент не потеряет своей привлекательности для большинства банков. Уровень отказов в кредитах при этом будет выше, чем в 2017–2018 годах, что уже продемонстрировали итоги IV квартала 2019 года.

По большинству видов и объемов кредитов отреагировали и установленные значения полной стоимости кредита (ПСК). Для автокредитов предельные значения ПСК в течение года находились в диапазоне от 16,7 % до 24,5 % (среднерыночные значения — от 12,5 % до 18,4 %) в зависимости от суммы кредита и срока погашения. Для POS-кредитов предельные значения колебались от 15,6 % до 25,1 % (среднерыночные — от 11,7 % до 18,8 %), для потребительских кредитов с лимитом кредитования — от 26,7 % до 33,4 % (среднерыночные — от 20,0 % до 25,0 %), для нецелевых потребительских кредитов, целевых беззалоговых кредитов и потребительских кредитов на рефинансирование задолженности — от 14,5 % до 40,7 % (среднерыночные — от 10,8 % до 30,5 %).

Совокупный портфель ипотечных жилищных кредитов, выданных российскими банками, в 2019 году расти не прекращал и достиг к концу года 7,49 трлн. рублей (+16,9 % за 12 месяцев). Объемы выдачи ипотеки немного уступили рекордным значениям 2018 года: за прошлый год было выдано 1,27 млн. кредитов на сумму порядка 2,85 трлн. рублей (это меньше суммы выдачи 2018 года на 5,5 %, или на 164,9 млрд. рублей). При этом средняя сумма ипотечного кредита за 2019 год увеличилась с 2,05 млн до 2,24 млн рублей, а средний месячный платеж по ипотеке составляет около 22 тыс. рублей, или 25–30 % от совокупного дохода домашнего хозяйства, по оценке ДОМ.РФ.

Отметим также, что у ипотечных кредитов самый высокий уровень одобрения из всех видов кредитования физических лиц: по оценке НБКИ, в 2019 году банки одобрили 65,6 % заявок на ипотеку (рис. 4).

Доля просроченной задолженности по кредитам в рублях остается стабильно низкой, незначительно сократившись за 12 месяцев: 0,85 % на 1 января 2019 года против 0,96 % годом ранее. Доля валютной просрочки выросла на 6,3 п. п. — с 34,5 % до 40,8 %.

Помимо снижающихся и рекордно низких ставок, на динамику ипотечного кредитования оказывают влияние программы государственной поддержки.

На начало 2020 года 318 банков выдавали ипотечные жилищные кредиты. За год их число сократилось до 278.

По данным Банка России, более трети всех ипотечных жилищных кредитов в России выдается в четырех регионах: Москве, Московской области, Санкт-Петербурге и Тюменской области. За 2019 этот список практически не изменился. На топ-10 регионов по объемам ипотечного кредитования приходится 49,9 % от всех выданных кредитов по стране.

Рис. 4. Выдача ипотечных кредитов по регионам

Из приведенных в графике десяти регионов рост объемов выдачи ипотеки в 2019 году показала только столица. За 2019 год в Москве было выдано 390,5 млрд рублей жилищных ипотечных кредитов (на 1,3 % больше, чем в 2018-м), в Московской области — 241,2 млрд рублей (–4,6 % к 2018 году), в Санкт-Петербурге — 193,4 млрд рублей (–3,5 %), в Тюменской области — 128,2 млрд (–9,8 %), в Свердловской области — 89,8 млрд рублей (–8,3 %).

По итогам 2019 года Банк России оценивает портфель автокредитов российских банков в 955 млрд. рублей. За этот период он увеличился на 16,9 %, или на 138 млрд. рублей (за 2018 год — на 14,6 %, или на 104 млрд. рублей).

По данным НБКИ, в 2019 году в кредит было продано рекордное за шесть последних лет количество автомобилей. Всего в прошедшем году выдано 947,3 тыс. автокредитов (846,8 тыс. в 2018 году), из них 132,7 тыс. — в Москве и Московской области, 73,9 тыс. — в Санкт-Петербурге и Ленинградской области.

При этом, по данным аналитического агентства «Автостат», объем рынка новых легковых автомобилей в 2019 году снизился на 2,5 % по сравнению с предыдущим годом: 1 593,1 тыс. единиц против 1 634,2 тыс. единиц в 2018 году. Средний размер автокредита по стране в 2019 году составил 787,2 тыс. рублей (739,8 тыс. рублей в 2018 году).

НБКИ отмечает, что средний персональный кредитный рейтинг (ПКР) заемщика, получившего автокредит в 2019 году, находился на уровне 712 баллов (минимальное значение — 300 баллов, максимальное — 850 баллов), что выше средних значений по системе розничного кредитования в целом.

Литература:

- https://spravochnick.ru/bankovskoe_delo/kreditnyy_risk/kreditnye_riski_zaemschikov/.

- Banki.ru