В статье проанализировано современное состояния банковского кредитования населения в России. Рассмотрены проблемы, влияющие на рынок банковского кредитования. Проведен анализ показателей динамики выданных физическим лицам кредитов, средневзвешенной ставки по кредитам. Представлен анализ задолженности по кредитам, выданных населению России.

Ключевые слова: кредит, ключевая ставка, задолженность по кредиту

Банковское кредитование населения, является одним из видов банковского кредитования и способствует повышению благосостояния населения. В современных условиях его роль значительно возрастает.

До начала кризиса 2014 г. кредитование населения являлось одним из наиболее прибыльных направлений банковской деятельности. Однако, за последние два года ситуация изменилась в худшую сторону.

Таблица 1

Объем кредитования физических лиц, за период 2014–2016гг.

|

|

01.01.2014 |

Изменение |

01.01.2015 |

Изменение |

01.01.2016 |

|

Всего, в том числе: |

8 778 163 |

-148 441 |

8 629 722 |

-2 768 371 |

5 861 351 |

|

в рублях |

8 612 537 |

-151 116 |

8 461 421 |

-2 695 666 |

5 765 755 |

|

в ин. валюте и драг. металлах |

165 626 |

-20 378 |

145 248 |

-49 653 |

95 595 |

За период объем кредитов, выданных населению, сократился в 2 раза, значительное сокращение наблюдалось как по рублевым, так и валютным кредитам.

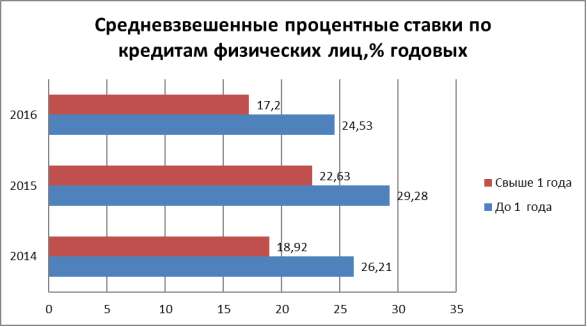

Колебания объемов выдачи банковских кредитов населению, происходило на фоне изменения ключевой ставки Банка России. Повышение ключевой ставки вызывало масштабные изменения процентных ставок коммерческих банков. Ставки по кредитам населению демонстрировали рекордные величины 25–35 % в четвертом квартале 2014 — первом квартале 2015 гг. [3] (рисунок 1).

Рис. 1. Средневзвешенные проценты по кредитам физических лиц, % годовых

Сама по себе ключевая ставка не является показателем для населения. Для людей важнее, когда они смогут получить выгоду в виде удешевления кредитов. Снижение ставки не имеет моментального эффекта для клиентов коммерческого банка.

На данный момент потребительское настроение россиян улучшается. Для крупных трат и кредитования, по мнению россиян, сейчас более благоприятное время, чем было в начале года. Это связано с тем, что во втором квартале 2016 г. банки снизили процентные ставки и смягчили отдельные неценовые условия кредитования основных категорий заемщиков по сравнению с первым кварталом 2016 года. [1]

Первое снижение, но практически незаметное, произошло в июне, уже когда стало известно о снижении ключевой ставки на 50 базисных пунктов. По ипотеке оно составило в среднем не более 0,03 %, до 12,98 %, а по потребительским кредитам среднее значение даже немного возросло на 0,04 %, до 22,33 %.

Основное же снижение ставок по кредитам физическим лицам произошло в июле: по ипотеке они снизились на 0,14 % (до 12,84 %), а по потребительским кредитам на 0,48 % (до 21,85 %). К первому сентября проявился полноценный эффект от решения ЦБ, принятого в июне. Снижение усилилось и фактически в среднем по рынку составило в сегменте ипотеки 0,45 %, а в сегменте потребительских кредитов 1,86 %. [2]

На фоне смягчения условий банковского кредитования в целом и в связи с внутригодовой сезонностью спрос заемщиков на новые кредиты во втором квартале был ожидаемо выше, чем в первом квартале 2016 года.

Основными факторами смягчения условий банковского кредитования в целом банки назвали рост конкуренции на рынке банковских услуг, снижение ключевой ставки Банка России и последовавшее за этим уменьшение стоимости внутреннего фондирования.

Объемы кредитования населения начали медленно расти, но также растет просроченная задолженность по ранее выданным кредитам и по-прежнему остается одной из главных проблем банковского сектора (таблица 2).

Таблица 2

Структура задолженности по кредитам, предоставленным физическим лицам в 2014–2016гг.

|

|

01.01.2014 |

01.01.2015 |

01.01.2016 | |||

|

млн. руб |

уд.вес,% |

млн. руб |

уд. вес,% |

млн. руб |

уд. вес,% | |

|

Задолженность по РФ, всего |

9 925 922 |

100,00 |

11 294 766 |

100,00 |

10 634 035 |

100,00 |

|

В рублях |

9 698 947 |

97,7 |

11 005 284 |

97,4 |

10 366 035 |

97,4 |

|

В иностранной валюте и драг. металлах |

226 975 |

2,3 |

289 482 |

2,6 |

267 205 |

2,5 |

|

Просроченная задолженность, в том числе по кредитам: |

439 161 |

4,4 |

665 643 |

5,9 |

861 427 |

8,1 |

|

В рублях |

406 452 |

4,1 |

620 287 |

5,5 |

802 661 |

7,5 |

|

В иностранной валюте и драг. металлах |

32 709 |

0,3 |

45 356 |

0,4 |

58 766 |

0,5 |

Доля просроченной задолженности увеличивалась весь 2015 год. Осенью была замечена короткая стабилизация, но в начале 2016 года рост вновь усилился. Быстрее всего «просрочка» растет в сегменте потребительских кредитов, кредитных карт.

В целом по стране, доля просроченной задолженности по кредитам за год выросла на 20–30 %. Большинство специалистов связывают это с резким снижением выдачи заемных денег, увеличившейся безработицей и в целом плохой экономической ситуацией в стране. Многие с осторожностью отмечают, что пик роста «просрочки» пройден, и ожидают медленного подъема рынка кредитования.

На сентябрь 2016 года количество потенциальных банкротов превысило 620 тысяч человек, c июня оно увеличилось на 4,1 %. Под действие закона о банкротстве физических лиц попадают уже 621,9 тыс. человек. Это граждане, имеющие просроченный долг более 500 тыс. рублей сроком свыше 90 дней по всем видам розничных кредитов.

По информации Национального бюро кредитных историй, основная часть таких кредитов приходится на сегмент необеспеченного кредитования, на кредиты на покупку потребительских товаров приходится 62,8 % таких кредитов, а на займы по кредитным картам — 9,7 %. У 14,8 % потенциальных банкротов долг сложился из кредитов разных видов. Автокредиты и ипотека есть у 8,2 % и 2,3 % из потенциальных банкротов.

Данные факты оказывают отрицательное влияние на кредитоспособность физических лиц, а значит и состояние банковского кредитования населения в текущей и среднесрочной перспективе.

Перспективы развития потребительского кредитования в России довольно неоднозначны, с одной стороны он является наиболее удобной формой кредитования населения для приобретения товаров и услуг, но на данный момент существует множество проблем, сдерживающих развитие потребительского кредитования в России. Лишь после устранения этих проблем и совершенствования кредитной системы можно говорить о дальнейшем развитии и тенденциях к росту потребительского кредитования вРоссии.

Литература:

- Изменение условий банковского кредитования. [Электронный ресурс]. Официальный сайт Банка России. — Режим доступа: http://www.cbr.ru/statistics/?PrtId=sors (дата обращения 10.10.2016);

- Снижением ключевой ставки ЦБ сделает подарок заемщикам к Новому году. [Электронный ресурс]. — Режим доступа: https://newsland.com/tag/556?page=1 (дата обращения 10.10.2016);

- Тарханова Е. А., Бабурина Н. А. Современные тенденции развития банковской системы России: аналитический аспект/ Журнал экономика и предпринимательство. — 2014. — № 10(51) — с.271–277.