В статье проанализирован рынок ипотечного кредитования в России за период 2007–2016 гг. Рассмотрены факторные признаки, влияющие на общий объем выданных ипотечных жилищных кредитов, а также выявлены тенденции и пути дальнейшего развития ипотечного кредитования в РФ.

Ключевые слова: банк, рынок жилья, доход, инфляция, ипотечное кредитование, процентная ставка, экономический кризис

Одной из самых насущных проблем современного российского общества была и остается жилищная проблема. Нехватка жилья оказывает влияние на все сферы жизни граждан — социальную, профессиональную, личную, семейную жизнь. Наиболее эффективным решением вопроса сегодня является оформление ипотеки. Этот метод кредитования стал настоящим спасением для большинства малоимущих и молодых семей, которые не в состоянии позволить себе полную стоимость квартиры или комнаты.

Согласно статистике, лишь 10 % населения РФ сегодня имеют в собственном владении жилплощадь, превышающую 18 квадратных метров на одного человека. И только 1 % населения России ежегодно может себе позволить приобрести недвижимость на личные накопления денежных средств. Эти цифры ясно показывают то положение с жильем, которое складывается в стране на сегодняшний день. И это притом, что имеющийся жилой фонд каждый год стареет, требует капитального ремонта, реконструкции, т. е. дополнительных государственных вложений [1, 2].

Однако, не смотря на экономический спад период, отечественный рынок ипотечного кредитования имеет значительный потенциал роста (Рис. 1).

Важной чертой российского ипотечного рынка является его высокая степень концентрации и конкуренции. В российском ипотечном секторе конкуренция очень острая — менее крупным участникам рынка приходится конкурировать с госбанками (доля которых превышает 70 %), которые имеют более дешёвое фондирование, и за счет этого занимают фактически привилегированное положение.

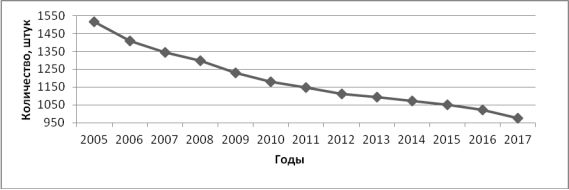

По данным, представленным на рисунке 1, можно отметить, что количество банков и небанковских КО в России за последние годы постоянно снижается. В соответствии с данными Центрального Банка РФ с 2005 по 2017 гг. (по состоянию на 1 января) количество банков и небанковских КО сократилось на 35,69 % (или 541).

Рис. 1. Динамика общего количества действующих банков и небанковских КО в РФ

В России присутствует дефицит качественных банковских услуг в регионах, и дисбаланс пока не меняется. Начавшееся в период финансового кризиса сокращение количества действующих банков России продолжится. Такое явление может быть связано с требованиями по минимальному размеру капитала, которые с каждым годом ужесточаются. Началом этого процесса послужило требование по повышению капитала до 90 млн. руб. с 1 января 2010г., затем с 1 января 2015г. — не ниже 300 млн. руб. Цель данного процесса со стороны Правительства и Центрального Банка РФ — укрепить банковскую систему и пресечь использование банковской лицензии для проведения сомнительных операций.

Более 630 банков в России предлагают ипотечные жилищные кредиты. В настоящее время две трети выданных ипотечных кредитов обеспечены банками с государственным участием. Велика доля государственных банков, активно работающих на рынке (несмотря на огромное количество организаций на ипотечном рынке) — это Сбербанк, ВТБ 24, Газпромбанк (Табл. 1). Самыми популярными среди россиян остаются программы Сбербанка и ВТБ24. Объясняется это доверием заемщиков государственным банкам, которые кажутся им более надежными.

Согласно данным ЦБ, населению для покупки на первичном рынке недвижимости в 2016 году было предоставлено 856427 (единиц) кредитов на сумму 1472254 млн. руб., что больше показателя 2015 года (1157760 млн. руб.) на 27,16 %.

Российский рынок жилья отличается очень слабым эластичным предложением. На расширение строительства жилья влияют больше внешние факторы, такие как политика регионов или развитие новых территорий [3]. Так, высокую долю ипотеки в новостройках демонстрируют частные банки.

Таблица 1

Самые надежные банки России согласно рейтингу, составленному Центральным банком Российской Федерации (2016г.)

|

Место в рейтинге |

Название банка иформа собственности (управления) |

|

1 |

Публичное Акционерное Общество «Сбербанк России» |

|

2 |

Коммерческий банк c государственным участием «ВТБ» |

|

3 |

Акционерное Общество «Газпромбанк» |

|

4 |

Публичное Акционерное Общество «ВТБ 24» |

|

5 |

Публичное Акционерное Общество Банк «Открытие» |

|

6 |

Акционерное Общество «Россельхозбанк» |

|

7 |

Акционерное Общество «Альфа-банк» |

|

8 |

Акционерное Общество Банк «Национальный Клиринговый Центр» |

|

9 |

Открытое Акционерное Ощество «Банк Москвы» |

|

10 |

Акционерное Ощество «ЮниКредит Банк» |

Если в целом ипотеку двигают госбанки, то ипотеку новостроек — частные банки. Отсюда возникает целая цепь рисков новостроек: непрозрачность внешних кредиторов, наличие коррупционных схем, рост стоимости проекта [3].

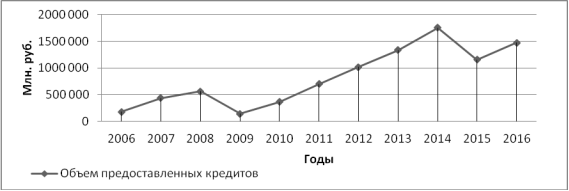

Рис. 2. Динамика объема ипотечных жилищных кредитов, предоставленных физическим лицам-резидентам в РФ

Рассмотрение общего объема выданных кредитов (Рис. 2) показывает их ежегодный рост, только в периоды ухудшения экономической ситуации наблюдается его снижение. Пик, одобренных заявок, пришелся на 2014г. и составил 1012064 единиц кредита на сумму 1753294 млн. рублей. Объемы ипотечных жилищных кредитов, предоставленных физическим лицам в 2009 и 2015 гг. по отношению к предшествующему году, соответствующего периода, имели тенденцию к снижению на 74,50 % и 33,97 % соответственно.

Если анализировать структуру предложения рынка ипотечного кредитования, то в 2010–2016 гг. большой популярностью пользовались программы по оформлению кредита под залог уже имеющегося жилья. Кроме этого, банки предлагали ряд программ для приобретения домов, гаражей и парковочных мест, а некоторые вместе с ипотечным кредитом выдавали кредит на ремонт приобретенного жилья.

На основе данных официальной статистики был проведен сравнительный анализ факторов, влияющих на объем ипотечных жилищных кредитов, предоставленных физическим лицам.

Результативным показателем является сумма выданных ипотечных жилищных кредитов, темп роста, % (У); факторные признаки: X1 — Просроченная задолженность по предоставленным кредитам, темп роста, %; Х2 — Средневзвешенный срок кредитования, месяцев; Х3 — Средневзвешенная ставка, %; Х4 — Реальные располагаемые денежные доходы населения, темп роста, %; Х5 — Уровень безработицы, %; Х6 — Уровень инфляции, %; Х7— Ключевая ставка, %.

Параметры модели с включением фактора времени оценивались с помощью обычного метода наименьших квадратов (МНК). С помощью ПК получена матрица парных коэффициентов (Табл. 2).

Таблица 2

Матрица парных коэффициентов корреляции

|

Y |

X1 |

X2 |

X3 |

X4 |

X5 |

X6 |

X7 | |

|

Y |

1 | |||||||

|

X1 |

0,6531 |

1 | ||||||

|

X2 |

-0,6878 |

-0,7364 |

1 | |||||

|

X3 |

-0,4923 |

-0,1214 |

0,4014 |

1 | ||||

|

X4 |

-0,4314 |

-0,8542 |

0,5453 |

0,1976 |

1 | |||

|

X5 |

-0,8488 |

-0,3478 |

0,4998 |

0,6844 |

0,2244 |

1 | ||

|

X6 |

-0,1645 |

-0,4710 |

0,4890 |

0,3692 |

0,5056 |

-0,0134 |

1 | |

|

X7 |

0,0456 |

-0,0289 |

0,3845 |

0,1910 |

0,0593 |

-0,1699 |

0,6573 |

1 |

При исследовании статистических данных, на основе матрицы парных коэффициентов корреляции, выявлена достаточно сильная взаимосвязь между результативным признаком (У) и факторными признаками Х1, Х2 и Х5. В итоге были получены оценки всех эконометрических моделей с оставшимися факторами. Основные показатели качества построенных моделей приведены в таблице (Табл. 3).

Таблица 3

Регрессионная статистика (результативного показателя сфакторами)

|

Показатели |

Значения |

|

Множественный R |

0,9478 |

|

R — квадрат |

0,8982 |

|

Нормированный R — квадрат |

0,5420 |

|

Наблюдения |

10 |

Коэффициент множественной корреляции R= 0,9478, что говорит о прямой тесной взаимосвязи признаков в уравнении [4].

Коэффициент детерминации (R — квадрат) = 0,8982, он показывает, что 89,82 % вариации объема выданных ипотечных жилищных кредитов обусловлено вариацией включенных в модель факторов.

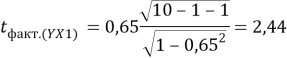

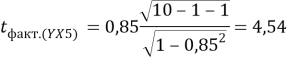

По таблице Стьюдента t–критерий=2,306, при уровне значимости 0,05. Для парных коэффициентов корреляции t-фактическое:

1)  , где

, где ![]() — количество факторов в уравнении регрессии. Поскольку

— количество факторов в уравнении регрессии. Поскольку ![]() , то 0-я гипотеза отклоняется, коэффициент корреляции статистически значим.

, то 0-я гипотеза отклоняется, коэффициент корреляции статистически значим.

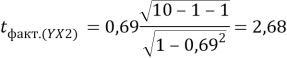

2)  , данный коэффициент корреляции также статистически значим, 0-я гипотеза отклоняется. т. к.

, данный коэффициент корреляции также статистически значим, 0-я гипотеза отклоняется. т. к. ![]() ..

..

3)  , так как

, так как ![]() коэффициент корреляции статистически значим, 0-я гипотеза отклоняется.

коэффициент корреляции статистически значим, 0-я гипотеза отклоняется.

Остальные коэффициент корреляции статистически незначимы, потому что ![]()

Таблица 4

Фактические значения t— критерия Стьюдента

|

|

t-критерий Стьюдента |

|

Y X1 |

2,44 |

|

Y X2 |

2,68 |

|

Y X3 |

1,6 |

|

Y X4 |

1,35 |

|

Y X5 |

4,54 |

|

Y X6 |

0,47 |

|

Y X7 |

0,13 |

Табличный F-критерий Фишера = 4,12, F-критерий факт. (Х5) = 4,9, поскольку F5≤ Fтабл, то переменная немультиколлинеарна с другими.

По F и t критериям уравнение — статистически значимо, 72,05 % вариации объема выданных ипотечных жилищных кредитов зависит от уровня безработицы, на остальные неучтенные факторы приходится 27,95 %.

С целью расширения возможностей содержательного анализа модели регрессии воспользуемся частным коэффициентом эластичности [5]. Частный коэффициент эластичности результативного признака Х больше единицы, следовательно он существенно влияет на результативный признак У: ![]()

Влияние остальных частных коэффициентов эластичности на результативный признак — незначительно.

Уравнение зависимости объема выданных ипотечных жилищных кредитов выглядит следующим образом:

![]()

Данное эконометрическое исследование показывает, что уровень безработицы населения является одним из самых значимых факторов, определяющих ситуацию на рынке ипотечного жилищного кредитования. Замедление экономического роста формирует риск замедления темпов роста и в строительном секторе. Так, объем выполненных строительных работ в 2016 г. на 1,1 % снизился по отношению к уровню 2015 года в сопоставимых ценах.

В настоящее время остро нуждаются хоть в каком-то жилье более 20 миллионов граждан России. Только в Подмосковье очередь из семей, нуждающихся в жилье, превышает 200 тысяч. Чтобы обеспечить эти семьи жильем, нужно в самое ближайшее время построить более 12 миллионов квадратных метров жилья; ипотечный кредит могли получить и оплачивать российские домохозяйства с доходом от 54 тыс. рублей в месяц. В результате финансового и экономического кризиса количество российских домохозяйств, способных купить квартиру в кредит, сократилось за несколько месяцев с 27 до 10 %, т. е. почти в три раза [3].

Более того, текущая ситуация характеризуется нарастанием скрытых рисков, реализация которых может привести в будущем не только к приостановке роста ипотечного рынка, но и к началу его сжатия. Прежде всего — это риски роста безработицы среди потенциальных ипотечных заемщиков и нарастание рисков и проблем с ликвидностью в банковской системе в целом.

Первоочередные меры следует направить на поддержку заемщиков, у которых в условиях кризиса произошло снижение доходов или рост расходов, связанных с платежами по валютным ипотечным жилищным кредитам, а также на стимулирование отложенного платежеспособного спроса.

В соответствии с программой, в целях стимулирования спроса на ипотечные жилищные кредиты необходимо:

- повышать доступность ипотечных жилищных кредитов на приобретение жилья эконом-класса;

- обеспечивать поддержание уровня процентной ставки на приемлемом для финансово дисциплинированных заемщиков;

- стимулировать развитие специальных программ ипотечного кредитования, ориентированных на отдельные категории заемщиков: военнослужащих, молодых семей, ученых, учителей, получателей материнского (семейного) капитала.

Таким образом, проблем в ипотечном кредитовании на сегодняшний день в РФ много и все они должны решаться незамедлительно, причем решение должно происходить комплексно на основе эффективных программ государственного участия, связанных с кредитной, экономической, социальной политикой в стране.

Литература:

- Исмаилова А. З. Ипотечное кредитование как эффективный инструмент развития рынка недвижимости России // Управление экономическими системами. 2013. № 6.

- Показатели рынка ипотечного кредитования в России: ведущие банки и потребительские предпочтения, 2014. [Электронный ресурс]. — Режим доступа: http://marketing.rbc.ru

- Языков А. Д. Ипотечное страхование в России // Банковское дело. 2013. № 8. с. 6–14.

- Снатенков А. А. Экономико-статистическое исследование состояния сберегательного дела в России / А. А. Снатенков, Т. В. Тимофеева // Экономика и предпринимательство. 2015. № 6–2. С. 929–933.

- Тимофеева Т. В., Снатенков А. А. Практикум по финансовой статистике. Оренбург.: Издательский центр ОГАУ, 2004.