This article presents findings on the state of the mortgage market in Russia and the factors affecting it. The dynamics of the volume of mortgage loans and interest rates in recent years.

Keywords: mortgages, bank, credit, property, rate,borrower

Ипотечное кредитование является не только самым популярным решением жилищного вопроса, по причине отсутствия необходимых сбережений у населения, но и основным драйвером роста рынка недвижимости.

Снижение Банком России ключевой ставки в июне 2016 года с 11 % до 10,5 % привело к цепной реакции крупнейших российских банков по снижению ставок по ипотеке. Эта тенденция, в случае отсутствия внешних шоков, продолжится и далее. Разрыв между ставками по кредитам с господдержкой и без нее упал до уровня менее 1,5 % (2,5-3 % в начале года).

Таблица 1

Основные показатели развития ипотечного кредитования

|

Ипотека |

I пол. 2016 г. |

I пол. 2015 г. |

Изменение |

|

Количество выданных ипотечных кредитов, тыс. |

389,8 |

280,5 |

+39 % |

|

в т.ч. по программе субсидирования, тыс. |

144,6 (37 %) |

53,3 (19 %) |

+171 % |

|

Объем выданных ипотечных кредитов, млрд. руб. |

664,5 |

460,7 |

+44 % |

|

в т.ч. по программе субсидирования, тыс. |

262.4 (39 %) |

92,9 (20 %) |

+182 % |

|

Средневзвешенная ставка по ипотеке в рублях, % годовых |

12,7 % |

14,0 % |

-1,3 п..п. |

|

Задолженность по ипотечным кредитам, млрд. руб. |

4,18 |

3,61 |

+16 % |

|

в т.ч. с просрочкой 90+, млрд. руб. |

127,5 |

98,2 |

+30 % |

|

% всей задолженности |

3,1 % |

2,7 % |

+0,4 п.п. |

Источник: Агентство по ипотечному жилищному кредитованию (АИЖК) [1]

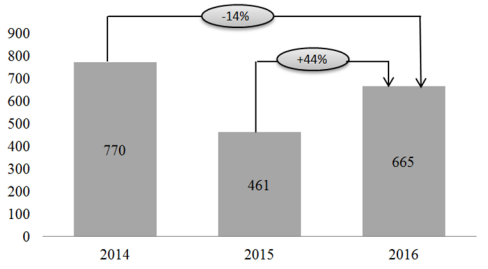

Российские кредитные организации в первом полугодии 2016 года предоставили заемщикам 389,8 тыс. ипотечных рублевых жилищных кредитов на общую сумму 664,5 млрд руб., свидетельствуют данные, опубликованные на сайте ЦБ. И по сравнению с первым полугодием 2015 года прирост предоставленных средств составил 44 %.

Рис. 1. Выдача ипотечных кредитов I полугодия, млрд. руб. Источник: АИЖК [1]

Высокие темпы роста объясняются:

– эффектом низкой базы (в I полугодии 2015 выдача ипотеки упала на 40 % по сравнению с I полугодием 2014 года)

– поддержкой со стороны программы субсидирования (40 % от общего объема выдачи ипотеки, 145 тыс. кредитов на 262 млрд рублей).

Таблица 2

Итоги работы ведущих ипотечных банков в первом полугодии 2015-2016 гг

|

6 месяцев 2016 года |

Прирост,% |

6 месяцев 2015 года | ||

|

Название банка |

Объем, млн руб. |

Название банка |

Объем, млн руб | |

|

1. Сбербанк |

333 800 |

9,7 |

1. Сбербанк |

304 302 |

|

2. ВТБ 24 |

130 142 |

80 |

2. ВТБ 24 |

72 409 |

|

3. Россельхозбанк |

30 667 |

231 |

3. Дельтакредит |

12 243 |

|

4. Дельтакредит |

21 742 |

78 |

4. Банк Москвы |

10 244 |

|

5. Газпромбанк |

20 409 |

155 |

5. Россельхозбанк |

9 256 |

|

6. ВТБ Банк Москвы |

18 000 |

76 |

6. Газпромбанк |

8 001 |

|

7. Райффайзенбанк |

11 100 |

437 |

7. Банк Санкт-Петербург |

4 070 |

|

8. Банк Санкт-Петербург |

9 233 |

127 |

8. Банк Жилфинанс |

3 800 |

|

9. Связь-банк |

9 070 |

461 |

9. Возрождение |

2 970 |

|

10. Абсолют Банк |

8 716 |

240 |

10. Абсолют Банк |

2 565 |

Источник: АИЖК [1].

В десятке лидеров ипотечного рынка, находятся пять банков с государственным участием. Это Сбербанк, ВТБ24, Россельхозбанк, Газпромбанк, ВТБ Банк Москвы, Связь-банк. За 6 месяцев текущего года объем выданных ипотечных кредитов этими банками составил 542,1 млрд рублей.Два крупнейших госбанка Сбербанк и ВТБ24, которые выдали соответственно 333,8 и 130,1 миллиарда рублей, традиционно обосновались на первой и второй строчке рейтинга. На третье место поднялся Россельхозбанк (30,7 млрд), потеснив специализированный ипотечный банк ДельтаКредит (21,7 млрд). Постепенное увеличение разрыва между третьим и четвертым местом позволяет сделать прогноз, что на рынке сформировалась устойчивая тройка лидеров. Ранее такое можно было сказать только о первых двух местах.

По сравнению с первым полугодием прошлого года, в составе десятки лидеров произошли изменения. В топ-10 вошел Райффайзенбанк (11,1 млрд), который очень активно начал год, показав прирост в 437 % [1].

Однако, при одновременном падении доходов населения и увеличении предоставленных ипотечных кредитов, может означать — надувание ипотечного пузыря. Многие аналитики сходятся на мнении, что ипотечный кризис в России маловероятен. Так, российская ипотека остается относительно консервативным продуктом — дерегуляции по образцу американской subprime-ипотеки пока не произошло, и это делает ее устойчивой. Также России удалось относительно безболезненно пережить увлечение ипотекой в иностранной валюте в конце 2000-х.

Рассмотрим некоторые факторы-риска, на которые необходимо обратить внимание:

– уровень просроченной задолженности по ипотеке. Доля просроченной задолженности по ипотечным кредитам в РФ выросла на 0,2 процентных пункта с начала года по 1 июня и на 0,7 % — по сравнению с показателем на 1 июня 2015 года, составив 4,1 %, свидетельствуют данные Национального бюро кредитных историй (НБКИ). Увеличение просроченных задолженностей связано с падением реально располагаемых доходов населения

Рис. 2. Реальные располагаемые денежные доходы населения (в % к среднемесячному значению 2013 г.) Источник: Доклад социально-экономического положения России (январь-июль) [3]

По данным Академии народного хозяйства и госслужбы (РАНХиГС), у 40 % тех граждан, которые выплачивают жилищный кредит, средств хватает только на еду и одежду. А у трети домохозяйств, выплачивающих ипотеку, не хватает денег даже на еду. Получается парадоксальная ситуация: власти стимулируют ипотечное кредитование, устанавливая льготные ставки, и тем самым создают риски новых банкротств среди россиян.

– уровень инфляции, так как его возможное снижение до 4 % в 2017 году для нынешних заемщиков будет означать, что реальная ставка поднимется до 10 % и выше, что снизит их платежеспособность. Даже «льготная» ипотека с господдержкой по ставкам 11-12 % годовых через год-полтора может оказаться вызывающе дорогой [2].

Таблица 3

Портрет ипотечного заёмщика

|

Показатели |

2000-2005 |

2006-2008 |

2009-2012 |

2013-2015 |

|

Доля заёмщиков в возрасте до 30 лет |

< 15 % |

20-35 % |

30-40 % |

до 50 % |

|

Средний фактический срок кредита |

< 5 лет |

6 лет |

7 лет |

7 лет |

|

Уровень дохода |

Очень высокий. Основные доходы-в иностранной валюте |

Выше среднего. Доходы как в рублях, так и в иностранной валюте |

Средний и выше среднего. Доходы в рублях |

Средний. Доходы в рублях |

|

Семейное положение |

Женат/замужем, есть 1-2 ребёнка |

Женат/замужем, есть 1-2 ребёнка |

Женат/замужем, есть 1-2 ребёнка |

Женат/замужем, есть 1-2 ребёнка |

|

Ставка по кредиту |

До 30 % в валюте До 50 % в рублях |

10-13 % в валюте 13-15 % в рублях |

12-14 % в рублях |

10-13 % в рублях |

|

Валюта кредита |

Иностранная валюта |

Преимущественно рублёвый счёт, спрос на кредиты в валюте высокий из-за низких ставок и укрепление курса рубля |

рубли |

рубли |

|

Доля собственных средств |

> 30-40 % |

0-20 % |

> 30 % |

20-30 % |

Источник: Данные ВЦИМа по заказу АИЖК [4]

Анализируя предоставленные данные, можно отметить стабильный рост ипотечных заёмщиков, практически половина населения обращается в банк за получением жилья под процент. Меняется ситуация и с доступностью данного вида кредитования, средний класс становится более платёжеспособным этим можно объяснить спрос на данный вид кредитования. Валюта кредита преимущественно рубли, это обосновывается тем, что заемщики предпочитают не рисковать и брать кредит в той валюте, в которой получают основной доход. Политические и экономические ситуации произошедшие за период 2008-2016гг., а именно кризис и ситуация с аннексией Крыма, повлияли на стоимость доллара по отношению к рублю, таким образом сделав кредит в иностранной валюте очень дорогим.

C апреля предыдущего года была запущена программа помощи ипотечным заемщикам, которые испытывают трудности с обслуживанием кредитов. В том числе и помощь валютным заемщикам. Снижение ключевой ставки Банком России сделало ипотечные кредиты доступными населению.Текущий рост рынка ипотечного кредитования обусловлен влиянием эффекта низкой базы. Говорить о перегреве рынка рано, но предпосылки для надувания ипотечного пузыря уже есть, так как платежеспособность населения падает, а кредиты становятся доступнее.

Литература:

- Информационный портал Аналитического Центра по ипотечному кредитованию и секьюритизации URL: http://rusipoteka.ru (Дата обращения: 17.09.2016)

- Информационный портал сообщества биржевых трейдеров, рекомендации по акциям. URL: http://smart-lab.ru (Дата обращения: 19.09.2016)

- Официальный сайт Федеральной службы государственной статистики URL: http://www.gks.ru (Дата обращения: 23.09.2016)

- Информационный портал РИА недвижимость URL: http://riarealty.ru (Дата обращения: 23.09.2016)