У каждого человека есть насущная потребность — потребность в безопасности, и одним из способов финансовой защиты ее на сегодняшний день является страхование.

Это, безусловно, необходимый элемент для спокойной, размеренной жизни современного человека. Риски подстерегают нас на каждом шагу, наносящие ущерб здоровью, имуществу, интеллектуальной собственности, денежным средствам. Причем сроки наступления этих ситуаций, масштаб ущерба заранее не известны. В процессе формирования страховой отрасли на территории Российской Федерации компаниями, прошедшими путь длинною в десятилетия, был накоплен значительный опыт.

Актуальность темы обосновывается невысоким уровнем развития сферы страхования на территории республики Крым. В современных же условиях, учитывая напряженный темп жизни и сложные социально-экономические условия, необходим проект мероприятий по совершенствованию механизма управления прибылью, который позволит выявить резервы повышения прибыли.

Целью данной статьи является освящение возможных способов нарастания доверия к страховому рынку на территории полуострова.

Исходя из поставленной цели, можно сформулировать следующие задачи:

1.закрепление общих представлений о принципах и законах функционирования рыночной экономики, знаний по дисциплинам общепрофессиональной и специальной подготовки;

2.освоение работы по поиску разнообразных источников информации;

3.формирование оптимальной структуры ассортимента с учетом конъюнктуры рынка;

4.поиск методов и мероприятий развития механизма управления прибылью в страховой отросли КФО;

5.изучение структуры страхового рынка на территории республики Крым и г. Севастополя.

В целом как в других сегментах финансового рынка (банки, НПФы) на страховом рынке наблюдается рост централизации. Этому способствует ужесточение контроля за выдачей и наличием лицензий, этапы увеличения уставных капиталов (минимум 180 млн рублей для универсальных страховщиков), в связи с чем мы наблюдаем стремительный рост у крупных компаний. Все 8 крупнейших страховых компаний [Табл. 1], такие как Ингосстрах, АльфаСтрахование, СОГАЗ, ПАО Росгосстрах, СПАО РЕСО-Гарантия, СБЕРБАНК СТРАХОВАНИЕ ЖИЗНИ, ВТБ СТРАХОВАНИЕ, Страховой дом ВСК, по объему собранных премий показали двузначный рост. [1].

Таблица 1

Крупнейшие страховые компании (Внутри года данные даются накопительным итогом— вточном соответствии сформой представления 0420162 ЦБ РФ.)

|

№ |

регистр. номер |

Название |

Объем собранных премий, руб. (% от всего рынка) |

|

1 |

1208 |

СОГАЗ |

114 970 767 (15.54 %) |

|

2 |

3692 |

СБЕРБАНК СТРАХОВАНИЕ ЖИЗНИ |

77 558 842 (10.49 %) |

|

3 |

3398 |

ВТБ СТРАХОВАНИЕ |

58 608 172 (7.92 %) |

|

4 |

928 |

ИНГОССТРАХ |

54 146 910 (7.32 %) |

|

5 |

2239 |

АЛЬФАСТРАХОВАНИЕ |

50 665 162 (6.85 %) |

|

6 |

1209 |

РЕСО-ГАРАНТИЯ |

46 220 043 (6.25 %) |

|

7 |

621 |

ВСК |

37 305 685 (5.04 %) |

|

8 |

1 |

РОСГОССТРАХ |

35 480 848 (4.80 %) |

|

9 |

3447 |

АЛЬФАСТРАХОВАНИЕ-ЖИЗНЬ |

23 210 109 (3.14 %) |

|

10 |

1284 |

ГРУППА РЕНЕССАНС СТРАХОВАНИЕ |

16 826 706 (2.28 %) |

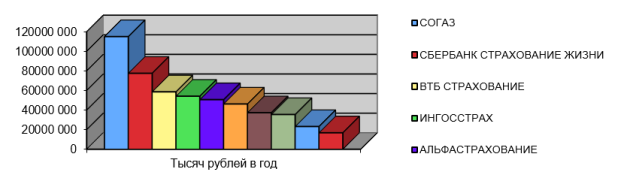

Таким образом, если в 2017 году на ТОП-20 крупнейших страховых компаний сумма поступлений накопительным итогом составляет 79.78 % всех премий, то в 2018 году уже 80.55 % (1 191 753 857 руб.). [Рис. 1] В 2019 году, по прогнозу РИА Рейтинг, рост в процессе формирования страховой отрасли на территории Российской Федерации компаниями, прошедшими путь длинною в десятилетия, был накоплен значительный опыт. Это дает основания предполагать, что по итогам 2019 года ТОП-10 страховщиков займут более 70 % рынка.

Рис. 1. Крупнейшие страховые компании

О том, что у отрасли страхования на территории нашего государства, а также в частности в Крыму и г. Севастополе, в период завершенного перехода в российское правовое поле страхового рынка данного субъекта, есть будущее, говорит доверительное отношение к нему населения страны в целом и предпринимателей.

На протяжении двенадцати лет российские потребители не считали страхование экономически эффективным способом борьбы с рисками. Так, в 2005 г., согласно данным исследований, менее 22 % населения рассматривали страхование как экономически надежный способ борьбы с возможными событиями. Однако в последнее время стремительное развитие страхового рынка и рост информированности населения о различных видах страховых продуктов и программ привели к изменению ситуации. Поддержку рынку оказали кредитные виды страхования — страхование жизни заемщиков и страхование от несчастных случаев и болезней, а также ДМС. В настоящее время, ситуация в Крыму в области страховой деятельности складывается следующим образом. В отличие от банков, которые еще весной 2014 года быстро разворачивали в Крыму свои представительства, страховые компании (СК) в РК и Севастополе начали работать только с 2015 года [6]. Сейчас представительства имеют 38 СК. Из крупных российских страховщиков зашли такие компании как: ТИНЬКОФФ ОНЛАЙН СТРАХОВАНИЕ, Акционерное общество «АльфаСтрахование», общество с ограниченной ответственностью «Страховая компания «СОГАЗ-ЖИЗНЬ», Общество с ограниченной ответственностью Страховая компания «Сбербанк страхование», Общество с ограниченной ответственностью «Страховая Компания «Согласие»» остальные работают через своих представителей, некрупных СК, которые не побоялись западных санкций.

Большинство перспективных СК не планируют заходить в Крым в ближайшее время, хотя по законодательству, занимаясь ОСАГО, они обязаны иметь в каждом субъекте Федерации представителя для работы со своими клиентами, договоры с крымскими СК позволяют им опосредованно работать на рынке КФО. Кроме того, работающие в Крыму СК принимают документы в случаях, когда у виновника ДТП нет полиса, а выплаты пострадавшей стороне производит РСА (Российский Союз Автостраховщиков).

Из крымских СК, работавших в украинский период, на рынке осталась только одна ООО «Первая Страховая Компания».

Во время заключения договора страхования обязательно определяется его цель. Важная задача для страховой компании — обезопасить застрахованных от неприятностей и возможных опасностей, при помощи как обязательных, так и добровольных видов страхования.

Наибольшее количество потребителей, высоко оценивающих экономическую действенность страховых отношений, основывается на страхование КАСКО автотранспорта, страхования имущества, а также обязательное медицинское страхование — виды с наибольшим уровнем выплат страхового возмещения. Соответственно, в ближайшем будущем на этих частях можно ожидать наибольшего роста факторинга, а значит и усиления конкурентоспособной борьбы. На сегодня более трети миллиона новоиспеченных российских граждан обратилось за медицинской страховкой. На данный момент полисы ОМС выдают лишь две страховые компании — ООО «СМК «Крыммедстрах» и ООО «Крымская страховая медицинская компания». Выбор для автовладельцев для заключения договоров ОСАГО более разнообразен, благодаря введению е-ОСАГО. С начала 2017 года в силу вступают и указания ЦБ РФ, которые тоже касаются е-ОСАГО. Они сокращают вероятность небольшого мошенничества со стороны компаний, предоставляющих услуги по автострахованию. Однако, ОСАГО в Российской Федерации довольно убыточный сегмент страхования, согласно исследованиям РСА: финансовый результат за 11 лет существования ОСАГО составил 40,7 миллиарда рублей, то есть около 4 процентов от собранных премий (1029,2 миллиарда рублей). По данным Банка России, выплаты по ОСАГО за год увеличились на 11,3 %, количество выплат выросло на 1,7 %. Точно таким же образом РСА разложило итоги 2017 года. Финансовый убыток составил 0,3 процента.

«Под финансовым убытком в 0,3 % понимается, что ОСАГО — нерентабельный бизнес для российских страховщиков и страховые организации работают себе в минус. Говорить о том, что страховщики зарабатывают на обязательной «автогражданке», не приходится. Ушедшие с рынка страховщики увели 28,4 млрд рублей, то есть это выплаченные и планируемые страховые выплаты из компенсационного фонда РСА за покинувшие этот рынок компании». — говорит в интервью страховой обозреватель Данис Юмабаев [2]. На полуострове этот процесс усложняется большим потоком автотранспортных средств из разных регионов страны, а также зарегистрированных на территории Украины в летний сезон. Тем самым усложняется процесс урегулирования незнанием законов об обязательном страховании РФ: как правильно заполнить Европротокол или какой перечень документов необходим для подачи документов в отделы урегулирования страховых компаний.

Динамика развития отдельных видов страхования, по данным Банка России, объем страховых премий по добровольному и обязательному страхованию, полученных российскими страховщиками в Крыму и Севастополе за 2016 г., составил 2,92 млн руб. или 0,19 % от общего размера премий всего рынка (1180631588 руб.), в т. ч. в Крыму — 2 791 427 руб. и в Севастополе — 132 590 руб. В.Шайдуллина, корреспондент издания «Экономическое развитие России», в своем интервью [3, 54] подчеркнула, что: «Это объясняется, в первую очередь, наличием проблем в сфере страхования транспортных средств на территории Крыма и Севастополя. Данная сфера страхования является превалирующей на присоединенных территориях: в Крыму было заключено 33513 страховых договоров, в т. ч. ОСАГО — 25 088, в Севастополе — 4316, из них ОСАГО — 3 676 договоров страхования [4]». В 2014 г. были внесены изменения в Приказ МВД России от 28.03.2002 № 282 «О государственных регистрационных знаках транспортных средств» [5]. В результате на территории Республики Крым и г. Севастополь были введены государственные регистрационные знаки российского образца. При этом специальная замена государственных номеров осуществляется в плановом порядке, например, при продаже автомобиля. Это вызывает проблемы в покупке полиса ОСАГО. Страховые компании без замены государственных регистрационных знаков автомобиля не осуществляют страхование по ОСАГО, а управление транспортным средством без полиса ОСАГО в России запрещено [3, 55].

Таким образом, в настоящее время после окончания переходного периода автомобили, которые зарегистрированы в Республике Крым и Севастополе по украинским законам, юридически не могут эксплуатироваться до покупки полиса ОСАГО. А покупка полиса ОСАГО для автомобиля, зарегистрированного в соответствии с украинским законом, осуществляется по другим тарифам, как для иностранных автовладельцев. Для структуры страхового портфеля свойственно соотношение отдельных видов страхования, а также между добровольными и обязательными формами. Большую часть прибыли страховой компании зачастую приносят именно добровольные виды страхования, а также они требуют менее жестких условий для заключения данных договоров.

В дальнейшем, для развития прогрессирующего рынка страховых услуг Крымского федерального округа, исследование формирования и распределения чистой прибыли СК даст возможность разработать проект многочисленных мероприятий по модернизации механизма управления прибылью страховой компании. Несомненно, заинтересованности предприятия в наращивании прибыли и усовершенствования ее использования могло бы послужить:

1.Создание отдельного структурного подразделения страховой компании, в должностные обязанности которого входило бы финансовое планирование, в том числе планирование прибыли и анализ ее по источникам формирования;

В рамках этого также возможна разработка и внедрение результативных направлений ее использования.

2.Создание структур, занятых подготовкой, обучением и развитием персонала.

Поскольку рынок российского страхования формируется, создание структур для решения нехватки обученного персонала в сфере страхования, ведь кадровый голод ощущается во многих отраслях экономики нашей страны, я большое количество высококвалифицированных специалистов.

3.Повышение уровня информационной обеспеченности.

Так как существует перечень лиц, которые были замечены в мошеннической деятельности или причастных к экстремистской и террористической деятельности. Данные сведения постоянно обновляются и их необходимо учитывать при заключении страховых договоров.

4.Разработка новых программы по учету страховых операций.

Это помогло бы упростить и ускорить процесс выгрузки договоров КАСКО в базу РСА. Тем самым это помогло бы тратить минимальное количество времени на рассмотрение заявлений по страховым случаям.

5.Внедрение систем маркетинга.

Зачастую, это выбор приемлемой структуры разновидности страховых продуктов беря за основу направленность рынка (возможно разработка сезонных продуктов комбинированного страхования) и потребностей предприятия, совершенствование организации управления финансовой деятельностью предприятия

6.Внедрение новых страховых продуктов.

Данное мероприятие можно отнести к одним из перспективных, но в тоже время рискованных мероприятий, которые в свою очередь требуют дополнительных затрат и поэтому их оказание должно начаться задолго до того, как уровни рентабельности и ликвидности начнут снижаться или по крайне мере сразу же, как такая тенденция наметится.

На основе вышеизложенных сведений о специфике и направленности российского страхового рынка можно подвести итог. Страхование всегда было явлением прибыльным и перспективным. При этом, для увеличения доходности работы страховой компании необходимо регулярно оценивать положение страхового рынка, оценивать мониторинг изменения спроса на страховые услуги; проектировать мероприятия по изменению качества формирования работы, реализации имеющихся в разработке новых видов страхования.

Литература:

- ЗАО Медиа-Информационная Группа «Страхование сегодня» (МИГ). http://www.insur-info.ru/

- ЗАО Медиа-Информационная Группа «Страхование сегодня» (МИГ) http://www.insur-info.ru/press/107027/ статья от 02.06.2015

- Научный журнал «ЭКОНОМИЧЕСКОЕ РАЗВИТИЕ РОССИИ» № 9 2015 с.54–56

- Отчет Центрального банка РФ за 2014 год [Электронный ресурс] // URL: http://www.cbr.ru/sbrfr/?prtid=insurance_ industry (дата обращения 13.07.2015)

- Приказ МВД России от 28.03.2002 № 282 «О государственных регистрационных знаках транспортных средств» // Российская газета. № 70. 2002

- Российская газета — Экономика Крыма № 6844 https://rg.ru/2015/12/03/reg-kfo/strahovanye.html