Конкуренция — необходимый элемент рыночных отношений, выступающая движущей силой развития рынка и его участников. Существует множество определений конкуренции, которые сводятся в основном к соперничеству (борьбе) между участниками рынка за лучшие условия производства и реализации продукции. Являясь разновидностью рыночной конкуренции, банковская конкуренция обладает рядом специфических черт:

‒ конкуренция разворачивается не только между банками, но и небанковскими финансовыми институтами и нефинансовыми организациями;

‒ конкурентное пространство включает в себя множество рынков, на одних банки выступают в качестве продавцов, на других — в качестве покупателей. Рынок банковских услуг не является единым пространством, а представлен различными сегментами.

Современные коммерческие банки функционируют практически во всех рыночных секторах, в связи с чем сфера конкуренции очень обширна. В целом банковская конкуренция осуществляется на трех уровнях.

Первый уровень или основной, эта непосредственно конкуренция между коммерческими банками.

Второй уровень — это конкуренция между банками и небанковскими кредитными организациями. В последние годы на финансовом рынке важную роль стали играть специализированные небанковские кредитно-финансовые институты. К ним можно отнести страховые компании, пенсионные фонды, инвестиционные и финансовые компании, хедж-фонды, кредитные союзы, кредитные кооперативы и др.

Третий уровень — это конкуренция между банками и нефинансовыми организациями. В настоящее время все более заметную роль начинают играть новые технологичные компании ФинТех, предоставляющие услуги, которые традиционно являлись банковскими.

Начнем исследование с первого уровня, т. е. межбанковской конкуренции.

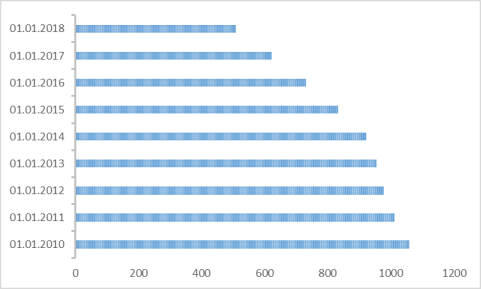

Обратимся к институциональным характеристикам банковского сектора. На начало 2018 года численность действующих кредитных организаций составила 508 единиц, сократившись за 9 лет на 550 организаций. Следует отметить, что тенденция сокращения числа банков (большинство кредитных организаций — это банковские кредитные организации) начала формироваться давно, но заметно активизировалась с 2014 года. Основная причина сокращения численности банков — отзывы лицензий Банком России.

Рис.1. Динамика численности кредитных организаций [1]

Таким образом, можем констатировать сокращение участников рынка. Как уменьшение числа участников рынка влияет на конкуренцию? Если численность участников небольшая, то их сокращение может привести к изменению интенсивности конкуренции. На банковском рынке число участников достаточно большое и их сокращение на состояние конкуренции существенного влияния не оказывает.

Большое распространение для оценки интенсивности конкуренции получил подход на основе оценки распределения рыночных долей конкурентов. Для оценки характера распределения рыночных долей используют показатель рыночной концентрации. Чем выше показатель, тем выше монополизация рынка и ниже интенсивность конкуренции. Показатель рассчитывается для 3,6,10,20,50 и 100 участников рынка. Наибольшее распространение получил расчет для 4-х лидеров рынка. Рассчитаем коэффициент концентрации по формуле:

![]()

Где:

D — доля рынка;

n-количество фирм, для которых рассчитывается показатель.

Рассчитаем коэффициент концентрации для банковского рынка по объему активов.

Таблица 1

Доли лидеров рынка по величине активов,%[1]

|

Банк |

2015 год |

2016 год |

2017 год |

|

ПАО Сбербанк |

28,7 |

28,6 |

28,9 |

|

Банк ВТБ (ПАО) |

11,6 |

12,2 |

11,8 |

|

Банк ГПБ (АО) |

6,4 |

6,6 |

6,8 |

|

ПАО Банк «ФК Открытие» |

3,7 | ||

|

ВТБ 24 (ПАО) |

(5 место) |

4 |

4,5 |

CR 2015 г. = 50,4 %

CR 2016 г. = 51,4 %

CR 2017 г. =52 %

Полученные результаты свидетельствуют о достаточно высокой концентрации рынка. При показателе, превышающем 75 % в США, рынок рассматривался как объект монопольной практики. Прослеживается тенденция к увеличению этого показателя. Таким образом, можем сделать вывод о невысокой интенсивности конкуренции.

Недостатком коэффициента концентрации является то, что он не учитывает варианты распределения долей. Доли могут быть приблизительно одинаковые, либо между конкурентами может быть существенный разрыв. Исходя из многолетних наблюдений, выделяют критическую пропорцию долей двух независимых конкурентов, когда стремление к изменению своей доли рынка сходит на нет, определяемую как два к одному и более. Отсутствие резкой разницы значений рыночных долей значительно повышает активность конкурирующих организаций. Наибольшая интенсивность конкуренции наблюдается при примерном равенстве долей [5].

На российском рынке доля лидера — Сбербанка — в 2,5 раза выше доли ближайшего конкурента банка ВТБ и уже в 17 раз превышает долю банка ПАО «Промсвязьбанк», замыкающего десятку крупнейших банков по величине активов.

Более точно оценить интенсивность конкуренции позволяет коэффициент Херфиндаля — Хиршмана. Чем выше значение, тем ближе рынок к монополии и тем ниже интенсивность конкуренции. По значениям индекса Херфиндаля — Хиршмана выделяют три типа рынка:

‒ высококонцентрированные при 1800< HHI <10000

‒ умеренно концентрированные при 1000< HHI <1800

‒ низко концентрированные при HHI < 1000.

Рассчитывается индекс как сумма квадратов долей участников рынка. Недостатком индекса является сложность его расчета при большом количестве конкурентов. Рассчитаем коэффициент также для 4-х лидеров рынка и попробуем проанализировать получившееся значение.

HHI 2015 = 1012,9

HHI 2016 = 1025,36

HHI 2017 = 1040,94

Данные показывают, что рынок является умеренно концентрированным. Полученные значения не позволяют нам сделать однозначные выводы, так как расчет производился для 4-х участников рынка. Попробуем определить значение для рынка в целом. Расчет проведем по данным за 2017 год.

Квадрат долей банков, занимающих по величине активов 5–15 места составляет 56,53. У остальных участников доля рынка (исходя из величины активов) составляет менее 1 % [4]. Таким образом, сумма квадратов долей всех участников рынка будет менее 1800, т. е. в целом рынок является также умеренно концентрированным.

Как мы уже отмечали, банковская конкуренция разворачивается на отдельных рынках, поэтому целесообразно оценить ее состояние на отдельных сегментах рынка банковских услуг. Для анализа были выбраны рынки вкладов и розничного кредитования. Доли 4-х лидеров рынка по объемам вкладов представлены в таблице 2.

Таблица 2

Доли 4-х банков-лидеров по вкладам физических лиц в 2015–2017гг.,%

|

Банк |

2015 год |

2016 год |

2017 год |

|

ПАО Сбербанк |

46,6 |

45,7 |

46,7 |

|

ВТБ-24 (ПАО) |

6,9 |

6,9 |

7,9 |

|

Банк ГПБ (АО) |

2,1 |

2,1 |

2,2 |

|

АО «АЛЬФА-БАНК» |

1,9 |

2,0 |

2,2 |

Лидером на рынке вкладов является Сбербанк с долей более 45 %. Ближайший конкурент — ВТБ 24 занимает долю около 8 %. Доля следующих ближайших конкурентов составляет около 2-х процентов рынка.

Рассчитаем коэффициент концентрации для 4-х участников.

CR 2015 г. = 57,5 %

CR 2016 г. = 56,7 %

CR 2017 г. = 59 %

На основании полученных данных можем сделать вывод о достаточно высокой концентрации рынка. Соотношение долей двух ближайших конкурентов — Сбербанка и ВТБ-24 составляет 6 к 1, что снижает активность конкуренции.

Рассчитаем также индекс Херфиндаля — Хиршмана для этого сегмента рынка.

HHI 2015 = 2227,19

HHI 2016 = 2144,5

HHI 2017 = 2252,09

Значение индекса превышает 1800, что свидетельствует о том, что рынок является высококонцентрированным, следовательно, с низкой интенсивностью.

Сбербанк России выступает бесспорным лидером, доля которого почти в 5 раз превышает долю ближайшего конкурента. Таким образом, рынок вкладов является рынком с доминирующим банком.

Проанализируем конкуренцию на рынке розничного кредитования. В таблице 3 приведены доли 4-х лидеров рынка.

Таблица 3

Доли 4-х крупнейших банков на рынке розничного кредитования в 2015–2017гг.,%

|

Банк |

2015 год |

2016 год |

2017 год |

|

ПАО Сбербанк |

32,0 |

32,7 |

33,5 |

|

ВТБ-24 (ПАО) |

8,6 |

10,3 |

11,5 |

|

ПАО Росбанк |

3,3 |

Хоум Кредит Банк (3,1) |

2,9 |

|

АО «Россельхозбанк» |

2,6 |

Русский Стандарт банк (2,5) |

2,7 |

Лидирующие позиции в данном сегменте также занимает Сбербанк России, его доля составляла 32,0 в 2015 г. и 33,5 % в 2017 г. Далее идет ВТБ-24 с долей в 8,6 % в 2015 г. и 11,5 % в 2017 г. Росбанк и Россельхозбанк заняли 3-е и 4-е места. В 2016 г. в четверке лидеров произошли изменения. Третье место занял ООО Хоум Кредит энд Финанс Банк с долей рынка 3,1 %, 4-е место — Россельхозбанк с долей рынка 2,5 %. Преимущество Сбербанка не столь значительное, как на рынке вкладов, но существенное.

Рассчитаем индекс концентрации для 4-х участников.

CR 2015 г. = 46,5 %

CR 2016 г. = 48,6 %

CR 2017 г. = 50,6 %

Концентрация на рынке достаточно высокая, но ниже, чем на рынке вкладов. Существенно меньше и разрыв в соотношении долей двух ближайших конкурентов — 3 к 1, что позволяет сделать вывод о более активной конкуренции по сравнению с рынком вкладов.

Для оценки конкуренции рассчитаем индекс Херфиндаля — Хиршмана. Значение индекса за весь исследуемый период находится в интервале 1000–1800. На основе этого рынок оценивается как умеренно концентрированный.

Обобщая полученные данные, можно сделать следующие выводы. Рассматриваемые сегменты российского рынка банковских услуг являются соответственно высоко- и умеренно-концентрированными с наличием доминирующей фирмы. Наиболее концентрированный — рынок вкладов, что свидетельствует о менее интенсивной конкуренции на нем. На исследуемых сегментах доминирует Сбербанк, доля которого превышает 30 %. Соотношение долей ближайших конкурентов превышает критическую пропорцию 2 к 1, способствующую активности конкурентной борьбы [5].

Второй уровень конкуренции — конкуренция банков с небанковскими финансовыми организациями или в терминологии, применяемой Банком России, некредитными финансовыми организациями. На разных сегментах рынка она разворачивается по-разному.

На кредитном рынке все активнее конкурируют с банками различные МФО. В 2017 году темпы прироста портфеля МФО ускорились и составили 28,0 % (25,3 % в предыдущем году) [1].

Объем предоставленных микрозаймов достиг 112,8 млрд руб. (88,1 млрд руб. — в 2016 году). Большая часть займов приходится на физические лица — 78,7 %, причем почти треть — это микрозаймы «до зарплаты». Займы индивидуальным предпринимателям составили 11,1 %, а юридическим лицам -10,1 %. При этом быстрее всего росла задолженность по основному долгу по микрозаймам, предоставленным физическим лицам, — на 33,1 % за год. Прирост показателя по индивидуальным предпринимателям составил 6 %, а по юридическим лицам за тот же период — 19,6 % [1].

По объемам кредитов МФО пока не могут конкурировать с банками. По итогам 2017 года общая сумма предоставленных экономике и населению кредитов достигла 42366, 2 млрд. руб. Но по темпам роста МФО обгоняют банки. Темпы прироста кредитов, предоставленных банками нефинансовым организациям, за 2017 год составили всего 0,2 %, а населению 12,7 % за тот же период [1]. Конкуренцию банкам микрофинансовые институты составляют на таких сегментах рынка как рынок потребительского кредитования и кредитования субъектов малого предпринимательства.

В 2017 году активизировалась и деятельность МФО по привлечению сбережений. За год сумма средств, предоставленных МФО физическими лицами увеличилась на 26,9 %. Прирост же банковских вкладов населения за текущий год составил 7,4 %. Приток средств физических лиц в МФО происходит на фоне снижения ставок по депозитам кредитных организаций. Средневзвешенная ставка по банковским депозитам физических лиц (до 1 года), кроме «до востребования», снизилась за 2017 г. на 1,2 п.п., до 6,1 % [1].

Рынок переводов и платежей является очень неоднородным и высокосегментированным, что затрудняет оценку конкуренции. В проведенном Банком России исследовании конкуренции на финансовом рынке выделены следующие сегменты рынка, для каждого из которых характерные свои особенности: межбанковские переводы; переводы физических лиц со своих банковских счетов; переводы денежных средств без открытия банковского счета; переводы с использованием кредитных и дебетовых карт; переводы электронных денежных средств. В сегменте межбанковских переводов и переводов физических лиц со своих банковских счетов доминирует Сбербанк с долей 78 % и 88 % соответственно. Сегмент переводов денежных средств без открытия банковского счета представляет собой классическую олигополию с тремя лидерами — ПС «Золотая Корона», ПС «Вестерн Юнион» и ПС «CONTACT». В сегменте переводов электронных денежных средств конкуренцию банкам составляют ЭПС, которые в силу регуляторных требований зарегистрированы в форме небанковской кредитной организации или банка. Лидером является система «КИВИ» (КИВИ Банк (АО)) [2].

Следует отметить еще одну тенденцию. Развитие финансовых технологий привело к появлению новых моделей предоставления финансовых услуг: краудфандинг, краудинвестинг, робоэдвайзинг, равноправное (одноранговое) кредитование по модели peer-to-peer (P2P) и др. Финансовую услугу можно получить не в банке, а воспользовавшись, например, мобильным приложением. Появляются новые поставщики традиционно банковских услуг — ФинТех компании. В этих условиях банкиры считают неизбежной потерю доли рынка, которая по разным оценкам может составлять от 20 до 30 % [3].

Подводя итог, хотелось бы остановиться на двух моментах.

Межбанковская конкуренция характеризуется средней интенсивностью и доминированием на различных сегментах одного банка — Сбербанка.

Огромное влияние на финансовый рынок оказывают современные технологии, цифровизация, ведущие к активизации конкуренции банков с новыми поставщиками финансовых услуг.

Литература:

- Официальный сайт Центрального банка Российской Федерации http://www.cbr.ru

- Аналитический доклад Конкуренция на финансовом рынке http://www.cbr.ru/Content/Document/File/44303/20180607_report.pdf

- Всемирный обзор сегмента FinTech 2016 PWC. https://www.pwc.com/

- Крупнейшие банки России по активам http://riarating.ru/banks_rankings/20160128/630007654.html

- Самойлов Г. О., Бочалов А. Г. Банковская конкуренция. — М.: Экзамен, 2002.– 256 с.

[1] Рассчитано автором на основании данных Банка России и РИАРейтинг