Российский опыт выхода компаний на публичный рынок, еще очень мал, и начинает свою историю только с 2002 года. Причем с 2002 по 2004год очень мало российских компаний выразили свое желание использовать фондовый рынок для привлечения капитала. Всего за данный период на публичный рынок вышло лишь восемь компаний, при этом большинство из них провело размещение на зарубежных площадках [1].

Неразвитость российского рынка, его отставание от зарубежных аналогов, и отсутствие необходимого объема финансовых ресурсов, привело к тому, что в последующие годы российские компании по-прежнему предпочитали размещаться на зарубежных площадках. В итоге, Федеральная служба по финансовым рынкам специальным постановлением (приказ ФСФР от 18 апреля 2006 года № 06–42/пз-н «О внесении изменений в Положение о порядке выдачи ФСФР разрешения на размещение и (или) обращение эмиссионных ценных бумаг российских эмитентов за пределами Российской Федерации, утвержденное приказом ФСФР России от 12 января 2006 года № 06–5/пз-н») обязала компании размещать на родине как минимум 30 % от всех акций предназначенных для IPO. [2]

В нашей работе мы проведем анализ публичного размещения ценных бумаг российских компаний с 2007 года по 2013 год включительно.

В рамках нашего анализа мы будем использовать следующие параметры: отраслевую принадлежность компании-эмитента, объем привлеченных средств, а также вид публичного размещения — первичное (IPO) или вторичное (SPO) размещение.

Итак, в период с 2007 по 2013 год на российском фондовом рынке осуществили публичное размещение ценных бумаг компании-эмитенты, принадлежащие к двенадцати отраслям:

1) финансовые услуги;

2) энергетика;

3) транспорт и логистика;

4) торговля и потребительский сектор;

5) металлургия и горное дело;

6) недвижимость и девелопмент;

7) технологии и телекоммуникации;

8) фармацевтика и аптеки;

9) пищевая промышленность;

10) химия и нефтехимия;

11) биотехнологии и медико-биологические исследования;

12) добыча золота, алмазов и драгоценных камней;

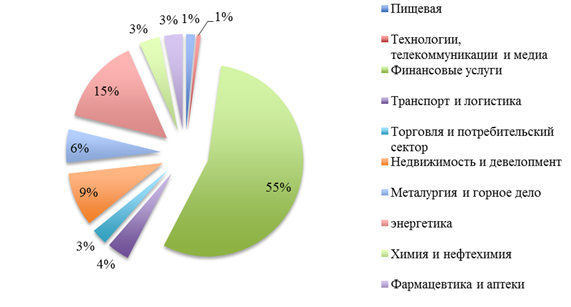

Следует отметить, что отраслевая принадлежность компаний-эмитентов в течении этого периода претерпевала изменения. До 2007 экономика России в целом имела сырьевую направленность. А в 2007 году российский фондовый рынок сдвигается от сырьевой направленности в сторону большей диверсификации, но перекос идет в финансовый сектор. Более 50 % публичных размещений было осуществлено компаниями данной отрасли. На втором месте были компании энергетической отрасли — 15 % размещений, и 9 % размещений было осуществлено компаниями, занимающимися недвижимостью и девелопментом (см. рис. 1.).

Рис. 1. Отраслевая структура публичных размещений российскими компаниями-эмитентами в 2007 г.

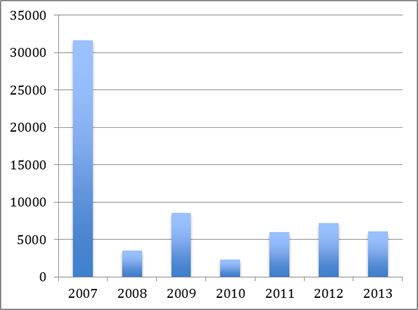

IPOв 2007 году осуществили двадцать две компании, SPO — четыре. Общий объем привлеченных средств составил 30,653 миллиарда долларов (см. рис. 2.).

Рис. 2. Объем средств, привлеченных российскими компаниями-эмитентами путем публичного размещения акций в 2007–2013 гг.

В 2008 году макроэкономические условия проведения IPO серьезно изменились. Это было вызвано кризисными явлениями в мировой финансовой системе, начавшимися с июля 2007 года (т.н. «ипотечным кризисом» в США), которые в 2008 году переросли в полномасштабный мировой финансово-экономический кризис.

Глобальное сокращение инвестиционного спроса, привело к глубокому падению российских фондовых индексов. Условия для проведения IPO существенно ухудшились. Прежде всего, кардинально изменились те ценовые уровни, на которых было возможно размещение акций. Наиболее ликвидные российские акции потеряли к концу 2008 года 70–75 % стоимости по отношению к максимальному уровню, достигнутому в мае.

Кардинально изменились и иные условия проведения IPO. Среди целей корпоративного развития на первое место вышла цель спасения бизнеса, особенно актуальная в условиях большого объема долгов российских корпораций [3]. Финансово-экономический кризис подорвал действие и других факторов, способствовавших росту рынка IPOв предыдущие годы. Сократился платежный спрос, снизилась рентабельность производства. В результате, объем привлечения денежных средств российскими компаниями на бирже в 2008 году существенно снизился, и составил 3,499 миллиарда долларов (см. рис.2).

Привлечение капитала производилось компаниями-эмитентами, представленными семью отраслями. Таким образом, по сравнению с предыдущим годом, количество отраслей сократилось на треть. Однако в 2008 году доли отраслей распределились практически пропорционально (см. рис.3.).

Первичное размещение произвели 4 компании, а вторичное — шесть.

Рис. 3. Отраслевая структура публичных размещений российскими компаниями-эмитентами в 2008 г.

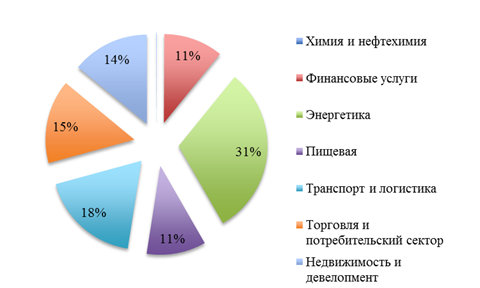

В послекризисном 2009 году, в первой половине которого кризис еще продолжается, начинается постепенное восстановление финансового рынка. В итоге, это нашло свое отражение в объемах привлеченных денежных средств российскими компаниями на публичном рынке. Так, в 2009 году компании смогли привлечь 8,541 млрд. долларов (см. рис. 2.).

Финансовый сектор снова привлекает наибольшие объемы средств, с еще большей разницей, чем в 2007 году. Как и в 2008 году, компании были представлены в семи отраслях, в каждой из которых разместилось только по одной компании, кроме финансового сектора, который был представлен тремя компаниями (см. рис. 4.). Из девяти размещаемых в 2009 году компаний, три провели первичное размещение, 4 компании провели SPO, а две второе SPO.

Рис. 4. Отраслевая структура публичных размещений российскими компаниями-эмитентами в 2009 г.

В 2010 году на публичный рынок вышли двенадцать компаний, восемь из них провели IPO и четыре SPO. Компании были представлены в 8 отраслях. Объемы привлечения средств по отраслям, как и в 2008 году распределились равномерно (см. рис. 5). Общий объем привлеченных средств составил всего лишь 2 287 миллиона долларов (см. рис. 2.).

Рис. 5. Отраслевая структура публичных размещений российскими компаниями-эмитентами в 2010 г.

Положительной тенденцией на наш взгляд является только то, что второй год подряд размещения проводят в таких инновационных отраслях, как биотехнологии и медико-биологические исследования.

Как мы отметили выше, объем привлеченных денежных средств в 2010 году оказался рекордно низким, а на мировых финансовых рынках, напротив объемы привлечения приблизились почти к докризисным показателям.

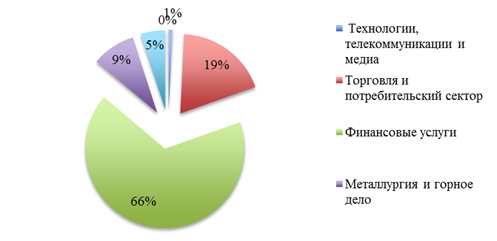

Объем привлеченных денежных средств в 2011 году составил 5987 млн. долларов, превысив значения 2010, но показав значение несколько ниже после кризисного 2009 года (см. рис. 2.). Лидером по привлечению средств вновь выступили финансовые услуги с долей в общем объеме размещений 66 % (см. рис. 6.).

Рис. 6. Отраслевая структура публичных размещений российскими компаниями-эмитентами в 2011г.

IPO и SPO осуществили десять компаний, пять компаний провели первичное размещение и пять вторичное. Также необходимо подчеркнуть, что из пяти компаний проводивших SPO, две проводили второе, а две третье SPO.

2012 год, по нашему мнению, можно назвать провальным для российского фондового рынка. В публичном размещении поучаствовали всего лишь четыре компании, из которых две провели SPO и две IPO. Объемы привлечения составили 7 217 млн. долларов (см. рис. 2.), что больше показателей 2011 года, но 66 % составил финансовый сектор.

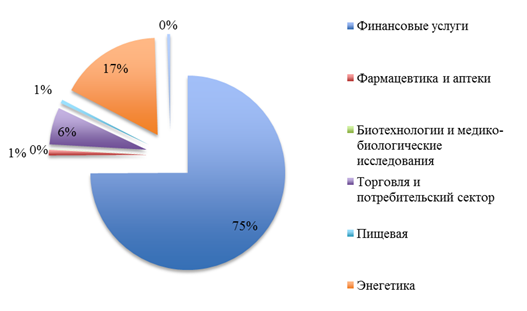

В 2013 году размещение акций происходит следующим образом

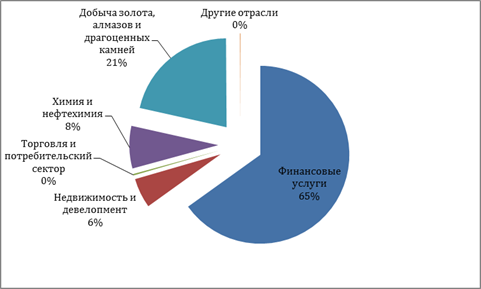

Рис. 7. Отраслевая структура публичных размещений российскими компаниями-эмитентами в 2013г.

2013 год дал показатели размещения ещё ниже, чем 2012. К стандартным отраслям добавляются ещё добыча золота, алмазов и драгоценных камней, но лидируют как всегда финансовые услуги. Общая цифра составляет 6,089 млрд. долларов. Пять компаний осуществили IPO, две SPO и одна вторичное SPO.

Итак, в результате анализа публичных размещений российских компаний-эмитентов в 2007–2013 гг. мы сделали неутешительные выводы. На фоне зарубежных фондовых рынков, которые еще в 2010 году достигли почти докризисных показателей, российский рынок IPO испытывает глубокую рецессию. Если не считать финансовый сектор, российский фондовый рынок можно считать умирающим.

Самая главная причина сложившейся удручающей ситуации, пожалуй, в очень жестких требованиях для осуществления IPO. Мы думаем, что это основная причина, которая не дает развиваться фондовому рынку. Можно сделать вывод, что российский фондовый рынок только для крупных игроков, каковых в России не так уж много, они еще раньше и в те годы, которые мы анализировали, провели IPO, и игроков которые могли бы провести публичное размещение почти не осталось. Компании, которые нуждаются в привлечении капитала, относятся к малому и среднему бизнесу, а им привлечение капитала на фондовом рынке не является возможным. Если в ближайшее время не изменится законодательство в сторону лояльности, и более низких порогов для проведения IPO, российский фондовый рынок так и останется в зачаточном состоянии и, соответственно, не сможет полноценно развиваться.

Литература:

2. Приказ ФСФР РФ от 18.04.2006 N 06–42/пз-н «О внесении изменений в Положение о порядке выдачи Федеральной службой по финансовым рынкам разрешения на размещение и (или) обращение эмиссионных ценных бумаг российских эмитентов за пределами Российской Федерации, утвержденное Приказом ФСФР России от 12.01.2006 N 06–5/пз-н» (Зарегистрировано в Минюсте РФ 05.05.2006 N 7784)

3. http://www.consultant.ru/document/cons_doc_LAW_60073/

4. © КонсультантПлюс, 1992–2014

5. Балашов В. Г.,Ириков В. А., Иванова С. И., Марголит Г. Р. IPOи стоимость российских компаний: мода и реалии. — М.: Издательство «Дело» АНХ, 2008. — 336 с.

6. Базовый курс по рынку ценных бумаг. Под редакцией Кокорева Р. А. (Издание 2-е, репринтное). — М., 2010. — 352 с., ил.

7. Геддес Росс IPOи последующее размещение акций / [Пер. с англ. Ю. Кострубова]. — М.: ЗАО «Олимп-Бизнес», 2008–352 с.: ил.

8. IPOот Iдо O: Пособие для финансовых директоров и инвестиционных аналитиков / Андрей Лукашов, Андрей Могин. — 2-е изд., испр. и доп. — М.: Альпина Бизнес Букс, 2008. — 361 с.