Финансовая отчетность — это комплект документов, содержащих информацию о результатах финансово-хозяйственной деятельности предприятия. В соответствии с МСФО (IAS) 1 «Предоставление финансовой отчетности», полный комплект финансовой отчетности включает: отчет о финансовом положении на дату окончания периода; отчет о совокупной прибыли за период; отчет об изменениях собственного капитала; отчет о движении денежных средств; и примечания, состоящие из краткого обзора основных принципов учетной политики и прочей пояснительной информации 1.

Цель составления финансовой отчетности — это представление информации о финансовом положении, финансовых результатах и движении денежных средств предприятия, которая будет полезна широкому кругу пользователей при принятии ими экономических решений. То есть финансовая отчетность составляется не просто для внутреннего пользования, а для того, чтобы пользователь, прочитав ее, получил понимание того, что компания имеет и на какую сумму, что ему ожидать в будущем и он на основании этого будет принимать решение.

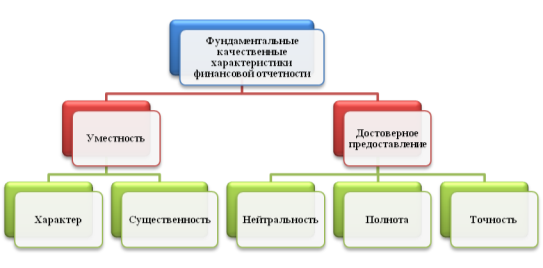

Финансовая отчетность также показывает результаты управления ресурсами, доверенными руководству компании. Ресурсы в финансовой отчетности представлены активами, обязательствами, капиталом, доходами, расходами и другими показателями. И результаты управления данными ресурсами влияют на принятие решения учредителей и инвесторов. Финансовой отчетности присущи фундаментальные характеристики, представленные на рисунке 1.

Рис. 1. Фундаментальные качественные характеристики финансовой отчетности

Уместность помогает пользователю оценивать прошлые, настоящие и будущие события. Внутри уместности находится характер и существенность. Характер информации должен помогать, пользователям принимать решения. Существенность, определяет значимость той или иной операции, если операция или событие существенны, то об этом пользователь обязательно должен знать, и наоборот если операции были мелкие то их описывать не обязательно, так как пользователь может в них «потеряться». Критерии и порог существенности, каждая компания определяет самостоятельно.

Достоверное представление включает в себя нейтральность, полноту и точность. Нейтральность означает, что компания должна адекватно раскрывать информацию ничего не приукрашать то, чего не надо, и ничего не прятать, если есть неблаговидные операции. Полнота характеризует то, что все требования по ведению учета выполнены в соответствии с МСФО и в полном объеме и это отражено в финансовой отчетности. Точность это значит, что операции отражены в том периоде и в той сумме, в котором операция была совершена.

Таким образом, при ведении бухгалтерского учета и при составлении финансовой и налоговой отчетности должны соблюдаться эти принципы, и компания должна стремиться, максимально надежно представлять информацию, содержащуюся отчетах.

Но, к сожалению, случается, что финансовая отчетность содержит искажения, то есть она не достоверна и не справедлива, потому что это может быть связано элементарно с ошибкой, которая является не преднамеренной неточностью в финансовой отчетности. Искажение может выражаться в арифметической ошибке или описке в учетных записях, или это может быть неправильное применение и понимание учетной политики, или упущение фактов и их неверная интерпретация. То есть, если все это происходит, то это — ошибка, но есть и мошенничество. Мошенничество и недобросовестные действия отличаются от ошибки преднамеренностью и умышленностью действий.

МСА 240 «Ответственность аудитора в отношении мошенничества

в ходе аудита финансовой отчетности» дает определение мошенничеству как преднамеренному действию, совершенному одним или несколькими лицами из числа руководства субъекта, лицами, наделенными руководящими полномочиями, сотрудниками, имеющие признаки обмана с целью получения несправедливого или незаконного преимущества 2. Таким образом, можно сказать, что мошенничество — это неправильное отражение хозяйственных операций и предоставление на этой основе заранее искаженной, недостоверной отчетной информации ее пользователям.

Есть понятие корпоративное мошенничество — это когда идет искажение, присвоение активов компании, осуществляемое обманным путем и характеризующееся умышленным воздействием на финансово-хозяйственную деятельность компании. В корпоративном мошенничестве может быть несколько составляющих, имеющих отличительные признаки, такие как хищение активов компании и коррупционные действия.

Существует так же понятие мошенничество с финансовой отчетностью это схемы, которые позволяют фальсифицировать финансовую отчетность в целях, как ее улучшения, так и ухудшения, тем самым внося заблуждения в контролирующий орган, инвесторов банки т.д., то есть вноситься продуманная искаженная информация, и документы компании отражают эти искажения.

И еще один составляющий фактор — это неценовая коррупция, то есть использование персоналом компании своего служебного положения с целью личного обогащения, осуществляемое за вознаграждение, но без фактического изъятия активов у компании.

Все вышеперечисленные факторы составляют конструктор мошенничества. Эти схемы могут реализовываться как отдельно, так и во взаимосвязи, «помогая друг другу».

Таким образом для снижения риска искажения финансовой отчетности и предупреждения того или иного вида мошенничества, компании требуется сформированная и действующая система внутреннего контроля. Которая как часть современной системы управления позволяет вести упорядочено и эффективно финансово-хозяйственную деятельность компании.

В МСА 400 «Оценка рисков и внутренний контроль» определение «система внутреннего контроля» включает совокупность организационных мер, методик и процедур, используемых руководством аудируемого лица в качестве средств для упорядоченного и эффективного ведения финансово-хозяйственной деятельности, обеспечения сохранности активов, выявления, исправления и предотвращения ошибок и искажения информации, а так же своевременной подготовки достоверной финансовой отчетности 3.

То есть данные стандарты говорят, как компании необходимо действовать при формировании системы внутреннего контроля. Внутренний контроль должен включает в себя пять основных элементов: контрольная среда, оценка рисков, информационная система, деятельность по контролю и мониторинг. Вся эта система была отражена в модели COSO.

Модель COSO модель риска и контроля были разработаны в США. Конец 80-х годов ХХ столетия был тяжелым для США. Крах сотен финансовых институтов принес миллиардные убытки инвесторам, дебиторам и правительству. Поэтому была создана специальная комиссия, в состав которой входили: бухгалтера, аудиторы и финансовые менеджеры. По результатам проведенной работы комиссия рекомендовала спонсирующим организациям разработать интегрированное руководство по внутреннему контролю. Для реализации был создан COSO комитет. Модели риска и контроля, предложенные COSO, послужили основой для ряда других моделей риска и контроля, разработанных в других странах, аналогичными COSO, и различными консультационными фирмами.

Пять элементов, из которых состоит внутренний контроль — модель COSO представлены на рисунке 2. Содержание элементов системы внутреннего контроля модели COSO представлены на рисунке 3.

Рис. 2. Модель COSO

Сущность модели COSO является то, что все пять аспектов должны, применятся, как на этапе операции, так и на этапе составления финансовой отчетности. То есть, когда каждый раз отражается хозяйственная операция, необходимо чтобы все эти пять аспектов нашли в ней отражение. Например, контрольная среда — это то как образовалась операция, есть ли основания для проведения операции, какие риски связаны с отражением данной операции, какие проводятся контрольные процедуры, подтверждается ли данная операция документально, каким образом передается информация от поставщика к покупателю или между подразделениями о данной операции и в конце мониторинг то есть, проверяется, что все эти четыре пункта выполняются в соответствии с требованиями бизнес-процессов. Точно так же данные аспекты применяются на этапе составления финансовой и налоговой отчетности, потому что искажение на одной из этих площадок, повлечет риск в финансовом и налоговом учете. На всех этапах, на всех моментах выполнения операции и отражения ее в бухгалтерском учете и финансовой отчетности все эти пять компонентов должны быть применены.

Модель COSO применяет внутренний контроль как процесс, осуществляемый советом директоров менеджментом и остальным персоналом компании, предназначенной для достижения «разумной уверенности» касательно достижения целей в следующих категориях: эффективность и продуктивность операций; надежность финансовой отчетности; и соблюдение законов и правил. Разумная уверенность — это то, что есть понимание, что на сто процентов все не предусмотреть и все риски невозможно минимизировать, поэтому должны построить такую систему внутреннего контроля которые позволять максимально минимизировать основные риски.

При построении системы внутреннего контроля по модели COSO, необходимо получить информацию о деятельности компании ее среде, включая внутренний контроль и оценку риска существенных искажений финансовой отчетности. Понимание бизнеса предприятия это общее знание экономики отрасли, в рамках которой действует субъект, а также более конкретные знания о том, каким образом субъект функционирует. Целью знаний о бизнесе предприятия является выявление и понимание событий, операций и методов работ, которые могут существенно повлиять на финансовую отчетность.

В модели COSO самое первое это контрольная среда — это фундамент, так как она влияет на все оставшиеся процессы. Контрольная среда задает атмосферу в компании, влияя на контрольное сознание своего персонала. Она является основой для всех остальных компонентов внутреннего контроля, обеспечивая дисциплину и структуру. К факторам контрольной среды относятся целостность, этические ценности, стиль работы руководства, система делегирования полномочий, а также процессы управления и развития персонала в компании.

Процесс оценки рисков в компании порядок выявления рисков менеджером компании, оценки их последствий и управления рисками. Для целей финансовой отчетности процесс оценки рисков включает: выявление руководством рисков в связи с подготовкой достоверной и объективной финансовой отчетности в соответствии с принципами подготовки финансовой отчетности; оценку вероятности возникновения рисков; оценку «значимости» рисков; принятие решения по управлению рисками. Целью оценки рисков искажения финансовой отчетности является определение состава, объема и временных рамок дальнейших процедур.

Информационная система охватывает бизнес-процессы, значимые для подготовки финансовой отчетности, а также систему коммуникаций между структурами юридического лица и непосредственно между его должностными лицами. К какой категории относится система бухгалтерского учета в компании, а именно процедуры, позволяющие инициировать и обработать их, обеспечить должный учет активов, обязательств и капитала, подготовить отчетность организации.

Процедуры контроля и контрольные действия должны быть направлены на компанию и поддержания таких областей внутреннего контроля, как: санкционирование операций; обзор результата деятельности компании; обработка информации; физические средства контроля; распределение обязанностей между должностными лицами компании; и другие действия.

Мониторинг средств контроля это процесс оценки качества функционирования внутреннего контроля. Это сочетание постоянной и периодической оценок, а также управленческая и надзорная деятельность. Важно понять, каким образом компания осуществляет мониторинг и как при необходимости корректирует систему внутреннего контроля в части, относящейся к подготовке финансовой отчетности.

Таким образом, если внедряется система внутреннего контроля на основании модели COSO, то на каждом этапе происходит разделение полномочий, четко устанавливаются процедуры, вовремя обрабатывается информация, что снижает риски недостоверности финансовой отчетности.

Следовательно, эффективность деятельности компании зависит от компетентно сформированной системы внутреннего контроля, так как она способствует не только выявлять недостатки, искажения и мошенничество, но предупреждать и оперативно их устранять, что влечет к результативности и экономичности управления, а также снижает трудоемкость контрольной работы и как следствие повышает повышение устойчивости компании.

Литература:

- Нурсеитов Э.О., Нурсеитов Д.Э. МСФО Теория и практика: Справочное руководство. — Алматы: Изд-во LEM, 2007. — 568 с

- Ситнов, А.А. Международные стандарты аудита: Учебник — М.: ЮНИТИ, 2015. — 239 c.

- Тютюрюков, В.Н. Международные стандарты аудита: Учебник — М.: Дашков и К, 2014. — 200 c