В настоящее время происходит стремительное развитие информационных технологий в сфере безналичных расчетов, повсеместное внедрение расчетов платежными картами, возрастает количество электронных платежей. Количество платежных карт, эмитированных кредитными организациями, увеличивается ежегодно, так согласно данным Банка России по состоянию на 1 января 2010 года количество платежных карт, составляло 123,9 млн, на 1 января 2012 года — 162,9 млн, на 1 января 2014 года — 217,5 млн, на 1 января 2016 года — 243,9 млн.

Практически все банки, оказывающие услуги физическим лицам, предоставляют своим клиентам возможность использовать электронные средства платежа (так называемые удаленные каналы обслуживания или дистанционное обслуживание), под которыми понимаются банкоматы, платежные терминалы, интернет-банкинг, мобильный банкинг, услуга «Автоплатеж»(автоматическая оплата регулярных счетов с помощью мобильного телефона и банковской карты).

Электронные средства платежа удобны и практичны, они позволяют оплачивать товары и услуги, коммунальные платежи, в том числе и в сети Интернет, снимать наличные денежные средства. Кроме того, клиент получает возможность круглосуточно пользоваться услугами банка, что особенно актуально, учитывая динамичный ритм жизни граждан.

Однако, правовое регулирование использования электронных средств платежа несовершенно, о чем свидетельствует отсутствие единообразия судебной практики по аналогичным делам, связанным с разрешением споров об использовании электронных средств платежа без согласия клиента. Как правило, такие споры возникают по причине несанкционированного списания денежных средств со счета клиента.

Одним из дискуссионных вопросов в судебной практике является использование такого электронного средства платежа как мобильный банкинг (например, услуги «Мобильный банк», «Альфа-Мобайл» и т. п.).

|

|

|

|

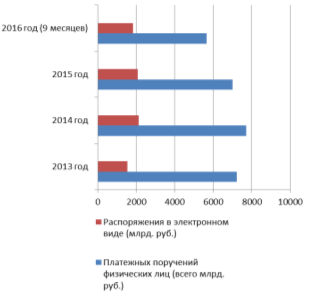

Рис.1. Платежи клиентов кредитных организаций с использованием платежных поручений, поступивших в кредитные организации, по способам поступления (млрд. руб.) |

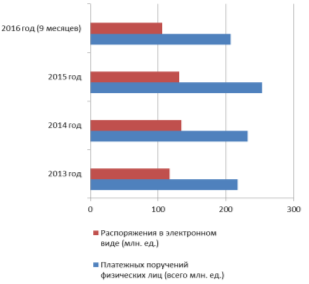

Рис.2. Платежи клиентов кредитных организаций с использованием платежных поручений, поступивших в кредитные организации, по способам поступления (млн. ед.) |

Как правило, кредитные организации в условиях обслуживания закрепляют за клиентом обязанность информировать банк об изменении номера мобильного телефона и о прекращении использования номера мобильного телефона, подключенного к услуге мобильного банкинга.

Рассматриваемая обязанность, вытекающая из статьи 1651 Гражданского кодекса Российской Федерации, призвана защитить, в первую очередь, интересы клиента, так как в случае расторжения договора об оказании услуг мобильной связи операторы связи через определенный период времени передают абонентский номер другому лицу. Если услуга мобильного банкинга не отключена, то новый абонент получает право распоряжения денежными средствами, находящимися на счете прежнего абонента.

Судебная практика при рассмотрении дел, связанных с несанкционированным списанием денежных средств, которое произошло в результате несообщения банку информации о прекращении использования абонентского номера, противоречива. Суды либо отказывают клиентам в возмещении операций, совершенных третьими лицами на основании того, что в нарушение условий договора клиент не известил банк о смене абонентского номера либо возлагают ответственность за совершенные спорные операции на банк. В первом случае суды обосновывают решения, указывая, что в такой ситуации у банка отсутствуют основания усомниться в том, что распоряжение о списании денежных средств было сделано посторонним лицом. Во втором случае указывают на отсутствие воли клиента по распоряжению денежными средствами, в связи с тем, что банк не исполнил обязанности по обеспечению конфиденциальности информации о банковской карте истца.

Представляется обоснованной точка зрения, согласно которой клиент не имеет права на возмещение суммы спорной операции, так как в силу заключенного договора клиент обязан уведомить банк о прекращении использования номера мобильного телефона, который привязан к платежной карте. Иное не соответствовало бы принципу добросовестности участников гражданских правоотношений и по смыслу статьи 10 Гражданского кодекса Российской Федерации являлось бы злоупотреблением правом.

Учитывая, что гражданин является экономически слабой стороной, то для решения рассматриваемой проблемы целесообразно обязать операторов связи и операторов по переводу денежных средств осуществлять обмен информацией о расторжении договора об оказании услуг мобильной связи, выдаче дубликата или замене SIM-карты.

Представляется неурегулированным вопрос несения рисков и распределения ответственности между кредитной организацией, оператором мобильной связи и клиентом в случае выдачи дубликата SIM-карты неуполномоченному лицу сотрудниками оператора мобильной связи.

Судебная практика в этом вопросе также не единообразна. В одном случае суды возложили риски на клиента, отказав в удовлетворении иска, и только при новом рассмотрении дела в суде апелляционной инстанции ответственность за совершенные спорные операции была обоснованно возложена на оператора мобильной связи [3]. В другом случае ответственность в полном объеме была возложена на банк [4].

Полагаем, что в части 16 статьи 9 Федерального закона «О национальной платежной системе», необходимо указать, что «положения части 15 настоящей статьи в части обязанности оператора по переводу денежных средств возместить сумму операции, совершенной без согласия клиента до момента направления клиентом — физическим лицом уведомления, не применяются в случае совершения операции с использованием клиентом — физическим лицом электронного средства платежа путем соединения по сети подвижной связи с применением идентификационного модуля, дубликат которого был выдан оператором связи неуполномоченному лицу, что повлекло совершение операции без согласия клиента — физического лица. В указанном случае сумму операции, совершенной без согласия клиента, обязан возместить оператор связи». Одновременно следует дополнить статью 68 Федерального закона «О связи»пунктом 9 следующего содержания: «Операторы связи несут ответственность, предусмотренную пунктом 1 части 16 статьи 9 Федерального закона от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе».

Такое решение вопроса является наиболее оптимальным с точки зрения соблюдения баланса прав всех участников таких правоотношений и не противоречит действующему законодательству, поскольку статьей 402 Гражданского кодекса Российской Федерации предусмотрено, что действия работников должника по исполнению его обязательства считаются действиями должника; должник отвечает за эти действия, если они повлекли неисполнение или ненадлежащее исполнение обязательства.

В части 15 статьи 9 Федерального закона «О национальной платежной системе» указано, что обязанность возместить сумму операции, совершенной без согласия клиента, лежит на операторе по переводу денежных средств [1]. В связи с этим полагаем, что еще одним актуальным вопросом, нуждающимся в законодательном урегулировании, является вопрос распределения ответственности за совершенные спорные операции между такими операторами по переводу денежных средств как эквайрер и эмитент.

Банк России указал, что порядок распределения финансовой ответственности между эквайрером и эмитентом по транзакциям в случае совершения несанкционированных операций с использованием платежных карт может быть разработан в рамках правил платежных систем [5]. Однако, такого регулирования, носящего рекомендательный характер, явно недостаточно, в связи с тем, что не во всех правилах платежных систем раскрыт вопрос распределения ответственности между эмитентом и эквайрером (например, в Правилах платежной системы VISA вопрос распределения ответственности по спорным операциям раскрыт в полном объеме, а в Правилах платежной системы MasterCardтакая информация отсутствует).

Как следует из судебной практики, на сегодняшний день ответственность за совершенные спорные операции полностью возлагается на эмитента, в то время как в качестве исполнителя финансовой услуги (в контексте Закона Российской Федерации «О защите прав потребителей») и оператора по переводу денежных средств (в контексте Федерального закона «О национальной платежной системе») выступает именно эквайрер, принимающий эмитированную карту клиента к обслуживанию. При этом клиент своими конклюдентными действиями принимает публичную оферту эквайрера, которая, как правило, размещена на его официальном сайте в сети Интернет.

Представляется целесообразным дополнить часть 15 статьи 9 Федерального закона «О национальной платежной системе» вторым абзацем, согласно которому порядок распределения ответственности по операции с использованием клиентом — физическим лицом электронного средства платежа, совершенной без согласия клиента, между участниками платежной системы устанавливается правилами платежной системы, а также дополнить часть 1 статьи 20 Федерального закона «О национальной платежной системе» пунктом 18.1, согласно которому правилами платежной системы должен определяться порядок распределения ответственности между участниками платежной системы.

Еще одним дискуссионным вопросом применения части 15 статьи 9 Федерального закона «О национальной платежной системе» является проблема доказывания. Оператор по переводу денежных средств обязан возместить клиенту — физическому лицу сумму спорной операции, если не докажет что клиент нарушил порядок использования электронного средства платежа. Важно отметить, что клиенты практически лишены возможности доказать факт отсутствия своего согласия на проведение спорной операции, а у операторов по переводу денежных средств отсутствуют доказательства факта нарушения клиентом порядка использования электронного средства платежа, за тем редким исключением, когда клиент сам сообщает о факте разглашения реквизитов карты, кодов или паролей третьим лицам.

В рамках проблемы, связанной с доказыванием банками факта нарушения клиентом порядка использования электронного средства платежа самым спорным и неоднозначным является вопрос о том, может ли являться установка вредоносного программного обеспечения на устройство клиента основанием для освобождения оператора по переводу денежных средств (банка) от обязанности возместить сумму операции, совершенной без согласия клиента, по основанию нарушения клиентом порядка использования электронного средства платежа, которое повлекло совершение операции без согласия клиента.

Как правило, суды не принимают во внимание возможность совершения спорных операций посредством установки на абонентское устройство клиента вредоносного программного обеспечения. Однако в судебной практике встречаются и противоположные примеры, когда судами учитывается согласие клиента на получение услуги интернет-банкинга при осознании им того, что сеть Интернет как канала связи является небезопасной.

Вместе с тем, в данном вопросе необходимо учесть общие положения гражданского законодательства. Из буквального толкования статей 209 и 210 Гражданского кодекса Российской Федерации следует, что правовая судьба мобильного телефона, компьютера или иного устройства клиента как объекта гражданских правоотношений находится вне сферы контроля банка, следовательно, распоряжения, поступающие от клиента, сформированные с использованием вредоносного программного обеспечения банку неподконтрольно и в случае успешной идентификации и аутентификации клиента, не могут быть распознаны банком как данные неуполномоченным лицом.

С одной стороны клиент является экономически слабой стороной, а банк, занимаясь предпринимательской деятельностью, несет риски от такой деятельности, с другой стороны проведение спорных операций посредством вредоносного программного обеспечения становится возможным в результате неосмотрительности и беспечности клиентов. В данном случае очень важно найти баланс соблюдения прав как клиентов, так и операторов по переводу денежных средств.

Проанализированные проблемы, возникающие в судебной практике, свидетельствуют о необходимости дальнейшего развития законодательства об использовании электронных средств платежа.

Литература:

- О национальной платежной системе: федер. закон от 27.06.2011 № 161-ФЗ // Собрание законодательства РФ. — 2011. — № 27. — Ст. 3872; 2016. — № 27 (ч. I). — Ст. 4223.

- Определение Верховного Суда РФ от 08.12.2015 по делу № 5-КГ15–164 // Официально не опубликовано.

- Определение Верховного Суда РФ от 10.01.2017 по делу № 4-КГ16–66 // Официально не опубликовано.

- Апелляционное определение Алтайского краевого суда от 30.09.2015 по делу № 33–8004/2015 // Официально не опубликовано.

- По вопросам кредитных организаций — членов Ассоциации «Россия»: письмо Банка России от 06.03.2012 № 08–17/950 // Официально не опубликовано.