В настоящей статье рассмотрены основные положения анализа и диагностики финансового состояния предприятий, а также даны рекомендации по развитию бюджетного планирования для снижения вероятности попадания предприятий в категорию несостоятельных, что имеет особенную актуальность в период экономического кризиса.

Ключевые слова: финансовое состояние, анализ финансового состояния, диагностика, диагностика финансового состояния, прогнозный баланс

Однимиз основных показателей благополучности предприятий следует считать его финансовое состояние, которое, по сути, отражает конечные результаты деятельности, является важнейшей характеристикой его деловой активности и надежности, дает характеристику финансовойконкурентоспособности, платежеспособности, кредитоспособности, информацию о выполнении обязательств перед государством и другими хозяйствующими на рынке субъектами. В случае если таковые выявлены, то имеет ли предприятие шанс локализовать кризисные явления, и если «да», то определить основные направления мероприятий для их предотвращения и вывода предприятия из коммутантного состояния (стагнации).

Основанием разработки планов и прогнозов, стратегии и тактики развития организации и мер по их реализации является диагностика. Проведение диагностических исследований необходимо на всех объектах и уровнях управления, так как без чёткого и ясного диагноза невозможно оценить альтернативы развития объекта или процесса.Диагностика — это определение состояния объекта, явления или процесса управления на основе проведенных исследований и выявления в них слабых мест. Диагностику следует рассматривать как процесс, который осуществляется во времени и пространстве.Цель диагностики — установить диагноз (констатация результатов исследования и заключение по этим результатам) объекта исследования, и дать заключение о его состоянии на дату завершения исследования.

Основными требованиями предъявляемыми к диагностике, являются точность и объективность. В настоящее время характерным проявлением для большинства российских компаний является феномен несостоятельности (банкротства). Подобное положение вызвано такими причинами, как общее кризисное состояние российской экономики, взаимная неплатежеспособность, отсутствие заказов на производство продукции, низкая ликвидность активов, отсутствие конкурентоспособной продукции, а также параллельно с этим высокие процентные ставки по кредитам, налогам, недостаточное внимание органов управления макро- и мезоуровней к проблемам предприятий и множество других факторов, оказывающих неблагоприятное влияние на финансово-экономическое положение хозяйствующих субъектов и провоцирующих развитие различных по природе кризисные явления, что не раз подчеркивалось в работах отечественных авторов [1, 2, 3, 4].

Финансовое состояние — это комплексное понятие, характеризующееся системой показателей, отражающих наличие, размещение и использование финансовых ресурсов субъекта хозяйствования. В условиях кризиса, задачи анализа финансового состояния предприятий несколько отличаются от задач анализа функционирующего предприятия в нормальных условиях. Основное различие заключается в том, что финансовое состояние кризисного предприятия следует рассматривать не с позиции констатации случившихся событий, а с позиции оценки результатов и наличия у предприятия способности функционировать в будущем. Это связано с тем, что кризисные проявления требуют их устранения путем кардинальных мероприятий от реструктуризации до ликвидации и продажи. Поэтому анализ финансового состояния в условиях кризиса направлен

− на оценку эффективности использования ресурсов предприятием;

− оценку стоимости имущественного состояния предприятия, а также структуры и источников формирования имущества;

− оценку направлений использования финансовых ресурсов;

− определение показателей финансовой устойчивости и автономности предприятия;

− оценку платежеспособности предприятия.

В качестве источников информации для проведения диагностики и анализа принято рассматривать отчетность предприятия, а результатом исследования будут являться перечень рекомендаций для дальнейшей работы. Отметим, что в современных условиях кризиса российской экономики значимость подобных рекомендаций чрезвычайно важно. Именно на основе данных рекомендаций формируется стратегия предприятия, корректируется его бюджет, при необходимости изменяются приоритеты. В качестве рекомендаций для избежания проблем с несостоятельностью, рекомендаций по общему оздоровлению финансовго состояния предприятия предлагается к рассмотрению внедрение в работу предприятий такого инструмента, как прогнозный баланс. Внедрение в практику технологий бюджетного управления способствует повышению эффективности использования ресурсов, достижению стратегических целей.

Прогнозный баланс — это форма финансовой отчетности, которая содержит информацию о будущем состоянии организации на конец бюджетного периода (месяца, квартала, полугодия, года). Он составляется на завершающей стадии составления общего бюджета организации, поскольку для его разработки требуются данные не только операционных и вспомогательных бюджетов, но и финансовых бюджетов (бюджета движения денежных средств, бюджета доходов и расходов, инвестиционного бюджета). Особое значение имеет формат прогнозного баланса [5]. Его структура не должна полностью повторять структуру бухгалтерского баланса. Следует определить оптимальный перечень статей и, соответственно, структуру баланса, отвечающие основным целям деятельности организации (миссии), стратегическим и тактическим целям. Однако при его построении должны быть соблюдены основные принципы составления бухгалтерского баланса.

Детализация статей прогнозного баланса в целях управления ликвидностью и платежеспособностью организации должна обеспечивать возможность определения необходимых показателей: коэффициентов абсолютной ликвидности, промежуточной ликвидности, текущей ликвидности, показателей чистых оборотных активов, обеспеченности собственными оборонными средствами, соотношения труднореализуемых и легкореализуемых активов и др. Данные в прогнозном балансе необходимо представлять на конец каждого отчетного периода внутри общего бюджетного периода. Следует отметить, что организация самостоятельно определяет количество и длительность отчетных периодов внутри бюджетного периода. Рациональным представляется за бюджетный период принимать календарный год и производить его разбивку на отчетные периоды по кварталам или месяцам (в зависимости от условий и сферы деятельности организации). Так будет достигнута преемственность данных бухгалтерского учета и системы бюджетирования в целях осуществления бюджетного контроллинга.

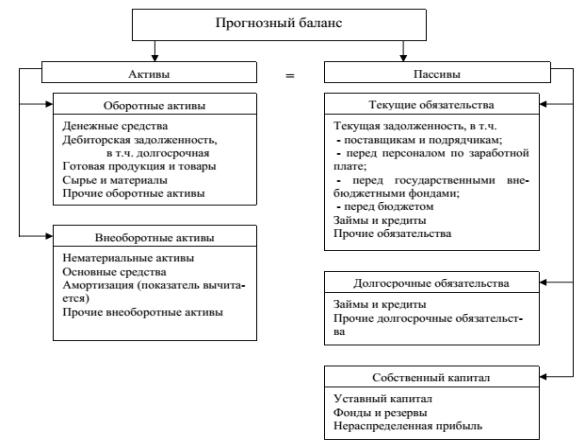

При составлении прогнозного баланса следует отдавать предпочтение международной методике. Главная особенность формата прогнозного баланса, составленного по международным стандартам — расположение статей активов и пассивов в порядке убывания их ликвидности. Рационально использовать в целях управления ликвидностью и платежеспособностью организации структуру прогнозного баланса, отраженную на рисунке 1.

Рис. 1. Структура прогнозного баланса, отвечающая потребностям управления ликвидностью и платежеспособностью организации

В целях информационного обеспечения управления ликвидностью и платежеспособностью организации целесообразно в прогнозном балансе отдельно отражать информацию об остатках сырья и материалов, готовой продукции и товаров. Следует отметить, что в бухгалтерском балансе данные позиции входят в статью «Запасы». Остальные статьи следует свести в статью «Прочие оборотные активы». В прогнозном балансе раздел «Внеоборотные активы» должен содержать информацию аналогичного раздела бухгалтерского баланса организации. Однако порядок отражения информации о внеоборотных активах несколько отличается. В прогнозном балансе нематериальные активы и основные средства отражаются по первоначальной стоимости. Накопленная амортизация по данным активам отражается отдельной статьей «Амортизация», которая подлежит вычитанию при определении общей величины внеоборотных активов. В статью прогнозного баланса «Прочие внеоборотные активы» должна быть отнесена вся оставшаяся информация по внеоборотным активам: доходные вложения в материальные ценности, финансовые вложения, отложенные налоговые активы [6].

Пассивы прогнозного баланса составляют источники формирования активов. Они объединяют все виды текущих и долгосрочных обязательств перед кредиторами и собственниками, возникшие в результате функционирования организации, а также собственный капитал. Сначала в пассиве прогнозного баланса следует отражать «Текущие обязательства» по следующим статьям: текущая задолженность, займы и кредиты, прочие обязательства. В случае необходимости текущая задолженность отражается с подразделением на задолженность перед поставщиками и подрядчиками, перед персоналом по заработной плате, перед государственными внебюджетными фондами, перед бюджетом. В целях управления ликвидностью и платежеспособностью в прогнозном балансе необходимо выделять долгосрочные обязательства с подразделением на займы и кредиты и прочие долгосрочные обязательства.

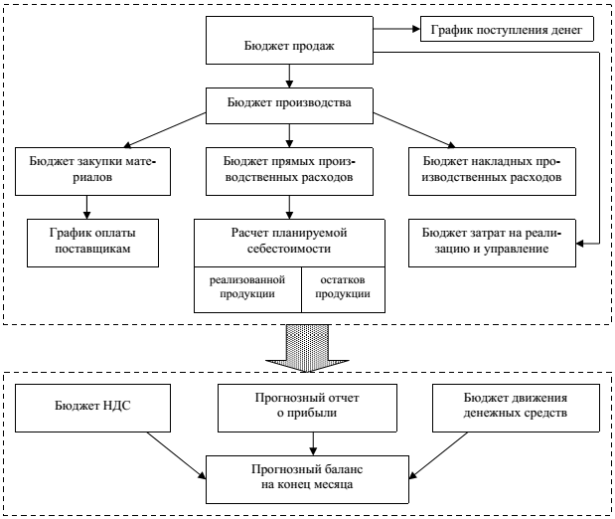

В раздел «Собственный капитал» прогнозного баланса включены статьи: уставный капитал, фонды и резервы, нераспределенная прибыль. По своему содержанию он соответствует разделу «Капитал и резервы» бухгалтерского баланса организации. После определения структуры прогнозного баланса, отвечающей целям управления ликвидностью и платежеспособностью организации, необходимо определить источники информации для его формирования. Для этого в системе бюджетирования необходимо определить перечень бюджетов, составляемых структурными подразделениями или центрам ответственности, то есть определить бюджетную архитектуру организации. Руководство организации самостоятельно определяет какие бюджеты какие подразделения (центры ответственности) будут составлять. В данном случае все зависит от целей, поставленных перед системой бюджетирования, целей деятельности организации, финансовой структуры организации, сложившейся экономической ситуации. Примерная упрощенная бюджетная архитектура производственной организации представлена на рисунке 2.

Рис. 2. Блок-схема формирования бюджета

Рассмотрим особенности формирования прогнозного баланса: денежные средства на конец периода рассчитываются на основании остатка на начало периода и чистого денежного потока из бюджета движения денежных средств. Значение данной статьи соответствует конечному сальдо из бюджета движения денежных средств на определенную дату; дебиторская задолженность образуется в результате превышения выручки от реализации, определенной по данным бюджета доходов и расходов, над выручкой от продажи, рассчитанной в бюджете движения денежных средств, на дату составления прогнозного баланса. При этом следует учитывать остатки авансов выданных на дату составления прогнозного баланса. По другому методу счета дебиторов переносятся из графика платежей покупателей за продукцию (товары, работы, услуги); запасы сырья и материалов, а также готовой продукции и товаров на конец периода рассчитываются, соответственно, в бюджетах потребления материалов и себестоимости реализованной продукции; накопленная амортизация определяется на основании планируемых амортизационных отчислений в бюджетах производственных накладных затрат и затрат на реализацию и управление и отражается в прогнозном балансе со знаком «минус»; основные средства и нематериальные активы отражаются в прогнозном балансе по первоначальной стоимости. Информация о них заносится из плана капитальных затрат, инвестиционного бюджета или бюджета движения денежных средств с учетом тех активов, которые уже имелись на начало бюджетного периода; счета к оплате по поставщикам рассчитываются в бюджете закупок сырья по поставщикам. По данной статье отражаются также задолженность по услугам транспортных предприятий — она переносится из бюджета затрат на доставку продукции (товаров) клиентам, задолженность по канцтоварам — из бюджета затрат на содержание офиса или из бюджета на реализацию и управление т. п.; задолженность по заработной плате определяется из бюджета оплаты труда основного персонала и из бюджета затрат на реализацию и управление; задолженность перед бюджетом по налогам суммируется из бюджетов НДС, затратных бюджетов (транспортный налог, налог на имущество организаций, налог на доходы физических лиц и др.) и бюджета доходов и расходов (налог на прибыль организаций); задолженность перед государственными внебюджетными фондами определяется на основании бюджетов, содержащих суммы начисленной работникам заработной платы и, соответственно, страховых взносов в Пенсионный фонд РФ, Фонд социального страхования, Федеральный фонд обязательного медицинского страхования; остаток по краткосрочному и долгосрочному кредитам рассчитываемся в графике дополнительного финансирования или в бюджете движения денежных средств; нераспределенная прибыль попадает в прогнозный баланс из прогнозного отчета о прибыли (бюджета доходов и расходов) с учетом остатка нераспределенной прибыли на начало бюджетного периода. Основным показателем того, что бюджетные таблицы рассчитаны и связаны между собой корректно, является сравнение суммы активов и пассивов. Если хотя бы одно число из любого операционного бюджета не попало в результирующие бюджеты или в каком — либо бюджете допущена ошибка, баланс не сойдется. В таком случае необходимо последовательно перебирать все исходные данные и при изменении каждой группы данных смотреть на разницу между активами и пассивами. Если при изменении какого-либо значения исходных данных сумма несхождения баланса изменяется, необходимо определить операционные бюджеты, в которые попадает данное значение, и проанализировать корректность составления бюджетных таблиц и связей с другими бюджетами. Предложенная структура прогнозного баланса позволяет оценить ликвидность баланса и определить относительные показатели платежеспособности и ликвидности.

Платежеспособность организации предполагает способность своевременно осуществлять расчеты с контрагентами и на начальном этапе может определяться ликвидностью баланса. Ликвидность баланса определяется как степень покрытия обязательств организации его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Данный анализ заключается в сравнении средств по активу, сгруппированных по скорости их превращения в денежные средства (т. е. по степени их ликвидности) и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Представленная группировка активов и пассивов полностью соответствует рекомендованной структуре прогнозного баланса. Для определения ликвидности баланса сопоставляют итоги приведенных групп по активу и пассиву. Коэффициент текущей ликвидности характеризует потенциальную способность организации выполнять краткосрочные обязательства за счет всех текущих активов. Он характеризует именно прогнозную платежеспособность на относительно отдаленную перспективу, и его рост свидетельствует о благоприятной прогнозной оценке ликвидности и платежеспособности организации. Коэффициент общей платежеспособности характеризует общую ситуацию с платежеспособностью организации, объемами ее заемных средств и сроками возможного погашения задолженности организации перед ее кредиторами. Помимо вышеуказанных коэффициентов, целесообразно оценить по данным прогнозного баланса: коэффициент маневренности функционирующего капитала, который показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности; долю оборотных средств в активах; коэффициент обеспеченности собственными средствами, характеризующий наличие у организации собственных оборотных средств, необходимых для ее текущей деятельности. Особо следует отметить возможность использования данных прогнозного баланса в целях диагностики финансового кризиса и вероятности банкротства организации [6].

В условиях российской экономики на современном этапе многие экономические законы действуют искаженно, что не позволяет использовать данные модели напрямую. Однако использование вышеупомянутых систем в комплексе дает достаточно полную картину. Если исчисленные на основании данных прогнозного баланса показатели ликвидности и платежеспособности в бюджетном периоде не соответствуют заданному уровню и имеют тенденцию к ухудшению, необходимо вернуться к этапу формирования операционных и вспомогательных бюджетов и определить, какие данные необходимо изменить, чтобы улучшить ситуацию. Следует подходить к изменению планируемых исходных данных комплексно, определяя мероприятия, которые будут способствовать выполнению плана. Это позволит найти решение проблемы до ее возникновения, и, как следствие, приведет к повышению эффективности работы организации [7].

Таким образом, показатели прогнозного баланса позволяют сделать вывод об эффективности работы организации в бюджетном периоде, что является необходимым, но недостаточным условием для принятия бюджета. Решение об утверждении бюджета может быть принято только после сравнения полученных результатов с фактическими данными предшествующих периодов, с запланированными уровнями финансовых коэффициентов, а также с долгосрочными планами организации. Оценка ликвидности и платежеспособности организации на основе данных прогнозного баланса в системе внутрифирменного бюджетирования на практике способствует принятию своевременных и обоснованных управленческих решений, позволяя вовремя отреагировать на изменения экономических условий деятельности, определить приоритетные ориентиры развития в соответствии с поставленными целями. Использование методики оценки и управления ликвидностью и платежеспособностью организации в системе внутрифирменного бюджетирования, помимо прочего, предоставляет возможность осуществлять моделирование и прогнозирование финансового состояния организаций.

Литература:

- Корнейко О. В., Ворожбит О. Ю. Перспективы развития рыбохозяйственной деятельности Приморья в условиях Свободного порта Владивостока: монография / Москва, 2015.

- Корнейко О. В. Интеграция рыбохозяйственных предпринимательских структур в экономику региона: теоретические и практические аспекты. // Вестник Пермского университета. Серия: Экономика. 2015. № 1 (24). С. 46–54.

- Корнейко О. В., Серова А. А. Оценка проблем региональных предпринимательских структур на рынке стоматологических услуг в условиях кризиса // Международный журнал прикладных и фундаментальных исследований. 2015. № 8–3. С. 552–555.

- Korneyko O. V., Latkin A. P. Integration of fishery enterprises in the Primorsky region: economic rationales and ways of their realization // Mediterranean Journal of Social Sciences. 2015. Т. 6. № 5 S3. С. 118–125.

- Мартышенко Н. С., Власенко А. А. Математические и инструментальные методы оценки структурных изменений потребления услуг в туристской отрасли. // В книге: Государственное регулирование экономики. Региональный аспект материалы шестой Международной научно-практической конференции: в 2 томах. ответственный редактор: Д. А. Дороничев. 2007. С. 150–153.

- Бурцев А. Л. Анализ финансовой устойчивости организации: теория и сфера применения// Вестник АГТУ. Серия: Экономика. — 2014. — 3. — С. 241.

- Царева Н. А. Оценка потребностей и потенциала региональных субъектов малого и среднего предпринимательства в сфере международного и межрегионального сотрудничества: на материалах социологического исследования проведенного в Приморском крае // Экономика и предпринимательство. — 2015. — № 1 (54). — С. 981–987.