Рассмотрен финансовый механизм инвестирования на основе алгоритмической торговли на международном валютном рынке. Показано, что данный механизм относится к типу механизмов «колебательных движений (осцилляций)» с коэффициентом осцилляции, не являющимся константой.

Ключевые слова: финансовый механизм, теоретические основы, финансовые инвестиции, коэффициент осцилляций.

Анализ тенденций динамики развития международного валютного рынка на основе данных трехгодичного отчета банка международных расчетов (BIS) [1] выявил преобладание электронных методов выполнения операций (более 74 % к 2013 г.), устойчивый рост алгоритмической торговли (от 40 % до 60 %), в том числе высокочастотной (около 35 %).

Распространение алгоритмической торговли порождает снижение операционных издержек, способствует повышению ликвидности инвестиционных операций, а также приводит к увеличению волатильности рынка, повышению технического риска и другим эффектам. Возникает необходимость обоснования теоретических основ финансового механизма инвестирования.

Цель статьи — описать финансовый механизм инвестирования на основе алгоритмической торговли как механизм колебательных движений (осцилляций).

В работах [2, 3] уточнено определение финансовых инвестиций и раскрыто содержание понятия финансового механизма инвестирования на основе алгоритмической торговли на международном валютном рынке:

«финансовые инвестиции на международном валютном рынке — это совокупность экономических отношений между участниками рынка по поводу формирования, распределения и использования собственных, заемных и привлеченных финансовых ресурсов, возникающих в процессе их вложения в форме сделок купли/продажи финансовых инструментов с различным базисным активом (иностранная валюта, процентная ставка, золото), осуществляемых в условиях риска с целью получения дохода или иного полезного эффекта» [2, с. 260;3, с. 224];

«финансовый механизм инвестирования на основе алгоритмической торговли на международном валютном рынке — это совокупность видов, форм и методов организации финансовых отношений, возникающих между профессиональными участниками рынка и их клиентами в процессе выполнения сделок с помощью механических торговых систем (автоматизированных инвестиционных стратегий) в различных условиях рынка (восходящий, нисходящий, боковой тренд) и высокого риска на кратко- и среднесрочном интервалах ценовой динамики, посредством которой осуществляется преобразование финансовых ресурсов в инвестиции в целях получения дохода или иного полезного эффекта» [3, с. 225].

По нашему мнению, все цели и операции по покупке/продаже ликвидного актива (валюты, процентной ставки, золота) на валютном рынке являются инвестиционными с позиции получения дохода или иного полезного эффекта.

Анри Кульман [4] исследовал и описал многообразие экономических механизмов: валютный, финансовый, рыночный, инфляции, инвестирования, циклов и мультипликации, механизмы акселерации и колебательных движений (осцилляций).

Анри Кульман отмечал:

– экономические механизмы «представляют собой системы взаимосвязанных экономических явлений, которые возникают в определенных условиях под воздействием начального импульса» [4, с. 16];

– одна и та же экономическая система может действовать в различных экономических режимах, а экономический режим формируют институциональная и юридическая составляющие, которые «играют роль начального импульса и управляют дальнейшим развитием цепи экономических явлений» [4, с. 94];

– существует множество экономических механизмов — такое количество, сколько «существует импульсов в каждой системе взаимосвязанных экономических явлений при заданных условиях» [4, с. 16].

Финансовые механизмы [4, с. 72] А. Кульман определял как «механизмы превращения капитала в доход и дохода в капитал».

И. А. Бланк указывает, что механизм инвестиционного рынка (частью которого является валютный рынок) «направлен на обеспечение его равновесия (сбалансированность отдельных его элементов), которое достигается путем взаимодействия отдельных его элементов за счет саморегуляции и государственного регулирования» [5, с. 293].

Большой вклад в развитие теории экономических механизмов внесли L. Hurwicz, R. Myerson, E. Maskin (нобелианты 2007 г.) [6]. L. Hurwicz и S. Reiter создали теорию «информационно эффективных экономических механизмов» [7].

L. Hurwicz и S. Reiter разработали методику построения децентрализованных информационно эффективных экономических механизмов, функционирование которых достигает указанных целей (желаемых результатов). По их мнению, механизм — это структура математических моделей, описывающих институты, как системы, предназначенные для организации и координации экономической деятельности (производство, потребление, обмен) на разных уровнях экономических связей (всех экономик, государства, предприятия и домохозяйства) [7, с. 16]. Механизмы L. Hurwicz и S. Reiter допускают количественную оценку. Эффективность такого механизма определяется с точки зрения затрат на его управление в доминирующей стратегии с позиции решения информационных задач, возникающих в процессе действия механизма.

Рассмотрим функционирование механизма инвестирования на основе алгоритмической торговли на международном валютном рынке. По нашему мнению, данный финансовый механизм относится к типу механизмов «колебательных движений (осцилляций)» [4, с. 176], сочетающих в себе одновременно эффекты мультипликации и акселерации, которые, в общем случае, допускают количественную оценку. «Всякое дополнительное вложение капитала, осуществляемое в течение данного периода, порождает в последующие периоды мультипликацию дохода» [4, с. 174] (прирост дохода, обусловленный эффектом, полученном на предыдущем периоде действия механизма). Механизм колебательных движений учитывает все последовательные эффекты воздействия дополнительных вложений на доход. Механизм описывает цепочку экономических явлений, в которой величина начального импульса изменяется от периода к периоду, в котором проявляется эффект.

Для единичного начального импульса величины последовательных эффектов связаны уравнением En= En-1* k, где k — константа. Если k >1, то это — механизм акселерации, если k <1, то — механизм мультипликации [4, с. 174].

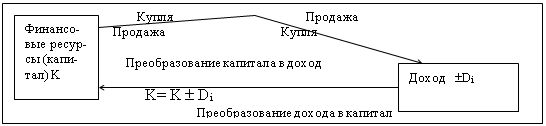

В механизме инвестирования на основе алгоритмической торговли источником начального импульса являются субъекты ФМ (дилеры, брокеры, клиенты), источником вторичного, третичного и последующих импульсов является механические торговые системы (МТС), которые порождают цепочку взаимосвязанных экономических явлений «купля — продажа», «продажа — купля» (рис. 1).

Рис. 1. Графическое представление действия механизма инвестирования на основе алгоритмической торговли

Последовательные эффекты — полученные доходы в результате выполнения торговых сделок. В цепочке взаимосвязанных явлений доход со знаком «+» или «–» (прибыль/убыток) направляется на дополнительное инвестирование (рост текущего капитала) или изымается, вследствие чего величина начального депозита (текущего капитала) также изменяется, но во всех случаях величина текущего эффекта (дохода от операции) влияет на величину последующего эффекта (порождает последовательный эффект) [4, с. 130].

А. Кульман [4, с. 176] описал экономический механизм осцилляций, в котором k — константа, но в рассматриваемом механизме величина k не является константой, поэтому математическое описание механизма (в виде модели) представляется сложной задачей. Однако результат действия механизма инвестирования на основе алгоритмической торговли — это преобразование капитала в доход, а дохода в капитал. Покажем это.

Рассмотрим следующую упрощенную гипотезу для описания механизма колебательных движений (осцилляций):

1) весь капитал с учетом полученных эффектов (прибылей и убытков) направляется на инвестирование, т. е. K = K ± Di;

2) начальный импульс порождает первичный эффект одного вида и все последующие эффекты принадлежат к одному виду (доход со знаком «+» или «-»); первичный эффект порождает вторичный, а вторичный порождает третичный эффект и т. д.;

3) начальный импульс порождает первичный эффект D1 = K; эффект i-го порядка связан с эффектом i-1 порядка уравнением вида:

Di= Di-1 × k (эффект — доход);

4) пусть известно всё множество эффектов от производных начального импульса K.

Построим таблицу последовательной зависимости эффектов (табл. 1). Решим обратную задачу, т. к. величина коэффициента осцилляций неизвестна, k ≠const.

Пусть начальный импульс K =100 усл.ед.

Коэффициент осцилляций k ≠const, может принимать значения k≥1 или k<1 (т. е. сочетает в себе эффекты мультипликации и акселерации), а также имеет знак ± (соответствует знаку дохода — эффекта). Таким образом, сумма последовательных эффектов, порождаемых механизмом, в колонках 2 и 4 совпадают.

Выводы

Показано, что данный механизм можно описать как механизм «колебательных движений (осцилляций)», сочетающий в себе одновременно эффекты мультипликации и акселерации с коэффициентом осцилляции, не являющимся константой.

Описанный финансовый механизм — это механизм преобразования капитала в доход, а дохода в капитал.

Таблица 1

Последовательная зависимость эффектов

|

Номер периода |

Последовательные эффекты |

Коэффициент осцилляции k |

Сумма эффектов |

|

1. |

D1=K=100 |

K1=100 | |

|

2. |

D2=10 |

D2/ D1=10/100 |

K2 =K1+ D2= K1+ D1×k=100+(100×10/100)=110 |

|

3. |

D3=-5 |

D3/ D2=-5/10 |

K3=K2+ D3= K2+ D2×k=110+(10×(-5)/10)=105 |

|

4. |

D4=15 |

D4/ D3=15/-5 |

K4=K3+ D4= K3+ D3×k=105+(-5×15/(-5))=120 |

|

5. |

D5=20 |

D5/ D4=20/15 |

K5=K4+ D5= K4+ D4×k=120+(15×20/15)=140 |

|

6. |

D6=-25 |

D6/ D5=-25/20 |

K6=K5+ D6= K5+ D5×k=140+(20×(-25)/20)=115 |

|

∑=115 |

Литература:

- Triennial Central Bank Survey OTC interest rate derivatives turnover in April 2013: preliminary global results [Электронныйресурс] /BIS, 2013. — URL: http://www.bis.org/publ/rpfx13.htm(датаобращения 02.02.2015).

- Крюков, П. А. Финансовые инвестиции на валютном рынке Forex// Молодой ученый, 2014. — № 16 (75). — С. 257–261.

- Крюков П. А. Финансовый механизм инвестирования на основе алгоритмической торговли на международном валютном рынке // Вестн. Кузбасс. гос. тех. ун-та, 2015. — № 6. — С. 222 -228.

- Кульман, А. Экономические механизмы: Пер. с фр./ Общ. ред. Н. И. Хруcталевой. — М.: А/О Изд. группа «Прогресс», «Универс», 1993. — 192 с.

- Бланк, И. А. Основы инвестиционного менеджмента: в 2 томах. Т.1. 3–е изд., стер. М.: Изд–во «Омега–Л», 2008. — 660 с.

- Довбенко, М.В., Осик Ю. И. Современные экономические теории в трудах нобелиантов: Учеб. пособ. — М.: Изд–во Академия естествознания, 2011. — URL: http://www.monographies.ru/129 (Дата обращения 01.03.2015).

- Hurwicz Leonid, Reiter Stanley. Designing Economic Mechanisms. CambridgeUniversityPress. 2006. 344 p.