Кредитные карты стали одним из наиболее успешных и прибыльных розничных продуктов. Самую первую кредитную карту выпустил Bank of America в 1958 году. Сейчас во всем мире в обороте находиться примерно два миллиарда карт и основными брендами являются Visa и MasterCard.

Их принятие в глобальном масштабе привело к появлению огромной и сложной индустрии. Многие кредитные карты предлагают сейчас дополнительные преимущества своим держателям, но кредитная карта главным образом обеспечивает три функции.

- Способ платежа. Кредитные карты обеспечивают безналичную форму платежа. На заре развития индустрии такие платежи осуществлялись с выдачей бумажных квитанций, но сегодня подавляющее большинство платежей выполняется электронным способом.

- Способ платежной гарантии. Большинство гостиниц требует заранее оплачивать номер или же предоставить оттиск кредитной карты, чтобы оградить себя от риска, связанного с выпиской клиента без оплаты.

- Револьверный кредит. Такой кредит предоставляет клиентам кредитную линию, по которой заранее установлен определенный лимит, поэтому клиенты могут снимать деньги без специального разрешения. От держателя карты не требуется полный расчет в конце отчетного периода, однако он должен выполнить минимальную оплату, которая в целом определяется как процент от неуплаченного остатка.

Сегодня многие российские банки предлагают дебетовые карты, которые выполняют первые две из указанных выше их функций. Основное отличие дебетовых карт заключается в том, что эти карты связаны с банковским счетом клиента, который дебетуется в момент со всеми преимуществами их сетевого обслуживания. В некоторых странах дебетовые карты более распространены, чем кредитные карты, в особенности, если предусмотрены регулятивные ограничения по эмиссии кредитных карт клиентам.

По мере развития рынка кредитных карт, резко возрастало количество дополнительных преимуществ, предлагаемых клиентам. Этому способствовало два фактора.

- Конкуренция. Эмитенты соревнуются друг с другом в завоевании клиентов. Дополнительные преимущества дают им конкурентные возможности, которые основаны не только на вариациях ежегодно назначаемой комиссии или применяемых процентных ставок.

- Сегментация рынка. Предоставляя карты различных брендов, с разными структурами ценообразования и функциями, эмитенты могут сегментировать рынок более эффективно. Типичная карта массового рынка может иметь высокую процентную ставку и низкую ежегодную комиссию или же комиссия не предусмотрена вообще. Карта класса «Премьер» обычно имеет высокую комиссию, низкую процентную ставку и предлагает ряд дополнительных преимуществ1.

Сегментация же рынка в основном базируется на осознании эмитентами того факта, что потребности клиентов массово-розничного сегмента и массово-состоятельного сегмента различны.

Массово-розничный сегмент. Клиенты массового рынка очень восприимчивы к ценам, другими словами, к ежегодно устанавливаемым комиссиям по картам, однако их практически не волнует реальный уровень процентов, начисляемых на остатки по продлеваемым кредитам. Ставки на продление кредита по картам массового рынка относительно высоки, притом, что стоимости транзакций, известные по выставляемым счетам, достаточно низкие.

Массово-состоятельный сегмент. Клиенты массово-состоятельного сегмента менее чувствительны к изменениям ежегодных комиссий, чем клиенты массового рынка; их более волнует статус конкретной карты и уровень предоставляемого кредитного лимита. Последний фактор очень важен, так как расходы, связанные в частности с международными поездками, могут быть весьма значительными. Любой, кто сталкивался со случаями отклонения карты как средства платежа, знает, сколько неудобства возникает из-за этого и как опасно оказаться в подобной ситуации в чужой стране, за тысячи километров от дома. Эмитенты требуют, чтобы держатель различных карт имел определенный минимальный уровень дохода. Какой-либо плательщик по кредитной карте касса Gold может косвенным образом заявлять о своем уровне дохода. Счета по картам массово-состоятельного сегмента в целом высоки, особенно для людей, использующих карты для оплаты командировок. Ставки на продление кредита обычно более низкие, чем по картам массового рынка; однако многие держатели карт пользуются ими, прежде всего, как платежными (расходными) картами и полностью погашают неуплаченный остаток каждый месяц.

Благодаря сегментированию рынка эмитенты кредитных карт стремятся извлечь максимально возможную прибыль из каждого сегмента. Перечислим ключевых участников, этого бизнеса.

- Операторы сети/бренда. Visa и MasterCard от имени своих членов оперируют двумя крупнейшими международными сетями. В отношении обеих организаций проводились определенные правовые действия и регулятивные расследования, касающихся возможных случаев противоконкурентной практики предоставления услуг по кредитным картам и назначения цен на них. Они не эмитируют кредитные карты как таковые, не управляют дебиторской задолженностью по ним и не фиксируют эту задолженность.

- Эмитенты. На заре развития индустрии эмитентами в основном были банки, но с течением времени резко возросло количество небанковских учреждений, эмитирующих кредитные карты. Небольшой процент таких эмитентов управляют собственным бизнесом по кредитным картам, и финансирует дебиторскую задолженность. Многие другие карты, обычно называемые кредитными картами для групп лиц, объединенных общими интересами, эмитируются от имени конкретной организации или ассоциации со значительной базой членов, однако бизнес фактически ведется банком. Ассоциация может предлагать своим членам более выгодные условия в смысле установления цен и дополнительных функций по картам, в то время как банк получает преимущество относительно дешевого способа их создания.

- Торговцы. Термин «торговец» используется для всех организаций, принимающих платежи по кредитным картам, включая розничные торговые точки, гостиницы, авиакомпании, туристические фирмы, рестораны. Этот перечень далеко не полный. Сегодня большинство предприятий, продающих продукты и услуги розничным торговцам, принимают кредитные карты. Резкий рост количества компаний, которые работают через Интернет, способствовал еще большему повышению значимости платежей по кредитным картам.

В таких странах, как Китай, где банковская, расчетная и платежная системы относительно не развиты, многие компании используют кредитные карты для платежей поставщикам.

Банки обслуживающие торговцев. Это банки, которые производят обслуживание платежей для торговца. Они обеспечивают перевод средств на банковский счет торговца в согласованный срок. Когда платежи осуществлялись с бумажных квитанций, они обрабатывались преимущественно вручную; в настоящее время обработка максимально автоматизирована.

За данную услугу банк взимает с торговца комиссию установленного размера за каждую совершенную транзакцию. Эта комиссия заранее оговаривается банком и торговцем. Для небольших фирм розничной торговли она обычно составляет 3-4% от стоимости транзакций. В отношении крупных торговых компаний, таких как Wall-Mart и Carrefour, обладающих большей рыночной властью, устанавливаются более низкие расценки.

Комиссия, назначаемая торговцу, подразделяется на три части – между банком, обслуживающим торговца, сетевым провайдером и банком эмитентом.

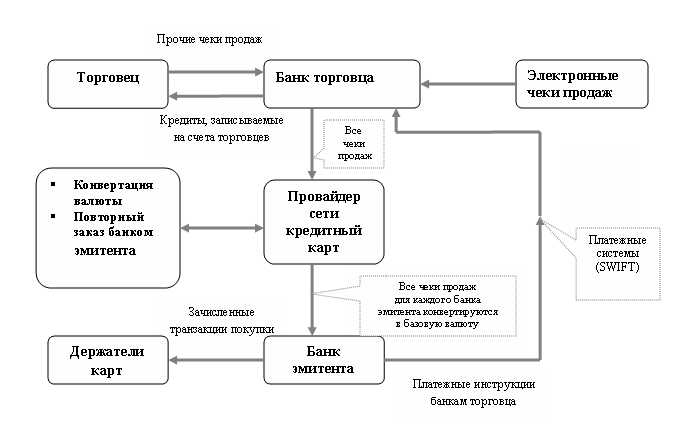

На приведенной схеме (Рис.

1) показаны потоки, связанные со стандартной транзакцией по кредитной

карте. Когда вся транзакция выполняется электронным образом,

проводятся описанные ниже действия, и для завершения транзакции

требуется всего одна-две секунды.

Рис 1. Потоки, включенные в стандартную транзакцию по кредитной карте2

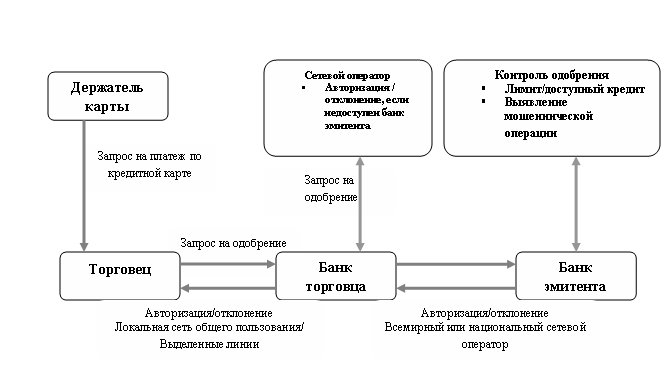

Держатель кредитной карты делает запрос на платеж, предоставляет карту, которую считывает специальное устройство в торговой точке, после чего данные карты и запрашиваемая сумма покупки передаются в банк, обслуживающий торговца.

Затем банк, обслуживающий торговую компанию, передает запрос, который проведен по сети оператора кредитных карт, в банк эмитента кредитных карт. Такая сеть может иметь всемирный масштаб для осуществления зарубежных транзакций или же это полностью национальная сеть. В некоторых случаях (особенно это касается крупнейших банков страны) банк торговца и банк эмитента-держателя карты – один и тот же банк.

Если сформирована сеть связи и работают системы банка эмитента, производится верификация данных карты. Банк эмитента решает, автоматизировать или отклонить платежный запрос. Это включает проверку стоимости транзакции на основе доступного кредита держателя карты, а также ряд дополнительных проверок в целях безопасности для выявления любых попыток мошенничества, после чего запрос одобряется или отклоняется. Ответ передается обратно в банк торговца, вместе с кодом авторизации, если транзакция одобрена.

Если по какой-либо причине системы банка недоступны, сетевой оператор может принять необходимые меры для авторизации одобрения транзакций до какого-либо определенного уровня. В данном случае сетевой оператор действует от имени эмитента.

Затем торговец получает авторизационное одобрение или отклонение. Держатель карты ставит подпись, и ему выдается копия данных транзакций на бумаге. Транзакция завершена.

Если торговая точка не оборудована считывающим устройством или оборудованием для отправки запроса на авторизацию электронным способом, авторизация обычно запрашивается по телефонному звонку в банк, обслуживающий торговца. Полученные в результате чеки – это лишь документы, регистрирующие выполнение транзакций. Банк торговца выдает распоряжение о сборе чеков или же они доставляются в центр обработки банка в конце каждого дня.

В конце рабочего дня банк, обслуживающий торговца, принимает все собранные чеки и вводит их в свою систему. Затем вместе с уведомлениями, полученными в течение дня по электронной связи, они объединяются в файл такого формата, который определяется оператором сети кредитных карт, и передаются соответствующему оператору.

Сетевой оператор комбинирует все уведомления о продажах, полученные от банков, обслуживающих торговцев, а затем сортирует их по банку эмитента. Каждая транзакция в иностранной валюте переводится в базовую валюту банков эмитентов. Индивидуальные файлы передаются каждому из банков эмитента.

Банк эмитента затем выполняет основные проверки достоверности этих данных, контролируя, например, правильность кодов авторизации, а также тот факт, что принятые транзакции не являются просто дубликатами полученных ранее и уже обработанных транзакций. Эмитент записывает каждую транзакцию на соответствующий счет держателя карты. Кроме того, он выдает платежные инструкции для банков каждого из торговцев, которым необходимо выполнить платеж. Платежи осуществляются через клиринговую или платежную систему. Используемая система будет зависеть от того, находятся ли банки эмитента и торговца в одной сети и той же сети страны.

Когда перевод средств завершен, банк, обслуживающий торговцев, зачисляет на каждый счет торговца нужную сумму, за вычетом необходимой комиссии. В конечном итоге торговец получает платеж, процедура обычно происходит в течение двух-трех рабочих дней, отсчитываемых от даты фактической покупки товара. Это быстрый и гарантированный способ оплаты в определенной мере способствует компенсации начисленных комиссий. Ответственность за убытки из-за мошенничества лежит на банке эмитента и держателе карты, если платеж авторизован банком эмитента, и на торговце, если авторизация не была выдана. В конце периода выставления счета, банк эмитента подготавливает и высылает держателю карты отчет по транзакциям.

Процессы оценки кредита и одобрения транзакции подвергаются максимальной стандартизации, операции по которой достаточно хорошо авторизованы. Банком приходиться поддерживать баланс между убытками, связанными с отклонением неудовлетворительных заявлений, и потерями прибыли в результате этого. Если критерии отбора слишком консервативны, это отпугнет многих потенциально прибыльных заявителей, которые захотят получить кредитную карту у менее осторожного эмитента. В большинстве случаев процесс одобрения состоит не более чем из трех контрольных операций.

Базовые проверки правильности данных заявителя. Для проверки заявленного дохода обычно требуется платежный документ и налоговая декларация. Для проверки адреса заявителя зачастую используется последний счет за коммунальные услуги на имя заявителя.

Базовый поиск в базе данных кредитного бюро. Кредитные бюро собирают финансовые данные из многих источников с тем, чтобы создавать кредитные истории, которые содержат записи займов и выплат по ним определенными лицами. Затем, на основе упорядоченной информации, эти организации продают результаты своей деятельности согласно конкретным запросам от банков или других кредиторов. Таким образом, идентифицируются лица с неблагоприятной кредитной историей. По иронии судьбы, тем людям, которые никогда не брали кредитов и не имели кредитной карты, труднее получить одобрение заявлений, чем кандидатам, часто одалживающим деньги и задерживающим платежи. А все потому, что последние имеют кредитную историю.

Рис 2. Платеж торговцу3.

Всегда существует риск того, что данные по отдельным лицам не совсем точны; следовательно, они могут попасть в «черный список» по новому кредиту. Группы защиты потребителей проводят кампании с тем, чтобы люди получили право проверять точность своих данных по кредитам. Законы в большинстве развитых стран предусматривает процедуры для обеспечения такого права.

Внутренний балл кредитного рейтинга. Большинство банков располагают автоматизированной системой оценки кредитоспособности. Они полагаются на статистические данные для определения вероятности риска дефолта. Неколичественные факторы, которые принимаются во внимание, включают место жительства заявителя, вид жилья (дом или квартира); тот факт, арендуется жилье или находиться в собственности; наличие детей; высшую образовательную квалификацию. Актер, который бросил учебу в вузе, не имеет семьи и живет в съемной квартире, несомненно, представляет большой кредитный риск, нежели женатый юрист с двумя детьми, живущий в собственном доме. Даже если актер зарабатывает значительно больше, чем юрист, это не принимается во внимание.

В США существует законодательный орган, призванный защищать потребителей от дискриминации, который запрещает банкам принимать кредитные решения по таким признакам, как расовая принадлежность, пол и место жительства. Но это скорее исключение, чем правило. В большинстве стран банки принимают подобные решения с меньшими законодательными ограничениями.

Серьезную проблему во многих странах представляет мошенничество с кредитными картами. Проблемы с мошенничеством стоят наиболее остро перед эмитентами небольшого масштаба, работающими на ранках. Основные виды мошенничества:

- кража. Самая простая форма мошенничества заключается в том, что злоумышленник просто крадет карту у держателя карты, выдает себя за него и подделывает его подпись, чтобы сделать покупку.

- перехват. Некоторые мошеннические операции совершаются путем перехвата кредитных карт, отправляемых клиенту по почте. Нечестным может оказаться, например, агент компании, работник почты или же карту крадут из почтового ящика. Последнее наиболее распространено в жилых домах, где установлены почтовые ящики общего пользования.

- незаконное использование информации. Некоторые криминальные организации специализируются на копировании электронных данных кредитной карты. Когда посетитель ресторана платит по счету, ему редко приходит в голову, что официант может скопировать данные карты. Для низкооплачиваемого обслуживающего персонала это может быть солидной прибавкой к зарплате, а риск обнаружения мошенничества минимален. Операцию копирования данных с карты можно проделать с помощью электронного считывающего устройства размером с пачку сигарет.

Более сложные разработки включают внедрение в торговый терминал и установку в нем более совершенного считывающего устройства. Такое устройство находится в терминале в течение некоторого периода времени, а затем извлекается, что позволяет получить данные по всем картам, используемых для покупок. Эти данные можно разослать с помощью электронных средств по всему миру, а затем перенести на «клонированные» карты, которые можно использовать до обнаружения и блокировки раскрытых кредитных карт. Банкам также приходиться решать проблему дистанционных сканирующих устройств, помещаемых вблизи от банкоматов. С их помощью злоумышленники пытаются получить данные карт и пароли, используемые в этих машинах.

- кража личных данных. Многие покупки могут совершаться по телефону или по Интернету и не требует физического представления карты. Необходимые данные просты – имя, записанное на кредитной карте, номер карты и срок действия. В более сложной форме такая операция является частью так называемой «кражи личных данных».

- мошенничество торговцев. Наиболее часто торговцы совершают махинации с кредитными картами в барах, пользующихся дурной репутацией, в первые часы после полуночи. Держатель карты узнает, что он стал жертвой мошенничества, как только получает выписку о выставленном счете в сумме 500 долларов США, в то время как он фактически потратил 50 долларов США.

Предприняв в первую очередь все возможные меры для предотвращения мошенничества, банки сталкиваются с проблемой выявления мошеннических действий при попытке их совершения или сразу же после этого, чтобы не допускать повторений. С этой целью банки внедряют сложные компьютерные системы для идентификации потенциально опасных транзакций. При этом используется комбинация из двух факторов.

- Статистическая выборка и анализ. Эти системы производят поиск транзакций нетипичного характера, например, в случае внезапной активизации деятельности по карте, если ранее она использовалась не часто, или значительного превышения обычных уровней транзакций.

- Маловероятные события. Эти системы рассматривают несколько транзакций за раз и пытаются определить, не являются ли они взаимно несовместимыми. Вполне вероятно, что в пятницу я смог бы заплатить по счету в гостинице Лондона, а на следующий день купить дорогой фотоаппарат в Нью-Йорке. Однако почти невероятно, чтобы кто-либо заплатил по счету в гостинице Гонконга и одновременно приобрел мобильный телефон в Италии.

Это пример показывает, насколько велик разрыв между крупными и опытными компаниями-эмитентами и небольшими банками, которые только начитают деятельность в сфере кредитных карт. Один из банков на Тайване сравнительно недавно занялся бизнесом эмиссии кредитных карт и был весьма доволен ростом количества эмитированных карт, которого смог достичь. Подход этого банковского учреждения к выявлению мошеннических действий был потрясающе простым. Один раз в час сотрудники банка распечатывали данные по всем транзакциям свыше определенной минимальной суммы в долларах, которые автоматически одобрены системами банка за последний час. Затем небольшая группа специалистов просматривала распечатки в поисках любых подозрительных транзакций. Если была найдена хотя бы одна подобная транзакция, работник банка звонил соответствующему держателю карты, чтобы проверить законность транзакции.

Необходимо также отметить, что кредитные карты более доходный продукт по сравнению с классическими кредитами, за счет всевозможных дополнительных операционных комиссий, возникающих в процессе обслуживания карты (плата за годовое обслуживание, выдачу наличных, предоставление выписок и копий чеков и т. п.). Эти комиссии незаметны и не раздражают клиентов, тем более есть выбор (например, не снимать наличные, а оплатить покупку картой, но при достаточном объёме эмиссии представляют довольно значительную статью доходов банка).

- Литература:

- Стивен Фрост. Настольная книга банковского аналитика. – М.: Баланс Бизнес Букс. 2006

- Банковское дело: Учебник / Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2004

- www. wikipedia.org. ru

- Банки. ру

- Кредиты. ру

1 Банковское дело: Учебник / Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2004.

2 Стивен Фрост. Настольная книга банковского аналитика. – М.: Баланс Бизнес Букс. 2006

3 Стивен Фрост. Настольная книга банковского аналитика. – М.: Баланс Бизнес Букс. 2006.