Статья посвящена вопросу проведения налогового анализа на микроуровне. В работе рассмотрены подходы отечественных ученых к определению понятия «налоговый анализ», уточнены основные цели и задачи, предложена поэтапная методика его осуществления на предприятии.

Ключевые слова: налоговый анализ, налоговый менеджмент, система налогообложения, факторный анализ, налоговый календарь.

На современном этапе рыночных отношений экономические субъекты преследуют такие ключевые цели, как максимизация прибыли и минимизация налоговых платежей. В связи с этим, для принятия эффективных экономических решений перед руководством предприятия встает необходимость проведения регулярного анализа внешних и внутренних факторов, оказывающих влияние на финансово-хозяйственную деятельность (ФХД), в том числе и налоговых. Важным инструментом налогового менеджмента является налоговый анализ.

В исследовании [4] было установлено, что налоговый менеджмент может осуществляться на макро- и микроуровне. В рамках данной работы сконцентрируем внимание на последнем. Налоговый анализ на микроуровне — связующее звено между планированием и прогнозированием налоговых выплат предприятия; совокупность методов, позволяющих исследовать влияние налогообложения на финансовое состояние экономического субъекта и устанавливать связи между показателями ФХД и налоговыми потоками предприятия.

Налоговый анализ — новое научное направление, выделившееся в самостоятельный элемент научно-практического исследования в начале XXI века. Конкретные методики и процедуры его проведения недостаточно проработаны.

Отдельным вопросам налогового анализа посвящены работы отечественных ученых: Е. С. Вылковой, А. П. Гофтман, Л. В. Поповой, Г. В. Савицкой и др. Так, Савицкая рассматривает налоговый анализ как процесс комплексного изучения и оценки налогообложения субъектов предпринимательства с целью выявления возможных и прогнозных резервов оптимизации налоговой нагрузки [3]. Попова — как совокупность методов и инструментов, определяющих корпоративную налоговую политику в конкретных временных периодах [2].

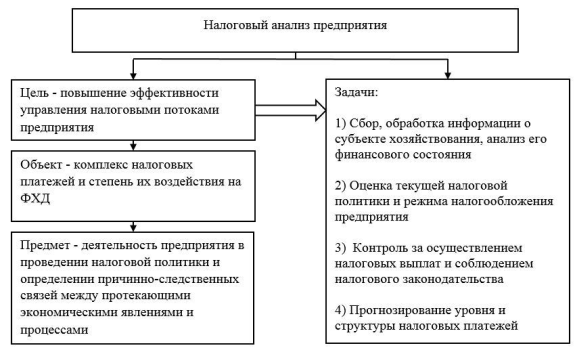

Таким образом, цель налогового анализа заключается в оценке влияния налоговой политики на ФХД предприятия и в повышении эффективности управления его налоговыми потоками. Основная задача — в подготовке информации для принятия обоснованных управленческих решений в вопросе законной минимизации налоговых выплат и максимизации прибыли, что, в конечном счете, даст экономическому субъекту объективную возможность направить высвободившиеся финансовые ресурсы на развитие производства (рис. 1).

Рис. 1. Теоретические основы проведения налогового анализа на предприятии

Информационной базой для решения указанных на рисунке 1 задач может стать бухгалтерская (финансовая), налоговая, статистическая отчетность предприятия и аналитические регистры налогового учета, например, регистр учета операций по движению дебиторской задолженности, регистр учета начисления налогов, включаемых в состав расходов, регистр учета расчетов с бюджетом. Стоит принимать во внимание и информационно-правовые источники внешней среды: Налоговый кодекс РФ, нормативно-правовые акты Министерства финансов РФ, Федеральной налоговой службы, законы субъектов РФ и др.

Проведение налогового анализа предполагает применение конкретных методов; для получения более точной аналитической информации предлагается комбинирование 2–3 видов данных подходов. Каждому методу анализа присущ свой инструментарий. Наиболее используемыми являются методы микроэкономического анализа (интегральный метод, способ цепных подстановок), методы экспертных оценок (сценарный подход, метод Дельфи) и математико-статистические методы (корреляционно-регрессионный и факторный анализ).

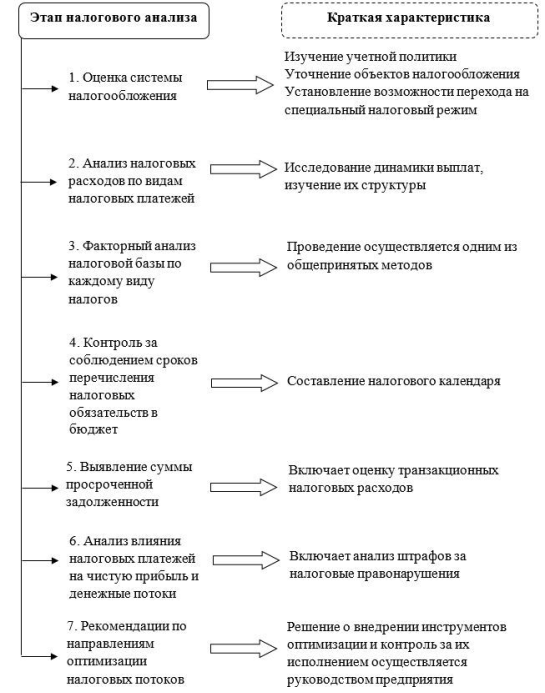

Процесс налогового анализа трудоемок, каждый шаг его проведения должен быть тщательно проработан. Качественно построенная методика позволит управленческому персоналу получить точные данные для оценки финансового и налогового положения предприятия. На рисунке 2 представим этапы проведения налогового анализа экономического субъекта на микроуровне.

Рис. 2. Методика проведения налогового анализа на микроуровне

На первом этапе налогового анализа следует оценить действующий на предприятии режим налогообложения. Для этого рекомендуется изучить учетную политику экономического субъекта.

Согласно статьям 167 и 313 НК РФ учетная политика для целей налогообложения утверждается приказом руководителя организации. В учетной политике прописываются способы признания доходов и расходов, начисления амортизации основных средств и нематериальных активов; использование налоговых льгот и др.

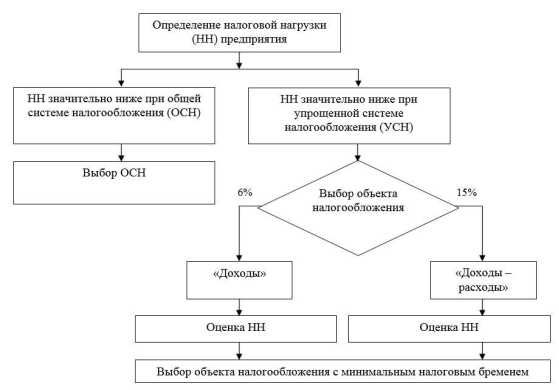

При выборе того или иного налогового режима, необходимо рассмотреть разные варианты и выяснить, какой из них будет наиболее подходящим. Провести налоговую оптимизацию будет возможно уже на этом этапе, потому как при условии применения предприятием общей системы налогообложения (ОСН) в случае перехода на специальную налоговую систему (например, упрощенную — УСН), произойдет автоматическое снижение налоговых обязательств, в силу замены трех налогов (НДС, налога на прибыль, налога на имущество за исключением ряда случаев) одним.

Оценить эффективность системы налогообложения можно с помощью следующей схемы (рис. 3). Для простоты восприятия на рисунке отражен путь выбора между ОСН и УСН с разными объектами налогообложения, аналогично проводится оценка возможной эффективности системы налогообложения для сельскохозяйственных производителей (ЕСХН) и других специальных режимов, перечисленных в ст. 18 НК РФ.

Рис. 3. Схема выбора оптимального налогового режима для предприятия

Как видно из рисунка 3, важным шагом анализа налоговых платежей является определение налоговой нагрузки предприятия. Ее оценка может проводиться разными способами, некоторые из них рассмотрены нами в исследовании [4].

Второй этап налогового анализа — изучение налоговых расходов по видам налоговых обязательств. Здесь рекомендуется исследовать их структуру и динамику. Анализ структуры проводится путем расчета удельного веса каждого налогового платежа в их общей сумме. Первые два этапа позволят определить первоочередные направления анализа и выявить пути регулирования налоговых выплат.

Третий этап — факторный анализ налоговой базы по каждому виду налогов. Данный анализ рекомендуется осуществлять с периодичностью один раз в квартал с целью установления корреляции между результатом (суммой налогов для перечисления в бюджет) и влияющими на него факторами. При проведении можно использовать как метод цепных подстановок, так и интегральный метод. Моделирование и в том, и в другом случае строится на использовании правила (применяется к подавляющему числу платежей) исчисления суммы налога:

![]() (1)

(1)

где: ![]() — сумма начисленного налога;

— сумма начисленного налога;

НБ — налоговая база;

СТ — налоговая ставка.

Основные методы проведения факторного анализа указаны в таблице 1.

Таблица 1

Основные методы проведения факторного анализа налоговых платежей

|

Название метода |

Формула для расчета |

Пояснение обозначений |

|

Интегральный |

|

ΔНБ — изменение базы налогообложения; ΔСТ — изменение налоговой ставки. |

|

Цепных подстановок |

|

|

Интегральный метод выявляет влияние фактора на результат на интервале в каждый момент времени. Метод цепных подстановок позволяет произвести изолированный расчет влияния какого-либо отдельного фактора при постоянстве других. Ключевым моментом является порядок подстановки влияющих факторов (сначала количественных, затем качественных), в противном случае будет получен неверный результат.

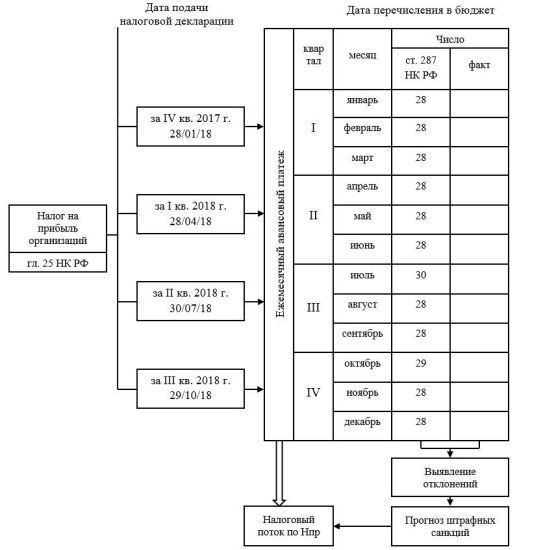

Следующий этап налогового анализа — контроль за соблюдением сроков перечисления налоговых обязательств в бюджет. На этом шаге целесообразно составление налогового календаря — плана выплат начисленных налоговых сумм и авансовых платежей по ним с указанием конкретных дат. Такой инструмент контроля позволит заранее подготовить необходимые к перечислению в бюджет суммы и, следовательно, исключить штрафы за несвоевременное исполнение налоговых обязательств. Схема построения налогового календаря на примере налога на прибыль организаций (Нпр) приведена на рисунке 4.

Рис. 4. Схема формирования налогового календаря на примере налога на прибыль организаций на 2018 год

После разработки налогового календаря уместно перейти к промежуточному определению мероприятий по легальному уменьшению налоговых обязательств в будущем. На этом же этапе рекомендуется составлять прогнозный бюджет доходов и расходов (БДР) с их детальной разбивкой на облагаемые и на не облагаемые налоговыми выплатами. По сформированному в документе финансовому результату за налоговый период можно рассчитать налоговую базу и сумму налога на прибыль. Инструмент позволит выявить возможную неэффективность действующей системы производства и систематизировать данные о ФХД предприятия на прогнозный период.

Пятый этап налогового анализа заключается в выявлении суммы просроченной задолженности по налоговым платежам и принятии мер по ее устранению. Поскольку сумма данной задолженности переносится на последующие налоговые периоды с начисленными штрафами и пенями, это мешает оптимизации налоговых выплат. Также задолженность по налогам и сборам порождает возникновение налоговых рисков: ее наличие в бухгалтерской (финансовой) или налоговой отчетности — критерий проведения выездной налоговой проверки на предприятии [1].

На этом шаге стоит проводить оценку транзакционных налоговых расходов (ТНР) экономического субъекта и рассматривать возможности их снижения. ТНР — это расходы, которые несет предприятие в результате выполнения им обязанностей налогоплательщика (ст. 23 НК РФ), например, расходы, связанные с осуществлением предоставления налоговых деклараций.

Шестой этап — анализ влияния налоговых платежей на чистую прибыль и денежные потоки. Налоговые потоки проходят через все подсистемы и их оценка в рамках налогового менеджмента предприятия позволяет отследить влияние внешних изменений на состояние экономического субъекта.

Оценка влияния налоговых платежей на финансовый результат может быть проведена сопоставлением чистой прибыли со скорректированной чистой прибылью, полученной путем учета расходных статей Отчета о финансовых результатах, в формировании которых есть суммы налоговых обязательств. Строка «Налог на прибыль» принимается равной нулю [5].

Для анализа влияния налогообложения на денежные потоки в качестве информационной базы целесообразно использовать Отчет о движении денежных средств. Оценивать влияние рекомендуется путем соотнесения чистого денежного потока с его скорректированной суммой (полученной путем добавления уплаченных налогов и вычитания возвращенных из бюджета сумм).

На заключительном этапе налогового анализа суммируются результаты предыдущих, проводится выбор наилучшего экономически эффективного решения, и предлагаются рекомендации по направлениям оптимизации налоговых выплат. Решение о внедрении инструментов оптимизации и контроль за их исполнением осуществляется руководством предприятия.

Предложенный способ формирования и проведения налогового анализа является обобщенным и может быть использован любым экономическим субъектом. Методика может корректироваться и дополняться с учетом отраслевых особенностей деятельности предприятия.

Таким образом, налоговый анализ — важный элемент системы планирования и прогнозирования налоговых потоков. В результате его проведения руководство экономического субъекта будет обладать достаточным объемом информации для принятия управленческих решений по оптимизации налоговых платежей и ФХД в целом.

Литература:

- Об утверждении Концепции системы планирования выездных налоговых проверок: Приказ ФНС России от 30.05.2007 № ММ-3–06/333@ (ред. от 10.05.2012) // Справочно-правовая система «КонсультантПлюс». URL: http://www.consultant.ru/document/cons_doc_LAW_55729 (дата обращения: 25.02.2018).

- Попова Л. В. Налоговый анализ: учебное пособие. — Орел: ФГОУ ВПО «Госуниверситет — УНПК», 2011. — 164 с.

- Савицкая Г. В. Анализ эффективности деятельности предприятия. — М.: Новое знание, 2010. — 234 с.

- Симанова И. А., Клочко С. Н. Моделирование влияния налогообложения на финансовую устойчивость предприятия в системе налогового менеджмента // Сборник научных трудов «Анализ состояния и направления развития приморских регионов России». — 2017. — № 1. — С. 222–226.

- Чипуренко Е. В. Методология налогового анализа и оценки влияния системы налогообложения на деятельность коммерческих организаций: дис. … д-ра. экон. наук: 08.00.12, 08.00.10. — М., 2011. — 363 c.