В статье резюмированы основные итоги деятельности нефтяной отрасли за 2014 год; рассмотрены существующие проблемы с учетом введенных секторальных санкций и перспективы развития нефтяной отрасли России.

Ключевые слова: нефть, нефтяная отрасль России, санкции, добыча нефти, нефтепереработка

Топливно-энергетический комплекс на сегодняшний день является важнейшей структурной составляющей экономики России, обеспечивая как текущую жизнедеятельность и развитие страны, так и значительную часть поступлений в бюджет государства. При этом нефтяная отрасль играет ключевую роль в развитии топливно-энергетического комплекса России [1].

Российский нефтяной сектор в последнее десятилетие показывал уверенное развитие. Тому способствовали колоссальные инвестиции в нефтяной сектор экономики (иностранный и отечественный капитал), развитие технологий и высокие цены на «черное золото».

2014 год ознаменовался новыми вызовами как для российского нефтяного сектора, так и для страны в целом, бюджет которой, как известно, в настоящее время примерно на 50 % формируется за счет поступлений от нефтегазового сектора.

В середине июля 2014 году в связи с напряженной геополитической обстановкой в мире в отношении России были введены финансово-экономические санкции со стороны некоторых западных стран. Санкции коснулись ряда российских нефтяных компаний и отраслевых проектов, в связи с этим в отдельных случаях потребуется пересмотр основных финансово-экономических параметров бизнес-планов этих компаний.

Действующие отраслевые санкции затрагивают два основных направления — финансовое и технологическое.

Первое предполагает запрет на предоставление финансирования или услуг по организации финансирования ряду российских компаний со стороны лиц в юрисдикции США на срок более 90 дней, в то время как Регламент Совета ЕС ограничил предоставление нового финансирования на срок более 30 дней. Так, иностранные банки сократили кредитование российских сырьевых компаний, за последние полгода ими было выдано 3,5 млрд. долларов США синдицированных кредитов, что на 82 % меньше, чем за аналогичный период 2013 года [5]. По итогам первого квартала 2014 года инвестиции в основной капитал снизились на 4,8 %.

Второе подразумевает запрет на поставку номенклатуры оборудования, а также на предоставление услуг, необходимых для ведения разведки и добычи на глубоководье, в Арктике и на «сланцевых проектах», целью которых может быть добыча нефти. При этом формулировки Минфина США оговаривают поименный список компаний, в отношении которых действуют ограничения, а запрет ЕС затрагивает непосредственно сами проекты.

Однако в условиях относительно невысокого уровня долговой нагрузки нефтяного сектора России по сравнению с другими отраслями экономики страны, а также ограниченного влияния технологических санкций на действующие проекты, российская нефтяная отрасль в 2014 году продолжила устанавливать операционные рекорды.

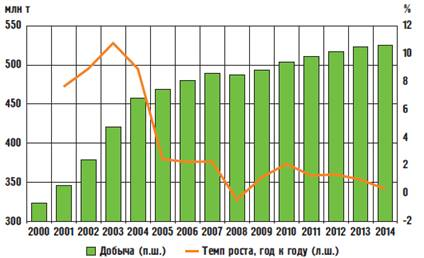

Так, в 2014 году добыча нефти (включая конденсат) в России увеличилась на 3,5 млн. тонн (+0,5 %) год к году, до 526 млн тонн (или 10,56 млн баррелей в сутки), обновив исторический максимум 2013 года (рисунок 1).

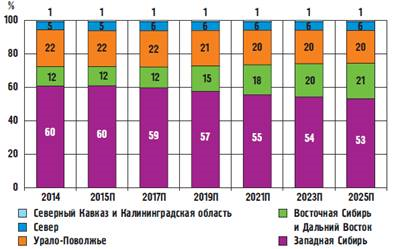

Региональная структура добычи продолжила претерпевать определенные изменения. В частности, на фоне истощения западносибирских активов доля этого региона в общероссийской добыче нефти продолжает с каждым годом сокращаться (60 % в 2014 году против 68 % в 2008 году).

Региональная структура добычи продолжила претерпевать определенные изменения. В частности, на фоне истощения западносибирских активов доля этого региона в общероссийской добыче нефти продолжает с каждым годом сокращаться (60 % в 2014 году против 68 % в 2008 году).

Рис. 1. Динамика добычи нефти и конденсата в России, 2000–2014 гг.

Доля Восточной Сибири и Дальнего Востока, наоборот, продолжает расти, что определяется эффектом запуска нефтепровода Восточная Сибирь — Тихий Океан и режима специальных налоговых условий для отдельных проектов. Согласно оценке Московского нефтегазового центра EY [3] в ближайшие годы эта тенденция сохранится (рисунок 2).

Рис. 2. Прогноз структуры добычи нефти и конденсата в России с учетом ожидаемых к вводу проектов

Ожидаемый рост добычи нефти в Восточной Сибири и на Дальнем Востоке не способен в полной мере компенсировать снижение добычи на зрелых месторождениях (браунфилдах). По оценкам экспертов данная ситуация может привести к сокращению добычи нефти на 3 % к 2025 году по сравнению с 2014 годом.

В таких условиях вопросы, связанные с поддержанием добычи на действующих проектах, приобретают первоочередную важность, и одним из важных путей его реализации является применение методов увеличения нефтеотдачи (МУН). В частности, мировой опыт свидетельствует о возможности увеличения нефтеотдачи за счет применения газовых методов на 5–10 %, физико-химических — на 3–8 %, и тепловых — на 15–20 %. Но пока масштабы применения третичных МУН в России остаются незначительными в объеме общей добычи (для сравнения: в США — около 13 % от суммарного производства).

Сдерживающим фактором для инвестиций в применение инновационных МУН выступает налоговая составляющая, не учитывающая объективно обусловленного роста издержек добычи по мере уменьшения дебитов скважин, роста обводненности их продукции, а значит, и резкого сокращения доли ренты в цене.

В 2014 году средневзвешенные оценочные затраты на добычу составили около $4,8/барр, что на 14 % больше значений 2008 года, но на 7 % меньше показателя 2013 года из-за девальвации рубля. Если сравнивать затраты на добычу в рублях, то рост составил 3 % год к году и 40 % к 2008 году.

Существующая система адресного налогового льготирования в нефтяном секторе (даже несмотря на большое количество дифференцируемых параметров) не способна обеспечить необходимые стимулы для широкомасштабного применения МУН в России. В частности, предусмотренные адресные льготы затрагивают лишь ограниченное количество действующих браунфилдов Западной Сибири, которые обеспечивают около 60 % общероссийской добычи нефти.

С 1 января 2015 года стартовал налоговый маневр, который, как предполагается, принесет добывающему сегменту дополнительный доход за счет опережающего снижения ставок экспортной пошлины над ростом НДПИ. Однако в процессе имплементации маневра не обходится без накладок. Главная сложность заключается в том, что параметры налогового маневра прорабатывались в условиях стабильных цен на сырье и на тот момент рыночный консенсус не предполагал кардинального снижения нефтяных котировок. В результате отсутствие сценарного подхода при подборе параметров налогового маневра привело к тому, что в 2015 году экономика добывающего сегмента в долларовом эквиваленте вместо ожидаемого роста на $0,8/барр (при цене на нефть $100/барр) может снизиться примерно на $0,3/барр (при ценах на нефть в $60/барр) за счет изменения НДПИ и пошлины. В последующие годы этот разрыв будет увеличиваться [3]: точка нулевого эффекта для добывающего сегмента, в 2015 году достигается при цене на нефть на уровне $72/барр, в 2016-м — $70/барр, в 2017-м — $55/барр.

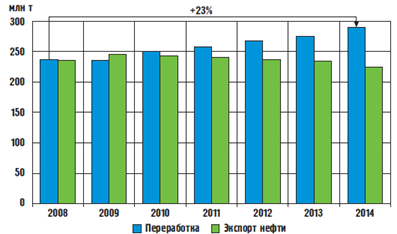

Для нефтепереработки 2014 год ознаменовался очередными производственными рекордами: объем производства, несмотря на временную остановку Ачинского НПЗ из-за пожара, вырос более чем на 5 % год к году почти до 290 млн. тонн и +20 % по отношению к 2008 году (рисунок 3). Однако качественные показатели сегмента в последние годы остаются практически неизменными. Несмотря на продолжающуюся модернизацию, глубина переработки остается на уровне 72 % (против европейских 80 % и североамериканских 95 %).

Рис. 3. Динамика переработки и экспорта нефти в России

Согласно макроэкономическому прогнозу Минэкономразвития РФ на 2014–2017 годы рост уровня налоговых изъятий в нефтегазовой отрасли, рост себестоимости добычи нефти и газа, низкая экономическая эффективность освоения новых месторождений будут способствовать ограничению инвестиционной активности в сегменте. Поэтому на первый план выходят перспективы реализации наиболее капиталоемких российских проектов со значительной долей иностранного финансирования.

Освобождается рыночная ниша для отечественных инжиниринговых и производственных компаний. Иностранная доля в сегменте будет постепенно сокращать объем операций в России. В это же время другие иностранные игроки получат дополнительные возможности создать в нашей стране совместные предприятия, чтобы головная компания не несла самостоятельно риски работы с партнерами в России.

Подобное развитие ситуации на нефтегазовом рынке страны способствует плановой реализации текущих и перспективных проектов. Аналитики прогнозируют, что суммарный объем инвестиций в развитие нефтяной отрасли (включая добычу и подготовку, транспортировку, переработку нефти и развитие нефтехимических производств) в 2014–2018 годы составит около 8,1 трлн рублей (около 250 млрд долл.) [6].

Результаты деятельности российской нефтяной отрасли в 2014 году, безусловно, являются достижением национальной экономики. Однако для сохранения положительной динамики потребуется мобилизация творческого потенциала нефтяных компаний, федеральных органов исполнительной власти, экспертного сообщества и отраслевых консультантов для поиска мер, которые позволят ответить на новые вызовы.

Появление таких рисков как ценовая нестабильность, борьба за потребителя, введение финансовых и технологических санкций против России, требует от менеджмента нефтяных компаний максимальной сосредоточенности на результате и поиска целого ряда возможностей для оптимизации деятельности компаний по всем направлениям.

Литература:

1. Садчиков И. А., Сомов В. Е., Балукова В. А. Экономика нефтегазовой отрасли: Учебное пособие для ВУЗов / Под ред. Проф. И. А. Садчикова. — СПб.: ХИМИЗДАТ, 2014. — 256 с.

2. И. А. Садчиков, В. Е. Сомов. Интеллектуализация предприятий нефтегазохимического комплекса: экономика, менеджмент, технология, инновации, образование / Под общ. ред. И. А. Садчикова, В. Е. Сомова. — СПб.: СПбГИЭУ, 2006. — 762 с.

3. Шматко А. Д. Проблема вариативности финансовой поддержки инновационной деятельности высокотехнологичных предприятий // Экономика и предпринимательство. 2013. № 10 (39). С. 722–724.

4. Исследование INFOLine «Инвестиционные проекты и инжиниринг в нефтегазовой промышленности России. Итоги 2013. Прогноз до 2020».

5. Московский нефтегазовый центр EY. Нефтяная отрасль России 2014.

6. Intesco Research Group. Рынок нефти и нефтепродуктов: комплексный анализ и прогноз до 2016 года.

7. ИнфоТЭК-КОНСАЛТ — Информационно — аналитические системы и справочники.

8. www.marketing.rbc.ru — РБК. Исследования рынков.

9. www.ngv.ru — Журнал «Нефтегазовая Вертикаль».