Эффективное развитие экономики России на период до 2030 года в соответствии Концепцией социально-экономического развития (Стратегия 2030) является определяющим фактором конкурентоспособности и созданием условий, обеспечивающий рост показателей качества жизни населения в целом.

Безусловно, безотлагательное решение вопросов, связанных с решением проблем в сфере малого и среднего предпринимательства; привлечением инвестиций в реальный сектор экономики; минимизацией налоговых рисков, предотвращением экономических угроз, как внутренних, так и извне, требует государственного вмешательства. В данном контексте налоговая политика государства, как составная часть государственной политики, наряду с бюджетной, инвестиционной, социальной, в сфере денежно-кредитного регулирования, выступает эффективным инструментом реализации приоритетных задач государства.

В этой связи вопросы необходимости укрепления и совершенствования налоговой системы страны, налогового администрирования как ее определяющего элемента становятся особо актуальными. Также очевидно, что актуальными и ключевыми направлениями в контексте реализации налоговой политики России на рассматриваемый период продолжают оставаться вопросы обеспечения экономического роста, бюджетной устойчивости, создание условий для развития предпринимательской активности и повышения конкурентоспособности, стабильности и предсказуемости механизма взимания налогов.

Разработка дорожных карт, реализация федеральных программ социально-экономического развития страны, эффективность налоговой системы и налоговой политики государства позволяют определить возрастающую роль налогового администрирования в экономической системе в целом. Необходимо отметить, что, разработка проекта Бюджетной стратегии Российской Федерации на период до 2030 года послужила основой для дальнейшего уточнения предельных объемов финансирования государственных программ и основой для планирования бюджетных ассигнований федерального бюджета.

Общепризнанно, что ни одно цивилизованное государство не может существовать без налогов, и как следствие, без эффективно функционирующей налоговой системы. В связи с этим реформирование налогового сектора, развитие человеческого капитала должны выступать основой для совершенствования стратегии социально-экономического развития России, обеспечивая ее конкурентоспособность.

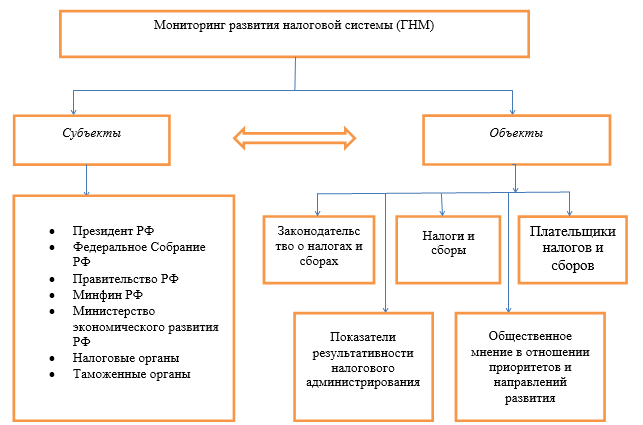

Иризепова М. Ш. и Ломакина Т. П. считают, что на развитие налоговой системы оказывают влияние не только ее элементы, но и общественное мнение [1, с. 493]. В связи с этим авторы предлагают рассматривать общественное мнение в отношении приоритетов и направлений развития как дополнительный объект государственного налогового мониторинга (рис.1).

Рис. 1. Система мониторинга развития налоговой системы (субъекты, объекты)

Необходимо отметить, что система мониторинга, являясь источником комплексной аналитической информации, направлена на реализацию стратегических задач в соответствии с основными направлениями государственной налоговой политики.

Таким образом, инструменты государственного налогового мониторинга в современных условиях являются основой эффективного управления национальной экономикой.

Как показывает практика российского реформирования, в течение длительного периода, более двух десятилетий, основные индикаторы социально-экономического развития имели тенденции к снижению. В связи с этим, как следствие, достаточно остро стоит вопрос необходимости совершенствования системы государственного финансового контроля, в том числе за исполнением требований бюджетного законодательства и целевого расходования государственных ресурсов. Особое внимание необходимо уделить вопросам налогового администрирования, сохранения оптимального уровня налоговой нагрузки в различных секторах экономики, необходимости поддержания сбалансированности бюджетной системы страны как основополагающего фактора.

Пономарева Н. В. и Пыркин В. А. отмечают, что решение вопроса о дополнительных источниках наполнения бюджетной системы Российской Федерации в условиях прогнозирования дефицита федерального бюджета до 2016 года возможно при следующих условиях: изменении правил исчисления и уплаты отдельных видов налогов; повышении налоговых ставок и разработки мер налогового администрирования, принимаемых для нейтрализации схем по уклонению от уплаты налогов [1, с. 8].

Наряду с утвержденными Правительством Российской Федерации дорожными картами в целях упрощения и ускорения процедур по ведению бизнеса необходимо выделить значимость дорожной карты «Совершенствование налогового администрирования». В перспективе, мероприятия, предусмотренные в дорожной карте, позволят экономике России занять достойное место в международном рейтинге по показателю «Налогообложение».

Вместе с тем необходимо отметить, что налоговое администрирование как система управления налоговым процессом органами государства охватывает не только исполнение действующих норм налогового законодательства. В данной связи важным направлением является информационное обеспечение (сбор информации, анализ) и разработка мер по реформированию механизма исчисления налогов и процедуры налогового контроля. При этом необходимо выделить деятельность и роль уполномоченных органов управления в рамках налогового администрирования (Федеральной налоговой службы РФ (ФНС), Федеральной таможенной службы РФ (ФТС) по обеспечению и реализации контроля за соблюдением налогового законодательства участниками налоговых отношений.

Контрольная функция за соблюдением налогового законодательства занимает важное место в системе налогового администрирования. Комплекс превентивных мер в современной системе налогообложения также направлен на разработку мероприятий по устранению нарушений в сфере налогообложения.

Опыт развитых стран показывает, что государственная инновационная политика реализуется на основе сочетания прямых и косвенных методов стимулирования инновационной деятельности. При этом косвенные методы, среди которых наибольшее место занимают налоговые, имеют ряд преимуществ. В этой связи налоговое стимулирование инновационной активности включено в состав приоритетов налоговой политики Российской Федерации [3, с. 157].

Таким образом, налоговое администрирование как форма управления налоговыми отношениями, должна быть направлена на обеспечение принципа эффективности построения налоговой системы в целом, включая максимальное поступление налогов и сборов в бюджеты разных уровней при минимальных издержках взимания.

Необходимо отметить, что развитие налогового администрирования во многом влияет на создание инвестиционного климата, благоприятной среды для развития предпринимательской деятельности и реализацию стратегических целей и приоритетов государства.

Литература:

1. Иризепова М. Ш., Ломакина Т. П. Организация государственного налогового мониторинга России / Налоги и налогообложение. — 2014. — № 5 (119). — С. 490–500.

2. Пономарева Н. В., Пыркин В. А. Вопросы налогового контроля / Финансы. — 2014. — № 6. — С. 8–12

3. Фишер О. В., Перекрестова Л. В. Оценка эффективности налогового стимулирования инновационной деятельности в России / Налоги и налогообложение. — 2014. — № 2 (116). — С. 156–173.