На современном этапе для банков первоочередной задачей является не продажа продуктов и услуг, а формирование жизненного пространства клиента. Лояльность является центром доверительных отношений банка и клиента. Предваряя исследование рассмотрим важнейшие походы к интерпретации данного понятия, которые достаточно ёмко систематизировал Т. А. Амайлетдинов (см.табл.1). [1]

Таблица 1

Теоретические подходы к содержанию понятия «лояльности» [1]

|

Сущность термина |

Авторы |

Комментарии |

|

Лояльность как поведенческая реакция потребителей |

А. Андреев, Р. Оливер, Ж.-Ж. Ламбен, Дж. Блоймер |

Это решение о регулярном потреблении продуктов того или иного бренда, выражающееся через внимание и поведение. Именно такая схема заложена во многих маркетинговых исследованиях: лояльным потребителем называется тот, кто совершает покупку продукта только определенного бренда постоянно, либо чаще других. |

|

Лояльность как отношение потребителей — к продуктам, услугам, сервису, бренду, персоналу, месту продажи |

С. Сысоева, А. Нейман |

Центральное место в описании лояльности должна занимать эмоциональная компонента, являющаяся первопричиной потребительского поведения. Измеряемыми составляющими такой лояльности выступают удовлетворенность (соответствие предварительных ожиданий и реального качества приобретенного продукта / услуги) и осведомленность (степень известности деятельности компании на целевом рынке). |

|

Лояльность как степень чувствительности потребителей к действиям конкурентов. |

А. Цысарь |

Покупательская лояльность — это степень нечувствительности поведения покупателей продукта/услуги марки X к действиям конкурентов (изменение цен, продуктов, услуг), сопровождаемая эмоциональной приверженностью к товару/услуге марки X |

Согласимся с Т. А. Амайлетдиновым, что одно из наиболее удачных определений лояльности дает В. Р. Медведева, как устойчивой поведенческой реакции в отношении конкретного банка, возникшей вследствие максимального удовлетворения потребности, степень которого превысила ожидаемый уровень удовлетворения, в соответствии с чем клиент становится приверженным конкретному банку в долгосрочной перспективе и приносит постоянный высокий доход. [1]

Остановимся на признаках лояльности, среди которых многие авторы отмечают, прежде всего, активную рекомендацию банка и его продуктов друзьям, родственникам и знакомы (В. А. Мартышев, И.Малькова, С.Ярко). Кроме того, признаками лояльности выступают [1]:

- проявление принципов солидарности с банком в информационном поле, в том числе положительные отзывы об обслуживании банком в СМИ, Интернете, поддержке имиджа банка в своих высказываниях и публикациях;

- увеличение числа покупок клиентом банковских услуг и продаж на фоне высокой оценки качества таких предложений;

- терпимое отношение к погрешностям и незначительным недостаткам в качестве обслуживания, несущественным ограничениям по используемым продуктам и услугам;

- невысокая чувствительность к снижению цен и иным мероприятиям по стимулированию сбыта, проводимым банками-конкурентами.

Интересными являются определения понятия лояльности, данные топ-менеджерами некоторых банков. В своей работе А. Дубровская приводит следующие примеры (см.табл.2). [2]

Таблица 2

Определение сущности лояльности практиками [2]

|

Абсолют банк |

Клиент не просто получает обслуживание в банке, он решает все свои финансовые потребности максимально комфортно и выгодно. Поняв эффективность взаимодействия с банком, клиент становится лояльным. Лояльный клиент приведет трех новых, нелояльный уведет пятерых. |

|

Райффайзенбанк |

Это стремление клиента удовлетворять все свои финансовые потребности через наш банк, а не через конкурентов. |

|

Бинбанк |

В литературе принято определять лояльность клиента как «результат взаимодействия двух элементов: экономической лояльности и эмоциональной лояльности». Под экономической лояльностью клиента понимается создание им прибыли для компании, то есть экономически лояльный клиент это клиент, доходы от обслуживания которого оказываются большими, чем расходы на это обслуживание. Задача в этом случае состоит не только в том, чтобы просто стимулировать клиентов на повторные покупки, но и добиваться того, чтобы условия и объемы этих покупок не приносили компании убытков. Более того, в задачу банка входит создание таких условий для клиентов, чтобы их экономическая лояльность к банку проявлялась в течение как можно более длительного периода времени, а их жизненный цикл максимизировался. Увеличение срока, в течение которого клиент экономически лоялен к компании, возможно только при выработке у клиента позитивной эмоциональной лояльности. |

Для формирования экосистемы лояльности важно провести сегментацию клиентов. Т. А. Амайлетдинов предлагает для банковской сферы пять параметров сегментации [1]:

1. Потенциальный покупатель — не осознана потребность в услуге данного банка; бренд малознаком или не воспринимается как привлекательный; характерно незнание рекламы банка, неучастие в промоакциях.

2. Случайный (новый) клиент — имеет разовый опыт приобретения продукта / услуги, но установка на повторное обращение в банк не сформирована. Клиент чувствителен к качеству обслуживания и параметрам самой услуги, которые формируют первичные эмоциональные впечатления.

3. Клиент — регулярно пользуется услугами конкретного банка, при наличии потребностей в финансовых продуктах в первую очередь рассматривает данный банк, но не только его. На этом уровне формируется эмоциональная привязанность к бренду, проявляются первые признаки самоидентификации клиента со статусным сообществом.

4. Постоянный клиент — чаще всего пользуется услугами именно данного банка, в случае возникновения вопросов или дополнительных потребностей обращается к его сотрудникам за консультацией, доверяя их мнению. У клиента формируется субъективная оценка его персональной ценности для банка, часто сопровождающаяся встречным персональным подходом в обслуживании.

5. Приверженец — абсолютно лояльный покупатель. При высокой лояльности к бренду данного банка повышается уровень требований к качеству продукта и обслуживанию в целом.

Авторы А. Длигач, Н.Писаренко классифицируют клиентов с точки зрения лояльности следующим образом [3]:

- Приверженец — тот клиент, который регулярно покупает у нас, при этом он испытывает состояние счастья, следовательно, активно рекламирует наши с ним отношения. Он рассказывает окружающим и является носителем положительных идей о компании.

- Верноподданный — молча покупает у нас. Он доволен, он тоже счастлив, но его счастье тихое, он о нем не рассказывает.

- Перебежчик — тот клиент, который сегодня покупает у нас, завтра — у конкурента. Удержать такого клиента чрезвычайно трудно.

- Террорист — остается верен нам, но он хочет за это определенные дивиденды и постоянно «шантажирует» нас своим постоянством.

- Наемник — клиент, которого можно перекупить. Любая компания, которая ему даст большую прибыль, уведет этого клиента. Сделать его лояльным невозможно, он расчетливо-прагматичен.

- Заложник — клиент, которому просто некуда деваться. Он вынужден сохранять нам верность, потому что знает, что у него нет выбора.

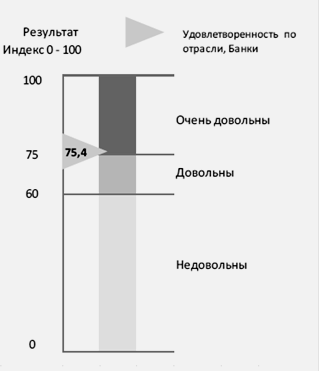

Исследовательская компания Interactive Research Group выделяет три основные категории клиентов [4]:

«Восхищенные» клиенты — это те люди, которые в высшей степени удовлетворены качеством обслуживания в банке. Их отличает высокий уровень лояльности к банку, в котором они обслуживаются.

«Довольные» клиенты — люди, в целом удовлетворенные уровнем обслуживания в банке. Несмотря на то, что эти люди удовлетворены банком, они не очень лояльны к нему и могут перейти обслуживаться к конкуренту, если он предоставить более выгодные условия.

«Недовольные» клиенты — люди, чья удовлетворенность банком находится на низком уровне. Они в наименьшей степени лояльны к банку и склонны делиться своими отрицательными впечатлениями от взаимодействия с банком с другими людьми.

Здесь мы подходим к вопросу трактовки и разделения с понятием лояльности таких терминов как удовлетворенность и постоянство.

Исходя из вышеприведенной сегментации, клиент может быть постоянным, но не лояльным. А. Длигач, Н.Писаренко справедливо отмечают, что «есть категория клиентов, которые покупают у нас часто, регулярно и которых мы с уверенностью можем назвать постоянными клиентами. … постоянный клиент генерирует примерно в 10 раз больший денежный поток, чем клиент спонтанный, с учетом операционных расходов на привлечение и работу с клиентом». [3]

Но у такого постоянного клиента, вполне возможно, нет выбора, и он сразу уйдет к конкуренту, как только рядом с его домом откроется отделение другого банка. Поэтому нельзя отождествлять постоянство и лояльность. Постоянство является частью лояльности.

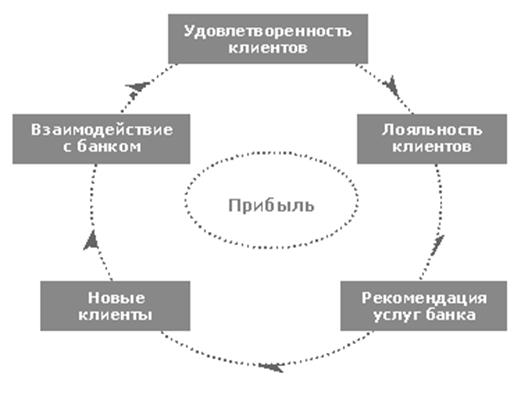

Что касается удовлетворенности, то согласимся с экспертами Interactive Research Group, что существует непосредственная связь между удовлетворенностью клиентов и их лояльностью к банку. Чем более удовлетворен пользователь банковских услуг, тем более он лоялен к своему банку. Постоянный мониторинг уровня удовлетворенности клиентов способствует не только поддержанию, но и расширению клиентской базы банка. [4]

На рисунке 1 отражена взаимосвязь показателей удовлетворенности, лояльности и прибыльности банка.

Рис. 1. Влияние лояльности на показатели деятельности банка

Источник: Пользователи банковских услуг: удовлетворенность & лояльность // http://www.4p.ru/main/research/4112/?sphrase_id=1614787

Специалисты Interactive Research Group подчеркивают, что необходимо четко разграничивать лояльность и удовлетворенность. Последняя представляет собой степень соответствия качества той или иной услуги или продукта исходным ожиданиям клиента. Чем больше реальное качество совпадает с ожиданиями клиента, тем выше его удовлетворенность.

Лояльность же означает степень приверженности своему банку, готовность рекомендовать его окружающим. Если ожидания клиента превышают опыт пользования услугами банка, то удовлетворенность не будет достигнута. Если же опыт превзойдет ожидания, то будет наблюдаться высокая степень удовлетворенности клиентов.

Проведенное Interactive Research Group исследование подтвердило наличие сильной положительной связи между удовлетворенностью пользователя банковских услуг и уровнем его лояльности банку: повышение удовлетворенности клиента на 1 балл способствует росту уровня его лояльности на 0,7 балла. Таким образом, рост уровня лояльности клиента происходит медленнее, чем рост его общей удовлетворенности. [4]

Замедленный рост лояльности по сравнению с удовлетворенностью связан с тем, что большинство клиентов воспринимают высокий уровень удовлетворенности обслуживанием как само собой разумеющийся и не считают это дополнительным преимуществом, которое им может предоставить конкретный банк.

Эксперты отмечают важность деления клиентов на «Восхищенных», «Довольных» и «Недовольных», так как перевод клиента из категории «Довольных» в категорию «Восхищенных» приводит к увеличению уровня его лояльности в среднем на 1,4 балла, а переход из группы «Недовольных» в группу «Довольных» привел бы в среднем к увеличению уровня лояльности на 3,1 балла по десятибалльной шкале. [4]

Нельзя не согласиться с выводом Interactive Research Group, что изучая удовлетворенность своих клиентов, банк постоянно заботится о качестве обслуживания, которое непосредственно влияет на степень удовлетворенности и, соответственно, лояльности клиентов банка.

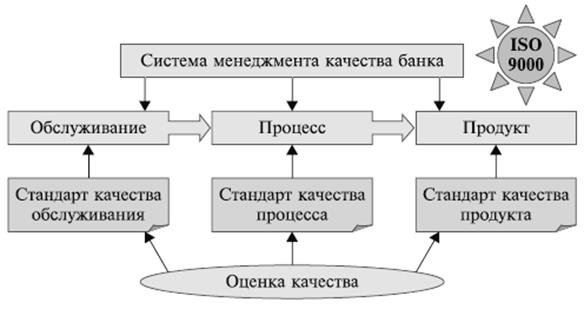

Достаточно глубоким является исследование данного вопроса Р. А. Исаевым, который рассматривает систему менеджмента качества банка именно с точки зрения удовлетворенности и лояльности клиентов (см.рис.2). [5]

Рис. 2. Основные понятия /компоненты качества банка для клиента

Источник: Исаев Р. А. Способы обеспечения и улучшения качества обслуживания клиентов банка // Методы менеджмента качества. — 2011. — № 6

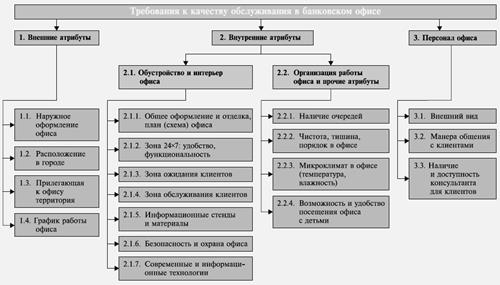

Р. А. Исаев определяет качество обслуживания как совокупность механизмов, мероприятий, правил и атрибутов, влияющих на удовлетворенность клиентов при контакте с банком, но напрямую не связанных с выполнением основных банковских бизнес-процессов (реализацией продуктов и услуг). [5] Более наглядно совокупность требований к качеству обслуживания в банке представлена на рисунке 3.

Рис. 3. Категории требований к качеству обслуживания в банковском офисе

Источник: Исаев Р. А. Способы обеспечения и улучшения качества обслуживания клиентов банка // Методы менеджмента качества. — 2011. — № 6

Таким образом, качество обслуживания является неотъемлемым элементом экосистемы лояльности клиентов в банковской сфере.

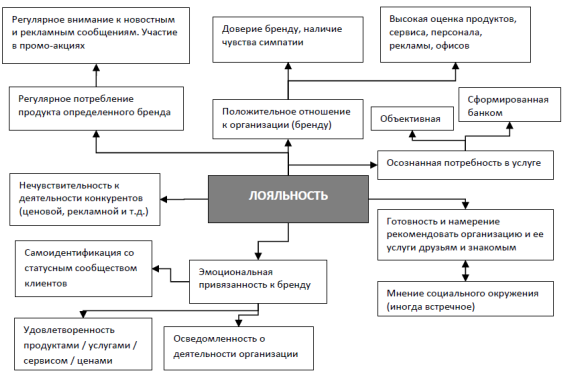

Рассматривая параметры лояльности важно остановиться на методике оценки данного показателя. Т. А. Амайлетдинов предлагает использовать следующие индикаторы (см.рис.4). [1]

Рис. 4. Схема индикаторов для исследования лояльности клиентов

Источник: Аймалетдинов Т. А. О подходах к исследованию лояльности клиентов в банковской сфере // Мониторинг общественного мнения. — 2013. — № 8(114). — март-апрель

В связи с тем, что удовлетворенность является основополагающим элементом лояльности, то все методики измерения определяют значения именно удовлетворенности. В книге «Управление результативностью маркетинга» рассмотрены следующие важнейшие методы оценки удовлетворенности клиентов [6]:

1. Балльная оценка удовлетворенности — потребителей просят оценить уровень удовлетворенности в баллах. Обычно используется пятибалльная шкала (абсолютно неудовлетворен; частично неудовлетворен; ни удовлетворен, ни разочарован; частично удовлетворен; удовлетворен полностью). Эксперты советуют обращать внимание на показатели в крайних точках. Те клиенты, которые оценили уровень своей удовлетворенности на 5, с большой вероятностью совершат повторную покупку, абсолютно неудовлетворенные клиенты вряд ли снова обратятся в компанию.

2. Мультиатрибутивная модель товара М. Фишбейна — удовлетворенность является следствием комплексного воздействия нескольких факторов, то есть используется средневзвешенная оценка исполнения или присутствия свойств товара и их важности для потребителя. Оценка свойств товара производится в баллах. Клиентов просят оценить степень удовлетворенности по 10-балльной шкале, а также определить значимость каждого из свойств товара.

3. Индекс удовлетворенности клиентов (Customer Satisfaction Index, CSI) как инструмент оценки удовлетворенности потребителей на общенациональном уровне. В США и западноевропейских странах рассчитываются национальные индексы удовлетворенности, которые отражают покупательские настроения и отношения потребителей к товарам и услугам в целом и в разрезе отдельных отраслей.

4. Чистый индекс промоутера (Net Promoter Score, NPS) Ф. Райчхельда — клиентам задаются два вопроса: закрытый и открытый. Закрытый вопрос формулируется следующим образом: «В какой степени вы готовы рекомендовать компанию X своим друзьям, коллегам, знакомым?». Степень готовности измеряется по 11-балльной шкале, где 10 — потребитель будет с большой долей вероятности рекомендовать компанию, 0 — ни в коем случае не будет рекомендовать, 5 — середина шкалы, означает нейтральное отношение к компании. В результате клиенты компании делятся на три группы:

а) промоутеры — поставившие оценки 9 и 10 баллов;

б) удовлетворенные и пассивные — поставившие оценки 7 и 8 баллов;

в) критики —давшие оценки от 0 до 6. Они не удовлетворены компанией и не будут ее рекомендовать.

В дополнение к закрытому опросу задается дополнительный вопрос в открытой форме: «Поясните, пожалуйста, почему вы так ответили». Ответ на этот вопрос позволяет определить основные факторы удовлетворенности/неудовлетворенности клиентов. Часто ответы респондентов содержат жалобы на качество товара или обслуживания.

Индекс дает возможность сравнивать достижения различных компаний, подразделений одной компании, в том числе территориальных, отдельных каналов распределения или менеджеров по сбыту.

Приведем результаты исследования EPSI Rating (независимый проект по измерению Общеевропейского Индекса Удовлетворенности Потребителей) в России. База данных для статистики основывается на как минимум 250 интервью конечных потребителей каждого банка. Доверительный интервал в среднем (при доверительной вероятности в 95 %) равен +/- 2 балла по шкале от 0 до 100 баллов. Таким образом, индексы удовлетворенности варьируются в пределах 4 баллов для каждого банка. Для всей отрасли доверительный интервал намного меньше (между 0,5–1,0 баллом), а оценка изменений по периодам еще точнее, так как EPSI использует панельный подход (до 40 % потребителей, прошедших интервью в текущем году также были проинтервьюированы в предыдущем периоде). [7]

EPSI прилагает серьезные усилия по обеспечению высокого уровня отклика. Целевой показатель составляет, по крайней мере, 60 % от первоначально сформированной случайной выборки. В среднем этот показатель достигается в каждом исследовании. [7]

Удовлетворенность потребителей качеством работы российских банков в 2014 году не изменилась (рост индекса находится в пределах 0,1 %) по сравнению с 2013 годом и осталась на уровне 75,4 балла из 100. Качество работы банков не меняется последние два года, по мнению россиян, и остается стабильно высоким (см.рис.5).

Рис. 5. Средневзвешенный индекс удовлетворенности (EPSI) потребителей банков по отрасли в России

Источник: Удовлетворенность потребителей работой банков, Россия, EPSI Rating 2014 // www.epsi-rating.ru

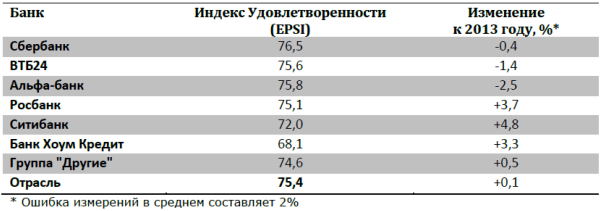

Анализируя рейтинги отдельных банков, эксперты отметили, что Сбербанк сохранил свои показатели неизменными (с тенденцией к снижению) по сравнению с прошлым годом. Индекс удовлетворенности потребителей Сбербанка достиг уровня 76,5 балла (снижение меньше, чем полпроцента). [7] Потребители отметили высокий уровень качества работы банка, но не увидели улучшений (см.рис.6).

Рис. 6. Индекс удовлетворенности потребителей банков России и изменение к 2014 году. EPSI Rating 2014

Источник: Удовлетворенность потребителей работой банков, Россия, EPSI Rating 2014 // www.epsi-rating.ru

Индекс Альфа-банка незначительно снизился на 2,5 % и достиг уровня 75,8 балла. Удовлетворенность потребителей Банка ВТБ24 также незначительно снизилась до уровня 75,6 балла, что на 1,4 % меньше, чем в 2013 году.

В результате снижения индексов удовлетворенности потребителей Банка ВТБ24 и Альфа-банка, рейтинг Сбербанка оказался наиболее высоким по удовлетворенности потребителей в 2014 году. Клиенты Сбербанка в России наиболее довольны качеством работы банка за 2014 год. [7]

По сравнению с 2013 годом клиенты Ситибинка увидели значительные улучшения в качестве работы своего банка. Индекс удовлетворенности потребителей Ситибанка вырос на 4,8 % и достиг уровня 72,0 балла. Это единственный банк, который показал столь существенный рост в 2014 году. Тем не менее, индекс удовлетворенности потребителей Ситибанка по-прежнему ниже среднего уровня по России, и банк имеет менее устойчивую конкурентную позицию, чем Сбербанк, Альфа-банк, ВТБ24 и Росбанк, а также группа «Другие».

Клиенты Росбанка в России также отметили улучшения и улучшили своё восприятие в 2014 году. Индекс достиг уровня 75,1 балла, что на 3,7 % выше уровня 2013 года. Индексы Росбанка практически вплотную приблизились к уровню удовлетворенности клиентов Альфа-Банка и Банка ВТБ24.

Банк Хоум Кредит повысил удовлетворенность своих потребителей на 3,3 % и получил рейтинг на уровне 68,1 балла. Вместе с тем, Банк Хоум Кредит продолжает оставаться одним из самых низко оцененных потребителями банков в России из числа исследуемых банков по результатам исследования EPSI Rating в России. [7]

Группа «Другие», в которой представлено достаточно большое разнообразие банков, традиционно показывает тенденцию рынка. Индекс удовлетворенности банков из группы «Другие» практически не изменился и остался на уровне 74,6 балла, что на полпроцента выше уровня прошлого года.

По итогам анализа был сделан вывод, что доверие к банкам продолжает расти, но рекомендации не являются единственной стратегией поведения клиентов банков в России. [7]

Доверие к банкам в среднем по отрасли незначительно улучшилось. По сравнению с 2013 годом индекс лояльности изменился на 0,7 % и достиг уровня 77,2 балла. Доверие к банкам не изменилось, несмотря на общее ухудшение экономической ситуации в стране (см.рис.7).

Рис. 7. Взаимосвязь показателей удовлетворенности и лояльности

Источник: Удовлетворенность потребителей работой банков, Россия, EPSI Rating 2014 // www.epsi-rating.ru

Индекс лояльности Альфа-Банка вслед за снижением удовлетворенности потребителей упал на 4,2 % и был зафиксирован на уровне 77,2 балла. Альфа-Банк потерял лидерство по уровню доверия клиентов в отрасли. Снижение доверия к банку оказалось даже несколько выше, чем снижение удовлетворенности. Вероятно, внешние факторы в опасениях клиентов Альфа-Банка играют существенную роль, и негативные новости про банковскую систему снижают доверие клиентов. [7]

Доверие к Сбербанку наоборот остается самым высоким в отрасли. Индекс лояльности остался на уровне 2013 года и составляет 80,4 балла. Вместе с тем, стоит отметить, что лояльность клиентов к Сбербанку подкреплена высоким уровнем удовлетворенности. Так 20 % клиентов Сбербанка не рассматривают никакие другие альтернативы своему банку. Это самый высокий уровень в отрасли. Лишь 6 % клиентов ВТБ24 не видят замены своему банку, а 24 % видят в качестве альтернативы Сбербанк.

Индекс лояльности потребителей Банка ВТБ24 также не изменился и остался на уровне 78 баллов. Доверие к государственным банкам со стороны населения остается наиболее высоким в России.

Рост удовлетворенности клиентов Ситибинка привел к значительному улучшению лояльности клиентов. Так индекс лояльности клиентов Ситибанка вырос на 6,5 % и составил 74 балла. [7]

Банки с низким индексом удовлетворенности страдают от нелояльности клиентов. Потребители банка Хоум кредит в несколько раз чаще, чем клиенты других банков, рассматривают альтернативы своему банку и стараются сокращать свой жизненный цикл взаимоотношений с банком.

Анализ данных по восприятию банковской отрасли в России также показал, что структура поведения клиентов разных банков отличается друг от друга. Многие банки проводят мониторинг желания клиентов рекомендовать свой банк, но для некоторых кредитных учреждений рекомендации с точки зрения поведения клиентов не актуальны, а улучшения, которые проводят банки, на основе полученных предложений от клиентов, не дадут нужного эффекта. Анализ структуры потребностей клиентов российских банков показал, что клиенты некоторых банков не будут рекомендовать свой банк, но останутся с ним на долгие годы, если качество работы банка не изменится или улучшится, и в обществе будут присутствовать хорошие отзывы о нем. [7]

В основе анализа опыта взаимоотношений потребителей с банком экспертами использовались 5 аспектов удовлетворенности: имидж, качество банковских продуктов, ожидания потребителей относительно банка, качество обслуживания и соотношение цена/качество (ценность за деньги). [7]

Глубинный анализ данных 2014 года в среднем по отрасли показал, что индексы по всем аспектам, за исключением Качества обслуживания, незначительно выросли. Репутация банковской системы в обществе выросла на 1,2 %, а вот качество обслуживания в банках снизилось. Остальные аспекты удовлетворенности практически не изменились и остались на уровне 2013 года. Снижение оценки качества обслуживания в банках, тем не менее, не сказалось на индексе удовлетворенности, так как качество обслуживания не является приоритетным фактором удовлетворенности для российских потребителей. Гораздо важнее Имидж банков и Качество банковских услуг/продуктов, предлагаемых на рынке. [7]

Структура факторов удовлетворенности в 2014 году была сбалансированной, что свидетельствует о достаточной эффективности распределения ресурсов и возможностях для будущего роста. Вместе с тем из-за внешних факторов и общей ситуации в экономике как потребители, так и банки выжидают. Как отмечают руководители аналитического проекта, в условиях неопределенности в экономике и возможной рецессии, которая часто приводит к использованию банками стратегии сокращения затрат, крайне важно учитывать приоритеты клиентов и структуру их потребностей.

Представленный анализ логично подводит к проблеме удержания клиентов, обострившейся в условиях экономического кризиса.

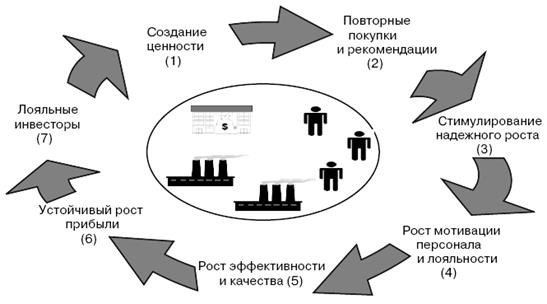

Согласимся с Ж. М. Исиным, что удержание клиентов непосредственно связано с созданием ценностей для клиентов (см.рис. 8). [8]

Рис. 8. Модель бизнеса на основе экономических элементов лояльности

Источник: Исин Ж. М. Ключевые вопросы маркетинговой стратегии в банковской сфере // Маркетинг в России и за рубежом. — 2009. — № 5

Лояльность является основополагающим элементом системы ценностей и опирается на следующие инструменты (см.рис.9).

Рис.9. Инструменты формирования лояльности, контролируемые банком

Источник: Исин Ж. М. Ключевые вопросы маркетинговой стратегии в банковской сфере // Маркетинг в России и за рубежом. — 2009. — № 5

В основе системы ценностей лежат программы лояльности и брендирование.

По мнению А. Чередниченко, «Современная программа лояльности — это инструмент, с помощью которого можно получать данные о клиенте и, проанализировав их, усовершенствовать свой бизнес. При этом лучше всего работают простые программы, нацеленные на сегментацию клиентов.

В результате выигрывают те компании, которые предоставляют клиентам максимально точное количество персонализированных акций, нацеленных на продажу определенным потребителям конкретных продуктов, которые им действительно нужны». [9]

Ю. А. Захарова предлагает формирование программ лояльности по следующим этапам [10]:

- определение целей программы лояльности;

- разработка схем лояльности;

- опрос предполагаемых пользователей и составление маркетинговой программы;

- выбор технологии работы;

- экономическая оценка программы лояльности;

- разработка внешнего вида программы лояльности, подготовка рекламных материалов;

- тестирование системы, обучение персонала;

- оценка результатов опытной эксплуатации и, в зависимости от них, расширение или модификация программы лояльности.

Банкам следует учитывать опыт крупнейших ритейлеров. Так, компания OZON пришла к выводу, что программа лояльности, которая давала одинаковые привилегии для всех, неэффективна и не обеспечивает индивидуальный подход к клиентам. В основу новой программы лояльности был положен принцип «мы не хотим покупать лояльность наших покупателей, а хотим вознаграждать их за лояльность». [9]

Вместо популярных накопительных систем баллов и скидок новая программа лояльности OZON Status базируется на разнообразных привилегиях. Обладатели статусов Silver, Gold или Platinum получают эксклюзивный доступ к распродажам, купоны на бесплатную доставку, подарок на день рождения. По результатам анализа, был сделан вывод, что клиенты высоко оценили такие преимущества программы, для них важнее искреннее отношение и внимание, чем символические скидки и бонусы.

Специалисты компании Inventive Retail Group отмечают, что программа лояльности — это не инструмент для создания скидок и бонусов. Важнейшая цель — не столько удержание клиентов, сколько получение информации о них и понимание того, что им нужно. [9]

Эксперты Группы стратегического и операционного консультирования КПМГ в России и СНГ провели в 2015г. исследование и анализ уровня обслуживания клиентов в российских банках. Как было верно подмечено, лейтмотивом является построение системы управления ценностью клиента и мотивация сотрудников банка на выстраивание долгосрочных отношений. [11]

Несмотря на то, что большинство крупнейших российских банков уже полностью или частично выстроили систему сбора и анализа данных по клиенту, трансформация результатов в действия является недостающим звеном. В российских банках почти не используется включение показателей удовлетворенности клиентов в систему мотивации сотрудников, что неизбежно влияет на качество и результаты проводимых кампаний.

По мнению КПМГ российскими банками анализируются такие показатели, как NPS (Net Promoter Score), индекс склонности клиента порекомендовать банк знакомым, и CSAT (Customer Satisfaction Score), индекс удовлетворенности клиента. При этом не используется такой современный показатель, как CES (Customer Effort Score), субъективная оценка клиентом усилий, затраченных на решение своего вопроса — чем ниже этот показатель, тем лучше для банка и наоборот. [11]

Отсутствие расчета вероятности покупки следующего продукта приводит к тому, что потенциал собираемых данных не используется, а возможный объем продаж сотрудников фронт-офиса снижается. По оценкам КПМГ, около 70 % банков не осуществляют такие вероятностные расчеты. [11]

Особо внимание в исследовании было уделено и сегментации клиентов. Международный опыт показывает, что сегодня на рынке есть тенденции к изменению общего подхода к сегментации клиентов и разработке критериев для выделения новых сегментов.

К сегментации стал применяться многофакторный подход, при котором необходимо учитывать не только ценность клиента, но также его поведение, качество и прочность отношений с ним, профиль рисков и другие значимые аспекты. Российские банки мало используют развитие отношений с существующими клиентами для продажи им нескольких продуктов (например, посредством перекрестных/дополнительных продаж), уделяя первоочередное внимание привлечению новых клиентов. [11]

Как правило, существующим клиентам предлагается не более одного-двух дополнительных продуктов. Все участники исследования КПМГ утверждали, что в их банках определены факторы, которые могут повлиять на уход клиента или переход его в статус неактивного, однако перечень этих факторов обновляется регулярно лишь у 30 % участников.

Тенденции 2014 года показали, как отмечает КПМГ, что все больший акцент необходимо делать на поддержании отношений с существующими клиентами и продаже им большего числа продуктов.

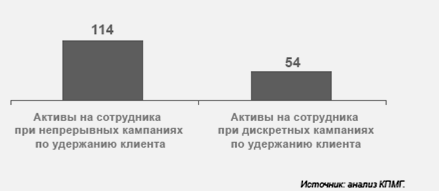

Если раньше в розничном кредитовании значительные расходы по невозврату задолженности новым клиентам можно было компенсировать высокими ставками по выдаваемым кредитам, то сегодня опережающий рост просроченной задолженности должен побудить банки больше сконцентрироваться на удержании «хороших» клиентов. Увеличение продаж по существующей клиентской базе уже сейчас достигается меньшими затратами. [11]

Исследование подтвердило, что непрерывное проведение кампаний по удержанию клиентов и активации неактивных клиентов обеспечивает более высокий уровень активов в расчете на одного сотрудника (см.рис.10).

Рис. 10. Взаимосвязь проведения кампаний по удержанию клиентов и показателя активов на одного сотрудника, млн.руб.

Источник: Уровень обслуживания клиентов в российских банках: анализ КПМГ 2015г. // www.kpmg.ru

Таким образом, банку необходимо всегда выходить на оценку эффективности программ лояльности и взаимоотношений с клиентами в целом. А.Паршина, А.Арустамов напоминают, что интеллектуальный анализ данных (Data Mining) совместно с различными методами анализа и статистической обработкой данных для оценки эффективности позволяет применять такие критерии лояльности, как переход клиента из сегмента «лояльные клиенты» в «нелояльные» и обратно. [12]

Например, оценка лояльности с помощью RFM-анализа (Recency (давность) — давность какого-либо действия клиента, Frequency (частота или количество) — количество действий, которые совершил клиент, Monetary (деньги) — сумма денег, которую потратил клиент). [12]

Стратегия программ лояльности напрямую связана с брендом — его построением и продвижением. Ценности бренда равны ценностям клиентов. Здесь банк подходит к прикладной задаче прогнозирования вероятности отклика клиента на предложение от бренда. Многие эксперты обращают внимание на то, что бренды для большинства клиентов банков уже не играют первоочередной роли — практически все услуги и продукты одинаковы. На первый план выходят параметры взаимоотношений и «цена-качество».

Однако, выстраивание системы ценностей и отношений с клиентами так или иначе возвращает нас к вопросу «стильного» подхода к формированию бренда банка. Журнал «Стратегия» совместно с компанией Brand Training выделяют два главных принципа стильного бренда — сопричастность и целеустремленность, которые особенно важны для формирования экосистемы лояльности клиентов. [13]

«Стильный» бренд определяет клиентов как членов некоей субкультуры или группы людей, имеющих специфический набор ценностей. Еще один путь состоит в том, чтобы обозначить свой бренд как символ принадлежности к определенной группе людей или людей, обладающих определенным статусом. [13]

Главная задача банка — узнать, какой мир в представлении клиентов был бы идеальным, и предоставить его им. Другой вариант — ассоциировать банк с устремлениями и достижениями, возможными при следовании определенному стилю жизни.

Для позиционирования стильного бренда банка важны два параметра: качество и функциональность. Наградой для брендов, успешно управляющих своей «стильной» репутацией, станет возросшая лояльность, с помощью которой потребители на самом деле будут способствовать дальнейшему продвижению бренда. Тем самым формируется иммунитет в отношении экономических трудностей. Кроме того, «стильные» бренды имеют фактически неограниченные возможности для развития и расширения (при условии постоянного соответствия основным ценностям, присущим целевой субкультуре). [13]

Выводы. Формирование экосистемы лояльности клиентов является неотъемлемой частью общей стратегии развития банка. Индивидуальный маркетинг, интеллектуальный анализ данных, быстрая ответная реакция и формирование доверительных отношений выступают основными трендами банковской сферы.

Литература:

1. Аймалетдинов Т. А. О подходах к исследованию лояльности клиентов в банковской сфере // Мониторинг общественного мнения. — 2013. — № 8 (114)

2. Дубровская А. Своего не отдадим // Финанс. — 2011. — № 10(389).

3. Длигач А., Писаренко Н. Искусство создавать лояльных // Стратегия — 2005. — № 7

4. Пользователи банковских услуг: удовлетворенность & лояльность // http://www.4p.ru/main/research/4112/?sphrase_id=1614787

5. Исаев Р. А. Способы обеспечения и улучшения качества обслуживания клиентов банка // Методы менеджмента качества. — 2011. — № 6

6. Удовлетворенность клиента — главное условие удержания и формирования лояльности. Методы оценки удовлетворенности потребителей // http://studme.org/1157071821495/marketing/udovletvorennost_klienta_glavnoe_uslovie_uderzhaniya_formirovaniya_loyalnosti_metody_otsenki

7. Удовлетворенность потребителей работой банков, Россия, EPSI Rating 2014 // www.epsi-rating.ru

8. Исин Ж. М. Ключевые вопросы маркетинговой стратегии в банковской сфере // Маркетинг в России и за рубежом. — 2009. — № 5

9. Чередниченко А. Лояльность: любовь по расчету // Практика торговли. 2014. — № 8

10. Захарова Ю. А. Создание программ лояльности для увеличения продаж http://www.elitarium.ru/2014/07/23/programma_lojalnosti_uvelichenije_prodazh.html

11. Уровень обслуживания клиентов в российских банках: анализ КПМГ 2015г. // www.kpmg.ru

12. Паршина А., Рустамов А. Применение Data Mining для повышения лояльности клиентов // http://www.basegroup.ru/library/practice/data_mining_in_loyality/

13. Стильный иммунитет // http://strategy.com.ua/Articles/Content?Id=934