Банковский портфель активов и пассивов — это единое целое, применяемое для достижения высокой прибыли и приемлемого уровня риска. Совместное управление активами и пассивами дает банку инструмент для защиты депозитов и займов от воздействия колебаний циклов деловой активности и сезонных колебаний, а также средств для формирования портфелей активов, способствующих реализации целей банка. Суть управления активами и пассивами заключается в формировании тактики и осуществлении мероприятий, которые приводят структуру баланса в соответствие с его стратегией [1].

Управление активами АО «Народный Банк Казахстана» — это пути и порядок размещения собственных и привлеченных средств, то есть это распределение на наличные деньги, инвестиции, ссуды и другие активы. Особое внимание при размещении средств уделяется ссудным операциям и инвестициям в ценные бумаги.

Решением проблемы размещения средств является «покупка» таких активов (предоставление ссуд и инвестиций), которые могут принести наивысший доход на приемлемом уровне риска. Значительная часть привлеченных банком средств подлежит оплате по требованию или с очень коротким сроком уведомления. Поэтому условиями разумного управления банком является обеспечение способности удовлетворять требования вкладчиков и наличие денежных средств, достаточных для удовлетворения потребностей в кредите клиентов банка.

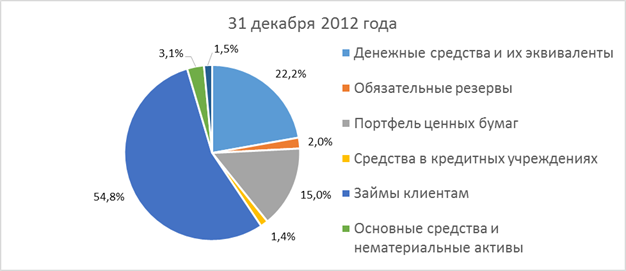

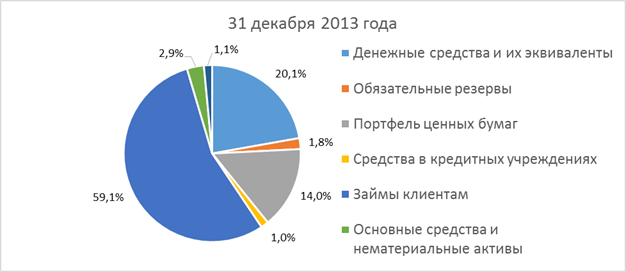

Управление активами/пассивами В целях формирования оптимальной структуры банковских активов, обеспечивающей сбалансированный подход к управлению соотношением «риск-доходность», Банк осуществляет вложения во внутренние и внешние активы, диверсифицированные по типам банковских продуктов, сегментам экономики, видам валют и срокам погашения. Структура активов Банка за 2013 год претерпела незначительные изменения и представлена следующим образом:

По итогам 2013 года активы Банка выросли на 4,1 %, при этом основное увеличение произошло за счет роста ссудного портфеля, рост которого в абсолютном значении составил 163,037 млрд тенге (12,4 %). Таким образом, ссудный портфель Банка продолжает оставаться крупнейшей статьей в структуре активов Банка, по состоянию на 31 декабря 2013 года его доля составила 59,1 % против 54,8 % в 2012 году [2].

Другие требования Банка в течение 2013 года были снижены, в основном, за счет уменьшения денежных средств и межбанковских размещений (на 6,95 %), инвестиций в ценные бумаги (на 2,63 %).

Рис. Структура ссудного портфеля Банка по секторам экономики, %

Данные изменения в структуре активов обусловлены проводимыми Банком мероприятиями по оптимизации объемов и размещения свободной ликвидности Банка.

Временно свободные денежные средства были размещены в наиболее ликвидные активы, в частности, в краткосрочные депозиты в высоко рейтинговых иностранных банках (в долларах США и евро) и ценные бумаги высоко рейтинговых иностранных эмитентов. сохранение высокого качества и приемлемой дюрации портфеля ценных бумаг позволило Банку поддерживать возможность быстрого получения, при необходимости, ликвидных средств путем продажи ценных бумаг и/или операций РЕПО [3].

При размещении средств на межбанковском рынке Банк придерживался консервативной политики, размещая временно свободные денежные средства на более короткие сроки и в рамках одобренных лимитов, по итогам 2013 года основная часть средств была размещена сроком до одного года. На конец 2013 года Банк осуществлял поддержание корреспондентских счетов типа «ностро», открытых в 21 банках, и корреспондентских счетов типа «лоро», открытых для 54 банков и финансовых учреждений, что позволило Банку обеспечивать проведение клиентских и собственных платежей как в национальной, так и в иностранной валютах на качественно высоком уровне и в оперативном режиме. Банком проводится регулярный мониторинг текущей позиции действующих лимитов на банки-контрагенты на соответствие риск аппетиту Банка [4].

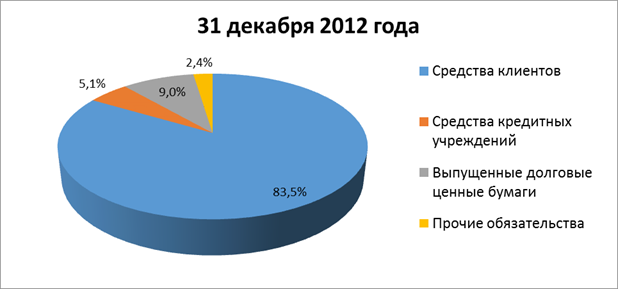

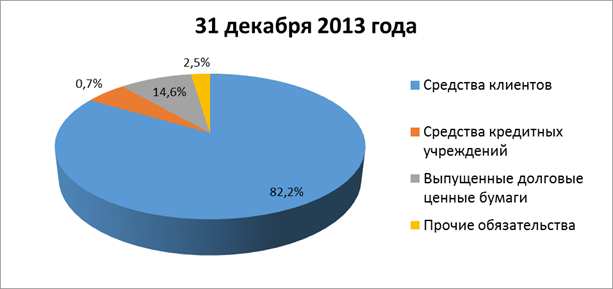

При выявлении негативных факторов в деятельности банков-контрагентов и/или стран их оперирования Банк в оперативном порядке проводил корректирующие мероприятия по сокращению размера и сроков установленных лимитов. Также в целях управления ликвидностью, Банк поддерживает стабильную и диверсифицированную структуру пассивов, включающую в себя как ресурсы, привлеченные на определенный срок, так и средства до востребования. Структура обязательств Банка за 2012 и 2013 годы выглядит следующим образом:

Рис. 2. Структура обязательств Банка, %

Основные изменения в структуре обязательств в 2013 год произошли по выпущенным долговым ценным бумага. Так, в мае 2013 года Банк полностью погасил один из в пусков еврооблигаций на сумму в обращении 270 млн. долларов США со ставкой купона 7,75 % годовых. В октября 2013 года Банк погасил еврооблигации, выпущены в апреле 2008 года с первоначальной суммой размещен 500 млн. долларов США. Выплата основного долга и купонного вознаграждения была осуществлена в соответствии с графиком погашения за счет собственных средств Банка. В 2013 году фондирование обеспечивалось в основном за счет вкладов и текущих счетов корпоративных клиентов и клиентов розничного сектора.

По итогам 2013 посредства клиентов увеличились в абсолютном выражении на 67,47 млрд. тенге (3,97 %) и продолжают занимать наибольший удельный вес в структуре обязательств, который составил по итогам 2013 года 83,6 % против 82,2 % в 2012году [5].

Литература:

1. Комитет по контролю и надзору финансового рынка и финансовых организаций Национального Банка Республики Казахстан www.afn.kz

2. Национальный Банка Республики Казахстан www.nationalbank.kz

3. Казахстанская Фондовая Биржа www.kase.kz

4. Лондонская Фондовая Биржа www.londonstockexchange.com

5. Управление по финансовому регулированию и надзору Великобритании www.fsa.gov.uk