Функционирование современного социально-ориентированного динамично развивающегося государства невозможно представить без четко действующей налоговой системы.

Налоговая система является важнейшим экономическим регулятором обеспечения экономической безопасности как государства так и организации.

Основная функция налоговой системы направлена на решение посредством налоговых механизмов тех или иных задач экономической отношений государства, общества, хозяйствующих субъектов и личности. Регулирующая функция налогов, по мнению Г. А. Волковой, заключается в следующем: маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем.

Федеральный закон от 06.08.2011 № 110-ФЗ (25 глава НК) законодательно закрепил ведение налогового учета, основывающегося на использовании данных финансового учета и дополнением их данными, содержащимися в налоговых регистрах.

В соответствии с 25 Главой НК РФ возникла необходимость выделения на предприятии новой подсистемы бухгалтерского учета – налогового учета. Данная подсистема должна обеспечивать со стороны организации правильность, своевременность исчисления и уплаты налогов, обеспечив стабильность и экономическую безопасность организации.

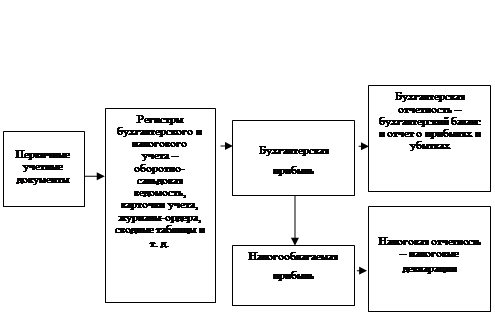

Общей информационной базой для составления регистров как финансового, так и налогового учета является первичный учетный документ бухгалтерского учета [7].

В соответствие со 25 Главой НК РФ организация может применять наиболее удобный вариант организации налогового учета: формирование данных налогового учета на счетах бухгалтерского учета; параллельное ведение бухгалтерского и налогового учета; ведение бухгалтерского учета по правилам налогового учета.

Первый подход основан на том, что данные налогового учета получают на основе регистров бухгалтерского учета и первичных документов, а также дополнительных расчетов доходов и расходов по правилам налогового учета.

Второй подход основан на параллельном ведении бухгалтерского и налогового учета на основе первичных документов. При этом подходе отдельно формируются регистры бухгалтерского учета и бухгалтерская отчетность по правилам бухгалтерского учета, а также регистры налогового учета и декларация по налогу на прибыль по правилам налогового учета.

Третий подход основан на ведении учета по правилам налогового учета. В этом случае возникает необходимость провести корректировку учетных данных для их соответствия правилам бухгалтерского учета и составления бухгалтерской отчетности.

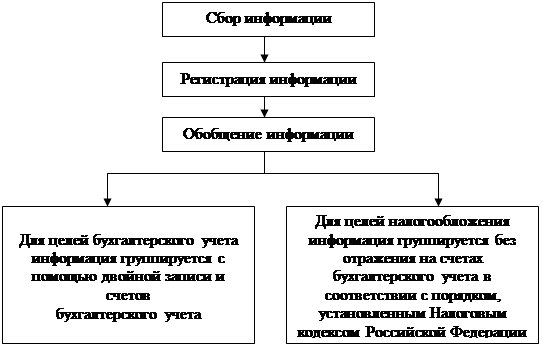

Основная цель налогового учета как элемента обеспечения экономической безопасности предприятия - обобщение полной и достоверной информации о налогооблагаемых объектах налогоплательщика и контроля исчисления и уплаты налога на прибыль. Это связано с тем, что налоговый учет состоит только из этапа обобщения информации. Сбор и регистрация информации путем ее документирования осуществляется в системе бухгалтерский учета. Этапы учетного процесса представлены на рис. 1 [5, с. 6].

Согласно ст. 313 НК РФ подтверждением данных налогового учета являются первичные учетные документы, включая бухгалтерские справки, аналитические регистры налогового учета, и расчет налоговой базы

|

Рис. 1. Этапы учетного процесса

Ст. 9 Федерального закона «О бухгалтерском учете» от 06.12.11 № 402-ФЗ установлены требования к оформлению первичных учетных документов, согласно которых каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок. Обязательными реквизитами первичного учетного документа являются: наименование документа; дата составления документа; наименование экономического субъекта, составившего документ; содержание факта хозяйственной жизни; величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события. Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным - непосредственно после его окончания.

Обобщение информации осуществляется на основе первичных документов. Именно на этом этапе проявляются различия в системах бухгалтерского и налогового учета, поскольку принципы обобщения информации в них не совпадают. Вместе с тем для налогового учета используются бухгалтерские первичные документы и справки.

Налоговым законодательством (ст. 313 НК РФ) установлено, что система налогового учета организуется налогоплательщиком самостоятельно. Следовательно, каждая организация-налогоплательщик вправе выбирать варианты ведения налогового учета, конечной целью которого является определение налоговой базы по налогу на прибыль: на основании бухгалтерских регистров (где уже проведена группировка данных первичных учетных документов по определенным признакам) либо на основании данных первичных документов [6, с. 7].

Изучение действующей практики и экономической литературы в области налогового учета свидетельствует о том, что прозрачность налогового учета определяется следующими пятью условиями:

-соответствие учетной политики для целей налогообложения требованиям НК РФ и особенностям хозяйственной деятельности предприятия;

-достоверность бухгалтерского учета;

-обязательное определение порядка перехода от данных бухгалтерского учета к данным налогового учета;

-разработка системы регистров налогового учета, которая предусматривает набор определенных форм отчетных регистров, их взаимосвязь и последовательность заполнения;

-четкое изложение правил налогового учета имущества и операций в инструкции или стандарте налогового учета.

Соблюдение перечисленных положений сделает налоговый учет достоверным, а значит, обеспечивающим экономическую безопасность предприятия. Схематично формирование налогооблагаемой базы, построенной на принципах достоверности и надежности, представим на рис. 2.

Рис. 2. Формирование налогооблагаемой базы на основе данных бухгалтерского учета (составлено автором)

Следует отметить, что отражению в отчетности при ведении налогового учета подлежат:

- суммы доходов и расходов и порядок их формирования;

- расходы, учитываемые для целей налогообложения в текущем налоговом (отчетном) периоде, и порядок определения их доли;

- расходы (убытков) будущих периодов;

- суммы создаваемых резервов и порядок их формирования;

сумма задолженности по расчетам с бюджетом по налогу на прибыль.

Все данные налогового учета признаются только при наличии первичных учетных документов. Формы документов для налогового учета устанавливаются организациями самостоятельно. Лишь в случаях, когда в регистрах бухгалтерского учета для определения налоговой базы содержится недостаточно информации, организации могут дополнять первичные учетные документы отдельными реквизитами.

В случае ведения самостоятельных регистров налогового учета в них должна содержаться следующая информация: наименование регистра; период (дата) составления; измерители операции в натуральном (если это возможно) и в денежном выражении; наименование хозяйственных операций; подпись (расшифровка подписи) лица, ответственного за составление указанных регистров.

В целях обеспечения экономической безопасности при хранении регистров налогового учета должна быть обеспечена их защита от несанкционированных исправлений. Исправление ошибки в регистре налогового учета допускается только в случае обоснованности такой ошибки. Исправление обязательно заверяется подписью ответственного лица, внесшего его, с указанием даты и необходимости исправления. При ведении налогового учета в электронном варианте необходимо предусмотреть элементы информационной защищенности и защиты от несанкционированного доступа к базе налогового учета. Реализация в практической деятельности данного подхода возможна только при четко отлаженной системе компьютерной обработки данных.

Например, можно рассмотреть небольшую организацию с бухгалтерским отделом численностью 3-4 человека, в которой существует локальная сеть с выходом в интернет. Если компьютер, где содержится база налогового учета имеет подключение к сети, то это может привести как минимум к заражению вирусом и парализации деятельности бухгалтерского отдела, а как максимум «хакерской атаке» с целью получения инсайдерской информации, копирование «ключей» и паролей с расчетных счетов организации и сотрудников, либо негласному скрытому изменению налоговых регистров, что приведет к неправильному начислению налоговых платежей , и как следствие чему последующим проблемам с правоохранительными органами. Данные риски резко понижают уровень экономической безопасности организации и могут привести к банкротству организации.

Так же изменения могут быть вызваны изменением в законодательстве порядка учета отдельных хозяйственных операций и/или объектов в целях налогообложения. Изменения в учетную политику хозяйствующего субъекта для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах – не ранее чем с момента вступления в силу изменений норм указанного законодательства.

В связи с вышеизложенным очевидно, что учетная политика для целей налогообложения – это инструмент, с помощью которого осуществляется процесс реальной либерализации системы налогового учета, происходит совершенствование нормативной системы регулирования налогового учета и налоговых деклараций и соответственно инструмент обеспечения экономической безопасности организации. Основные разделы положения об учетной политике для целей налогообложения представлены на схеме (рис. 3).

Ри

Рис. 3. Основные разделы положения об учетной политике предприятия

для целей налогообложения (составлено автором)

Правильно сформированная учётная политика для целей налогового учета – это не только внутренний документ хозяйствующего субъекта, закрепляющий выбор одного из нескольких альтернативных вариантов учёта, но и один из инструментов эффективного управления им, обеспечивающий предотвращение налоговых правонарушений и повышающий в целом экономическую безопасность организаций. Для реализации инструмента обеспечения экономической безопасности разработанная учетная политика предприятия должна содержать: элементы налогового учета, выбор которых прямо указан в законодательстве, например, метод оценки материалов при их списании в производство (п. 8 ст. 254 НК РФ); самостоятельно разработанные методы учета, если их разработка возложена на предприятие, например список прямых расходов для расчета налога на прибыль (п. 1 ст. 318 НК РФ); обоснование используемого метода, то есть ссылки на законодательство, позволяющие его использовать.

Таким образом, адекватно построенные на предприятии механизмы налогового учета способствуют снижению информационных рисков, повышая тем самым экономическую безопасность организации.

Литература:

1. Налоговый кодекс Российской Федерации (часть вторая): № 117-ФЗ от 5 августа 2000 г. (с изменениями и дополнениями).

2. Андреева С.В. Развитие потенциала учетной системы хозяйствующего субъекта (статья) Вестник Самарского муниципального института управления: теоретический и научно-методический журнал. Самара: Изд-во САГМУ, –2012. -№3 (22). –192 с., С.12-18

3. Васильчук К.С. Средства аутентификации и идентификации безопасности в корпоративной информационной системе//Молодой ученый. 2014. № 4-2 (63). С. 118-121.

4. Васильчук О.И. Методологические аспекты организации системы трансфертного ценообразования// Вестник Волжского университета им. В.Н. Татищева. 2011. № 24. С. 125-130.

5. Васильчук О.И. Средства компенсации угроз и аудита безопасности корпоративной информационной системы// Вестник Поволжского государственного университета сервиса. Серия: Экономика. 2013. № 4 (30). С. 127-131.

6. Куликова Л. И. Налоговый учет. – М.: Бухгалтерский учет, 2003.

7. Соловьев И. Н. Формирование государственной политики в борьбе с налоговыми преступлениями // Экономический вестник МВД России. – 2004. – № 4. – С. 29-33.

8. Учет, анализ и аудит расходов по претензиям, потерь от брака в системе управления хозяйствующих субъектов// учебное пособие по специальности "Бухгалтерский учет, анализ и аудит" / О. И. Васильчук, Д. Л. Савенков. Москва, 2011. Сер. Высшее образование.