В современной экономике процессы корпоративного контроля представляются закономерным явлением, которые вызывают научный и общественный интерес.

В научной литературе «корпоративный контроль» определяется, как возможность субъектов акционерных отношений обеспечивать постоянное влияние на принятие стратегических управленческих решений. В широком смысле корпоративный контроль это вся совокупность возможностей извлечь выгоду от деятельности корпорации, которая тесно связана с таким понятием, как «корпоративный интерес» [3, с.57]. Корпоративное управление представляет собой постоянное, преемственное обеспечение корпоративных интересов и выражается в отношениях корпоративного контроля [1, с.44].

Факторы, способствующие установлению корпоративного контроля, непосредственно связаны с тем инструментарием, с помощью которого происходит установление контроля. Корпоративное управление играет в этом процессе ключевую роль, поэтому и факторы, способствующие установлению контроля, неразрывно с ним связаны.

Корпоративное управление, по сути, сводится к трем важнейшим направлениям:

- управление собственностью или пакетами акций (долями участия в уставном капитале);

- управление производственно-хозяйственной деятельностью, включая инвестиционную, технологическую, кадровую, сбытовую;

- управление финансовыми потоками [2, с.87].

В этом смысле участие в капитале корпорации, как и обладание лицензиями, технологиями, научно-техническими разработками, увеличивают возможность контролировать корпорацию.

Виды корпоративного контроля условно можно разделить на:

1) акционерный, который представляет собой возможность принять или отклонить акционерами, имеющими необходимое количество голосов, те или иные решения.

2) управленческий, который представляет собой возможность физических и/или юридических лиц обеспечивать управление хозяйственной деятельностью предприятия, преемственность управленческих решений и структуры.

3) финансовый, который представляет собой возможность влиять на решения акционерного общества путём использования финансовых инструментов и специальных средств [3, с.372].

Каждый вид корпоративного контроля может реализовать как юридическое, так и физическое лицо.

Многие исследователи, например Д. Джафаров, выделяют три основных этапа формирования рынка корпоративного контроля в России. [6, с.102].

Первый этап, с середины 1990-х до кризисного 1998 г., кода наблюдались единичные попытки использовать классические методы поглощения: сделки осуществлялись, прежде всего, в отраслях, где не требовалась высокая концентрация финансовых ресурсов.

В качестве положительных особенностей данного этапа можно отметить, во-первых, определенное упорядочение структуры акционерного капитала, а во-вторых, повышение общеотраслевого эффекта, поскольку предприятия вынуждены были предпринимать меры по реструктуризации, чтобы не стать объектом следующего поглощения.

С середины 1999 г. — до 2002 г., второй этап, активизировалась деятельность по слияниям — поглощениям, главным стимулом которой стала продолжающаяся консолидация акционерного капитала. Вследствие особенностей применяемых методов некоторые аналитики даже не используют термин «слияние — поглощение», ограничиваясь понятием «передел собственности». В этот период экспансия промышленных групп сочеталась с усилением процесса консолидации активов.

На третьем этапе, который длится с 2002 г. по настоящее время, происходит некоторое снижение темпов экспансии сложившихся групп и юридической реорганизации. Это связано, прежде всего, с тем, что по большинству ключевых активов собственник уже был определен и финансово-промышленные группы начали оптимизировать свою работу, создавая внутриотраслевые холдинги и выводя непрофильные активы.

Законодатель регулирует процесс приобретения крупных пакетов акций корпораций, так как этот процесс тесно связан с понятием корпоративного контроля. Установление особой процедуры, связанной с покупкой значительных пакетов акций, обусловлено тем обстоятельством, что новый владелец фактически устанавливает (или делает попытку установить) корпоративный контроль над акционерным обществом.

По сравнению с недалеким прошлым на сегодняшний день ситуация на Российском рынке корпоративного контроля резко изменилась в лучшую сторону.

Два-три года назад уместным было утверждение, что в России анализ западного опыта приобретения корпоративного контроля представляет интерес «исключительно для ориентированных на будущее менеджеров и акционеров», так как в «в России практикуется такая форма получения корпоративного контроля — как захват». В настоящее время смело можно утверждать, что изучение этого опыта представляет интерес для лучшего понимания смысла тех или иных правил специального правового режима приобретения крупных пакетов акций и для совершенствования российского законодательства в этой области, а также практики использования публичных поглощений в качестве инструмента приобретения корпоративного контроля.

Для установления корпоративного контроля могут использоваться такие известные российскому законодательстве способы реорганизации, как слияние и присоединение.

Рассмотрение способа приобретения корпоративного контроля посредством слияний и поглощений обусловлен рядом обстоятельств: прежде всего, это связано с увеличением за последние года роли этого способа приобретения корпоративного контроля по сравнению с другими в Российской Федерации.

Законодательство большинства стран мира, несмотря на разные названия, предусматривает аналогичные по содержанию формы реорганизации юридического лица. Институт реорганизации в данном случае рассматривается как «инструмент имущественного и, прежде всего, делового оборота» [6, с.151].

В отличие от первых двух способов приобретения корпоративного контроля при реорганизации невозможны ситуации, когда контроль над акционерным обществом устанавливается вопреки воле его совета директоров и контролирующих акционеров, так как реорганизация требует согласия как акционеров, так и совета директоров реорганизуемых обществ.

Следовательно, одной из особенностей приобретения корпоративного контроля путем реорганизации является их добровольный, дружественный характер. Реорганизация имеет преимущества по отношению с предыдущими двумя способами установления контроля над акционерным обществом в плане финансирования: источником финансирования выступают преимущественно акции реорганизуемых обществ.

Кроме того, у акционеров присоединяемого общества при обмене акций, в отличие от продажи акций, не возникает обязанности по уплате налога на прибыль или налога на доходы физических лиц. Однако при реорганизации совет директоров компании, имея возможность заблокировать процесс реорганизации, может требовать «компенсацию» за уступку контроля (это утверждение является более уместным для компании с распыленной структурой акционерного капитала).

Компании из разных стран прибегают к так называемым экономическим слияниям и присоединениям, объединяя «свои права и обязанности более сложными и затратными способами, чем слияние и присоединение в их классической форме». Экономические слияния и присоединения сочетают в себе такие институты гражданского права, как выкуп и обмен акций, передачу имущества в порядке сингулярного правопреемства, ликвидацию, создание новой компании и т. д.

Эволюция процессов слияния промышленного и финансового капитала, роста его концентрации и централизации в форме крупных корпоративных организации стала для современной экономики устойчивой тенденцией.

При помощи корпораций становятся реальностью изменения не только отраслевых пропорций, но и соотношении между различными укладами хозяйствования в процессе структурной перестройки экономики.

Результаты исследования эволюции корпоративных организаций показали, что наиболее распространённой формой корпораций в Российской Федерации являются холдинговые компании, важнейшей характеристикой которых является система участия, на основе которой создается зависимость большого числа организаций от головной компании, получающей возможность владения и распоряжения весьма значительными активами.

Крупные холдинги являются активными субъектами рынка корпоративного контроля, поскольку совершение операции на нем позволяет достичь следующих целей:

- усилить позиции на рынке за счет горизонтальной и вертикальной интеграции, выйти на рынки других стран (например, Лукойл приобрел у компании ConocoPhilips сеть из 795 автозаправочных станций в США);

- инвестировать свободные денежные средства и приобрести недооцененные активы, в том числе непрофильные (в свое время «Северсталь-групп купила у РАО «ЕЭС России» 70 % акций медиахолдинга REN TV);

- получить информацию о технологиях и затратах поставщиков (например, IBM приобрела нескольких производителей микропроцессоров);

- изучить потребительский спрос и его динамику (так, «Аптечная сеть 36,6» купила новосибирскую сеть «Аптечный торговый дом» для создания плацдарма для экспансии в Сибирский регион) [6, с.214].

В настоящее время в составе корпоративного сектора российской экономики корпорации холдингового типа находится значительная доля компаний топливно-энергетического комплекса, черной и цветной металлургии, химической и нефтехимической промышленности и связи.

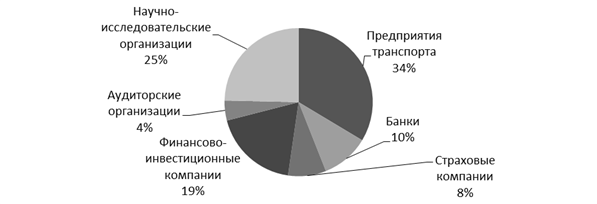

Рассмотрим состав российских холдинговых компаний в разрезе отраслей национальной экономики.

Рис. 1. Состав холдинговых компаний в разрезе национальной экономики на 31.12.2013г.

Таким образом, в разрезе отраслей национальной экономики, в составе холдингов предприятий транспорта — 30 %, банков — 9,3 %, страховых компаний — 7,4 %, финансово-инвестиционных компаний — 16,7 % аудита — 13,9 %, научно-исследовательских организаций — 22 % [5].

Результаты оценки феномена российских холдингов и их влияния на развитие внутреннего рынка, показали, что для создания холдинговых компаний в порядке реализации частной инициативы очень важно выявить, каковы источники преимуществ этой организации и являются ли они производителями более конкурентоспособной продукции.

Выигрыш от принадлежности к холдингам в российской действительности объясняется преимущественно лучшей адаптацией к рыночной среде, улучшением положения на рынках продукции, а также получением доступа к инвестициям материнской компании и защитой от недружественных поглощений.

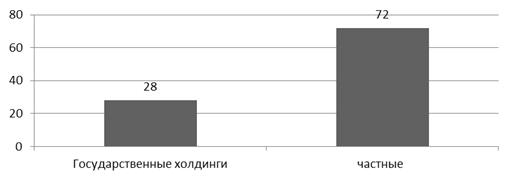

Рис. 2. Соотношение частных и государственных холдинговых компаний в России на 31.12.2013 (в процентах) [5].

Таким образом, большинство холдингов в России представляют собой объединения, возникшие по частной инициативе, внутри которых выигрыши предприятии связаны с типичными источниками конкурентных преимуществ на развивающихся рынках.

На протяжении последних лет представления о механизмах принятия решений в российских холдинговых компаниях значительно изменились. Однако единства среди исследователей нет.

Существуют полярные точки зрения по характеру стратегических и оперативных решений. Есть позиции, свидетельствующие о сохранении централизованного подхода к управлению компаниями. Есть и свидетельства, что в российских группах преобладает децентрализованное принятие решений.

Однако результаты исследований показывают, что принятие стратегических решений зависит от того, участвуют ли крупные собственники компаний в управлении.

Это наблюдение можно интерпретировать двояко: либо как влияние широких полномочий руководителей на российских предприятиях, либо как результат совпадения собственников отдельных компаний и холдинга [6, с.102].

Следовательно, процессы формирования интегрированных корпоративных организаций в России набирают темпы. Российские холдинги способны осуществлять внешний корпоративный контроль над использованием капитала, применяя как иерархические методы принятия решений, так и внутренние механизмы взаимодействия участников холдинговых компаний.

До недавнего времени ключевой особенностью российского рынка корпоративного контроля являлось преобладание враждебных поглощений (по существу «захватов») с использованием административного ресурса. Данные поглощения можно разделить на шесть основных групп:

- скупка различных пакетов акций на вторичном рынке;

- лоббирование приватизационных (доверительных) сделок с государственными пакетами акций; административное вовлечение в холдинги или иные группы;

- добровольное или административно-принудительное вовлечение в холдинги или финансово-промышленные группы;

- скупка и трансформация долгов в имущественно-долевое участие;

- захват контроля через процедуры банкротства;

- инициирование судебных решений для признания ранее осуществленных сделок недействительными [4, с.77].

Например, группа МДМ при поглощении акционерного общества «Невиномысский азот» (Ставропольский край) использовала стандартные для российской практики методы. Общий план поглощения предусматривал скупку на вторичном рынке около 30 % акций, смену генерального директора, покупку на конкурсе остававшихся в собственности государства акций. Реализация этой схемы сопровождалась дополнительными мерами: дискредитацией в прессе действующего генерального директора и его арестом налоговой полицией, проведением внеочередного собрания «на территории» группы в Мурманской области, недопущением полицией на собрание «посторонних» акционеров (частных и представляющих государство) в связи с «нарушением паспортного контроля» [5].

Другим видом сделок, характерным для России, определяющим механизмы их финансирования, можно считать аккумулирование долгов поглощаемой компании и их конвертацию в акции компании в процессе банкротства. При определенной заинтересованности в поглощении компании достаточно легко возбудить процедуру банкротства, учитывая значительную обремененность большинства российских компаний долгами, а затем конвертировать долги в акции. В соответствии со ст. 3 и 5 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» (Закон о банкротстве) основанием для подачи заявления в арбитражный суд о признании предприятия-должника банкротом считается неоплата в течение трех месяцев денежных обязательств в размере, превышающем 500 минимальных размеров оплаты труда [6].

Представляет интерес история поглощения 23 крупных Московских универмагов («Краснопресненского», «Вешняки» и др.) с использованием технологий искусственного банкротства. Поставщик-захватчик — общество с ограниченной ответственностью «АН РОСбилдинг» — оставлял магазину товары на реализацию на общую сумму, подпадающую под применение Закона о банкротстве (в то время 50–60 тыс. руб.) с отсрочкой платежа. Затем подставная фирма «гасила» долг магазина поставщику и исчезала (закрывала счета и меняла адрес). Универмаг автоматически становился должником этой фирмы, которая через три месяца обращалась в суд с иском о банкротстве по просроченному долгу. В ряде случаев дело заканчивалось применением процедуры банкротства, отстранением директора и переходом прав собственности на бизнес (как в случае с универмагом «Краснопресненский») к «захватчикам».

Во избежание банкротства многие компании готовы продать имеющиеся в их собственности контрольные пакеты акций других предприятий. В качестве примера можно упомянуть факт продажи ОАО «Псковэнерго» 72 % акций Псковской ГРЭС, своего основного подразделения, «Газпрому». Это было сделано для того, чтобы погасить долги и избежать банкротства, дело о котором было возбуждено по иску Ленинградской АЭС, которой ОАО «Псковэнерго» задолжало 92 млн. руб. Таким образом, произошло фактическое поглощение Газпромом Псковской ГРЭС исключительно для погашения долгов [5].

Также имеют место случаи использования акций наиболее ликвидных компаний как средства платежа. Например, акций «Газпрома» или РАО «ЕЭС России». Известны случаи использования государственных ценных бумаг (прежде всего облигаций государственного сберегательного займа (ОГСЗ)). Другая часто используемая в России форма бумажного финансирования — это векселя. Подобные случаи можно разделить на два вида:

- оплатой выступают ликвидные векселя, например, компании «Газпром»;

- оплата производится неликвидными векселями, как правило, векселями поглощающей компании.

Эти методы используются для финансирования небольших сделок в силу ограниченности их капиталоемкости.

Характерным видом сделок слияний и поглощений (M&A-сделки) можно назвать участие в денежных аукционах и инвестиционных конкурсах, по существу, мало отличающихся друг от друга в силу ряда льгот, позволяющих избежать выполнения инвестиционных условий, и участие в ваучерной приватизации при условии концентрации определенного количества ваучерных чеков. Определенными направлениями развития данного вида сделок в будущем можно считать приобретение крупных пакетов акций на специальных аукционах.

Еще одной особенностью финансирования М&А-сделок в России являются те дополнительные инвестиционные обязательства, которые ложатся на поглощающую компанию или компанию-инвестора, например, выплата кредиторской задолженности, проведение широкомасштабной инвестиционной программы и т. д. Вызвано это в первую очередь тем, что характерным видом сделок слияний и поглощения можно назвать участие в денежных аукционах и инвестиционных конкурсах. Следует отметить, что дополнительные инвестиционные обязательства возникают при поглощении как российских, так и иностранных компаний.

Если рассматривать финансирование дружественных сделок, то в России, в связи с особенностями развития отечественного фондового рынка, наблюдаются обратные пропорции денежного и бумажного финансирования. Большинство сделок по слияниям и поглощениям с участием российских компаний практически не затрагивают организованный фондовый рынок, и рыночная цена акций на вторичном рынке не имеет существенного значения. Несколько крупнейших российских «голубых фишек», котирующихся на фондовых биржах и в «Российской торговой системе» (РТС) с относительно ликвидным рынком, в наименьшей степени могут стать объектом поглощения, даже если их рыночная стоимость существенно занижена по сравнению с потенциальной.

Подводя итоги, можно заметить, что на сегодняшний день в России превалируют денежные методы финансирования М&А, что это самый распространенный способ финансирования сделок свыше 1 млрд. дол. США — сделок, когда компании-покупатели используют собственные либо заемные средства (банковские кредиты). Однако данные средства, во-первых, ограниченны и, во-вторых, их использование достаточно дорогостояще. Российская банковская система находится на стадии трансформации и на сегодняшний день не может в полном объеме поддерживать рынок слияний и поглощений, а кредиты зарубежных банков доступны лишь немногим.

Роль государства на рынке корпоративного контроля достаточно существенна и в среднесрочной перспективе следует ожидать дальнейшего роста долевого финансирования в общем объеме источников финансирования слияний и поглощений: мировой опыт показывает, что это самый распространенный способ финансирования сделок свыше 1 млрд. дол. США [6, с.193].

Интересно, что российский рынок слияний и поглощений притягивает инвесторов. По результатам опроса Mergermarket и Goltsblat BLP, 79 % российских экспертов прогнозируют рост числа сделок M&A в России в ближайшие 12 месяцев. Но мега-сделок не ожидается: основной их диапазон — до $1 млрд.

При этом существенная часть респондентов из корпоративного сектора (47 %) уже сейчас находится в активном поиске источников финансирования, при этом больше половины заявляют, что средства им необходимы для осуществления корпоративных приобретений.

Одной из главных трудностей, с которыми сталкиваются российские предприятия при привлечении финансирования, большинство респондентов называют высокие процентные ставки, при этом респонденты прогнозируют, что российские компании начнут чаще обращаться к таким источникам капитала, как частные прямые инвестиции или внешние инвесторы для финансирования роста.

Между тем, в рамках тенденции по усложнению процедур, заключение сделок иностранными контрагентами в России может оказаться вдвойне непростым. В целом, неоправданная и излишняя сложность является основной проблемой, с которой приходится сталкиваться при заключении сделок в России.

Считаю, что в перспективе инвесторам следует ожидать уточнения законодательства о стратегических предприятиях, становления и развития судебной практики по делам, связанным с акционерными соглашениями по российскому праву и, как следствие, более активного применения российского законодательства по сравнению с прошлым десятилетием.

Наиболее активны инвесторы будут в сфере телекоммуникаций, энергетики, горнодобывающей промышленности, а также в финансовом секторе — областях, которые традиционно представляют наибольший интерес для инвесторов, отмечается в исследовании. 72 % респондентов уверены, что большая часть сделок M&A в ближайшие два года будет заключена именно в этих секторах [5].

Сделки на рынке корпоративного контроля охватывают не только интеграционные процессы (слияния и поглощения), но куплю-продажу бизнеса, которая проявляется и в стратегии выхода из бизнеса. Трансформация корпоративного контроля путем стратегии выхода из бизнеса чаще всего сопровождается реструктуризацией компании и связана с дивестициями (реализация части или всех активов или бизнес-единиц предприятия). Дивестиции являются таким же инструментом создания стоимости, как и инвестиции.

В среднесрочной перспективе одним из основных двигателей реструктуризационных процессов в российской экономике может стать рост числа публичных размещений акций. При этом компании, выходящие на рынок, будут вынуждены достаточно быстро избавляться от непрофильных активов. Многие эксперты уверены в том, что продажа компанией своих непрофильных активов, даже по цене ниже рыночной, может принести ей доход, значительно превышающий дисконт, с которым были проданы эти активы. В тоже время погоня за увеличением продажной цены непрофильного бизнеса может привести к тому, что компания затратит немало времени на поиск покупателей (например, ОАО «Лукойл» несколько лет продавал свое непрофильное подразделение «Лукойл-Бурение»), и это, в конечном счете, приведет к снижению ее стоимости [5].

В заключении мне хотелось бы сделать несколько выводов:

1) В отечественной практике процессы слияния и поглощения, осуществленные с целью развития и преобразования хозяйственных структур, помогли перейти стране к рыночным отношениям, интегрировать национальную экономику в мировую в рамках глобализации, улучшить инвестиционный климата в экономически развитых регионах России, укрепить позиции отечественных финансово-промышленных групп и других крупных корпораций, концентрирующих значительный капитал и приобретающих черты транснациональных компаний.

2) Россия переживает уже вторую волну сделок слияний и поглощений. Первая волна была создана долговым кризисом 1998 года. Вторая волна, начавшаяся с 2003 года, была вызвана высокими ценами на нефть и большими доходами от экспорта. В последние несколько лет была намечена макроэкономическая стабилизация, что усилило консолидацию акционерного капитала.

3) Подобные процессы оцениваются как вполне закономерные. Ведь российские компании стремятся быть конкурентоспособными и на национальном, и на международном уровне. Из этого следует, что их капитал будет расти, в том числе, за счет слияний и поглощений.

4) В настоящее время одним из самых проблемных вопросов в корпоративном праве является защита от недружественных поглощений.

5) Слияния и поглощения в нашей стране обладают определенной спецификой:

- в большинстве своем эти процессы имеют горизонтальную форму — бизнес укрупняется, а производственные мощности концентрируются в таких отраслях, как телекоммуникационная, нефтегазовая и металлургическая. Как только рынок насыщается, его основным направлением развития становятся слияния и поглощения. Примером может служить ситуация, сложившаяся на рынках региональной сотовой связи, когда местные конкуренты вытесняются федеральными.

- слияния и поглощения помогают консолидировать активы с в реструктурированных отраслях российской экономики — от нефтегазовой до розничной торговли.

- государство активно участвует в процессах слияния и поглощения, контролируя финансовые потоки крупных российских компаний.

- на фондовых рынках России крайне редки случаи недружественного поглощения, при которых осуществляется публичное предложение акционерам по покупке акций, которые в свою очередь находятся в свободном обращении.

Таким образом, национальный рынок корпоративного контроля находится в фазе посткризисного восстановления, однако в предыдущие годы был достаточно волотилен, что нашло отражение в высокой вариации премии за контроль при проведении сделок в разные года.

Перспективы дальнейшего развития рынка корпоративного контроля во многом связаны с возможностью осуществления фундаментальных преобразований на финансовом рынке и в национальной экономике в целом.

Литература:

1. Мескон М. Х. Основы менеджмента. / М. Х. Мескон. — М.: Дело, 2008. — 702 с.

2. Федоров А. Ю. Правовая охрана корпоративных отношений: актуальные проблемы, противодействие современным криминальным угрозам, зарубежный опыт: Научно — практическое пособие. / А. Ю. Федоров. — М.: Юстицинформ, 2012. — 520 с.

3. Ломакин Д. В. Очерки теории акционерного права и практики применения акционерного законодательства. / Д. В. Ломакин. — М.: Дело, 2009. — 384 с.

4. Каменев К. А. Особенности этапов формирования российского рынка слияний и поглощений // Проблемы современной экономики. — 2012. — № 8. — С.76–78.

5. Лихачев С. Холдинги на рынке корпоративного контроля [Электронный ресурс] // С. Лихачев. — URL: http://www.rcb.ru/rcb/2005–17/7085/ (дата обращения: 30.09.2014)

6. Михайлов Д. М. Эффективное корпоративное управление (на современном этапе развития экономики РФ).: Учебно-практическое пособие. / Д. М. Михайлов. -М.: КноРус, 2014. — 448 с.