В статье рассмотрены основные тенденции развития банковского сектора в регионах России, представлены результаты анализа динамики числа кредитных организаций и филиалов в период с 2001 по 2013 год, общей суммы привлеченных ими вкладов (депозитов) в рублях и иностранной валюте в 2011-2013 годах. Уделено внимание перспективам развития и управления кредитным риском.

Ключевые слова: банковский сектор, вклады, депозиты, клиентоориентированность, количество кредитных организаций, кредитные организации, кредитный риск.

Уровень развития банковского сектора в российских регионах отличается достаточно высокой степенью дифференциации, что объясняется целым рядом факторов, к важнейшим из которых относится различие экономического уровня развития регионов, а также их специализации. Первое, что бросается в глаза при анализе банковского сектора, это сокращение количества кредитных организаций. Общее количество кредитных организаций в Российской Федерации имеет тенденцию к уменьшению, то же самое можно сказать и о филиалах кредитных учреждений. В период с 2001 по 2013 год их общее количество сократилось с 5104 до 2807, т.е. в 1,8 раза. При этом число кредитных организаций сократилось с 1311 до 956 (на 27,1 процента), а филиалов – с 3793 до 2349 (на 38,1 процента) (рис. 1) [2].

Рис. 1. Динамика общего количества кредитных организаций и их филиалов в РФ [2]

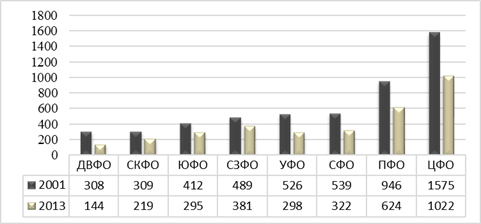

Самое значительное сокращение количества банковских организаций и их филиалов произошло в Дальневосточном федеральном округе – с 308 до 144 или на 53,3 процента. Наименьшее сокращение наблюдалось в Северо-Западном федеральном округе – с 489 до 381, что составило 22,1 процента (рис. 2).

Рис. 2. Динамика количества кредитных организаций и их филиалов в РФ по регионам [2]

Если сравнить количество кредитных организаций и их филиалов в отдельных регионах России, то окажется, что в наибольшей степени процесс их сокращения затронул Тамбовскую область, где в 2001 году было 2 кредитные организации и 35 филиалов, а в 2013 году осталась всего одна кредитная организация и 6 филиалов (уменьшение на 81,1 процента), а также Амурскую область, где в 2001 году их было 5 и 34, а в 2013 году – 2 и 6 соответственно (уменьшение на 79,5 процента).

В то же время в немногочисленных российских регионах за анализируемый период произошло увеличение количества кредитных организаций и их филиалов. Речь идет о Санкт-Петербурге, Новосибирской области, Республике Ингушетия, Ненецком автономном округе, Чеченской Республике, а также округах Тюменской области – Ханты-Мансийском автономном округе – Югра и Ямало-Ненецком автономном округе. Для остальных российских регионов сокращение количества кредитных организаций и их учреждений составило от 8,9 до 81,8 процента. Можно сделать вывод о крайней неравномерности данного процесса. В Калининградской области количество кредитных организаций (филиалов) сократилось с 13 (29) в 2001 году до 3 (27) в 2013 году, причем в течение ряда лет их количество превышало 30.

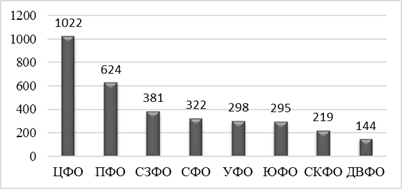

Большинство кредитных организаций и их филиалов сосредоточено в Центральном федеральном округе (прежде всего в Москве и Московской области), на который в 2003 году приходилось 59 процентов от их общего количества (рис. 3).

Рис. 3. Распределение количества кредитных организаций и их филиалов по регионам России на начало 2013 года [3]

Удельный вес кредитных организаций и их филиалов в Москве составил в 2013 году почти пятую часть - 19,4 процента от их общего количества в России. По сравнению с 2001 годом он вырос на 4,7 процента. Можно сделать вывод о сохранении наблюдавшейся и ранее тенденции централизации кредитных организаций в Москве [1, с. 12].

Не менее важным показателем, чем количество кредитных организаций, характеризующим развитие банковской сферы, является и общая сумма вкладов (депозитов) юридических и физических лиц, привлеченных кредитными организациями.

С 2011 по 2013 год в целом по России общая сумма вкладов (депозитов) в рублях выросла с 11,6 до 17,3 трлн рублей. Рост наблюдался во всех без исключения российских регионах, однако в разной степени. Значительнее всего сумма вкладов (депозитов) в рублях увеличилась в Чеченской Республике – в 2,2 раза. Минимальный прирост был зафиксирован в Бурятии (20,8 процента) и Башкирии (21,7 процента). Средний же прирост по России составил 49,4 процента. В Калининградской области он превышает среднероссийский уровень - 55,9 процента.

Лидером по привлечению вкладов (депозитов) в рублях в 2013 году осталась Москва – 30,7 процента. На Калининградскую область приходится всего 0,6 процента (82,4 млрд рублей). По вкладам (депозитам) в иностранной валюте в целом по стране в период с 2011 по 2013 года произошел рост на 26,4 процента – с 3,5 по 4,4 трлн рублей. Однако, в отличие от вкладов в рублях, рост наблюдался не во всех российских регионах. В наибольшей степени сумма вкладов (депозитов) в иностранной валюте выросла в Карачаево-Черкесской Республике - а 5,5 раза. В то же время в 11 регионах их сумма уменьшилась. Самое значительное сокращение произошло в Республике Дагестан – на 47 процентов [4].

В 2013 году лидером по привлечению вкладов (депозитов) в рублях также осталась Москва – 3,3 из 4,4 трлн рублей, что составляет 75,6 процентов. На Калининградскую область при этом приходится всего 0,4 процента (18,7 млрд рублей).

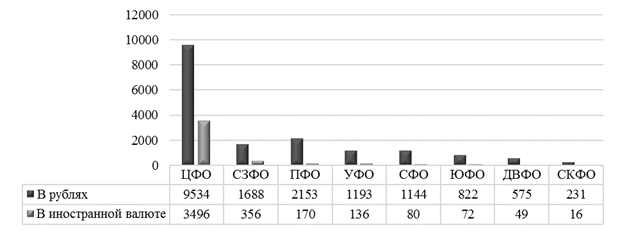

На рисунке 4 сопоставлены объемы привлеченных кредитными организациями и их филиалами вкладов (депозитов) в рублях и в иностранной валюте. Можно сделать вывод о том, что вклады в рублях значительно превосходят вклады в иностранной валюте во всех федеральных округах.

Рис. 4. Объемы привлеченных кредитными организациями и их филиалами вкладов (депозитов) в рублях и в иностранной валюте, на начало 2013 года, млрд руб. [4]

Отношение вкладов в иностранной валюте к вкладам в рублях являлось в 2013 году самым высоким в Центральном федеральном округе (36,7 процента) и самым низким в Северо-Кавказском федеральном округе (6,9 процента). В Калининградской области вклады в иностранной валюте составляют 22,7 процента от суммы вкладов в рублях. Это меньше, чем в 2011 году, когда они составляли 28,5 процента. Тенденция сокращения удельного веса вкладов в иностранной валюте характерна для большинства российских регионов [4].

Таким образом, проведенное исследование позволило выявить следующие тенденции развития банковской сферы в регионах России.

Во-первых, наблюдается устойчивая тенденция сокращения количества кредитных организаций и их филиалов, причем сокращение количества филиалов происходит более быстрыми темпами.

Во-вторых, изменение количества кредитных организаций и филиалов в российских регионах происходит крайне неравномерно. В большинстве регионов их численность за анализируемы период уменьшилась в диапазоне от 8,9 до 81,8 процента, в то время как в некоторых, в том числе таких крупных, как Санкт-Петербург и Новосибирская область, возросла.

В-третьих, сохраняется тенденция централизации кредитных организаций и филиалов в Москве. Если в 2011 году на ее долю приходилось 14,7 процента в их общем количестве, то в 2013 году – уже 19,4 процента.

В-четвертых, в большинстве российских регионов сумма вкладов (депозитов) в рублях растет быстрее, чем в иностранной валюте, что приводит к уменьшению удельного веса последних.

В-пятых, ежегодное снижение на один процент доли региональных банков в общем объеме активов и пассивов банковской системы, при этом удельный вес региональных банков в кредитовании корпоративных клиентов и физических лиц не превышает 10 и 14 процентов соответственно.

Банковский сектор России в обозримом будущем столкнется с возрастающим кредитным риском (в частности, речь идет о высоких темпах роста кредитования населения и одновременно преобладающих темпах роста просроченной задолженности). Системный кредитный риск обусловлен замедлением экономического роста страны, оттоком капитала, инфляционными процессами, антирекордными курсовыми изменениями стоимости рубля, вызванными, в частности и спекулятивными интервенциями, ухудшением финансовых показателей в отдельных отраслях промышленности, которые вкупе с качеством кредитных портфелей обостряют проблему управления ликвидностью банков.

В настоящее время наблюдается снижение темпов роста активов банков, достаточность капитала банковского сектора остается в пределах 13-14 процентов. Острая конкуренция в банковском секторе и повышение концентрации государственных банков на финансовом рынке заставляет частные банки качественно совершенствовать менеджмент, носящий клиентоориентированный характер. В стремлении сохранить свою финансовую устойчивость, место на рынке они нацелены на поиск путей по наращиванию массы и нормы прибыли, привлечению новых клиентов с последующим представлением им права управлять собственными накоплениями, уделять повышенное внимание качеству продуктов и лояльности клиентской базы.

На повестке управления рисками в банковском секторе актуальность приобретают рекомендации Базельского комитета по банковскому надзору [5], усиливающие регулятивные требования, и международные профессиональные стандарты внутреннего аудита, которые нацелены на формирование и использование комплексного инструментария управления кредитным риском и проведения внутреннего аудита. Среди которых: оценка финансового положения банка по данным отчетности, нестандартные подходы к анализу деятельности банка, стресс-тестирование, математические модели прогнозирования, регрессионный анализ, качественные экспертные методы.

Жизненно важным для развития банковского сектора остается вопрос совершенствования нормативно-правового регулирования, направленного на улучшение его качественных характеристик. Так, положительно оцениваются изменения и дополнения в Федеральный закон от 27.06.2011 г. №161-ФЗ «О национальной платежной системе», законопроект об уточнении расчета стоимости потребительского кредитования, изменения в закон о банкротстве физических лиц, доработка законопроекта о передаче российскими банками информации иностранным налоговым органам (FATСA), изменение нормы ответственности специалистов службы комплаенс-контроля за несоблюдение Федеральный закон от 07.08. 2001 г. №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», законодательное решение проблемы формирования конкурсной массы для сделок на межбанковском рынке [6].

Литература:

1. Бильчак В.С., Горнович М., Дупленко Н.Г. и др. Трансграничное сотрудничество в процессах европейской интеграции = Wspуіpraca trans graniczna w procesach integracji europejskiej / Под редакцией В. С. Бильчака, М. Горновича. - Калининград: Изд-во БФУ им. И. Канта, 2011.

2. Распределение действующих кредитных организаций и филиалов / Официальный сайт Федеральной службы государственной статистики РФ, 2014. URL: http://www.gks.ru/ (дата обращения: 12.10.2014).

3. Регионы России. Социально-экономические показатели / Официальный сайт Федеральной службы государственной статистики РФ, 2014. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/publications/catalog/doc_1138623506156 (дата обращения: 16.09.2014).

4. Финансы / Официальный сайт Федеральной службы государственной статистики РФ, 2014. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ ru/statistics/publications/catalog/doc_1138623506156 (Дата обращения: 12.09.2014).

5. Положение Банка России от 30.05.2014 № 421-П «О порядке расчета показателя краткосрочной ликвидности (Базель III)».

6. Информационно-правовой портал системы «Гарант». URL: http://base.garant.ru (дата обращения: 09.10.2014).