В процессе управления налогово-бюджетными рисками необходимо учитывать фактор риска, всегда присутствующий при исполнении бюджетов, включая налоговые вычеты. Налогово-бюджетный риск государства представляет собой возможность недоимок фактических налоговых поступлений по сравнению с прогнозом как в целом по налоговым доходам бюджета, так и по отдельным видам и группам налогов.

Наибольшая степень риска в современных российских условиях присуща налоговым формам, непосредственно связанным с обложением прибыли и доходов организаций и физических лиц, поэтому степень риска недоимок должна быть заложена в плановых налоговых поступлениях, что обеспечит более точное исполнение бюджета.

Целью определения налогово-бюджетного риска является повышение эффективности управления налогами в масштабе страны или ее отдельной территории. Этот вид риска связан с событием, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата:

- нулевой (совпадение запланированных и полученных значений);

- положительный (получение налоговых доходов, выше запланированных значений);

- отрицательный (недополучение налоговых доходов) [1, с.7].

Классифицируются налогово-бюджетные риски следующим образом:

- по времени действия:

- временные риски (действующие в течение одного бюджетного периода например, риск недоучета налоговых льгот, предоставленных на один налоговый год);

- постоянные (многолетние или циклические, например, риск уклонений от уплаты налогов);

- по важности результата:

- основные риски (которые влекут за собой значительные финансовые диспропорции, например, риск недоимок по косвенным налогам, особенно НДС);

- второстепенные (эти риски оказывают меньшее воздействие, например, риск просрочки платежей по налогу на имущество физических лиц);

- по уровню бюджетной системы:

- риски федерального бюджета, бюджета субъекта РФ, риски местного бюджета [3, с. 16].

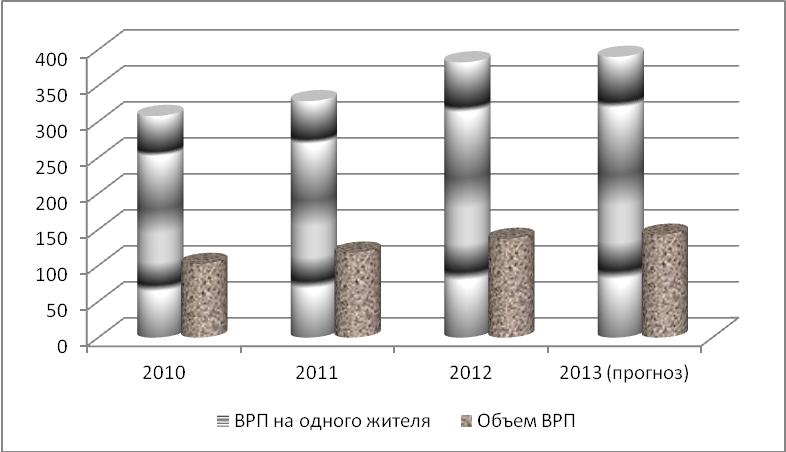

Анализ состояния региональных финансов показал, что объем валового регионального продукта (ВРП) в 2012 году, составил 382,5 млрд. рублей, с темпом роста 107,1 % к уровню 2010 года, что выше темпов ВВП Российской Федерации на 3 % (рис 1) [4].

Рис. 1. Анализ динамики валового регионального продукта Ставропольского края за 2010–2011 гг., млрд. руб.

Из рисунка видно, что в 2012 году объем ВРП в расчете на одного жителя края составил 137,2 тыс. рублей, с ростом 113,6 % к уровню 2011 года и 134 % к 2010 году.

В зависимости от причин, вызвавших тот или иной налогово-бюджетный риск, выделяют следующие их группы:

- Риск экономического кризиса, при этом возникает в ситуации резкого и трудно предсказуемого изменения экономической ситуации в стране в течение бюджетного года. Такой риск может привести к значительному изменению не только отдельных показателей бюджета, но и к полной переделке всего бюджетного плана.

- Риск инфляции, это наиболее разработанный в современной хозяйственной практике вид риска, но традиционно применяемый только в коммерческой сфере деятельности. Оценка риска инфляции при налоговом менеджменте позволит обеспечить реальное наполнение объемов ассигнований в течение всего бюджетного года.

- Риск снижения платежеспособности налогоплательщиков в течение бюджетного периода. Представляет собой последствие сокращения объема свободных денежных средств у предприятий и организаций. Падение платежеспособности налогоплательщиков, как правило, носит постепенный характер. Выражается такой риск в постепенном росте задолженности платежей в бюджет.

- Риск политической конъюнктуры возникает в случае совпадения периода планирования с предвыборным периодом. Политические силы в этот момент могут использовать бюджет для демонстрации своих популистских устремлений, пропагандируя, например, рост социальных расходов. Это накладывает отпечаток на структуру налоговых доходов бюджета.

- Риск изменения правовой базы возникает при внесении соответствующих поправок в налоговое законодательство.

- Риск задержки налоговых и иных перечислений, возникает при увеличении сроков прохождения платежных документов в банковской системе. В данном случае создается сложная ситуация, когда налогоплательщик считается исполнившим свои обязательства перед бюджетом, а бюджет денег не получает.

- Риск ошибки планирования, ошибкой планирования может стать не только техническая ошибка, но и некорректный учет любого обстоятельства, в том числе предположения о значимости и величине любого из рассматриваемых рисков [2, с. 9].

Умение управлять налогово-бюджетными рисками — значит прогнозировать наступление положительного или отрицательного результата и заранее принимать меры к снижению степени риска. В связи с тем, что налоговый риск определяется вероятностными показателями, характеризующими возможные финансовые потери (возможный дополнительный доход), возникает необходимость разработки специальных процедур и методик оценки и прогнозирования развития различных ситуаций поведения субъектов управления в условиях таких рисков.

Доходы консолидированного бюджета Ставропольского края в 2011 году составили 73,5 млрд. руб., в том числе поступило налогов и сборов — 47,7 млрд. руб., расходы — 67,9 млрд. руб. ВРП Ставрополья составили в 2011 году 328,6 млрд. руб., и в 2012 г. 382,5 млрд. руб..

Доходы бюджета, в процентах к ВРП составили 19,2 %, расходы 17,7 %, поступление налогов и сборов в бюджетную систему 12,5 % и задолженность по налогам и сборам в бюджетную систему 6,4 %.

По результатам проведенной оценки бюджетно-налоговой безопасности региона выявлено, что Ставропольский край по сравнению с остальными регионами СКФО занимает одно из последних мест, что обусловлено высоким значение валового регионального продукта по сравнению с доходами и расходами бюджета. Например, доходы бюджета Ставропольского края в 2011 году в процентах к ВРП были ниже доходов Чеченской республики на 53,8 % и выше значения данного показателя республики Алания на 3,7 %

Для уменьшения налоговых рисков, в рамках государственного налогового менеджмента его субъекты должны выбирать специальную стратегию налогового управления и располагая информацией о возможном налоговом риске органы налогового управления принимать меры по более эффективному управлению налоговыми потоками.

Для оценки величины

налогового риска бюджета используют статистические показатели:

![]() математические

ожидаемое исполнение налогового бюджета, стандартное отклонение

исполнения налогового бюджета.

математические

ожидаемое исполнение налогового бюджета, стандартное отклонение

исполнения налогового бюджета.

Ожидаемое исполнение налогового бюджета определяется по формуле:

где ЕВ — ожидаемое исполнение налогового бюджета;

Вi — i-е исполнение налогового бюджета,

Pi — вероятное отклонение i-го исполнения налогового бюджета,

n — общее число возможных вариантов исполнения налогового бюджета [1, с.28].

Ожидаемое исполнение налогового бюджета — это средневзвешенная величина возможных значений исполнения налогового бюджета, где весовыми коэффициентами являются вероятности их наступления.

Стандартное отклонение исполнения налогового бюджета измеряет разброс величин. Чем больше стандартное отклонение исполнения налогового бюджета, тем больше его изменчивость, и выше налоговый риск.

где

![]() —

стандартное отклонение исполнения налогового бюджета;

—

стандартное отклонение исполнения налогового бюджета;

Вi — i-е исполнение налогового бюджета,

Bf — наиболее вероятное отклонение,

n — общее число возможных вариантов исполнения налогового бюджета [3, с. 18].

Квадрат стандартного отклонение исполнения налогового бюджета называют дисперсией распределения исполнения бюджета по налогам.

Общей мерой риска служит размах вариации показателя исполнения бюджета по налогам:

где В0 — налоговый бюджет по оптимистической оценке,

Bр — налоговый бюджет по пессимистической оценке [2, с.25].

Значение стандартного отклонения может быть недостаточным при сравнении рисков или неопределенностей, поскольку не учитывает величину риска, приходящегося на единицу ожидаемого исполнения бюджета по налогам.

С целью определения относительного риска бюджета рассматривается коэффициент вариации (CV — coefficient of variation).

Коэффициент вариации является мерой относительной дисперсии (риска), приходящегося на единицу ожидаемого исполнения налогового бюджета. Он определяется как частное стандартного отклонения и ожидаемого показателя исполнения бюджета:

где

![]() -

стандартное отклонение исполнения налогового бюджета,

-

стандартное отклонение исполнения налогового бюджета,

Bf — вероятностное исполнение налогового бюджета [1, с. 28].

Чем больше CV, тем больше относительный риск исполнения бюджета по налогам.

Следовательно, управление налогово-бюджетными рисками предполагает ряд следующих мероприятий:

Во-первых, формирование правильной политики и подходов к управлению рисками, оно предусматривает сбор обработка достоверной информации;

Во — вторых, характеристика рисков его идентификация отдельных видов рисков;

В — третьих оценка информации, необходимой для определения уровня риска;

Далее, определение факторов, влияющих на налоговые риски, установление предельно допустимого уровня этих рисков, определение размера возможных финансовых потерь по отдельным видам налоговых рисков, а так же выбор и использование внутренних механизмов нейтрализации негативных последствий отдельных видов рисков.

Последним уже, оценка результативности нейтрализации налоговых рисков и организация мониторинга налоговых рисков, оценка результативности мониторинга налоговых рисков.

А самым важным, по нашему мнению является, правильный качественный и количественный анализ рисков.

Литература:

- Барулин С. В., Ермакова Е. А., Степаненко В. В. Налоговый менеджмент. — Москва: Изд-во Дашков и Ко, 2012–332 с.

- Дуканич Л. В. Налоги и налоговый менеджмент в России. — Москва: Изд-во Феникс, 2008–608 с.

- Якобсон В. В. Риски в системе финансовой безопасности современной России. — Ростов н/Д: СКНЦ ВШ ЮФУ, 2011–128 с.

- www.stavinvest.ru

- www.stavstat.ru