Ключевые слова: бюджет, доход, доходная часть бюджета, налоговая база, налоговая ставка.

Территориальные (региональные) бюджеты по своему статусу занимают двойственное положение, т. к. с одной стороны они имеют самостоятельные источники формирования доходов и расходов, а с другой занимают промежуточное место в бюджетно-финансовой системе: получают помощь из федерального бюджета и сами оказывают подобное финансовое содействие местным бюджетам [1, с.59]. Также бюджет субъекта РФ выступает в роли механизма, действие которого направлено на прямое вмешательство региональных государственных органов в процесс развития региона по социально-экономической части.

Финансирование природоохранных и социальных мероприятий, абсолютно на всех уровнях территориальной системы, а также формирование социально равнозначных условий для проживания на территории конкретного субъекта, осуществляется за счет главного источника — регионального бюджета, основным доходным направлением которого являются налоговые поступления от населения этого субъекта Федерации.

В практическом применении реализация принципа экономической обособленности региона от Федерации, то есть его самостоятельное существование, переосмысливает значение субъектного бюджета в части финансирования определенных программ по социально-экономическому развитию региона. Это происходит по причине того, что в подобном контексте городской бюджет принимает роль основного источника по финансированию сфер социального и инфраструктурного обустройства территории. Происходят преобразования и в доходной части бюджета — наблюдается влияние со стороны результативности территориальной хозяйственной деятельности. Исходя из такой ситуации, региональные органы власти прибегают к использованию определенных общеэкономических рычагов, имеющих непосредственное влияние на социально-экономическое положение в регионе, а также к возможности оживления предпринимательской активности в конкретном субъекте РФ (см. рис. 1.).

Рис. 1. Рычаги социально-экономического характера

Валовый региональный продукт (далее — ВРП), за счет дифференцирования и перераспределений, выступает одним из источников формирования доходной части бюджета субъекта. Говоря о доходах бюджета, следует сказать, что в данной части концентрируются все платежи, которые строятся на базе прибыли предприятий и организаций, а также налог на добавленную стоимость (далее — НДС), налоги, взимаемые с населения, выделяемые региону денежные средства при перераспределении средств вышестоящих бюджетов.

Стоит отметить, что в процессе выбора эффективной экономической политики субъекта наибольшим образом влияние оказывают отношения, которые складываются между ставками налогообложения и реальным уровнем налоговых поступлений в региональную бюджетную систему. Данное влияние было исследовано в трудах Дж. Кейнса (J. M. Keynes) [2, с.102], а затем в расширенном варианте — со значительными доработками опубликовано выдающимся американским экономистом и одним из основателей теории предложения — Артуром Лаффером (A. B. Laffer).

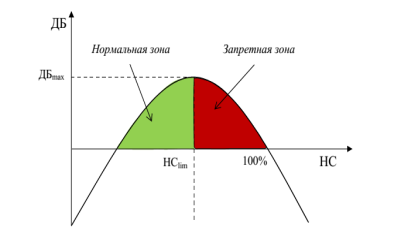

Благодаря кривой Лаффера (см. рис. 2.) появляется возможность выявить зависимость таких элементов как налоговые ставки и объем самих налоговых поступлений, а также выявить ту налоговую ставку, при использовании которой налоговые поступления должны достигать значений максимума.

Рис. 2. Зависимость налоговых поступлений в бюджет от уровня налогообложения (кривая Лаффера)

НС — налоговая ставка, ДБ — доходы бюджета, НСlim — предельная ставка (доходы достигают max значения), ДБmax — доходы бюджета максимальные. Согласно Сироткину В. А. «кривая Лаффера», — это теоретическое понятие, отражающее взаимосвязь между скоростью налоговых поступлений и доходами государственного бюджета за счет части налогов. Государственные доходы растут лишь до определенного уровня налоговых ставок, после чего, рост постепенно замедляется, а по достижению критической отметки начинает идти на спад [3,с.64]. Автором была построена количественная зависимость между ставками налога и доходами, поступающими в бюджет, в виде кривой параболы. Таким образом, в процессе роста налоговой ставки от минимального значения до максимального — 100 %, налоговые поступления также имеют свойство расти до определенного максимального уровня, однако, затем такой рост пребывает в стадии замедления, после чего может наблюдаться два явления: плавное понижение объема налоговых поступлений или наиболее резкое падение этих поступлений.

Согласно А. Лафферу, понижение объема налоговых поступлений может быть вызвано из-за того, что существующие высокие ставки по налогам не дают возможности для какой-либо экономической активности и тем самым происходит сокращение налоговой базы — иными словами, высокие ставки не дают возможности для развития предприятиям, в связи с чем объем налоговой базы сокращается. Таким образом, ставка равная 100 % будет препятствовать — будет являться «красным цветом» для производства, то есть остановит его, налоговая база станет равной нулю и не будет приносить фискальную прибыль. В своих исследованиях А. Лаффер придерживался того, что допустимой максимальной налоговой ставкой может быть не более 30 % от общей суммы доходов, а изъятие доходов, входящее в интервальное значение от 40 до 50 %, будет нести за собой сокращение сбережений населения и снизит уровень заинтересованности инвесторов по отношению к субъекту Федерации.

Поднимая вопрос о высоких налоговых ставках, следует взять во внимание, что они являются некими возбудителями, как легальных, так и нелегальных — теневых, моделей уклонения от уплаты налогов. Поэтому следуют обратить внимание на понижение налоговой ставки, напротив, формирующей мотивацию к работе, а также интерес к инвестиционной и инновационной деятельности в регионе, тем самым провоцируя подъем национального производственного комплекса. Стоит отметить, что расширение границ налоговой базы будет благоприятно сказываться на поддержании фискальных доходов на прежнем уровне несмотря на снижение налоговых ставок.

Возможность государственного влияния на инвестиционный процесс субъекта РФ отражает региональный бюджет развития, являющийся наиболее важной частью данного типа бюджета. Выделяют несколько целей, по причине которых строится бюджет развития города, к которым относятся:

– содействие приоритетным, для конкретного региона, инвестиционным проектам;

– предоставление лояльной кредитной политики (в том числе гарантий под кредиты) в отношении реализации эффективных инвестиционных проектов;

– поддержка (финансовая составляющая) менее эффективных, но необходимых мероприятий по региональному развитию. Поддержка инвестиционных проектов, осуществляемых на территории субъекта в отношении кредитования, инвестирования, а также гарантийного обеспечения осуществляется именно за счет бюджета развития региона.

Стоит отметить, что те денежные средства, которые были направлены в бюджет развития региона не являются некой «подушкой безопасности», которой можно воспользоваться в случае срочного покрытия расходов или еще по каким-либо причинам, — не подлежат секвестру в течение всего финансового года. Как правило, расходование денежных средств бюджета развития субъекта нацелены на поддержку инвестиционных проектов, которые отбираются на тендерной основе (придерживаясь принципов возвратности, платности и срочности), а также на покрытие обязательств региона перед инвесторами за предоставленные им гарантии.

Литература:

- Дубровина Д. С., Бенько Е. В. Межбюджетные отношения в РФ //В сборнике: Современные проблемы и тенденции развития экономики и управления сборник статей Международной научно-практической конференции: в. — 2018. — С. 237–239

- Бюджетная система Российской Федерации: учебник и практикум для академического бакалавриата / Н. Г. Иванова [и др.]; под редакцией Н. Г. Ивановой, М. И. Канкуловой. — 2-е изд., перераб. и доп. — Москва: Издательство Юрайт, 2019. — 381 с.

- Давыдова Л. В., Рассолов А. А. Финансовые инструменты обеспечения и оценки устойчивости бюджета //Экономические и гуманитарные науки. — 2017. — №. 8. — С. 62–69.