В данной статье представлено дистанционное банковское обслуживание, в частности рассмотрено современное состояние, проблемы и перспективы развития.

Ключевые слова: банк, онлайн-банкинг, дистанционное банковское обслуживание, эффективность, банковские услуги в сети Интернет.

This article presents remote banking services, in particular, the current state, problems and prospects of development are considered.

Keywords: bank, online banking, remote banking, efficiency, banking services on the Internet.

С момента появления банковского обслуживания и до настоящего момента времени оно претерпевает изменения, улучшения и постоянно совершенствуется. Дистанционные сервисы все активнее входят в нашу жизнь — за время пандемии мы научились заказывать еду, оплачивать покупки и даже брать кредиты, не выходя из дома.

Дистанционное обслуживание клиентов уходит корнями еще в середину 80-х годов прошлого века. Тогда в США было принято ограничение на законодательном уровне на открытие филиалов банка в других штатах, что способствовало созданию системы HomeBanking, использование которой позволяло населению смотреть свои счета через подключение к компьютеру банка с помощью телефона.

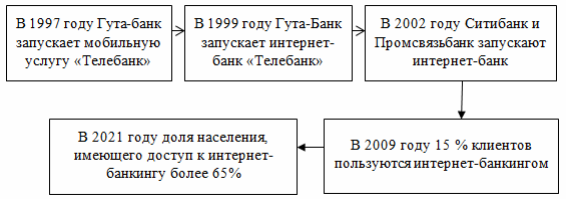

В России это сложилось намного позже. Историю развития рассмотрим на рисунке 1 [1].

Рис. 1. История развития интернет-банкинга в России

Изучение развития дистанционного банковского обслуживания позволило увидеть влияние основных информационных достижений на развитие удаленного банкинга. При дистанционном или удаленном банкинге банковские услуги наиболее доступны для клиентов, они всегда находятся в доступе. Удобство данного функционала коммерческих банков заключается не в количестве его филиалов и расстояний до них, а в качестве его интернет-приложений, а также цифровых технологий клиентского офиса [7].

Таким образом, дистанционное банковское обслуживание — это перспективное направление обслуживания физических и юридических лиц [3]. Дистанционные услуги позволяют коммерческим банкам выйти на мировой рынок банковских услуг после завоевания предпочтительных конкурентных позиций. У любых новшеств имеются свои преимущества и недостатки. Положительным моментом при разработке новых банковских продуктов для коммерческих банков — это привлечение клиентов в банк и увеличение его дохода, для клиента — удобство и простота использования системы удаленного банкинга.

По данным из исследования НАФИ стало известно, что 56 % граждан России пользуются мобильными приложения разных банков или интернет-банкингом. В среднем 37 % россиян используют интернет-банкинг, 51 % населения страны — мобильный-банкинг. Цифровой банкинг более востребован среди 57 % жителей Москвы и Санкт-Петербурга, а также в Ямало-Ненецком АО, Республике Саха (Якутия), Ханты-Мансийском АО. В сельской местности цифровые банковские сервисы менее распространены [5].

Возрастное население неохотно перенимает новый опыт. Происходит это главным образом потому, что многие люди привыкли к традиционному банковскому делу, и им может потребоваться время, чтобы избавиться от привычек. Таким образом, маркетологи онлайн-банкинга должны сосредоточиться на способах убедить пользователей традиционных банковских услуг начать пользоваться более современными услугами.

Конечно, у онлайн-банкинга много положительных черт: быстрота, доступность, контроль банковских счетов в любое время, не посещая кредитную организацию. Например, большинство банков используют специальных чат-роботов или голосовых помощников.

И тем не менее, следует отметить проблему безопасности в банковских интернет-технологиях. Объем всех операций, совершенных без согласия клиента (мошенничество) с использованием электронных средств платежа в 2020 г. составил 8757,2 млн. руб. Количество таких операций — 770075 единиц.

Операции, совершенные без согласия клиента с использованием электронным систем платежа (ЭСП), можно разделить на три типа:

– операции через банкоматы, терминалы;

– оплата товаров и услуг в Интернете;

– операции в системе дистанционного банковского обслуживания.

Следует отметить, что большинство транзакций без согласия клиента совершаются злоумышленниками с использованием методов социальной инженерии для получения несанкционированного прямого доступа к электронным платежным средствам клиента. Владельцев средств также могут склонять к самостоятельному осуществлению переводов в пользу мошенников.

В связи с этим Банком России сформулированы рекомендации по управлению рисками интернет-банкинга, принятию мер по ведению компьютерных журналов в системе всех банковских операций, созданию действенного механизма эффективной защиты клиентских сервисов онлайн-банкинга и организации антивирусной защиты.

Внедрение ДБО имеет такую отрицательную черту, как сокращение банковских работников, что способствует росту безработицы, а также увеличению случаев банковских рисков [8].

Следует отметить, что, хотя удаленные услуги (не только банковские, но и во многих других сферах общества) широко распространены, все еще существует такая группа людей, которая не может пользоваться удаленными услугами в силу различных обстоятельств. Речь идет о пенсионерах или гражданах пожилого возраста. В обычных условиях такие люди боятся даже использования пластиковых карт и опасаются мошенничества со стороны третьих лиц. При формулировании мер по совершенствованию дистанционного банковского обслуживания необходимо учитывать и этот фактор, то есть повышать уровень финансовых знаний населения.

Другим недостатком применения дистанционного банковского обслуживания является финансовая неграмотность населения, когда люди не только не разбираются в видах предлагаемых банковских услугах, но и не способны их применить через интернет.

Современные условия развития интернет-технологий свидетельствуют о необходимости применения дистанционного банковского обслуживания посредством совершенствования мобильных приложений, обработки данных, формирования понятного банковского интерфейса, улучшения систем безопасности от кибератак, индивидуального подхода к обслуживанию каждого клиента. В настоящее время актуально внедрение и использование маркетплейса — электронного сервиса и финансового супермаркета, где клиенты смогут также получать услуги страховщиков и других финансовых организаций, сравнивая качество и цены финансовых услуг. Реализация такого проекта усилит банковскую конкуренцию. Оценка применения дистанционного банковского обслуживания и контроль за безопасностью и доступностью банковских операций способствуют улучшению качества оказания услуг, что обеспечивает конкурентоспособность банкам [4].

Эргономичность интерфейса, простота применения, информативность, системность являются главными факторами, влияющими на использование дистанционного банковского обслуживания. Рекомендуется рассматривать эти параметры в совокупности. Эти параметры особенно актуальны для новых услуг дистанционного банковского обслуживания, которые только что были представлены на рынке.

Таким образом, дистанционное банковское обслуживание — это термин, который описывает характеристики кредитных организаций, предоставляющих услуги удаленно через Интернет. Развитие этого направления банковской деятельности полностью соответствует триединому подходу концепции устойчивого развития кредитной организации: оптимальное использование финансовых ресурсов, улучшение финансовых знаний населения и экологичность за счет сокращения бумажного документооборота.

Амбассадором происходящих изменений в банковской сфере России по праву является Сбер — крупнейшая экосистема, предлагающая ряд удобных и инновационных сервисов, которые помогают решать множество бытовых вопросов. Одним из самых популярных сервисов, конечно, является, СберБанк Онлайн. Сбер — финансовый гигант России, демонстрирует то, что он называет крупнейшей трансформацией в своей истории, поскольку он представляет набор новых технологических продуктов в агрессивном стремлении глубже проникнуть в технологический сектор. СберБанк онлайн пополнился новым умным экраном и «семьей» виртуальных помощников, благодаря чему приложение стало более эмоциональным, гибким и современным. Отказавшись от слова «банк» в названии, Сбер подчеркнул, что компанию следует рассматривать как многоаспектного, а не только финансового игрока на рынке.

В новой версии СберБанк Онлайн стали доступны: каталог — теперь там собраны все продукты банка и партнеров, а также выгодные персонализированные предложения — уникальные для каждого клиента; работает поиск — можно легко искать по истории операции — достаточно вбить ключевые слова в строку поиска; меню с основными продуктами — быстрый доступ по всем картам и счетам; на главном экране появились карточки платежей, с помощью которых можно быстро совершить нужную операцию. Кроме того, появлялась очень важная функция — веб-интерфейс банковского решения доступный для слепых и слабовидящих клиентов. Первоначально основные финансовые услуги, предлагаемые банком, были доступны через онлайн-приложение, используемое на смартфонах, настольных компьютерах или ноутбуках. Теперь веб-версия включает улучшенный контраст цветовой палитры, более простую навигацию и добавленные текстовые описания для графических элементов. Слепые и слабовидящие люди могут использовать клавиатуру для доступа к программам чтения с экрана с помощью специальных программ, таких как NVDA, JAWS или Voiceover. Эти программы будут считывать тексты приложений или веб-страниц и предоставлять пользователям подходящие варианты навигации.

Активные дискуссии вызвало новшество Сбера — сервис «СберЗдоровье», в котором состояние заболевшего человека по описанным симптомам определяет искусственный интеллект. Для получения консультации пользователь в свободной форме перечисляет в сервисе симптомы, после чего система выделит наиболее вероятные причины недомогания. Цифровая медицина — перспективное направление, но эксперты пока видят очень много рисков в таком «лечении» нейросетями. Распространенный миф о виртуальном банкинге состоит в том, что он не так безопасен, как традиционный банкинг.

На самом деле онлайн-банкинг не обязательно увеличивает риск кражи вашей личной информации или денег. Онлайн-банки принимают те же меры безопасности, что и другие банки, для защиты ваших данных, включая использование зашифрованных веб-сайтов и требование ввода персонализированного кода для доступа к вашей информации.

Пандемия коронавируса поспособствовала цифровой трансформации традиционных банков, многие события этого года войдут в историю, в том числе касающиеся банковской и финансовой индустрии. Думается, что в следующие десять 5- 10 лет количество традиционных банков, выживших во всем мире, уменьшится как минимум на 50 % за счет закрытия, слияний, поглощений. По мере роста банковской отрасли продолжали добавляться новые услуги, что в конечном итоге привело к изменению парадигмы — физическое местоположение банка и клиента перестало быть важным.

Проведенные исследования показали, что в настоящее время необходимо уделять особое внимание не только совершенствованию системы дистанционного банковского обслуживания, что повышает качество услуг, а также мерам защиты клиентской информации от злоумышленников.

Литература:

- Александрова Л. С. Новации дистанционного банковского обслуживания // Экономика. Бизнес. Банки. 2018. № 52. С. 163–171.

- В 2020 году доля бесконтактных платежей выросла до 86 % в торговом эквайринге [Электронный ресурс]. URL: https://www.rsb.ru/ — Режим доступа: (дата обращения: 11.05.2022).

- Еремина О. И., Кулагина О. В. Развитие цифровых технологий в сфере банковского обслуживания физических лиц // Контентус. 2020. № 12 (101). С. 31–36.

- Лашкеевич А. Н., Никонец О. Е. Конкурентоспособность банков в системе розничных услуг в условиях цифровизации. Электрон. журн. Экономика. Социология. Право. 2019. № 2 (14). С. 51–56.

- НАФИ: более половины россиян пользуются цифровым банкингом 2019. [Электронный ресурс]. URL: https://www.banki.ru/ — Режим доступа: (дата обращения: 10.05.2022).

- Официальный сайт Центрального Банка Российской Федерации. [Электронный ресурс]. URL: http://www.cbr.ru/ — Режим доступа: (дата обращения: 10.05.2022).

- Привалов В. И., Иванченко В. А. Банковское дистанционное обслуживание — текущие тенденции // Главные характеристики современного этапа развития мировой науки: материалы международной научно-практической конференции (Коломна, 28 февраля 2018 г.) — Коломна: Государственный социально-гуманитарный университет, 2018. С. 102–107.

- Токтосунова Ч. Т., Жумалиева Ж. З. Проблемы применения интернет-технологий в банках на современном этапе // Наука и инновации в XXI веке: актуальные вопросы, открытия и достижения. 05 апреля 2018 г.