В статье проведена оценка риска банкротства ЗАО «Бендерский комбинат хлебопродуктов» с помощью многофакторных моделей. Рассчитана вероятность погашения долга с помощью леммы Маркова и неравенства Чебышева.

Ключевые слова: финансовые риски, оценка, банкротство, предприятие, финансовая устойчивость, платежеспособность, вероятность, погашение.

Финансовая деятельность предприятия во всех ее формах связана с множественными финансовыми рисками, уровень воздействия которых на итоги данной деятельности и степень финансовой безопасности значимо растет в настоящее время.

Недостаточная финансовая стабильность компании способна привести к отсутствию средств, необходимых для развития, и возникновению угроз для существования бизнеса в целом.

Финансовые риски необходимо выявлять своевременно, в противном случае они могут сильно повлиять на деятельность компании и ее устойчивость.

В данной статье проведем оценку риска банкротства и риска потери платежеспособности ЗАО «Бендерский комбинат хлебопродуктов» за 2016–2020 гг.

Для оценки потенциального банкротства рассмотрим самые популярные модели диагностики риска банкротства: модель Сайфулина-Кадыкова, модель Лиса [1].

Модель Сайфулина-Кадыкова принимает во внимание пять основных факторов имеет вид (1):

Z = 2 * К1 + 0,1 * К2 + 0,08 * К3 + 0,45 * К4 + 1,0 * К5 (1)

Коэффициенты, необходимые для расчета Z приведем в таблице 1.

Если значение Z<1, то предприятие имеет неудовлетворительное финансовое состояние; Z

Применим данную модель на предприятии ЗАО «Бендерский комбинат хлебопродуктов». Рассчитаем необходимые коэффициенты за 5 лет и на основе полученных данных найдем Z за 5 лет.

Таблица 1

Методика расчета показателей модели Сайфулина-Кадыкова

|

Обозначение |

Методика расчета |

Название коэффициента |

|

1 |

2 |

3 |

|

К1 |

Собственные оборотные средства/Материально-производственные запасы |

Коэффициент обеспеченности собственными средствами |

|

К2 |

Оборотные активы/Краткосрочные обязательства |

Коэффициент текущей ликвидности |

|

К3 |

Выручка/Активы |

Коэффициент оборачиваемости активов |

|

К4 |

Чистая прибыль/Выручка |

Рентабельность реализации продукции |

|

К5 |

Чистая прибыль/Собственный капитал |

Рентабельность собственного капитала |

Применим данную модель на предприятии ЗАО «Бендерский комбинат хлебопродуктов». Рассчитаем необходимые коэффициенты за 5 лет.

На основе полученных данных найдем Z за 5 лет.

Для удобства сведем все рассчитанные показатели в таблицу 2.

Таблица 2

Показатели прогноза банкротства ЗАО «Бендерский комбинат хлебопродуктов» за 2016–2020 гг. для модели Сайфулина-Кадыкова

|

№ |

Наименование коэффициента |

Обозначение |

2016 год |

2017 год |

2018 год |

2019 год |

2020 год |

|

1. |

Коэффициент обеспеченности собственными средствами |

К1 |

-0,7522 |

-1,1169 |

-1,3417 |

-0,9387 |

-0,8689 |

|

2. |

Коэффициент текущей ликвидности |

К2 |

2,3654 |

1,1188 |

1,6737 |

1,2266 |

0,8307 |

|

3. |

Коэффициент оборачиваемости активов |

К3 |

2,9626 |

3,0229 |

2,6838 |

3,4275 |

4,2275 |

|

4. |

Рентабельность реализации продукции |

К4 |

0,0562 |

0,0458 |

0,0789 |

0,0553 |

0,0372 |

|

5. |

Рентабельность собственного капитала |

К5 |

0,4285 |

-0,0049 |

-0,0308 |

-0,1161 |

-0,4000 |

Рассчитаем Z за 2016–2020 гг.

За 2016 год:

Z = 2*(-0,7522) + 0,1*2,3654+ 0,08*2,9626+ 0,45*0,0562+ 1,0*0,4285= — 0,5771

За 2017 год:

Z = 2*(-1,1169)+ 0,1*1,1188+ 0,08*3,0229+ 0,45*0,0458+1,0*(-0,0049) = — 1, 8644

За 2018 год:

Z = 2*(- 1,3417)+ 0,1*1,6737+ 0,08*2,6838+ 0,45*0,0789+1,0*(- 0,0308) = — 2,2966

За 2019 год:

Z = 2*(- 0,9387)+ 0,1*1,2266+ 0,08*3,4275+ 0,45*0,0553+1,0*(- 0,1161) = — 1,5718

За 2020 год:

Z = 2*(-0,8689)+ 0,1*0,8307+ 0,08*4,2275+ 0,45*0,0372+1,0*(-0,4) = — 1,6997

На основе проведенных расчетов можно сделать вывод, что на протяжении пяти лет значение Z принимало отрицательные значения и не достигало нормативных значений (Z>1), что свидетельствует о высокой вероятности банкротства. Предприятию необходимо принять меры по оздоровлению финансового состояния.

Модель Лиса, разработанная в 1972 году для предприятий Великобритании, имеет следующий вид (2):

Z = 0,063 * К1 + 0,092 * К2 + 0,057 * К3 + 0,001 * К4 (2)

Предельное значение данной модели 0,037. В случае, если полученное значение показателя Z меньше 0,037, вероятность банкротства высокая.

Рассчитаем необходимые коэффициенты и сведем все рассчитанные данные в таблицу 3.

Таблица 3

Показатели прогноза банкротства ЗАО Бендерский комбинат хлебопродуктов» за 2016–2020 гг. для модели Лиса

|

№ |

Обозначение |

Расчет коэффициента |

2016 год |

2017 год |

2018 год |

2019 год |

2020 год |

|

1. |

К1 |

Оборотные активы/Активы |

0,2809 |

0,2663 |

0,2825 |

0,3439 |

0,4183 |

|

2. |

К2 |

Прибыль от продаж/Активы |

0,0501 |

0,0286 |

0,0455 |

0,0545 |

0,0389 |

|

3. |

К3 |

Чистая прибыль/Активы |

0,1737 |

-0,0021 |

-0,0108 |

-0,0412 |

-0,1098 |

|

4. |

К4 |

Собственный капитал/Заемный капитал |

1,0298 |

0,7730 |

0,5113 |

0,4999 |

0,2792 |

Рассчитаем Z за 2016–2020 гг.

За 2016 год:

Z = 0,063 * 0,2809+ 0,092 * 0,0501+ 0,057 * 0,1737+ 0,001 * 1,0298= 0,0332

За 2017 год:

Z = 0,063 * 0,2663+ 0,092 * 0,0286+ 0,057 * (-0,0021) + 0,001 * 0,7730 = 0,02

За 2018 год:

Z = 0,063 * 0,2825+ 0,092 * 0,0455+ 0,057 * (-0,0108) + 0,001 * 0,5113= 0,0219

За 2019 год:

Z = 0,063 * 0,3439+ 0,092 * 0,0545+ 0,057 * (-0,0412) + 0,001 * 0,4999= 0,0248

За 2020 год:

Z = 0,063 * 0,4183+ 0,092 * 0,0389+ 0,057 * (-0,1098) + 0,001 * 0,2792= 0,0240

Таким образом, за рассматриваемый период показатель имеет тенденцию к снижению и в течение 5 лет принимает значение, меньше допустимого, что свидетельствует о наличии риска банкротства предприятия.

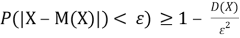

Рассчитаем вероятность погашения долга предприятием ЗАО «Бендерский комбинат хлебопродуктов» с помощью леммы Маркова.

Для этого необходимо найти среднее значение коэффициента текущей ликвидности. Найдем его в таблице 4.

Таблица 4

Значения коэффициента текущей ликвидности ЗАО «Бендерский комбинат хлебопродуктов» за 2016–2020 гг.

|

Дата |

2016 год |

2017 год |

2018 год |

2019 год |

2020 год |

Среднее значение |

|

Коэффициент текущей ликвидности |

2,3654 |

1,1188 |

1,6737 |

1,2266 |

0,8307 |

1,4430 |

Лемма Маркова показывает следующую вероятность погашения долга предприятием за рассматриваемый период [2]:

Р (Х > 2) < 1,443 / 2 = 0,722, то есть менее 72,2 %.

Где Х — коэффициент текущей ликвидности

Таким образом, вероятность погашения долга хозяйствующим субъектом имеет значение — 72,2 %.

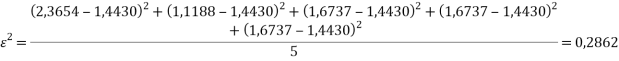

Найдем значение вероятности погашения долга предприятием с помощью неравенства Чебышева [2]:

Предприятие сможет погасить свой долг перед банком, если восстановит свою платежеспособность, то есть повысит значение коэффициента текущей ликвидности до уровня 2. Для этого значение коэффициента текущей ликвидности должно будет отклониться в большую сторону от нынешнего своего значения как минимум на 0,557.

Определим вероятность такого отклонения по неравенству Чебышева

Р (|х — 1,443| ≥ 0,557) < 0,2862 / 0,557² = 0,9225

Необходимо определить вероятность отклонения коэффициента текущей ликвидности только в одну — большую сторону, от нынешнего его положения. Эта вероятность составит 92,25 %: 2 = 46,13 %.

Таким образом, вероятность невозврата долга банкам у ЗАО «Бендерский комбинат хлебопродуктов» будет как минимум 100–46,13 = 53,87 %.

Проведенная оценка риска с помощью леммы Маркова, неравенства Чебышева, говорит о средней степени кредитоспособности предприятия. Несмотря на то, что показатели текущей ликвидности ниже нормативных, анализ показал среднюю вероятность восстановления платежеспособности ЗАО «Бендерский комбинат хлебопродуктов».

Таким образом, анализ риска банкротства и потери кредитоспособности показал наличие у предприятия высокого риска банкротства. По результатам анализа, можно сделать вывод, что предприятие финансово неустойчиво. Наблюдаются проблемы с ликвидностью баланса, о чем свидетельствуют низкие показатели, не достигающие нормативных значений. Предприятию необходимо принять меры по выходу из кризисной ситуации и более эффективно организовать свою хозяйственную деятельность.

Литература:

- Финансовый анализ предприятия с помощью коэффициентов и моделей: учебное пособие. — Москва: Проспект, 2018. — 176 с.

- Электронный конспект «Теория вероятностей и математическая статистика» Мхитарян В. С., Трошин Л.И, Корнилов И. А., Адамова Е. В., Шевченко К. К., Бамбаева Н. Я. — http://www.e-biblio.ru/book/bib/10_statistika/tv_i_ms/book/docs/piece018.htm