В условиях ужесточения конкуренции и нестабильных рыночных отношений особое значение приобретают различного рода риски в деятельности хозяйствующих субъектов и возможные способы их минимизации. В связи этим существует угроза вероятности банкротства организаций и предприятий.

Риск — это возможность возникновения неблагоприятной ситуации или неудачного исхода производственно-хозяйственной или какой-либо другой деятельности. Риск предпринимателя возникает тогда, когда предприниматель использует только свои средства и существует угроза их невозврата [3, С. 80].

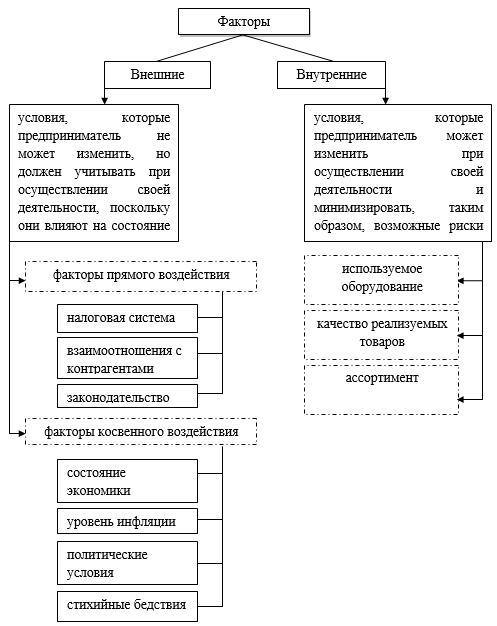

Так как предпринимательский риск связан с самостоятельным принятием решения, то можно говорить о его субъективной основе. При этом влияние некоторых факторов, которые не в силах изменить предприниматель, позволяет говорить также и о объективной стороне. В связи с этим все факторы, которые оказывают то или иное влияние на принятие решения, а соответственно и на уровень риска можно разделить на внешние и внутренние. Более подробная классификация факторов представлена на рисунке 1.

В процессе своей деятельности предприниматель может столкнуться с рисками разного рода: производственным, коммерческим, финансовым и пр. В зависимости от фактора возникновения риски можно разделить на три большие группы: природно-климатические, политические, хозяйственные. К первым можно отнести любые риски потерь, связанных с устранением последствий стихийных бедствий и природных явлений. Ко второй группе можно отнести риски, связанные с политической ситуацией в стране и мире (введение эмбарго, моратория по внешним платежам на определенный срок, изменение налоговой политики государства и пр.). К третьей группе можно отнести риски, связанные с деятельностью конкретного предприятия (риск случайной гибели имущества, валютный риск, инвестиционный риск, процентный риск, риск невыполнения договорных обязательств и пр.).

Рис. 1. Классификация факторов, влияющих на предпринимательский риск

Возникновение рисковой ситуации в худшем случае может привести к банкротству хозяйствующего субъекта. Банкротство — это подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия средств. Банкротство возникает вследствие воздействия совокупности различных факторов как внешней, так и внутренней среды [4, С. 178].

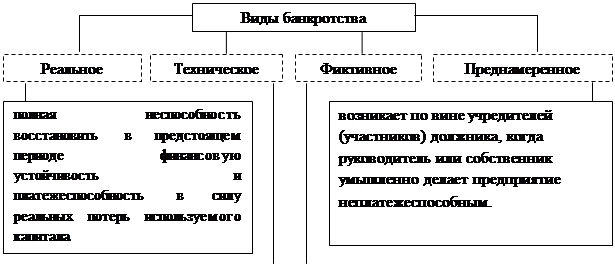

Банкротство является результатом развития кризисного финансового состояния, когда предприятие проходит путь от эпизодической до устойчивой (хронической) неспособности удовлетворять требования кредиторов, в том числе по обязательным платежам в бюджет и внебюджетные фонды. Принято различать следующие виды банкротства (рисунок 2):

| ||||||

|

| |||||

Рис. 2. Виды банкротства

Существует ряд признаков, по которым можно предположить о приближении возможного банкротства. К ним относят:

- динамичный спад производства, сокращение продаж;

- постоянное наличие непогашенных в установленный срок кредиторских и дебиторских задолженностей;

- тенденция к снижению коэффициентов ликвидности и рентабельности;

- увеличение доли заемного капитала при дефиците собственного оборотного капитала;

- систематическое увеличение продолжения производственного цикла / оборота капитала;

- заскладированность;

- потеря постоянных клиентов, а также весомых контрагентов;

- зависимость предприятия от одного вида сырья/актива/рынка сбыта;

- неритмичность производства/продаж и т. п. [4, С. 179].

В современной международной практике финансово-хозяйственной деятельности для оценки финансового состояния с целью диагностирования вероятности банкротства большое применение получили модели, разработанные Э. Альтманом и У. Бивером. Однако данные модели не были успешно модифицированы к российским стандартам, регламентирующим раскрытие информации в финансовой отчетности, а международные стандарты финансовой отчетности (далее МСФО) недостаточно внедрены в практику учетных систем отечественных экономических субъектов. В трудах различных отечественных авторов, в том числе Р. С. Сайфуллина и Г. Г. Кадыкова, были предложены различные способы адаптации пятифакторной модели Альтмана («Z-счет») и двухфакторной математической модели.

Z-модель Альтмана — математическая формула, измеряющая степень риска банкротства каждой отдельной компании, разработанная американским экономистом Эдвардом Альтманом в 1968 году. Модель представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период.

Модель Таффлера (тест Таффлера или модель банкротства Таффлера) впервые была опубликована в 1977 году британским ученым Ричардом Таффлером. Он разработал линейную регрессионную модель с четырьмя финансовыми коэффициентами для оценки финансового здоровья фирм Великобритании на основе исследования 46 компаний, которые потерпели крах и 46 финансово устойчивых компаний в период с 1969 по 1975 года.

Модель Лиса — это модель оценки вероятности банкротства, в которой факторы-признаки учитывают такие результаты деятельности, как ликвидность, рентабельность и финансовая независимость организации. Модель разработана в 1972 году для предприятий Великобритании.

Двухфакторная модель прогнозирования банкротства дает возможность оценить риск банкротства предприятий среднего класса производственного типа, четырехфакторная модель прогнозирования банкротства разработана для прогнозирования риска несостоятельности торгово-посреднических организаций.

Эффективное управление финансами и ресурсами позволяет вывести предприятие из кризиса и восстановить его платежеспособность. Стратегия финансового оздоровления предприятия — должника может быть основана на улучшении производительности труда, повышении конкурентоспособности продукции, снижении издержек.

Выбирая пути предотвращения банкротства, следует учитывать, что существует два вида тактики проведения финансового оздоровления. Наступательная тактика основана на проведении мероприятий реформаторского характера. Предприятие стремится обеспечить приток инвестиций, запросить государственную поддержку или затребовать налоговые льготы. Защитная тактика подразумевает проведение мероприятий по сокращению расходов и сбережению имеющихся средств.

Чтобы предотвратить кризис потребуются финансовые средства, которые проще всего выделить из прибыли, получаемой предприятием в период стабильного развития. Появление тенденции экономического спада должно совпадать с первой стадией внедрения нового вида деятельности.

К основным этапам снижения риска банкротства хозяйствующего субъекта относят следующие:

1) маркетинговый анализ;

2) обновление материально-технической базы;

3) диверсификация деятельности;

4) ресурсосбережение;

5) факторинг.

В заключении важно отметить, что каждый конкретный случай возникновения кризисной ситуации требует тщательного анализа влияющих факторов, как внешних, так и внутренних, подбора и сопоставления уровня риска по каждому из альтернативных вариантов выхода из сложившейся ситуации. Выявленный риск нужно оценить и принять решение, которое впоследствии приведет к избежанию или минимизации риска и позволит избежать вероятного банкротства.

Литература:

1. Алексеенко В. Б. Управление рисками в производственно-хозяйственной деятельности предприятия [Электронный ресурс]: учеб.-метод. пособие / В. Б. Алексеенко, Г. М. Кутлыева, Ю. И. Мочалова. — Москва: РУДН, 2013. — 86 с.: ил. — ISBN 978–5-209–04695–0.

2. Балдин К. В.Управление рисками [Электронный ресурс]: учеб. пособие / К. В. Балдин, С. Н. Воробьев. — Москва: ЮНИТИ-ДАНА, 2012. — 511 с. — ISBN 5–238–00861–9.

3. Хачатурова Т. О. Риски в деятельности малого и среднего предпринимательства Самарской области//Азимут научных исследований: экономика и управление. 2014. № 2. С. 80–82.

4. Хачатурова Т. О., Ярыгина Н. А. Основные аспекты прогнозирования банкротства предприятий//Вектор науки Тольяттинского государственного университета. 2013. № 4 (26). С. 178–180.