Статья посвящена моделям прогнозирования банкротства, как особой процедуре ликвидации предприятия и важности прогноза для дальнейшего его функционирования.

Ключевые слова: банкротство, несостоятельность, стандарты, модели.

Банкротство предприятия неприятная и нежелательная процедура для любого предприятия. Причиной банкротства предприятий являются сложившиеся неблагоприятные макроэкономические условия. К таким условиям можно отнести: снижение спроса на товары и услуги, изменения в налоговой сфере в сторону увеличения налогов с предприятий, нестабильный финансовый сектор, отсутствие долгосрочных договоров и хозяйственных связей.

Закон РФ «О несостоятельности (банкротстве)» определяет несостоятельность (банкротство) как признанную судом неспособность должника оплачивать кредитные счета по договорным обязательствам. В действующем российском законодательстве понятие «несостоятельности» и «банкротство» идентичны. В законодательстве дореволюционного времени эти понятия разграничивались. Банкротством считалось несостоятельность, которая причиняет вред кредиторам. В этой связи напрашивается вывод, что с банкротство - это особая процедура ликвидации предприятия, которая предусматривает проведение торгов имущества должника для покрытия полученного кредита. [1]

В отечественном законодательстве для выявления банкротства выделены два основополагающих принципа:

а) принцип задолженности, когда должник признается несостоятельным, если кредиторская задолженность превысила общую сумму имущества предприятия;

б) принцип неплатежеспособности, когда должник не в состоянии возвращать полученные финансовые средства кредиторам.

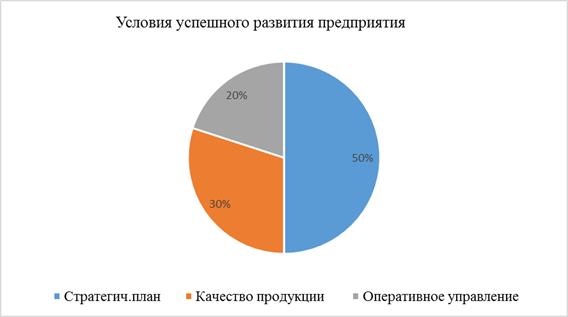

Существующая практика хозяйствования показывает, что успешно развитие предприятий зависит на 50% от верно построенного стратегического плана развития, на 30% от качества предлагаемой продукции и оказываемых услуг и на 20% от эффективной формы оперативного управления.

Рис.1 Факторы успешного развития предприятия

К причинам банкротства начинающих предпринимателей, можно отнести:

1)Отсутствие свободных финансов;

2)Непродуманная маркетинговая политика;

3)Незнание основных законов налогообложения и ПФР;

4)Отсутствие опыта предпринимательской работы;

5)Нерациональное расходование получаемого дохода.

К причинам банкротства опытных предпринимателей можно отнести:

1)Отсутствие инновационного плана;

2)Изношенные основные средства и устаревшая технология производства;

3)Частая смена руководителя предприятия;

4)Непредвиденные обстоятельства: пожары, катастрофы, разрушения и т.д.).

Проблема банкротства предприятия существовала с того самого времени как были организованы предприятия и товарищества. Исследования вопросов банкротства проводились и ранее. Сегодня вопросами прогнозирования банкротства современных предприятий и корпораций занимаются известные российские (О.П.Зайцева, Е.В. Смирнова, Р.С. Сайфуллин и др.) и зарубежные экономисты (Э. Альтман, Р. Тафлера, Г. Тишоу, и др.) [3]

Для того, чтобы определить возможность угрозы банкротства можно использовать трехмодульную систему Э. Альтмана. Стандарты, разработанные Эдвардом Альтманом, используются в основном, как компьютерные модели прогнозирования. Все они имеют определенный недостаток в плане применения в отношении российских предприятий чьи акции функционируют на фондовых рынках.

Для составления прогноза банкротства предприятия необходимо использовать таблицу 1, в которую надо внести экономические показатели.

Таблица 1. Экономические данные предприятия

|

Показатели |

Норм. значение |

Год | |

|

Коэффициент |

Баллы | ||

|

Абсолютная ликвидность |

I |

|

|

|

Rоэффициент ликвидности |

|

|

|

|

Коэффициент автономии |

|

|

|

|

Коэффициент маневренности |

|

|

|

|

Коэффициент финансовой устойчивости |

Не |

|

|

|

Коэффициент финансирования |

Не |

|

|

|

Коэффициент покрытия инвестиций |

|

|

|

|

Коэффициент покрытия текущих активов |

|

|

|

|

Коэффициент критической оценки |

- |

|

|

|

Коэффициент финансовой независимости |

|

|

|

|

Коэффициент финансовой независимости предприятия |

- |

|

|

|

Класс |

- |

| |

Далее необходимо внести данные анализа предприятия в таблицу 2 и просчитать значение Z.

Таблица 2 - Мониторинг предприятия по прогнозированию банкротства

|

|

Год |

Год |

Год |

|

Двухфакторная Z – модель Альтмана Z = -0,3877 – 1,0736 * Ктл + 0,579 * (ЗК/П) Ктл – коэффициент текущей ливидности; ЗК – заемный капитал; П – Пассивы. | |||

|

Значение Z |

Z > 0 |

Z = 0 |

Z < 0 |

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Четырехфакторная модель оценки угрозы банкротства модель Альтмана для непроизводственных предприятий (акции которых не котируются на бирже) Z-score = 6.56T1 + 3.26T2 + 6.72T3 + 1.05T4 T1 = Рабочий капитал / Активы T2 = Нераспределенная прибыль / Активы T3 = Активы T4 = Собственный капитал / Обязательства | |||

|

Значение Z |

1.1 и менее |

1.1 до 2.6 |

2.6 и более |

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Пятифакторная Z - модель Альтмана Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,6X4 + 1,0X5 – оригинальная (1968г.) X1 = оборотный капитал к сумме активов предприятия. X2 = нераспределенная прибыль к сумме активов предприятия. X3 = прибыль до налогообложения к общей стоимости активов. X4= рыночная стоимость собственного капитала / балансовая стоимость всех обязательств. Х5 = рентабельность | |||

|

Значение Z |

Z < 1,81 |

2,99 < Z < 2,77 |

Z <= 2,99 |

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Пятифакторная Z - модель Альтмана – усовершенствованная (1983г.) Z = 0,717 X1 + 0,847X2 + 3,107X3 + 0,420 X4 + 0,998X5) В числителе показателя Х4 вместо рыночной стоимости акций стоит их балансовая стоимость. | |||

|

Значение Z |

Z<1,23—2,89 |

Z = 1,23—2,89 |

Z> 2,9, |

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Четырехфакторная модель R-счета R=8,38хК1+К2+0,054хК3+0,63хК4 К1 - отношение чистого оборотного капитала к активам предприятия; К2 - отношение нераспределенной прибыли к активам предприятия; К3 - отношение суммы прибыли до налогообложения и процентов к уплате к активам предприятия; К4 - отношение выручки от продаж к активам предприятия. | |||

|

Значение R |

Меньше 0 |

0,18-0,32 |

Больше 0,42 |

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Метод credit-men Ж. Депаляна (Франция) N = 25R1 + 25R2 + 10R3 + 20 R4 + 20R5 R1 - Коэффициент быстрой ликвидности = (Дебиторская задолженность + денежные средства +краткосрочные финансовые вложения) / Краткосрочные обязательства; R2 - Коэффициент кредитоспособности = Собственный капитал / Заемные средства; R3 - Коэффициент иммобилизации собственного капитала = Собственный капитал / Внеоборотные активы; R4 - Коэффициент оборачиваемости запасов = Себестоимость продаж / Средняя за период величина запасов; R5 - Коэффициент оборачиваемости дебиторской задолженности = Выручка / Средняя за период величина дебиторской задолженности. | |||

|

Значение N |

N < 100 |

N > 100 |

N = 100 |

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Показатель платежеспособности Конана и Гольдера Z = -0,16 .XI—0,22 XI + 0,87 АЗ + 0,1 А4-0,24 Х5 XI (Дебиторская задолженность + Денежные средства + Краткосрочные финансовые вложения) / Обшие активы XI Постоянный капитал / Общие активы АЗ Проценты к уплате / Выручка от продаж А4 Расходы на персонал / Добавленная стоимость* А5 Прибыль от продаж / Привлеченный капитал * Добавленная стоимость = Стоимость продукции — Стоимость сырья, энергии, услуг других предприятий. | |||

|

Значение Z |

Z < 4 |

Z >4, но < 9 |

Z > 9 |

|

Вероятность задержки платежа в % |

100% |

50% |

10% |

|

Модель Спрингейта Z= 1,03 XI + 3,07 XI + 0,66 ХЗ + 0,4 Х4 XI — чистый капитал (собственные оборотные средства) / сумма активов; XI - прибыль до уплаты налога и процентов / сумма активов; ХЗ — прибыль до налогообложения / текущие обязательства; Х4 — выручка / сумма активов. | |||

|

Значение Z |

Ниже 0,862 |

Равно 0,862 |

Выше 0,862 |

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Четырехфакторная модель Таффлера Z = С0 + 0,53 XI + 0,13 А2 + 0,18 АЗ + 0,16 Х4 С0 — константа, характеризующая специфику отрасли; XI — прибыль до уплаты налога / текущие обязательства; XI — текущие активы / общая сумма обязательств; ХЗ — текущие обязательства / общая сумма активов; Х4 — отсутствие интервала кредитования. | |||

|

Значение Z |

0-0,18 |

0,18-0,32 |

0,32-0,42 |

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Шестифакторная модель О.П. Зайцевой Z= 0,25Х1 + 0,1Х2 + 0,2Х3 + 0,25Х4+ 0,1Х5 + 0,1Х6 Х1 = Куп – коэффициент убыточности предприятия, характеризующийся отношением чистого убытка к собственному капиталу; (Х1=0) Х2 = Кз – коэффициент соотношения кредиторской и дебиторской задолженности; (Х2=1) Х3 = Кс – показатель соотношения краткосрочных обязательств и наиболее ликвидных активов, этот коэффициент является обратной величиной показателя абсолютной ликвидности; (Х3=7) Х4 = Кур – убыточность реализации продукции, характеризующийся отношением чистого убытка к объему реализации этой продукции; (Х4=0) Х5 = Кфл – коэффициент финансового левериджа (финансового риска) – отношение заемного капитала (долгосрочные и краткосрочные обязательства) к собственным источникам финансирования; (х5=0,7) Х6 = Кзаг – коэффициент загрузки активов как величина, обратная коэффициенту оборачиваемости активов – отношение общей величины активов предприятия (валюты баланса) к выручке. (Х6=Х6 предыдущего года). | |||

|

Значение Z |

|

|

|

|

Банкротство |

велико |

маловероятно |

невозможно |

|

Метод рейтингового числа Р. С. Сайфуллина и Г. Г. Кадыкова R = 2 Ко + 0,1 Ктл + 0,08 Ки + 0,45 Км + Кпр, Ко – коэффициент обеспеченности собственными средствами; Ктл – коэффициент текущей ликвидности; Ки – коэффициент оборачиваемости активов; Км – рентабельность реализации продукции (маржа); Кпр – рентабельность собственного капитала. | |||

|

Значение R |

< 1 |

= 1 |

> 1 |

|

Банкротство |

велико |

маловероятно |

невозможно |

Применяя любую вышеуказанную модель исследования банкротства для отечественных предприятий, следует скорректировать данные применительно к региональным условиям. Необходимо отметить, что использование показателей рентабельности активов в модели увеличит вероятность точности прогнозирования до 90%.

Таким образом, все вышеуказанные модели, представленные ведущими экономистами, можно применить для мониторинга банкротства отдельного предприятия.

Литература:

1. Федеральный закон РФ "О Несостоятельности (Банкротстве)" от 26.10.2002 N 127-ФЗ (принят ГД ФС РФ 27.09.2002)

2. Апевалова Е. Банкротства 2009-2011 гг.: динамика и тенденции // Экономическое развитие России. - 2011. - Ноябрь-декабрь. -№ 11. - С.32-34.

3. Крюкова А.Ф. Анализ методик прогнозирования и кризисной ситуации коммерческих организаций с использованием финансовых индикаторов // Менеджмент в России и за рубежом. – 2006. – №2. – С. 14 – 26.

4. Эйтшгтон В.Н. Прогнозирование банкротства: основные методики и проблемы / В.Н. Эйтингтон, С.А. Анохин. – М.: ИНФРА – М, 2007. – 124 с.